2022.06.02 更新

現役FPが解説!個人事業主・自営業で住宅ローンを組む方法と対策

個人事業主が住宅ローンを組める条件は?

会社員と比べて不利?特殊な条件がある?

住宅ローンは経費にできるの?

と気になっていませんか。

個人事業主・自営業は会社員に比べると住宅ローン審査に通りにくい傾向がありますが、きちんと対策をすれば問題なく住宅ローンを組むことができます。

注意点は、売上でなく経費を除いた所得で審査が行われる点です。

会社員と異なるポイントの把握と対策が必要なため、この記事では、

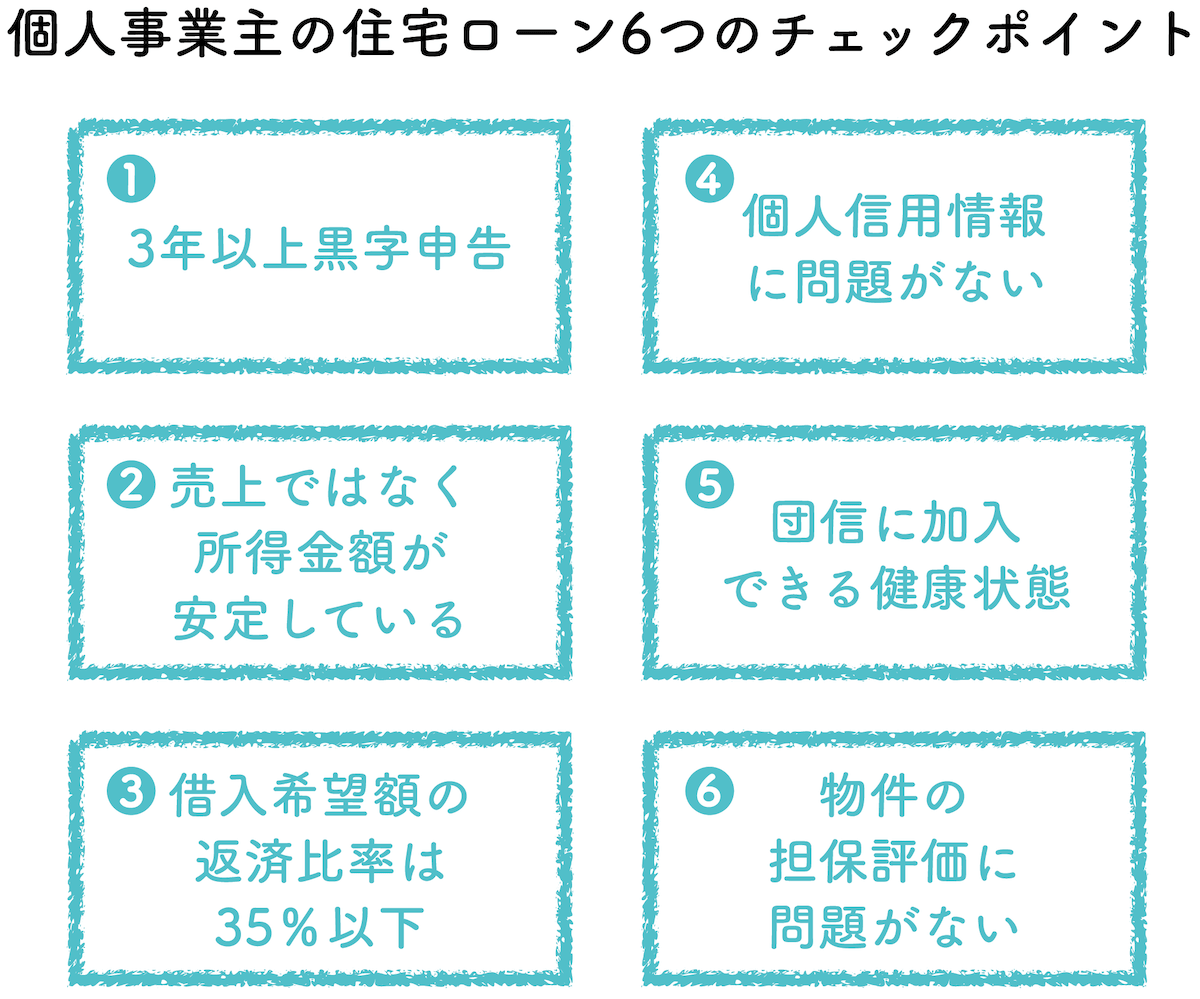

- 個人事業主が住宅ローン審査に通過するための6つの条件

- 今すぐ住宅ローンを組みたい場合の対策

- よくある質問

についてお伝えします。

読み終わるころには、個人事業主が安全に住宅ローンを組む方法がわかることでしょう。ぜひこの記事をお役立てください。

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

個人事業主・自営業でも対策すれば住宅ローンは組める

個人事業主・自営業は会社員に比べると住宅ローン審査に通りにくい傾向がありますが、きちんと対策をすれば問題なく住宅ローンを組むことができます。

会社員よりも審査が厳しいのは勤務先による信用のサポートがないから

会社員は勤務先が返済能力や信用をサポートしてくれます。しかし、個人事業主・自営業の場合は自分自身で返済能力があることを証明しなければなりません。その分だけハードルが高く、クリアすべき条件を知っておくことが重要です。

まずは個人事業主が住宅ローンを組むための条件を把握し、満たせるよう対策していきましょう。

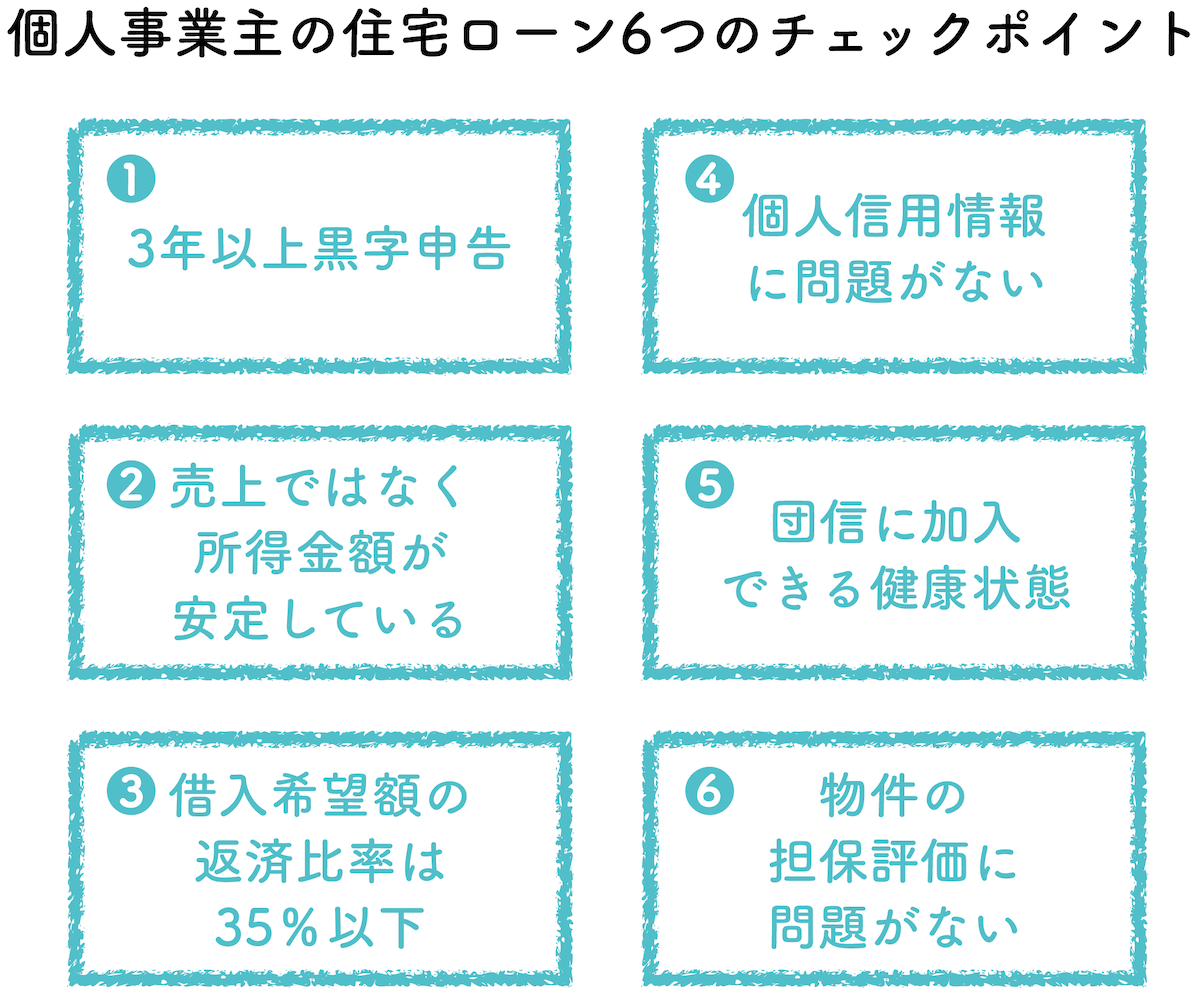

個人事業主が住宅ローン審査に通過するための6つの条件

個人事業主・自営業で住宅ローンを組むためには、会社員とは違ったチェックポイントがあります。

まずは条件を満たしているかどうか確認し、今すぐに解決できない項目がある場合は、3章の対策を行いましょう。

2-1.ポイント1「3年以上黒字申告が理想条件」

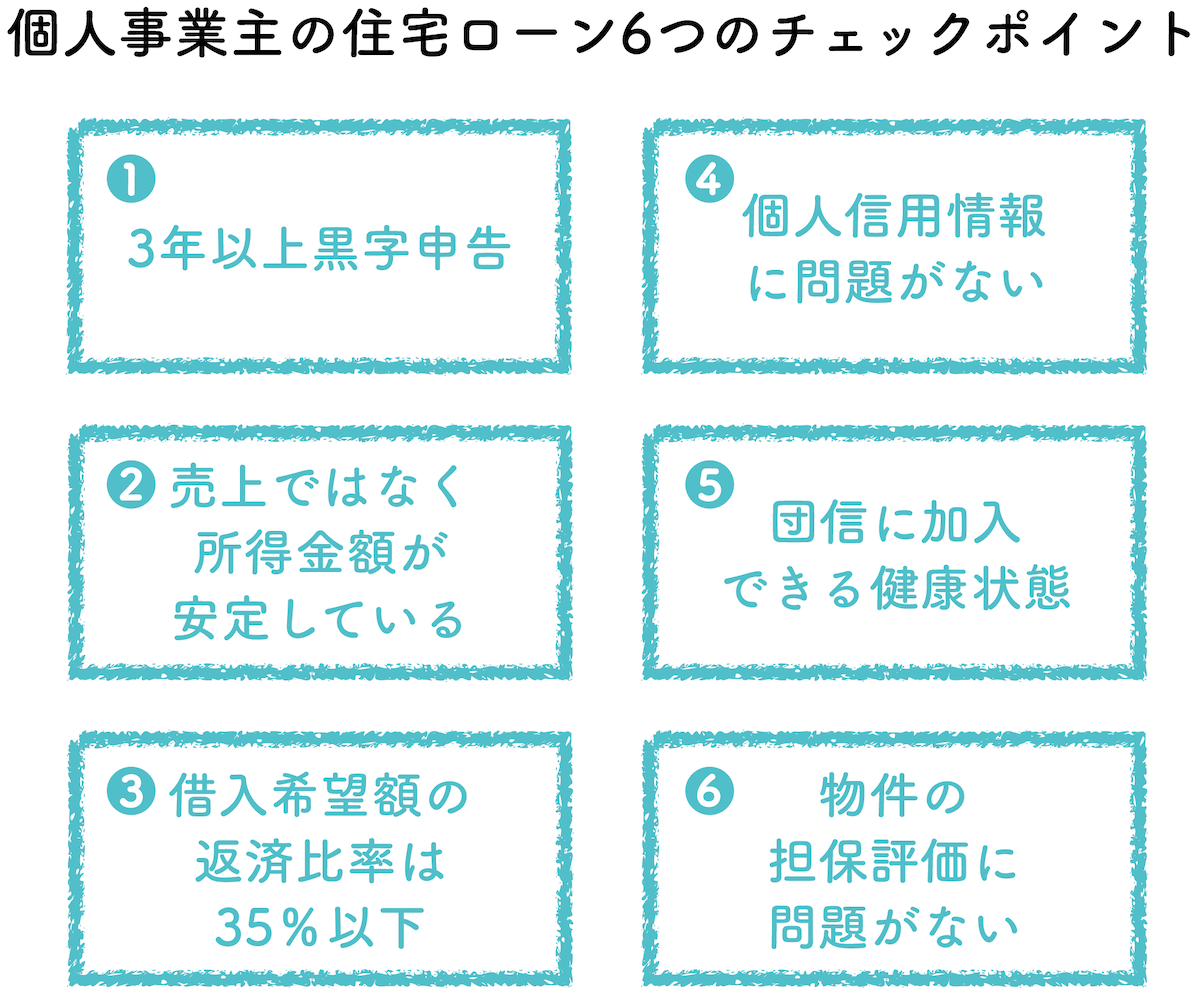

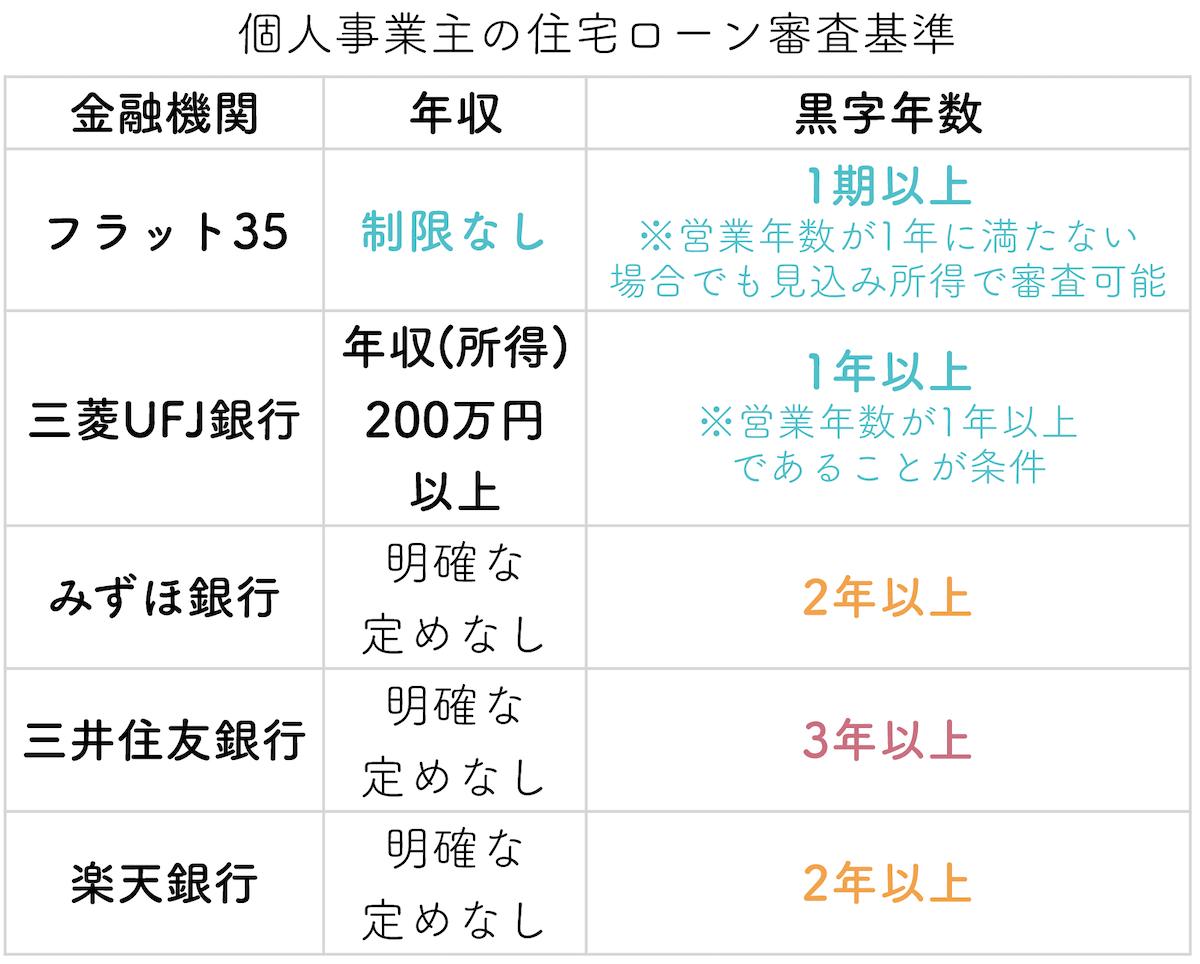

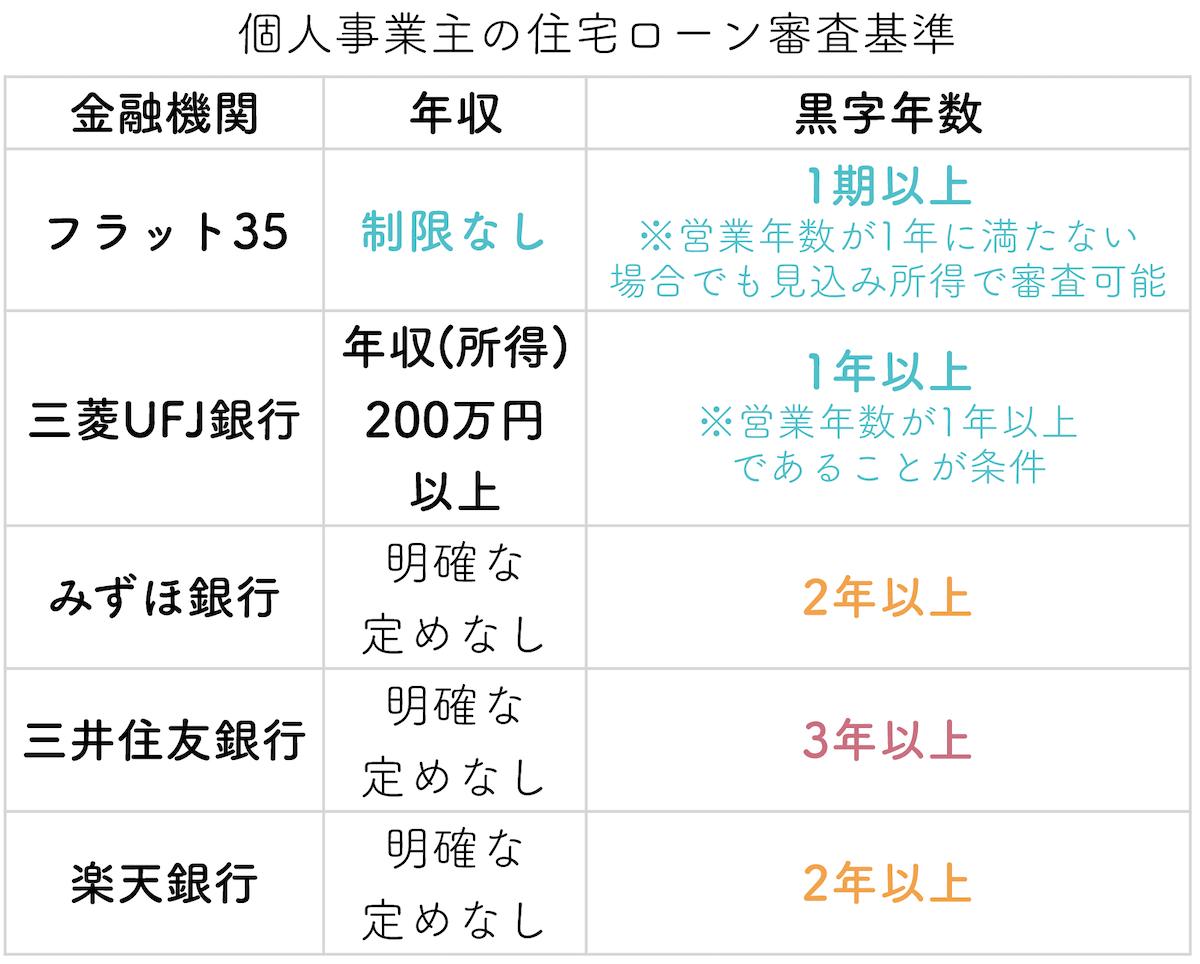

※2021年1月現在

営業年数1期以上で審査可能な金融機関もあるが、3年以上黒字が理想的

個人事業主の場合、3年間以上黒字の確定申告を条件として求める金融機関が一般的です。中には1期以上黒字であれば審査が可能な金融機関もありますが下記の2つの理由であまりオススメはしていません。

営業年数が短い状態で住宅ローンが借りられたとしても、

- ローンの金利が高くなり条件が悪い

- そもそも審査に通る銀行があまりないので、その銀行の建物条件に合わせた物件しか選べない

などの理由から、妥協しなければならないケースが多くなります。

会社員よりも安定的な収入があることを自分自身で証明する必要があるため、住宅ローン審査に通過するためには営業年数が長く、所得が安定している方が有利です。

3年以上黒字にすることにより、選べる銀行が増えて自分が気に入った物件を購入できる確率が高くなるので、3年以上黒字の状態を整えてから住宅ローンを組むことが理想的です。

営業年数条件と年収条件を満たせない場合はフラット35が選択肢

「フラット35」の住宅ローン審査は、直近1期分の所得のみで判断します。

そのため、今まで節税対策をして所得を少なめに申告していた場合でも、経費を抑えて翌年の確定申告で所得金額を上げることで、早い段階で住宅ローン審査に通りやすい状況を整えることができます。

ただし、「フラット35」は固定金利型住宅ローンのため、変動金利を取り扱う銀行に比べると金利が高くなります。

変動金利を希望する場合は、銀行にも相談した上で最終手段として「フラット35」を検討すると良いでしょう。詳しくは、3-1で解説します。

出典:【フラット35】ご利用条件

出典:三菱UFJ銀行「住宅ローン」

出典:みずほ銀行「住宅ローン」

出典:三井住友銀行「住宅ローン」

出典:楽天銀行住宅ローン(金利選択型)商品詳細説明

2-2.ポイント2「売上ではなく所得金額が安定している」

経費を除いた所得を年収として審査するため、節税が足かせになる

会社員の場合は会社から毎月受け取る「給与」が純粋に住宅ローン審査の対象となります。

一方、個人事業主は売上から経費を引いた「所得」が住宅ローン審査の対象となり、所得の安定性を見られます。

節税することで住宅ローン審査の対象となる年収が下がってしまうケースがあるため、住宅ローンを組みたいと思っているならば、借入希望額によっては節税しすぎに注意しましょう。

確定申告は数年遡り申告し直すことも可能です。もしも数年遡って修正することで所得を増やせる場合は、3章の修正申告の対策を参考にしてください。

将来住宅ローンを組むために、安定した所得で確定申告を行うことも有効です。

なお、自分の年収で安心して返済できる金額が知りたい方は、年収ごとの住宅ローンの借入目安金額をまとめたこちらの記事をご確認ください。

2-3.ポイント3「借入希望額の返済比率が35%以下」

返済比率とは

「返済比率」とは、年収に対する住宅ローンの年間返済額の割合のことです。計算式は「返済比率=年間返済額÷額面年収×100」となります。

例えば、額面年収500万円の人が年間返済額100万円で住宅ローンを組む場合、返済比率は20%になります。

借入上限の目安は返済比率35%だが、理想の返済比率は20%前後まで

ほとんどの金融機関で借入上限となる返済比率は明かされていませんが、目安は年収の35%だと考えられています。また、個人事業主で住宅ローンを組む場合の最終手段となる「フラット35」では借入上限が年収の35%と明記されています。

このことから返済比率が35%以上になる借入額は住宅ローン審査に落ちる可能性が高く、

- 個人事業主・自営業の場合は収入の安定性を証明することが難しい

- 住宅ローン返済開始後に収入が不安定になった場合に備えると安心である

以上の2つの理由から返済比率は20%前後までに設定しておくことがおすすめです。

20%程度が安心の目安である理由は、総務省統計局の家計調査報告書の家計平均から計算したところ、返済比率20%が望ましいと考えられたからです。

より詳しく知りたい人は、「返済比率20%が望ましい理由について説明しているこちらの記事」をご覧ください。

もちろん家庭によって理想の返済比率は異なりますが、収入が不安定になった場合に備えるためにも、返済比率は上げすぎない方が良いでしょう。返済比率を下げることで住宅ローン審査に通りやすくなるだけではなく、今後万が一のことが起きてもリスク回避できる余裕を持つことができます。

理想的な返済比率については、ファイナンシャルプランナーなどに安心な住宅予算を相談することで、より具体的に決めることができます。

より詳しく知りたい人は「返済比率の考え方について説明しているこちらの記事」をご覧ください。

2-4.個人信用情報に問題がない

営業年数や年収、返済比率の条件をクリアしていたとしても、信用情報に問題がある場合は一発アウトで審査に落ちてしまいます。

個人信用情報とは、クレジットカードの利用状況や支払い履歴に関する情報です。

具体的には、

- クレジットカードの申込履歴(カード会社が審査のために確認した情報)

- クレジットカードの契約内容

- クレジットカードの支払い状況

- キャッシング、リボ払いの未返済残高

- クレジットカード支払いの遅延、遅延金額、遅延期間

などが信用情報を管理する3機関に記録されています。

クレジットカードの支払い滞納はごまかせない

クレジットカードを利用している場合は必ず個人信用情報に利用状況が記録されているため、申告しなかった内容も住宅ローン審査時に必ずわかります。

長期の滞納があった場合は、住宅ローンを借りる金融機関からの信用度が下がります。その結果、住宅ローン審査に落ちる可能性が高くなります。延滞期間が長いほど住宅ローン審査は厳しくなり、借りられたとしても借入可能額が減ります。

不安な人は、事前に個人信用情報を自分で取り寄せて確認しておくことをおすすめします。延滞期間によっては数ヶ月待つことで住宅ローン審査への影響を軽減できる可能性があります。

詳しくは、「個人信用情報を確認する手順について説明しているこちらの記事」をご覧ください。

税金・保険料の滞納はごまかせない

税金の未納は個人信用情報の登録対象ではありません。しかし、住宅ローン審査では税金の未納が別の方法で見つかってしまいます。

なぜなら、住宅ローンを組むためには会社員・個人事業主問わず納税証明書の提出が必須だからです。納税証明書には現時点での税金の未納額も記録されているので、そこで信用を落とし、住宅ローンも借りられなくなる可能性があります。

過去に税金の延滞があった場合も住宅ローン審査時に支払い済みであれば、十分住宅ローン審査に通る可能性があります。ただし、長期間の滞納によって差押えになった場合は銀行に記録が残るため注意しましょう。

2-5.団信に加入できる健康状態

住宅ローンを組むためには、多くの銀行で団信(団体信用保険)に加入することが条件となっています。

団信とは、住宅ローンの契約者が高度障害状態、死亡などの理由で返済ができなくなった場合に、保険金により残りの住宅ローンが弁済される保障制度です。

住宅ローンの契約者に万が一のことがあって返済できなくなったとしても保障されるため、契約者だけでなく金融機関にとっても安心できる制度です。そのため、多くの金融機関で「団信(団体信用生命保険)」への加入が必須となっています。

ただし、団信に加入するためには契約時に健康であることが条件となり、審査では過去3年間の病歴・治療歴を告知しなければなりません。

団信に加入しなくても良い場合は「フラット35」で団信なしの住宅ローンを組むことも可能ですが、加入する場合には健康であるうちに申し込むことも重要となります。

詳しくは、「団信について説明しているこちらの記事」をご覧ください。

出典:公益財団法人 生命保険文化センター「団体信用生命保険について知りたい」

2-6.物件の担保評価に問題がない

担保評価とは

住宅ローンを貸す金融機関は、契約者が万が一返済できなくなった場合に備えて担保を設定し、貸し倒れリスクを軽減します。

住宅ローンでは原則として購入する物件の

- 土地

- 建物

以上の2点を物的担保としています。

担保評価が低い場合は借入額の減額or金利が高くなる

他の審査基準を満たしていても担保評価のみが低い場合は、住宅ローン審査に落ちることはありません。ただし、借入額の減額や金利が高くなるケースがあります。

また、

- 建築基準法の改正によって「既存不適格建築物」になった物件

- 借地権の物件

の中には審査が厳しかったり、融資対象とならないケースもあります。

購入したい物件が住宅ローンの対象となるかどうかもチェックしておきましょう。

より詳しく知りたい方は、「住宅ローン審査が厳しい物件について説明しているこちらの記事」をご覧ください。

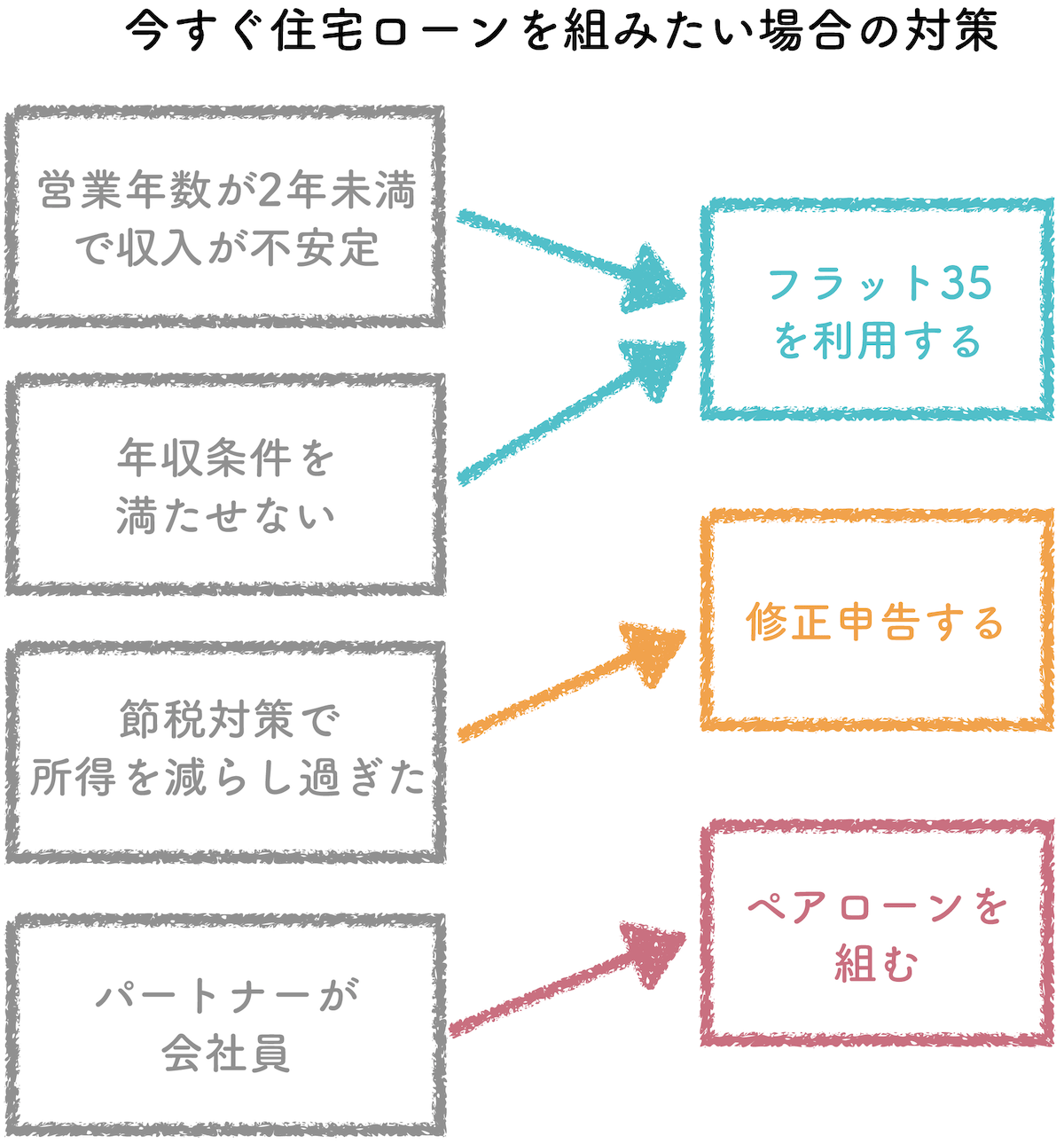

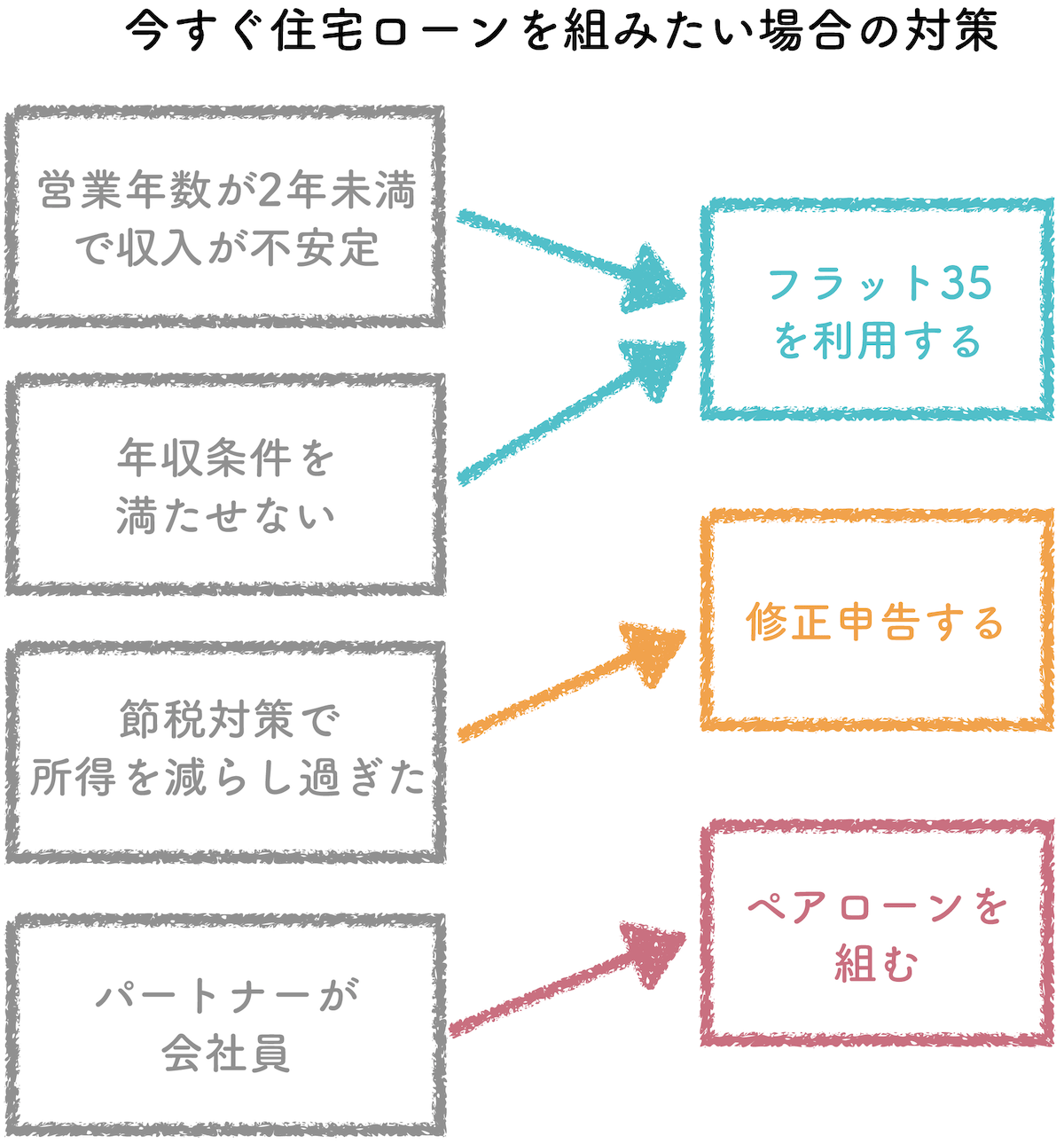

住宅ローン審査条件を満たせなかった場合に今すぐできる対策

2章の条件を満たせなくても、今すぐに住宅ローンを組みたい場合は次の対策を検討してみましょう。

3-1.フラット35を利用する

「フラット35」の住宅ローン審査では、直近1期分の所得のみで判断します。そのため、直近の事業が好調であれば、住宅ローン審査に通りやすい傾向があります。

今まで節税対策をして所得を少なめに申告していた場合でも、経費を抑えて翌年の確定申告で所得金額を上げることで、早い段階で住宅ローン審査に通りやすい状況を整えることができます。

ただし、「フラット35」は利用できる物件に制限があるため、物件の選択肢が狭まるというデメリットもあります。より幅広い条件で物件を探したい場合は、3年間の「所得」を計画的に増やしておくことがおすすめです。

フラット35は金利が高めなので注意

主要銀行の住宅ローン金利と比較してフラット35は金利が高い傾向にあります。そのため金利が低い変動金利を選んだ場合や、固定金利でも大手都市銀行を選んだ場合に比べて支払い総額が増えてしまいます。

固定金利は支払い総額の見通しを立てたい人にとってはメリットにもなりますが、主要金融機関で住宅ローンを組むよりも結果的に払い過ぎてしまう可能性があります。

金利について詳しく知りたい人は、「固定金利と変動金利の違いについて説明しているこちらの記事」をご覧ください。

3-2.過去の確定申告を修正する

所得を増やすこともできるが、税金も増えるため注意

過去に節税をしすぎて所得が少ないために住宅ローンが組めない人は、過去の確定申告を修正申告することもできます。

修正申告は、法定申告期限から5年まで提出可能です。ただし、所得を上げれば税金も上がるため、余裕がなければやめておいた方が良いでしょう。

3-3.パートナーとペアローンを組む

パートナーが正社員で年収が安定している場合は、ペアローンを組むことで住宅ローン審査に通る可能性が高くなります。

ただし、ペアローンにはメリットがある一方で、

- 想定外でローン破綻

- 離婚時、離婚後もお金の不幸がついてまわる

などのデメリットもあります。ペアローンを検討する場合は、事前にデメリットを把握した上でよく話し合いましょう。

より詳しく知りたい方は、「ペアローンについて説明しているこちらの記事」をご覧ください。

個人事業主の住宅ローンでよくある質問

最後に、個人事業主・自営業で住宅ローンを組む場合によくある質問についてお答えします。

4-1.個人事業主の住宅ローン必要書類

<金融機関が定める年数分>

-

- 確定申告書の控え

※税務署の受付印があるもの or 申告データ、受理証明書

- 所得税の納税証明書

- 売買契約書

- 重要事項説明書

<必須>

- 健康保険証

<いずれか1点>

- 個人番号カード

- 運転免許証

- パスポート

- 住民票の写し

- 公共料金の領収証

- 返済口座通帳

- 返済予定表

個人事業主の住宅ローン審査では、上記の書類が必要となります。収入確認書類は金融機関が定める年数分を用意しましょう。

4-2.住宅ローンは建物・金利・固定資産税が個人事業主の経費になる

持ち家は建物を減価償却費として計上する

個人事業主で自宅を仕事場としても使っている場合は、賃貸であれば家賃の事業割合分を経費として計上することができました。

持ち家の場合は家賃がありませんが、建物の事業割合分を家事按分し、「減価償却費」として計上することができます。

その他、

- 固定資産税

- 火災保険料

- 住宅ローンの金利

も同様に経費にすることができます。

また、水道光熱費・通信費に関しては持ち家になっても賃貸と同じく按分することができます。

居住スペースの床面積が40平方メートル未満になると住宅ローン控除が使えない

住宅ローン控除とは、個人が住居用のマイホームを購入する際に住宅ローンを利用した場合、所得税・住民税から税額控除を受けることができる制度です。

対象となるのは居住専用スペースが40平方メートル以上の物件であるため、例えば事業用スペースを除いた広さが40平方メートル未満になってしまう場合は、住宅ローン控除が使えなくなってしまいます。

経費として計上するか、住宅ローン控除を使うかは、事前に割合を計算した上で決めましょう。

住宅ローン控除について詳しく知りたい人は「住宅ローン控除の適用条件と必要書類について説明しているこちらの記事」をご覧ください。

4-3.年金未納は避けた方が安全

個人事業主・自営業で住宅ローン審査に申し込む場合、年金未納を気にするケースがあります。

年金未納に関しては基本的には住宅ローン審査には影響しないと考えられています。ただし、住宅ローン審査に落ちた場合の理由は明かされないため、万が一審査に落ちた場合に、その原因が年金未納でないとは言い切れません。

中には、他に審査に落ちる原因が考えられなかったというケースもありますので、住宅ローン審査前に未納分を支払っておく方が安全です。

4-4.個人事業主は年末調整ではなく確定申告で住宅ローン控除を受ける

会社員の場合は2年目以降であれば年末調整のみで住宅ローン控除を受けることができますが、個人事業主は確定申告で申請する必要があります。

必要書類と手順を確認しておきましょう。

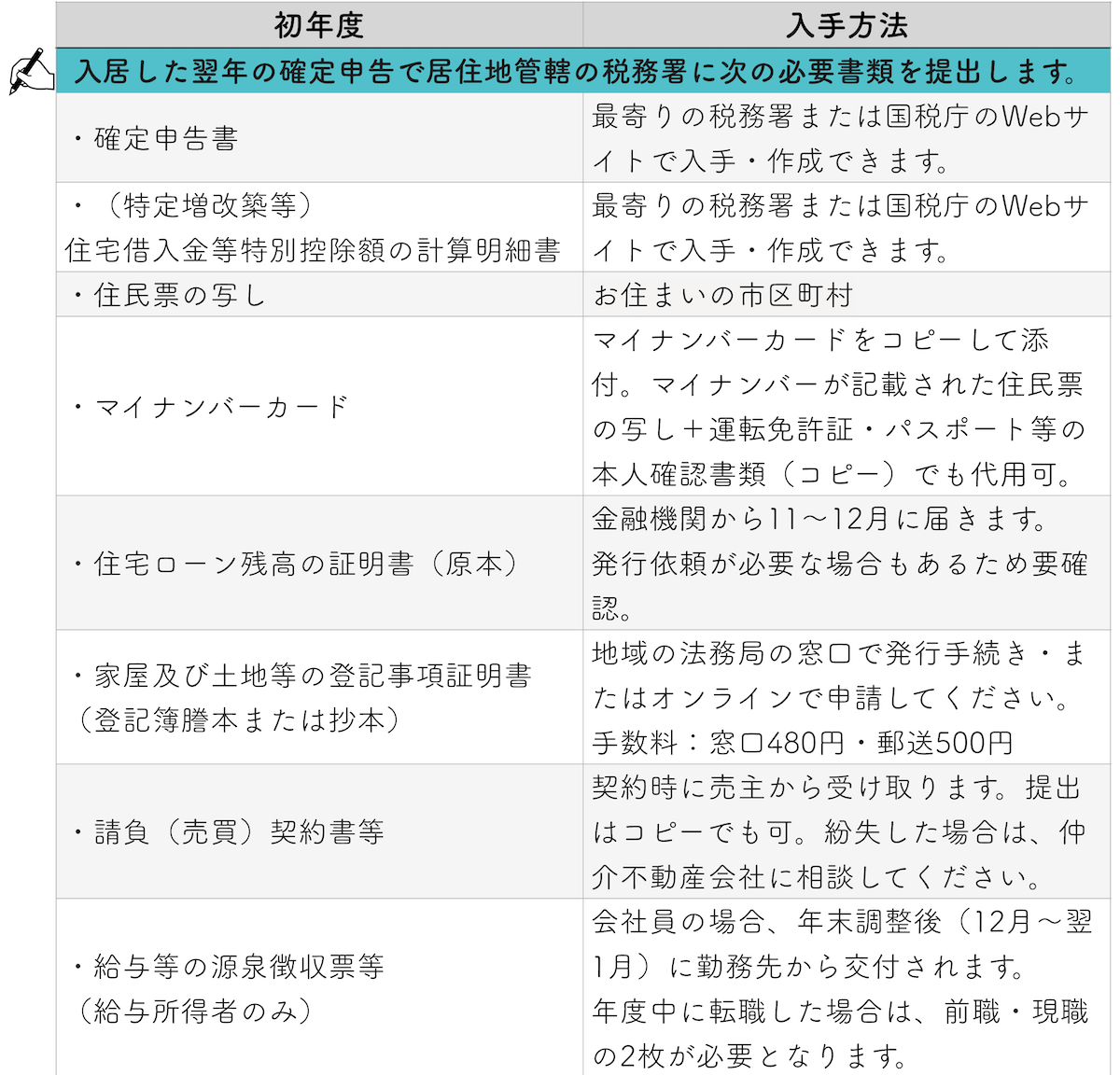

初年度(新築物件・中古物件共通)

住宅ローン控除の申請は、初年度の提出物が多いです。手間がかかるため、早めに準備しておきましょう。

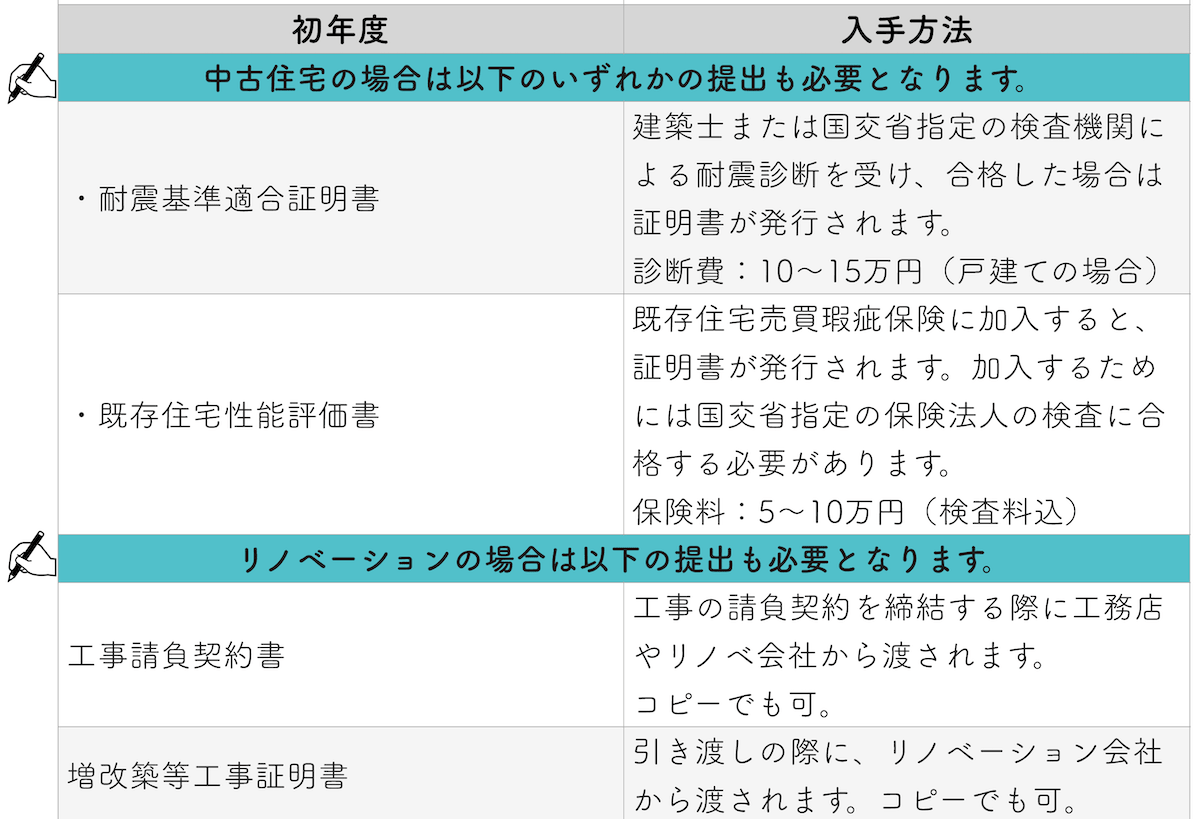

初年度(中古物件・リノベーションの場合の追加書類)

中古物件の場合は、耐震基準適合証明書または既存住宅性能評価書が追加で必要となります。リノベーションの場合も追加書類が必要となるので確認しておきましょう。

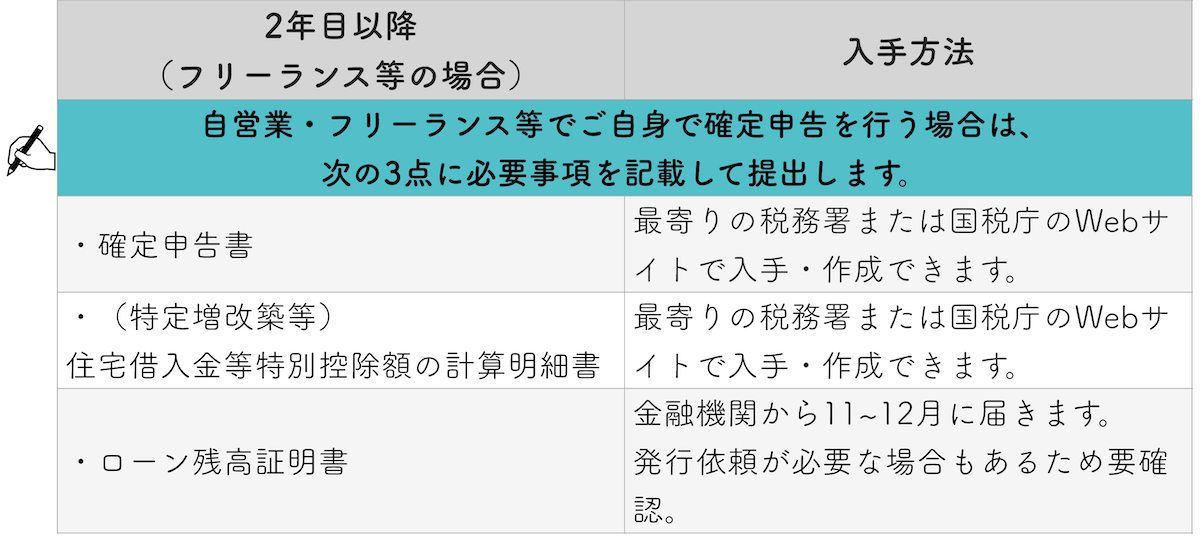

2年目以降

個人事業主・フリーランスの場合は、確定申告時に

・住宅借入金等特別控除額の計算明細書

・ローン残高証明書

を加えて提出することで、住宅ローン控除の申請を完了できます。

確定申告書、住宅借入金等特別控除額の計算明細書は、国税庁のWebサイトで作成することもできます。

・確定申告書

・(特定増改築等)住宅借入金等特別控除額の計算明細書

初年度のみ必要書類が多く手間がかかりますが、2年目以降は楽になります。初年度は早めに必要書類の準備を進めておきましょう。

まとめ

個人事業主・自営業は会社員に比べると住宅ローン審査に通りにくい傾向がありますが、事前に6つのチェックポイントをクリアしておくことで問題なく住宅ローンを借りることができます。

中には黒字期間1年から申し込み可能な金融機関もありますが、選べる物件が少なくなったり、金利が高くなる可能性があります。理想的な条件で住宅ローンを借りるためには、まずは黒字期間3年以上を目指しましょう。

今すぐに住宅ローンを組みたい場合は、3つの対策を検討してみてください。収入が不安定な時期も安心して暮らせる住宅を購入するために、返済比率は抑えつつ、できるだけ良い条件で借りることができるように準備していきましょう。