2023.05.05 更新

年収別の住宅ローン借入目安一覧とシミュレーション入力5つの注意点

- 自分の年収でどのくらい住宅ローンが借りられるんだろう?

- 目安はどのくらいで、借りすぎるとどんなリスクがあるの?

- 住宅ローンのシミュレーションの金額は本当に借りて大丈夫なの?

と、悩んでいませんか?

いい物件があると多く借りてでも欲しくなってしまいますよね。

実は住宅ローンは、毎月の返済が大変になるほど借りることができてしまいます。本来だったら、旅行や趣味や子供の教育などに使えたお金が、無理な住まい購入によって消えてしまうなんて悲しいですよね。

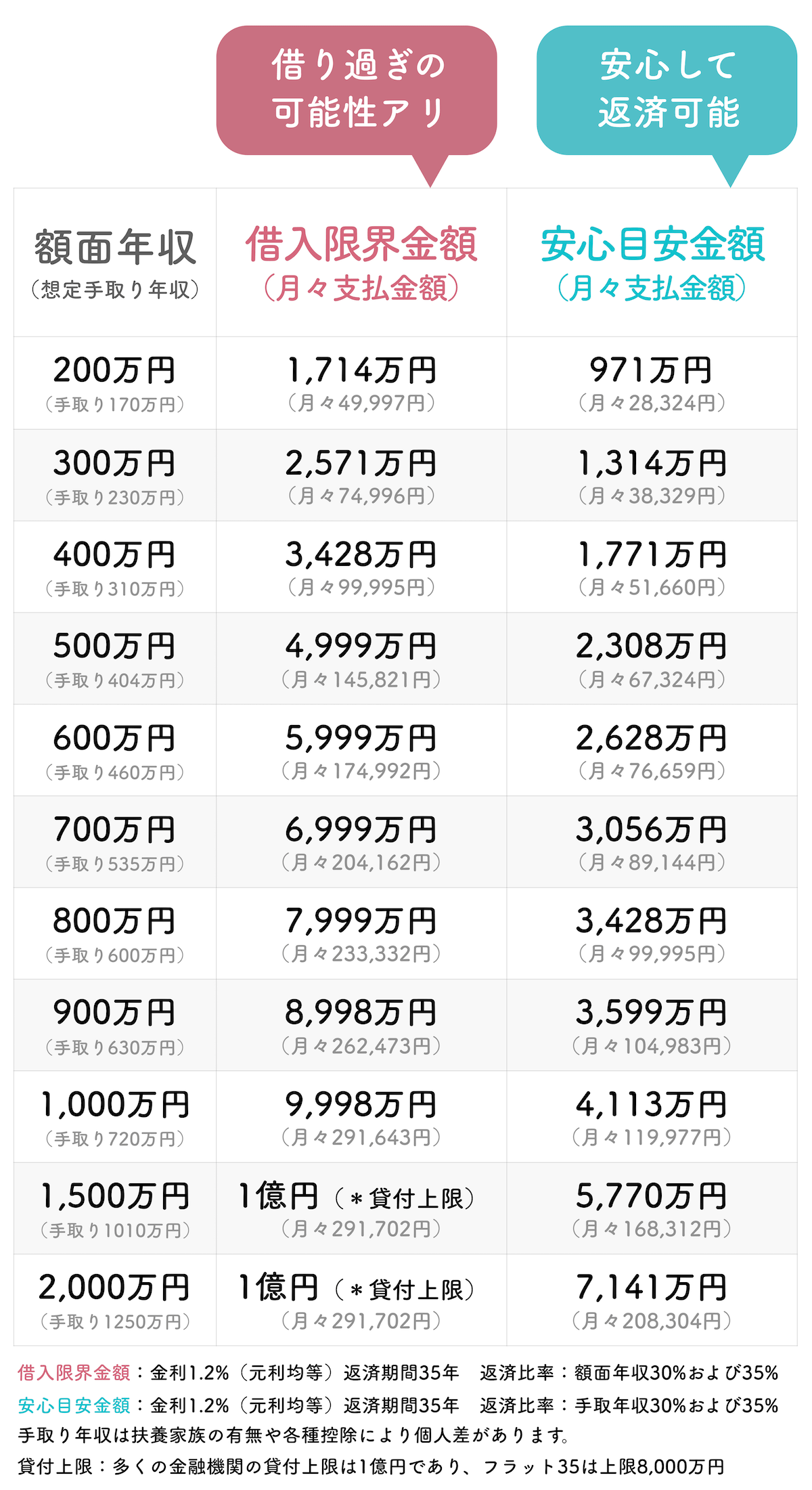

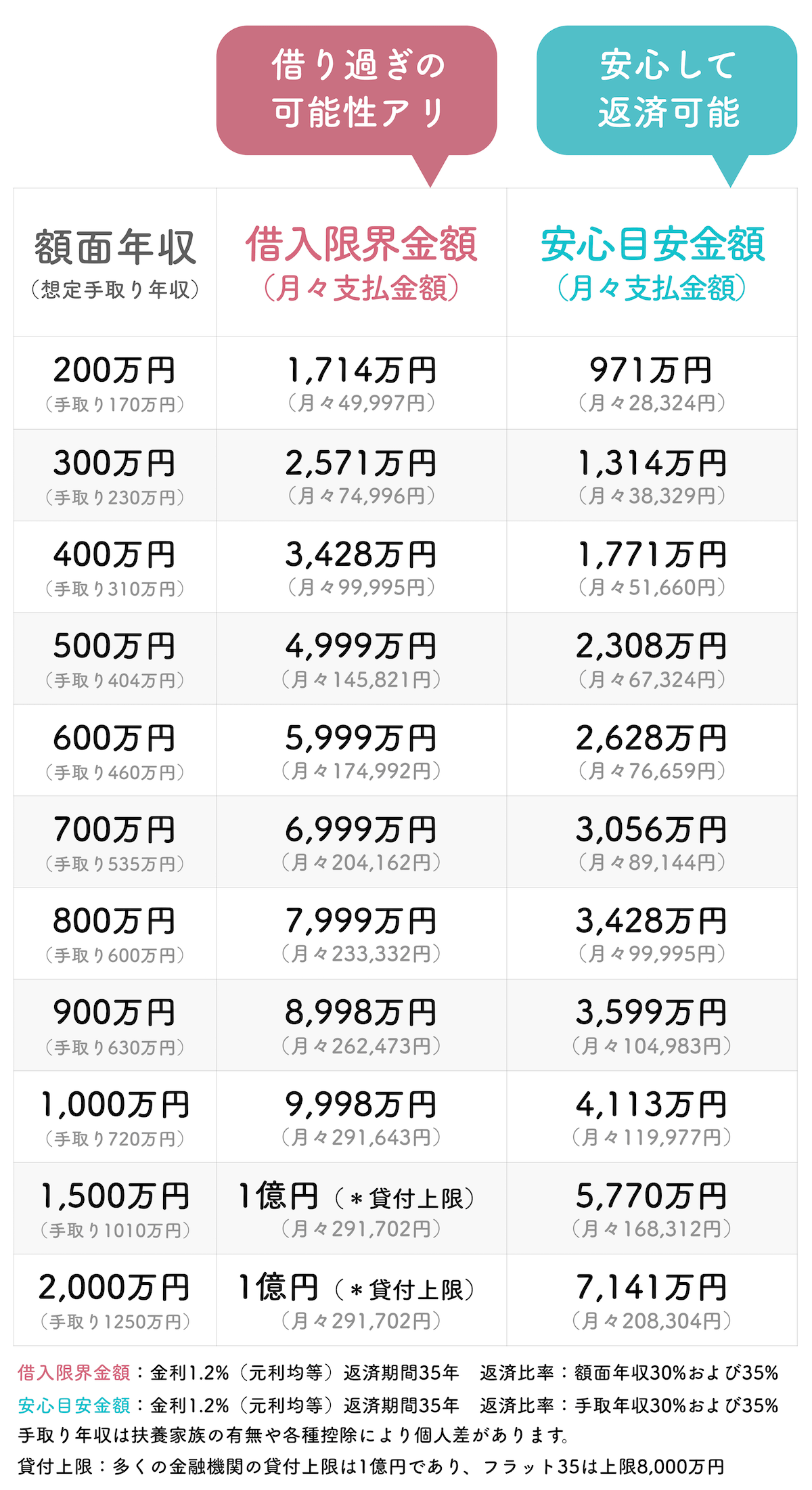

そうならないよう、年収200〜2,000万円までの住宅ローンの目安金額を一覧表にまとめました。こちらの表は年1,000名以上が参加する住まいセミナーと同じ考え方で算出されたものです。ぜひ参考にしてください。

住宅ローンのシミュレーションサイトに注意

住宅ローンのシミュレーションサイトにも注意が必要です。

シミュレーションサイトは自分の年収を入力するだけで、借りられる金額がわかりとても便利ですが、入力内容によっては借り過ぎとなってしまいます。

そのため、住宅ローンのシミュレーションで入力する重要な5つの項目の入力方法についてもまとめました。

そのほかにもこの記事では、

- 【年齢ごと】の借入金額の目安

- 【共働きの場合】の借入金額の目安

- 【もっと借りたい】場合の対策方法

などについても解説しています。

読み終わる頃には、自分の年収や状況から、いくら借りていいかの目安がわかるようになるでしょう。

ぜひこの記事をお役立てください。

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

- 1 年収200〜2,000万円までの住宅ローン借入金額の目安一覧表

- 2 シミュレーションサイトによっては限度額表示になるため注意

- 3 年収など5項目の住宅ローンシミュレーションの安心な入力方法

- 4 年収と密接に関わる住宅ローンの返済比率を20%にする理由

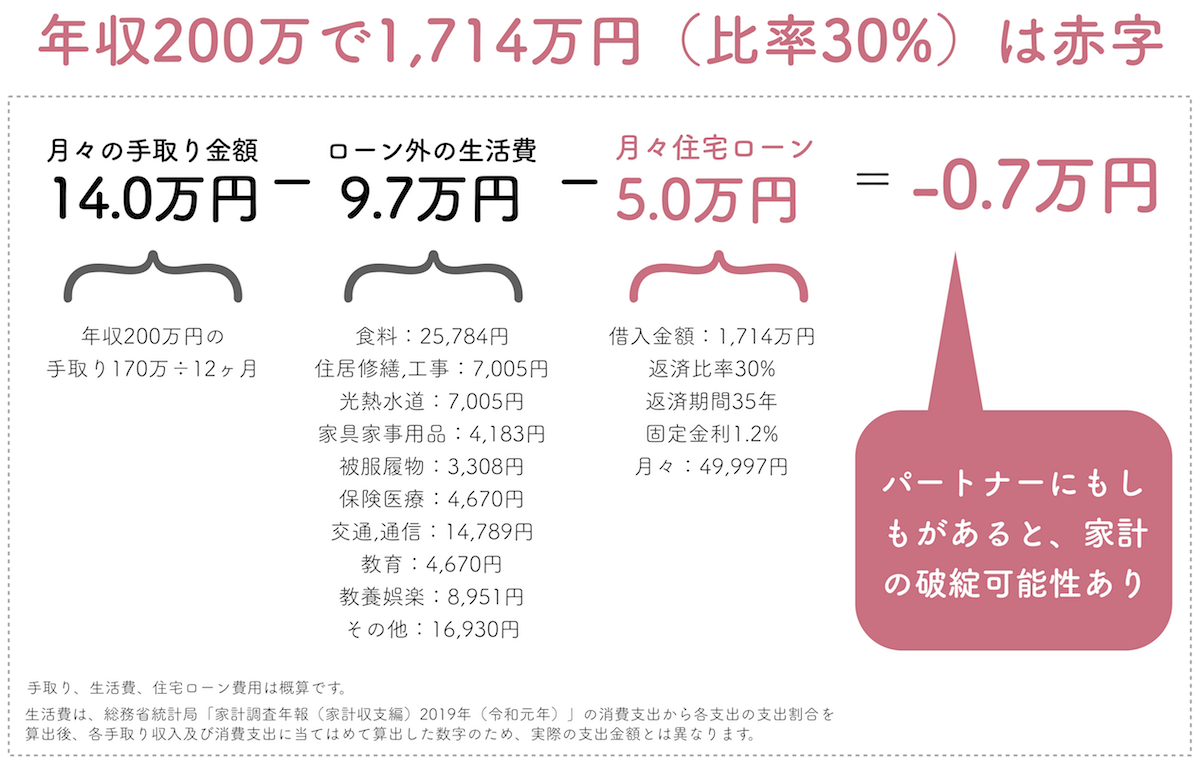

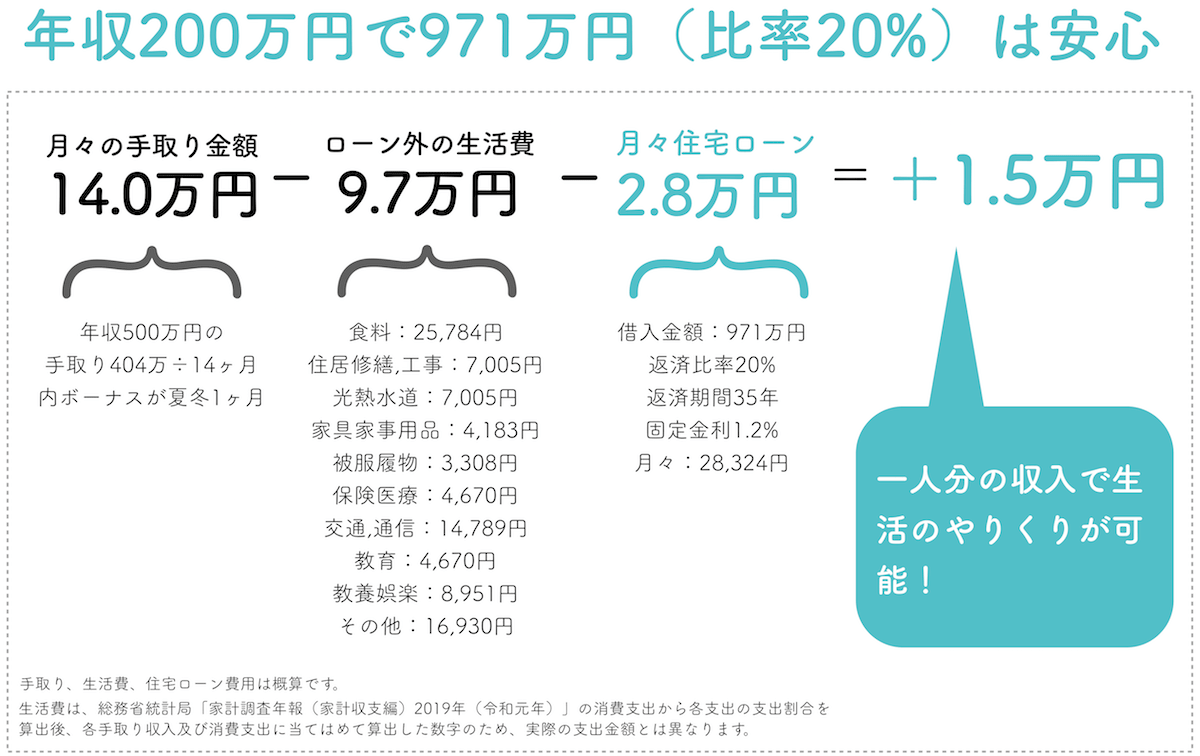

- 5 年収200万円の住宅ローンは限界1,714万円、目安は971万円

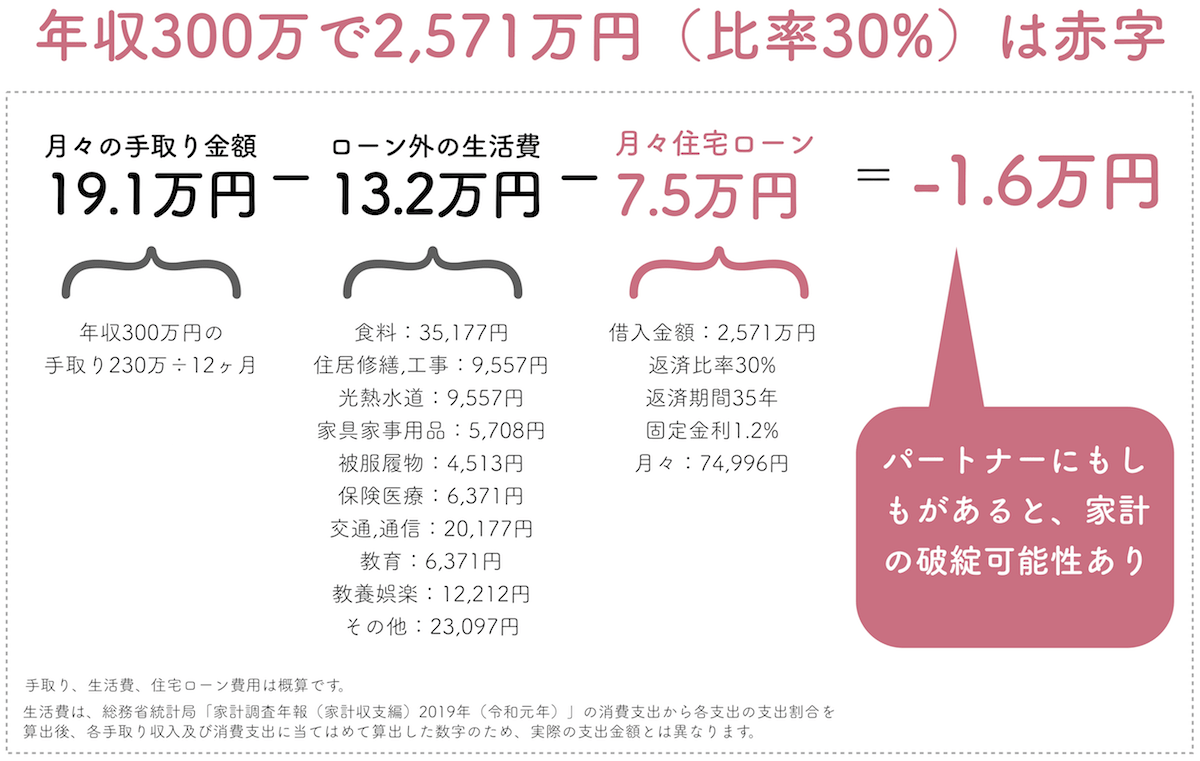

- 6 年収300万円の住宅ローンは限界2,571万円、目安は1,314万円

- 7 年収400万円の住宅ローンは限界3,428万円、目安は1,771万円

- 8 年収500万円の住宅ローンは限界4,999万円、目安は2,308万円

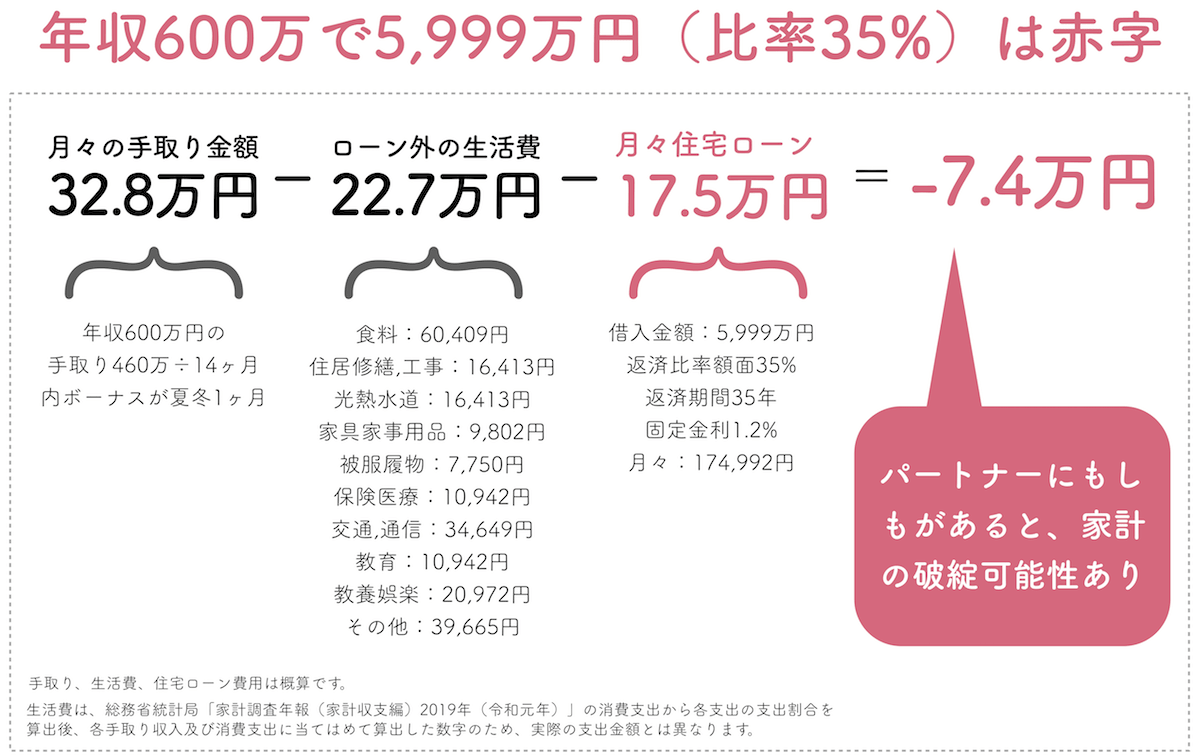

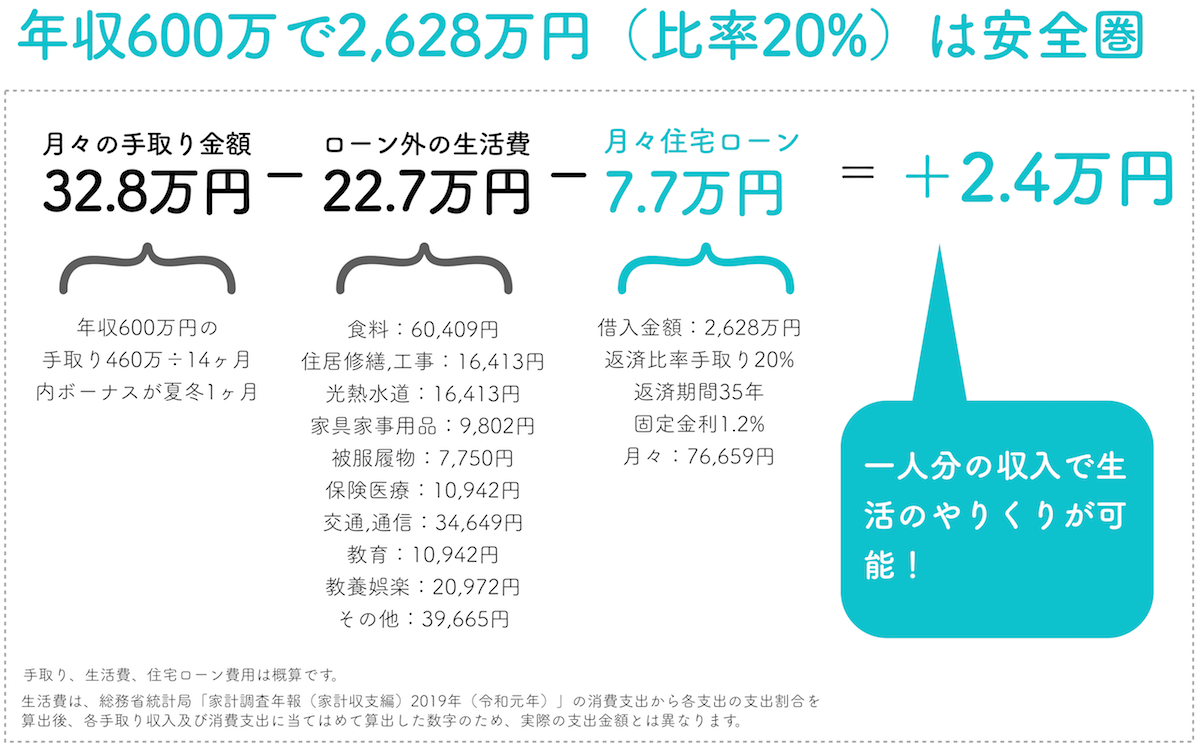

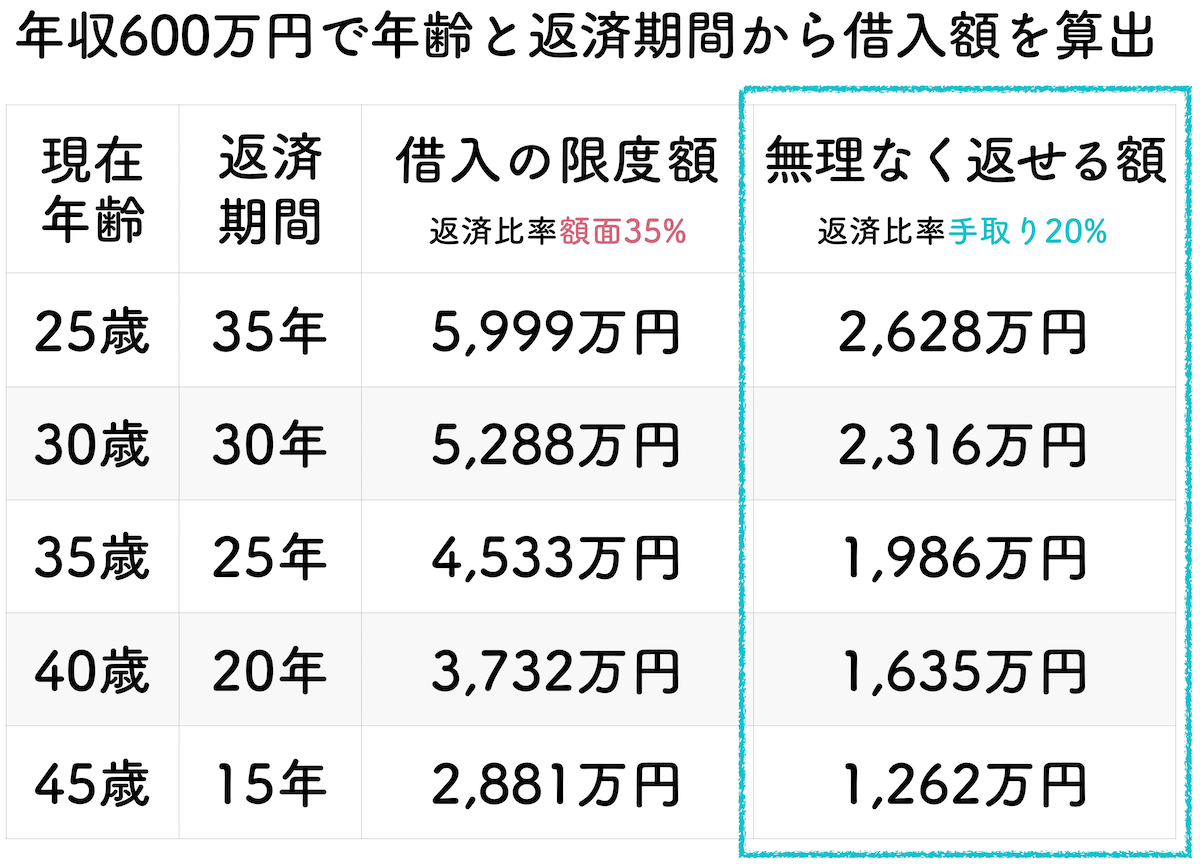

- 9 年収600万円の住宅ローンは限界5,999万円、目安は2,628万円

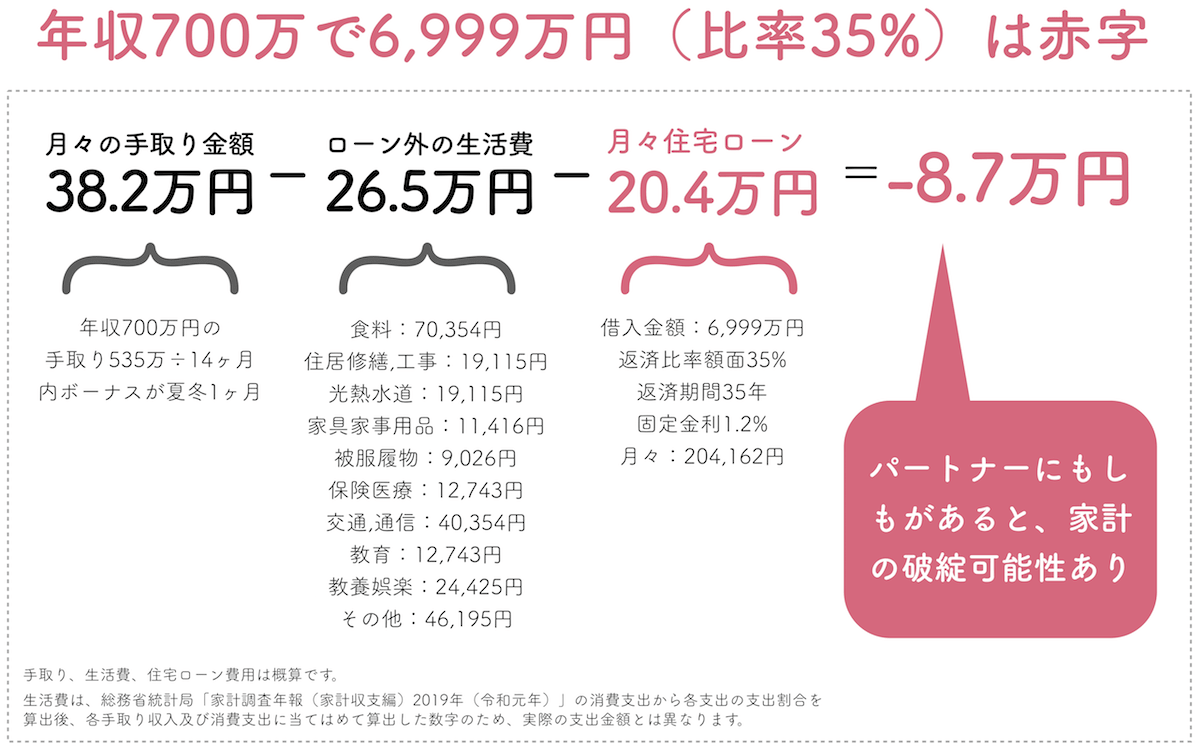

- 10 年収700万円の住宅ローンは限界6,999万円、目安は3,056万円

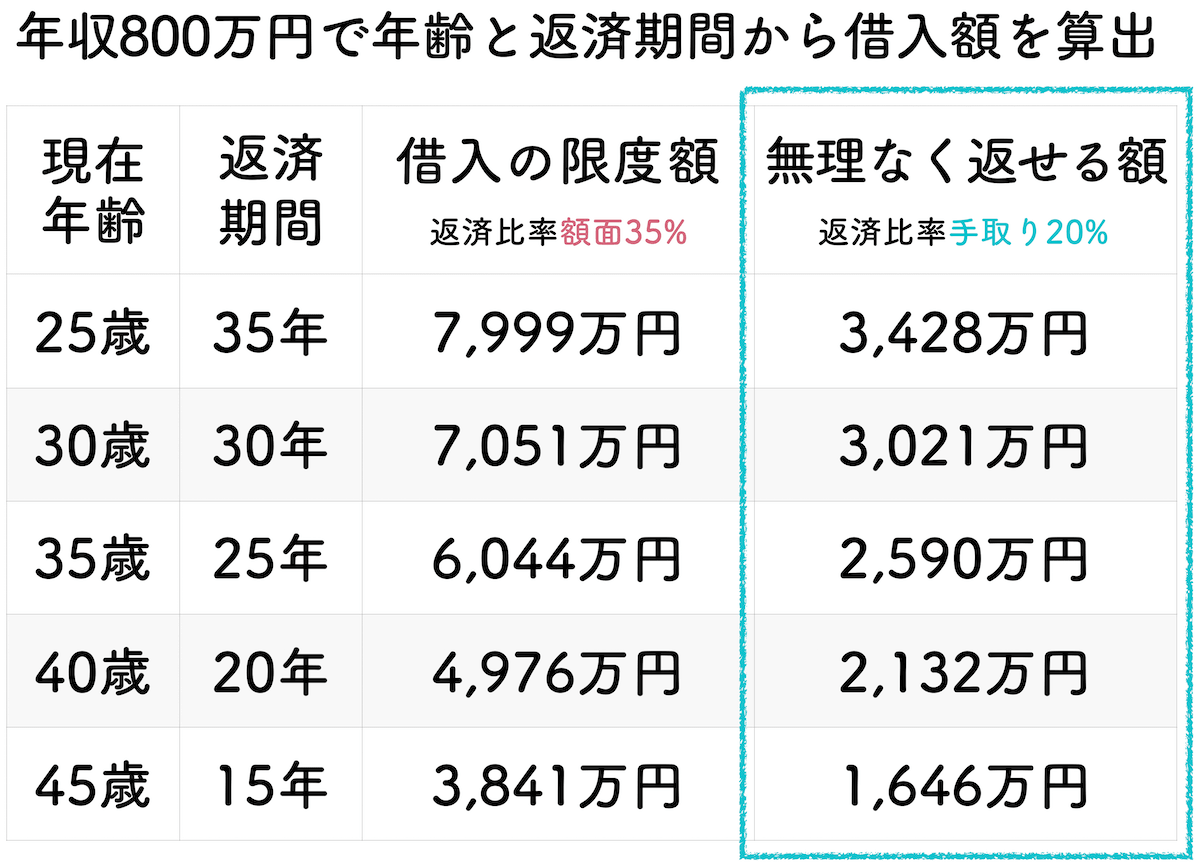

- 11 年収800万円の住宅ローンは限界7,999万円、目安は3,428万円

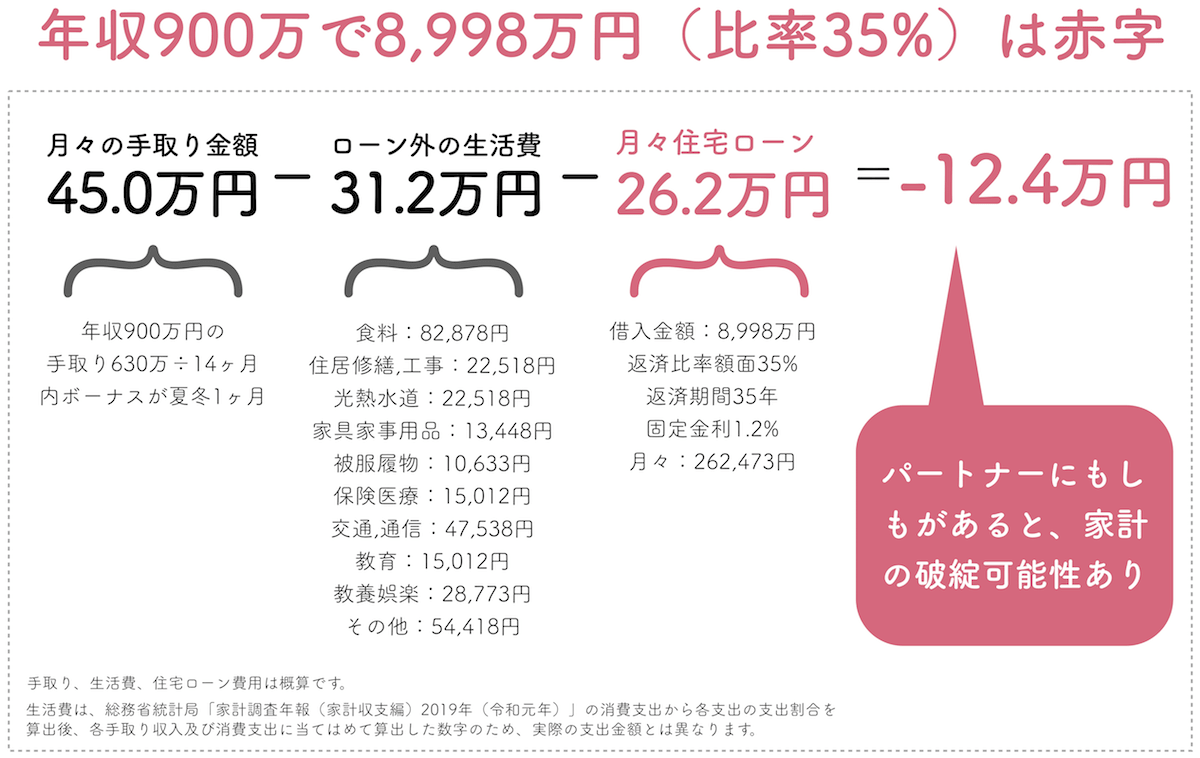

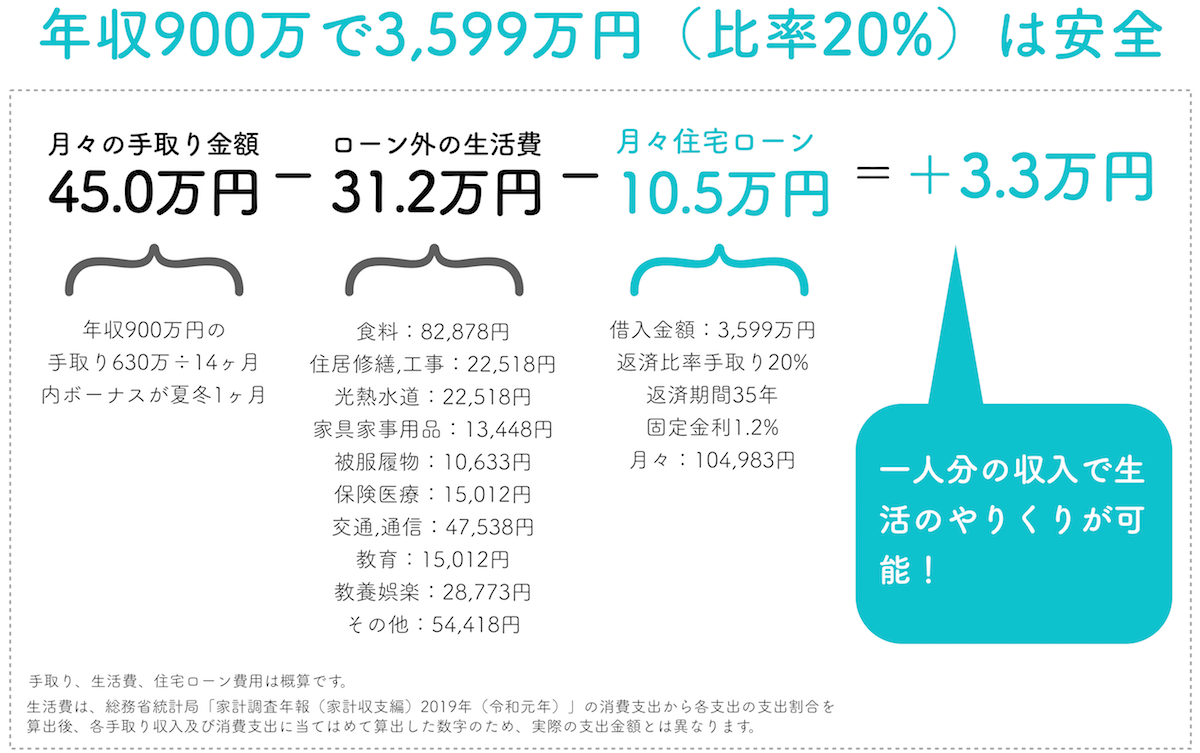

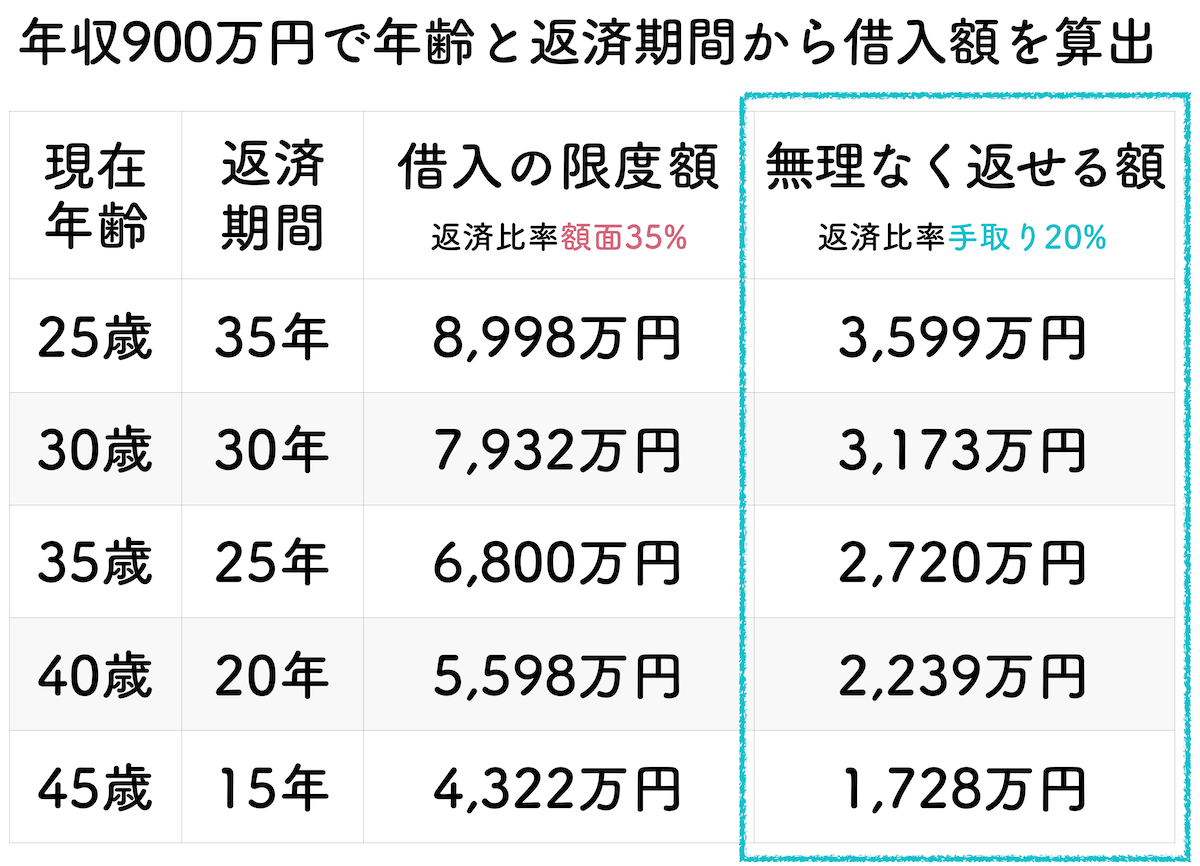

- 12 年収900万円の住宅ローンは限界8,998万円、目安は3,599万円

- 13 年収1,000万円の住宅ローンは限界9,998万円、目安は4,113万円

- 14 住宅ローンの借り過ぎによる地獄ルート(滞納・競売・自己破産)とは

- 15 もっと借りたい!共働き、収入合算、ペアローン という選択肢

- 16 購入して今より自由になる住まいを目指す

- 17 まとめ

年収200〜2,000万円までの住宅ローン借入金額の目安一覧表

年収別の住宅ローンの借入額目安一覧表上の表は、年収ごとの借りられる限界金額と安心して返済できる目安金額の一覧です。

年収別の住宅ローンの借入額目安一覧表上の表は、年収ごとの借りられる限界金額と安心して返済できる目安金額の一覧です。

目安金額は、年1,000名以上が参加する弊社の住まいセミナーと同じ考え方で算出した、安心して返済できる目安金額を掲載しています。

上の表から、住宅ローンで借りられる限界金額と安心して返済できる金額には大きな差があることがわかるかと思います。

限界金額は限られたケースのみ

借りられる限界金額は、共働きをずっと続ける場合や子どもがいないなどならば、検討可能性も出てくる金額です。

安心目安は一人で家族を支えられる金額

一方、安心な目安金額は、一人の収入で住宅ローンを含めた生活費までを払いきれるかどうかが目安となっています。

理由はパートナーに「もしも」があり収入減や収入ゼロになったとき、家計が破綻してしまうからです。こちらについて詳しくは3章で解説しています。

それぞれの金額に開きがありますが、シミュレーションサイトの入力方法によっては、借りすぎとなる金額が表示されてしまうため注意しましょう。注意点については次の章で解説しています。

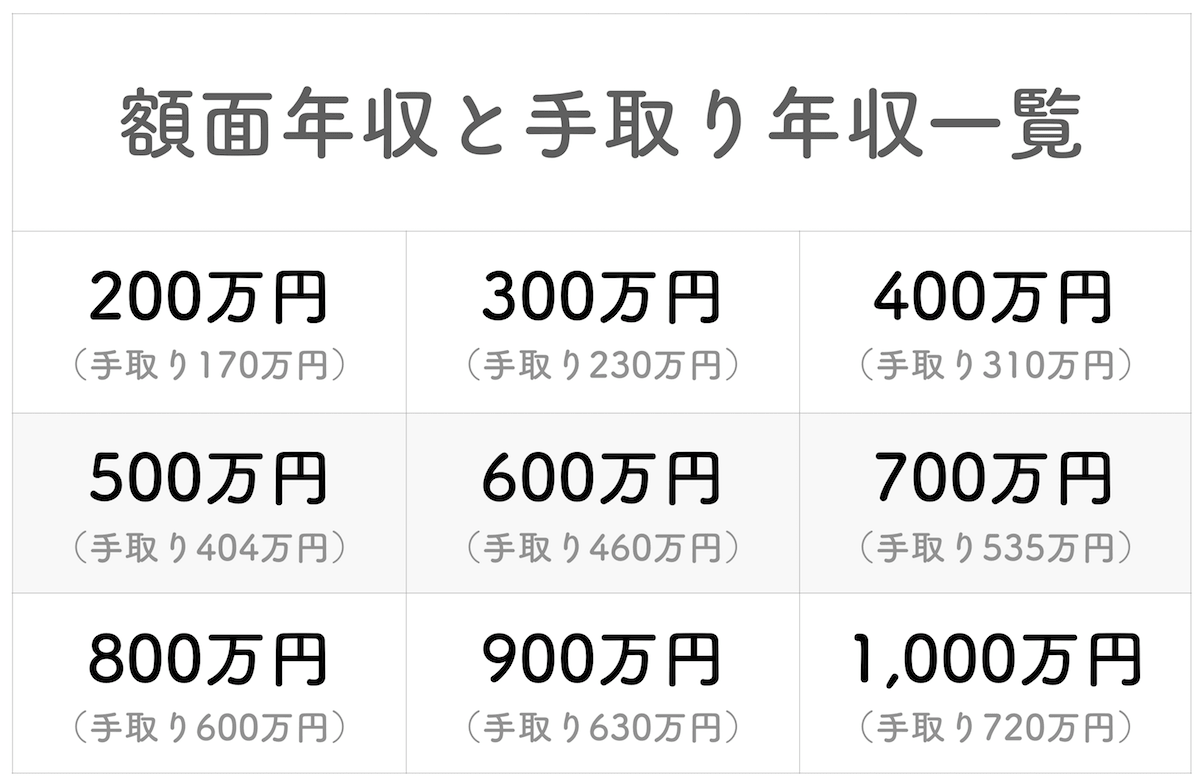

また、年収200万円〜年収1,000万円の生活費目安といくらの住宅ローンで赤字可能性が出てくるかについて下記にまとめています。具体的な返済のイメージもつくかと思いますので、こちらもぜひ参考にしてください。

(下記をクリックすることで各章へ移動します)

年収200万円は5章へ>>

年収300万円は6章へ>>

年収400万円は7章へ>>

年収500万円は8章へ>>

年収600万円は9章へ>>

年収700万円は10章へ>>

年収800万円は11章へ>>

年収900万円は12章へ>>

年収1,000万円は13章へ>>

シミュレーションサイトによっては限度額表示になるため注意

シミュレーションサイトによっては、借りられる限度額が表示されるのみとなるため注意しましょう。

高く表示されてしまう要因として、借りられる金額の表示を大きく左右する項目の入力欄がなく、サイト内で自動で設定されていることなどが考えられます。

次の章で、シミュレーションサイトの入力項目(年収、返済方法、期間、金利、返済比率)にどのような数字を入れれば適正なのかを解説しているので、ぜひ参考にしてみてください。

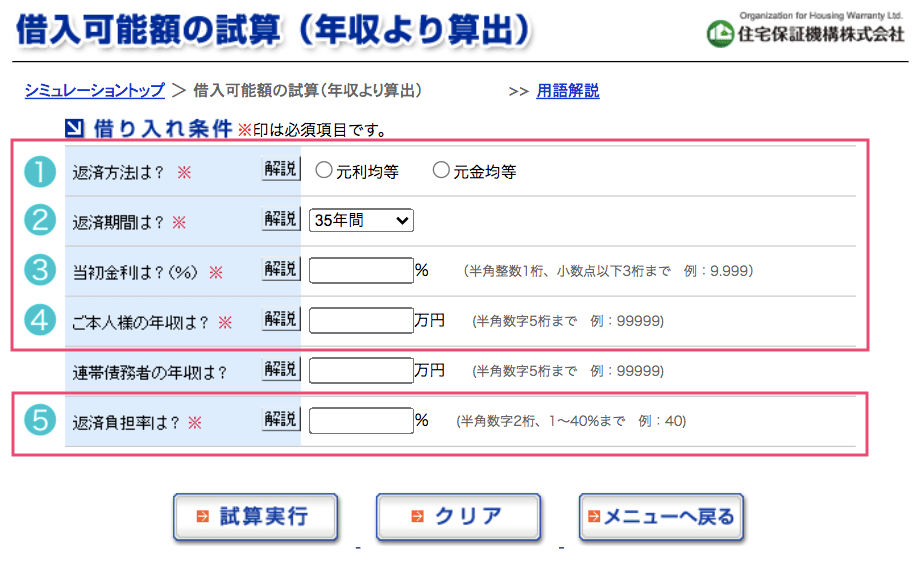

年収など5項目の住宅ローンシミュレーションの安心な入力方法

住宅ローンシミュレーションサイトの入力方法住宅ローンのシミュレーションサイトの活用方法を、入力項目別に解説していきます。

住宅ローンシミュレーションサイトの入力方法住宅ローンのシミュレーションサイトの活用方法を、入力項目別に解説していきます。

基本項目は下記の5つです。

- 返済方法

- 返済期間

- 金利

- 年収

- 返済比率

いずれも重要な項目のため、入力内容を変えて何度か試してみましょう。

なお「返済比率」の項目がないシミュレーションサイトには注意してください。詳しくは2-5でお伝えしますが、借りると返済が大変な金額が出てくる可能性があります。

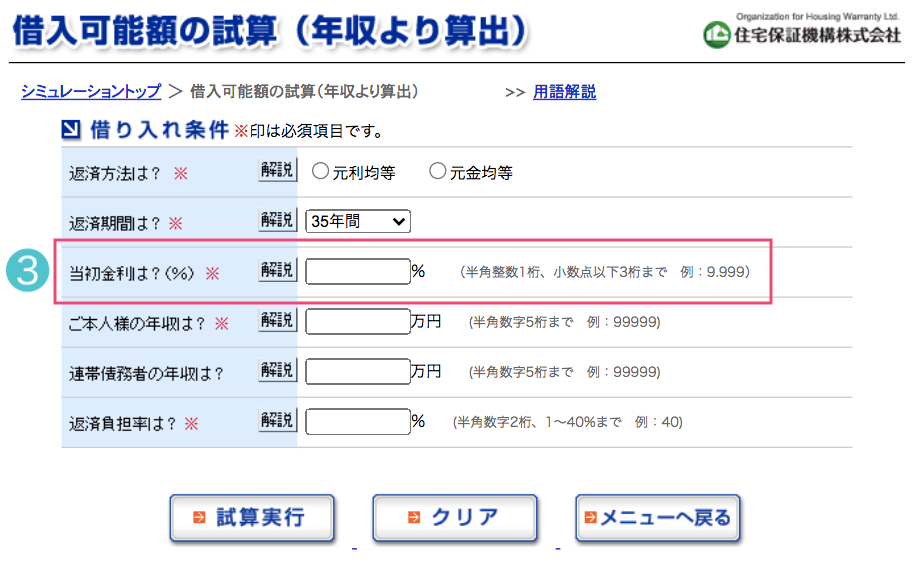

今回は、住宅保証機構のシミュレーションが基本的な入力項目を満たしていたためこちらをベースに解説していきます。

ただし、同じような項目があれば、別のシミュレーションサイトでも構いません。

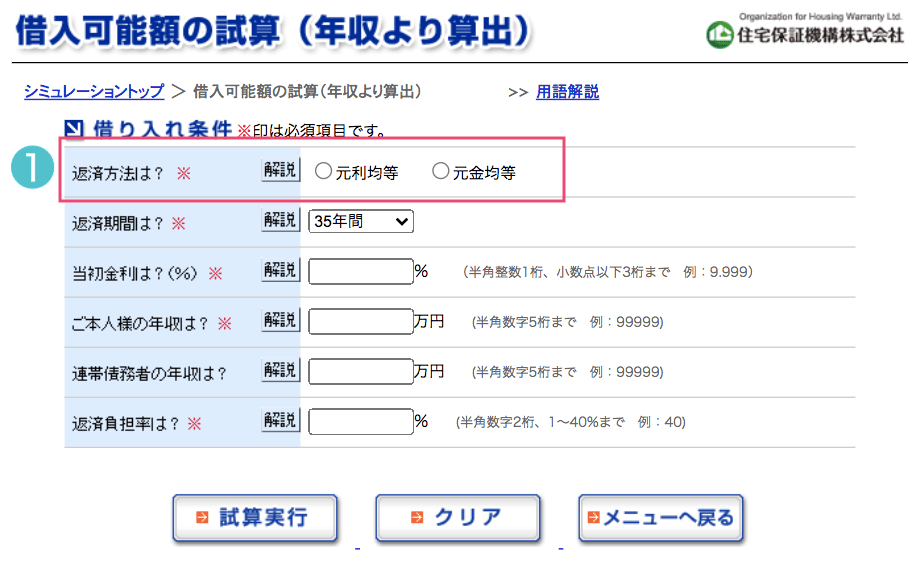

2-1.入力項目1-返済方法「元利均等返済と元金均等返済」の選択

入力項目の1つ目は返済方法です。元利均等返済と元金均等返済の2種類があります。ここでは元利均等返済を選択しましょう。

理由は現金が大きく減らず返済額を一定に保つことができ手元に現金を残しつつ長期的な返済計画を立てやすいためです。

元利均等返済

元利均等返済とは毎月支払う返済額が一定となる返済方法です。そのため、月々の収支や長期的な返済計画が立てやすい傾向にあります。

また、元金均等返済に比べて、返済開始当初の返済額を少なくすることができます。ただし、元金均等返済よりも総返済額は多くなります。

元金均等返済

毎月の返済額は一定ではなく、最初が多く、進むにつれ少なくなっていくのが特徴です。これは、毎月支払う元金が一定で最初は利息も多いためです。

元金が減れば利息も少なくなるため、だんだん月々の返済金額が減っていきます。元利均等返済に比べ、総返済額が少なくなります。

ただし、最初の頃の返済金額が大きくなるため、返済比率を守っていても貯金余力がないと家計が苦しくなる可能性があります。

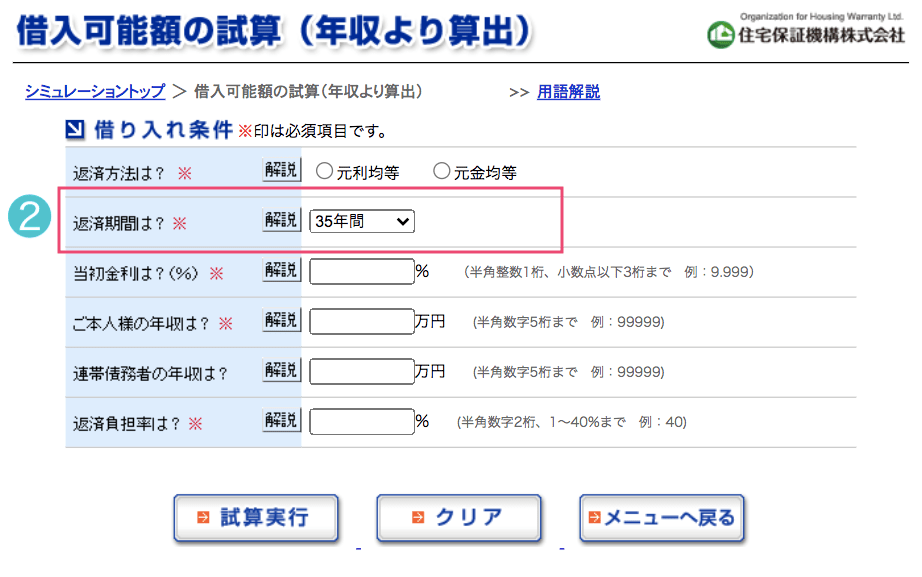

2-2.入力項目2-返済期間「基本は定年までの長期がおすすめ」

住宅ローンシミュレーションサイトの入力方法2-返済期間「基本は定年までの長期がおすすめ」入力項目の2つ目は返済期間です。

住宅ローンシミュレーションサイトの入力方法2-返済期間「基本は定年までの長期がおすすめ」入力項目の2つ目は返済期間です。

なるべく短い期間で早く返済したいという方もいるかと思いますが、期間設定はなるべく定年までを想定して長い期間で借りましょう。基本的には35年と入力することをオススメします。

理由は、月々の返済金額が少なくなり、手元に現金が残りやすくなるからです。期間を短くして返済額を家計収支ギリギリにすると、想定外の出費があったときに支払いが破綻してしまうことも考えられます。

また、長期で組むことで利息を心配されている方は、元金を減らして利息を下げられる繰上返済がオススメです。住宅ローンを長期で組んで月々の返済金額を小さくし、コツコツ貯蓄をして繰上返済の準備をしましょう。

50代、60代で住宅ローンを組む方の場合も住宅ローンの期間をなるべく長く設定しましょう。金融機関によっては、完済時年齢を80歳程度に設定しているところもあります。

また、年金受け取り予定の明細を提出することで、退職後の支払いを見込んで審査することも可能です。60歳や65歳までとするか、老後まで支払いを伸ばすかは、現在の貯蓄や退職金の有無も関わるため一概には言えませんが、定年までと想定しておく方が安心でしょう。

2-3.入力項目3-当初金利「固定は1.2%前後、変動は0.7%前後」2021年現在

住宅ローンシミュレーションサイトの入力項目の3つ目は金利です。2021年現在の全期間固定金利は1.2%前後、変動金利については0.7%程度を想定して入力すれば相場と大幅に離れることはありません。

住宅ローン金利のランキングサイトを見るともっと安い金利がありますが、頭金が2割以上だったり、返済期間に縛りがあったりと条件があるため、自分が該当するかどうか確認しておきましょう。

また審査の結果によっては表示されている金利よりも高い金利が自分に適用されることも考えられるため、自分に少しだけ不都合な金利を前提として入力した方が安全と言えます。

金利タイプがまだ決まっていないという場合は、住宅ローン金利の固定と変動の違いについて詳しく解説しているこちらの記事をご確認ください。

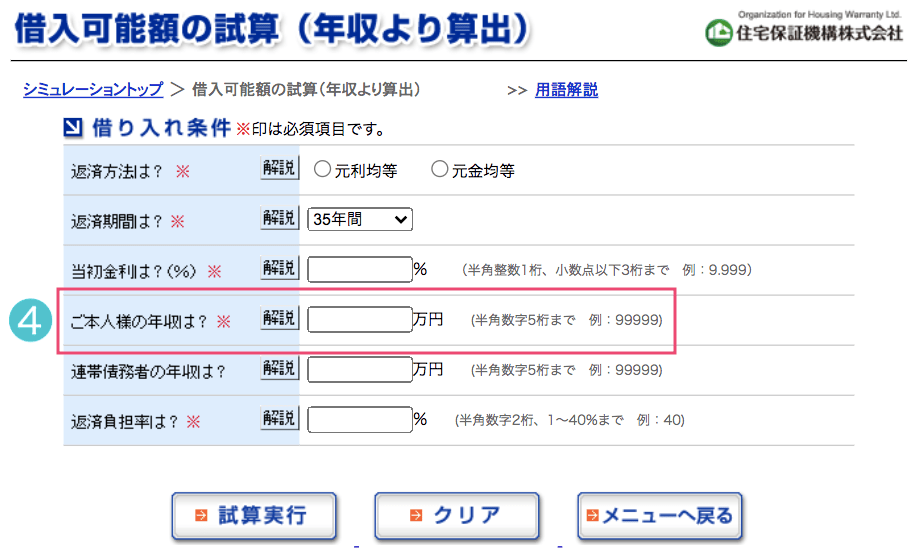

2-4.入力項目4-年収「手取りの年収がおすすめ」

入力項目の4つ目は年収です。ここでの数値は額面ではなく、手取り年収を入力しましょう。額面で計算すると場合によっては返済が困難になる場合もあるためです。

様々な都合により、自分の年収以上の住まいが必要なことも考えられます。その場合は、収入合算やペアローンという手段で借入を増やすことができます。

ただし、パートナーの年収を全額ローン計算に組み込むのは、事故や病気などになった時に一気にローン破綻する可能性があるため、半分の手取り年収で計算しておきましょう。より詳しくは、14章で解説しています。

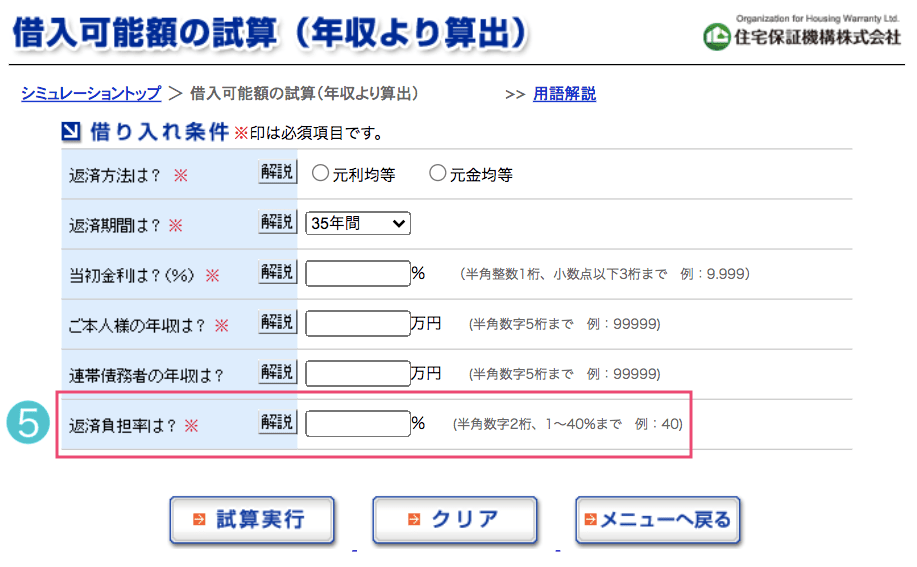

2-5.入力項目5-返済比率(返済負担率)「20%を目安に検討」

入力項目の5つ目は返済比率(返済負担率)です。20%と入力しましょう。

実際に試すとわかりますが、実はここの数字で大幅にシミュレーション結果が変わってしまいます。安心目安は20%で、30%や35%は生活が赤字になる可能性大です。理由は生活費を例に次章で解説しているためよければ参考にしてください。

ここまで入力し、「試算実行」を選ぶと借入金額が表示されます。この表示金額を返済額の試算ページで同じ条件で入力すると月々の返済金額が表示されます。

2-5-1.返済比率の入力項目がないシミュレーションに注意

シミュレーションサイトによっては「返済比率」の項目がない場合もありますが、上記の通りシミュレーション結果を大きく左右するのがこの返済比率です。

この数字を大きく入力するほど、借りられる金額も上がります。年収によって上限があるとされ、金融機関によっても異なりますが40%までが入力できます。ただし、35%や30%など大きな数字の入力はオススメしません。

借りられはするものの、返済が困難な金額が表示される可能性があるからです。この仕組みを知らないと、思っていた以上の金額が表示され安易に借りてしまい、後から大きく後悔することも十分考えられます。

そのため次章では返済比率についてと、借りすぎてしまった場合の月々の生活イメージについて詳しく解説していきます。

単身者の場合の返済比率の考え方ですが、今後結婚や子育ての予定がない方は、自分の許容範囲の返済比率を入力しましょう(年収400万円以下は30%、400万円以上は35%程度が上限)。

極端な話、趣味もなく、外食もほぼしないライフスタイルがずっと続くのであれば、住まいにその分お金を使っても破綻はしにくいと言えるでしょう。

逆に、もし、結婚や子育ての可能性が残っているのであれば、返済比率は20%程度を目安としておきましょう。一度、2章を読んで返済のイメージをしてみてください。

繰上返済とは、住宅ローンの総支払額を減らすために行うものです。月々の返済とは別に貯金などから住宅ローンの元金を返済し、利息を減らすことで総支払額を効率的に減らすことが可能です。

この繰上返済を行なっていく場合もシミュレーションをすることが可能です。その場合は、keisanのシミュレーションをご利用ください。10年固定金利など途中で金利が変化する可能性があるものについてもシミュレーションが可能です。

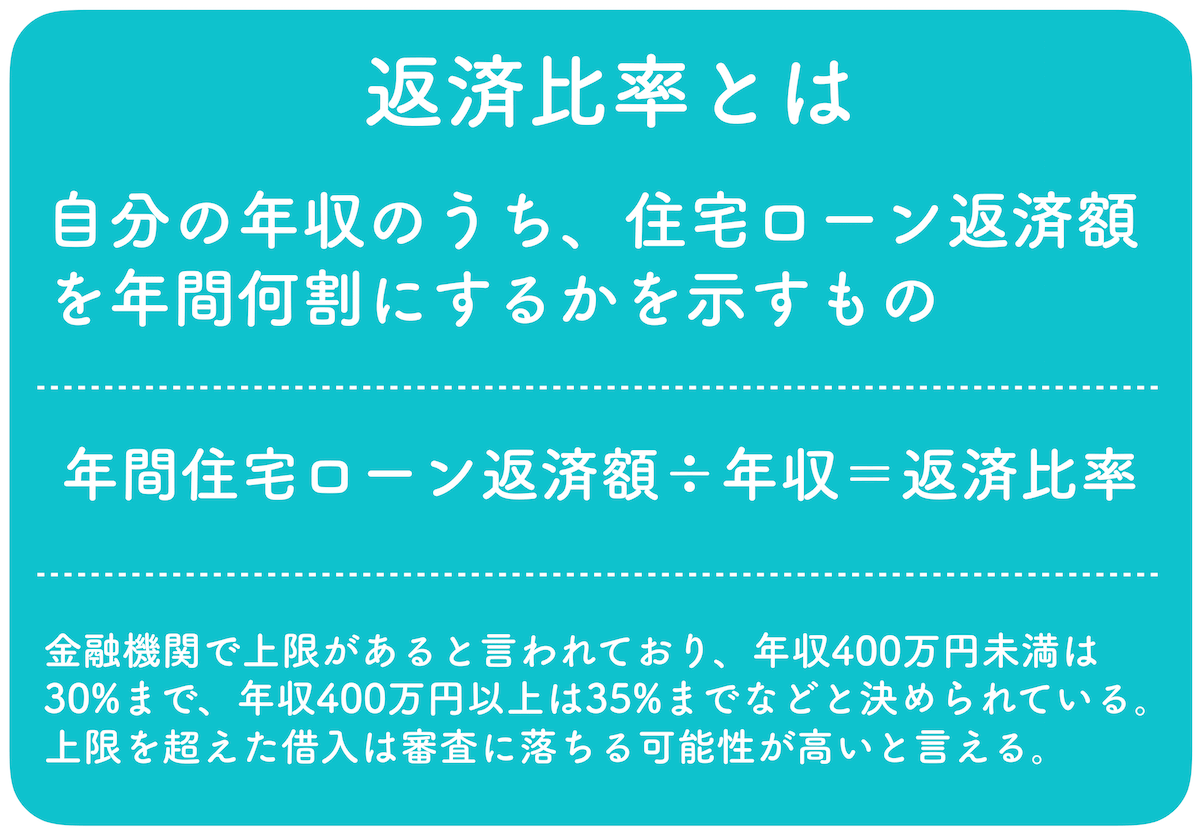

年収と密接に関わる住宅ローンの返済比率を20%にする理由

住宅ローンのシミュレーションで使用する返済比率は、20%を目安として入力しましょう。

返済比率とは、年収に占める年間返済額の割合です。「年間返済額÷年収」で算出されます。例えば年収500万円の人が住宅ローンを年間100万円支払っていたなら、返済比率は20%です。

金融機関によって返済比率の上限に差はありますが、年収400万円未満が返済比率30%まで、年収400万円以上が返済比率35%ないし40%までと言われています。しかし、20%程度を想定しておくと安心でしょう。

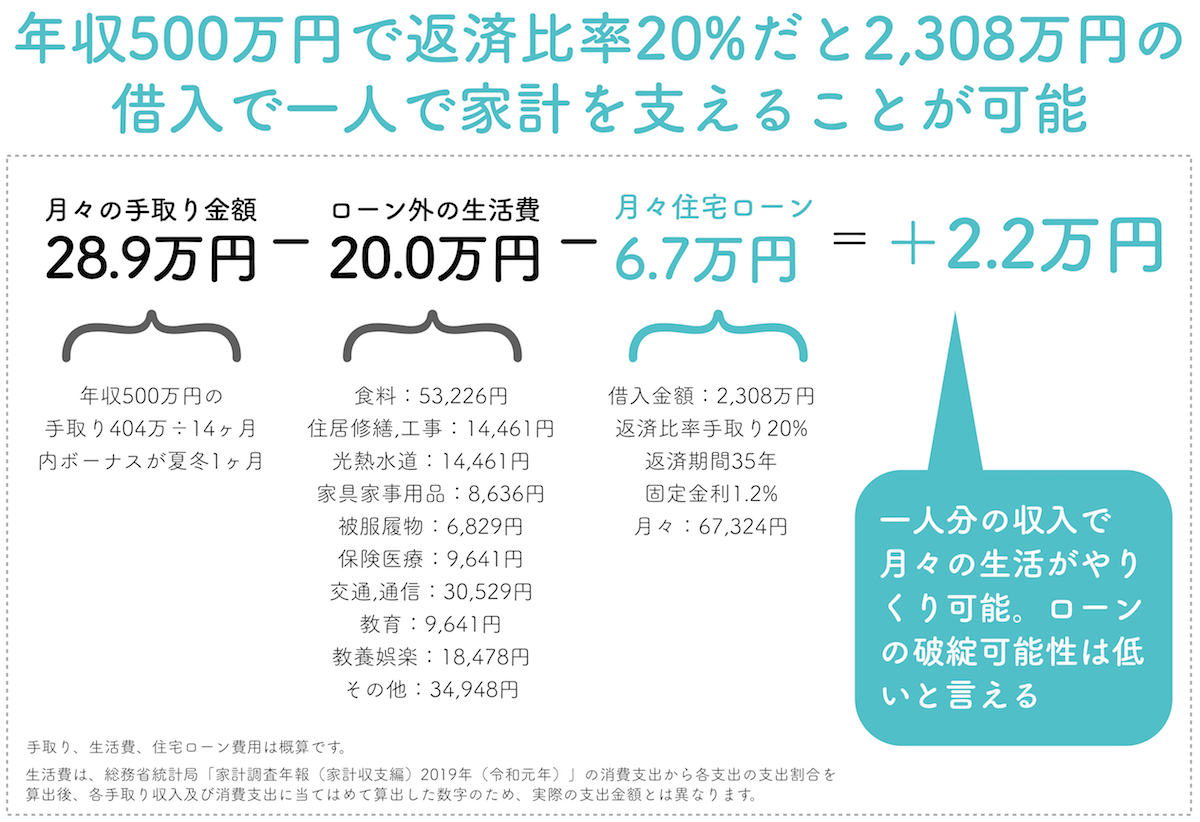

返済比率20%は一人の収入で家族を支えられる目安

この返済比率を20%と入力する理由は、自分の手取り月収で住宅ローンまで含めた家族の生活費を全て賄えるようにし、ローン破綻リスクを低くするためです。

返済比率を20%にして、破綻リスクを下げるとは具体的にどういうことなのか、次の章で解説します。

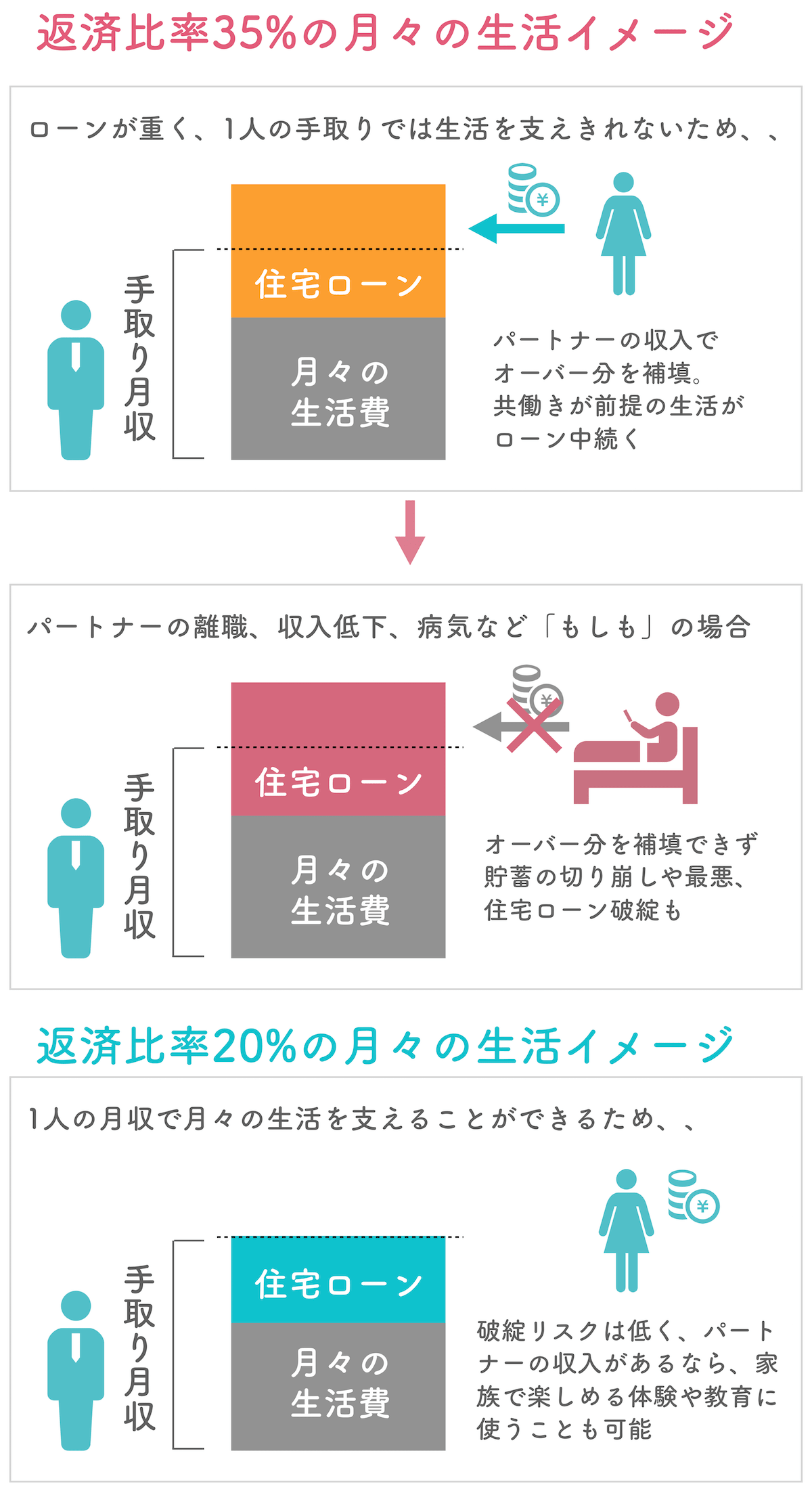

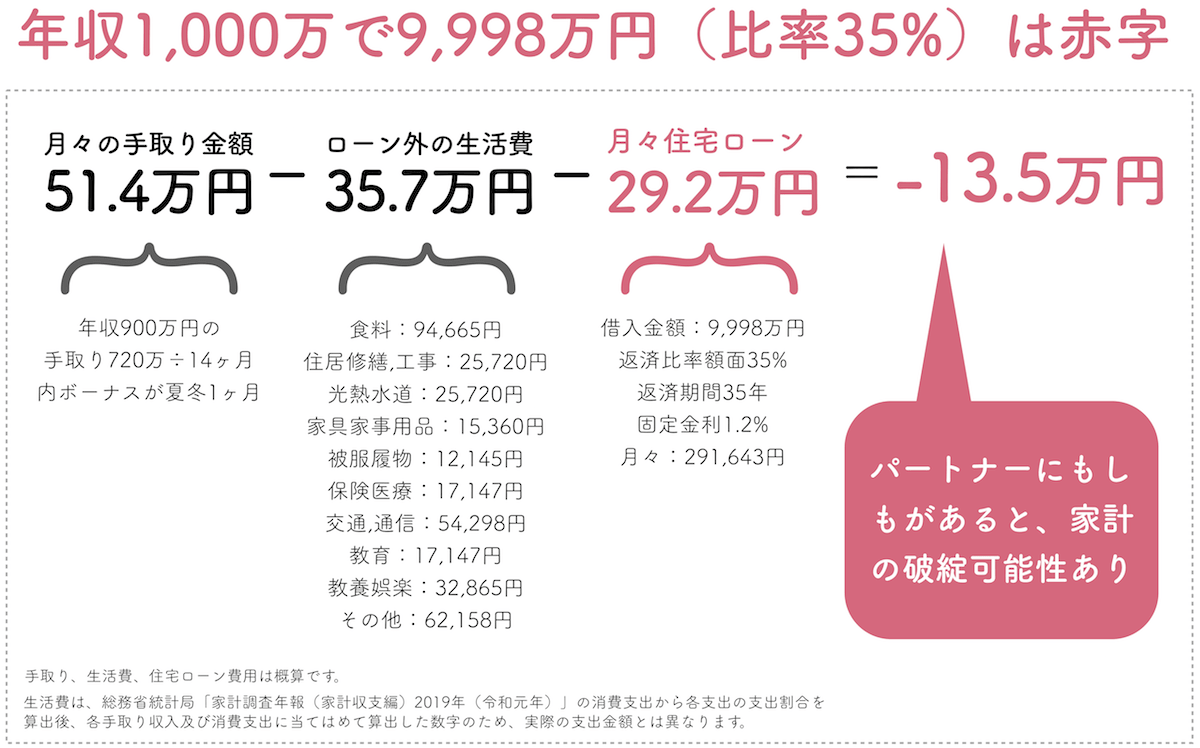

3-1.返済比率35%設定はパートナーの病気などの「もしも」で詰む

返済比率を上限と言われる35%ないし30%で借入をすると、1人の月収では生活費と住宅ローンを払いきれず、不足分をパートナーが埋めることになる可能性が非常に高くなります。

共働きだから問題ないと思われがちですが、パートナーに「もしも」のことが起きて働けなくなった場合や大幅に収入が下がった場合、パートナーに不足分を埋めてもらうことができず家計が破綻してしまう可能性があります。

出産などの一時的なものであれば計算もしやすく、貯金準備も事前にできますが、病気などの場合は治療費も必要になるため、住宅ローン破綻の可能性が出てくるでしょう。

一方、返済比率20%の場合は、生活費も含めて一人の収入で賄えるため、上記のリスクは低いと言えます。

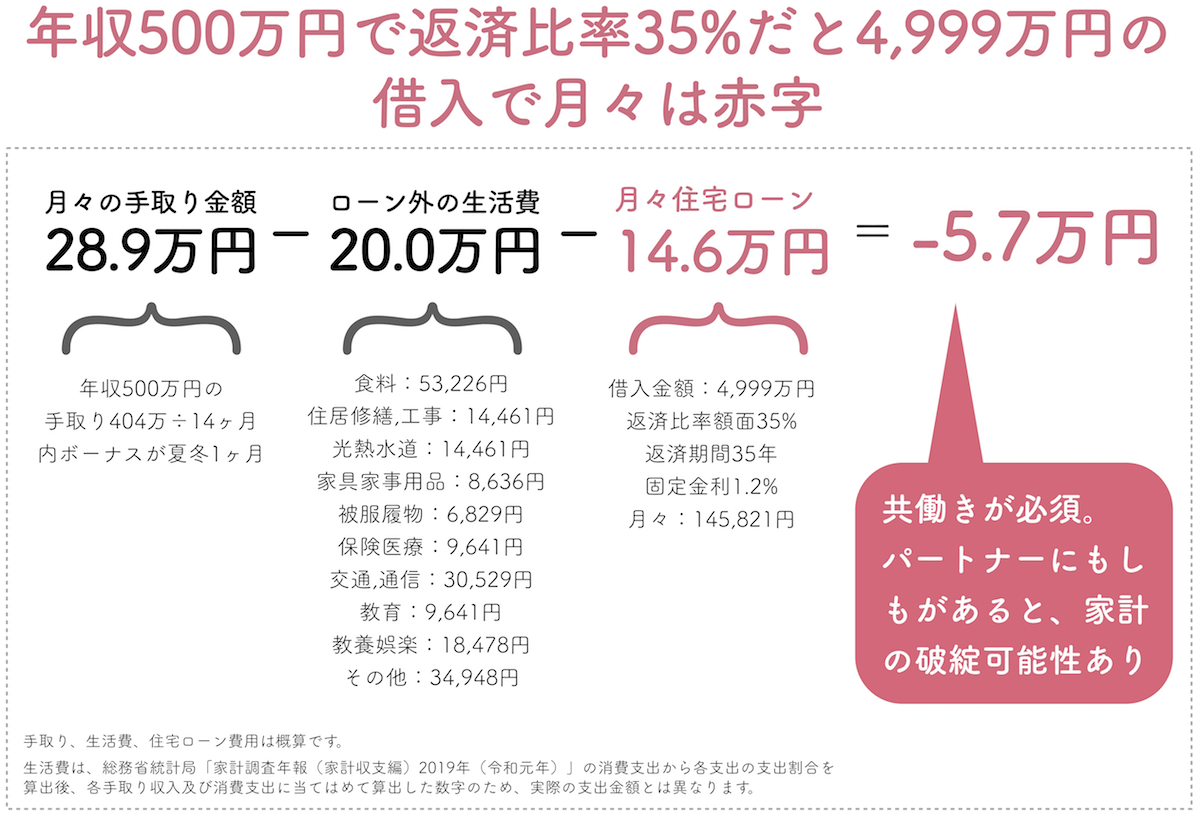

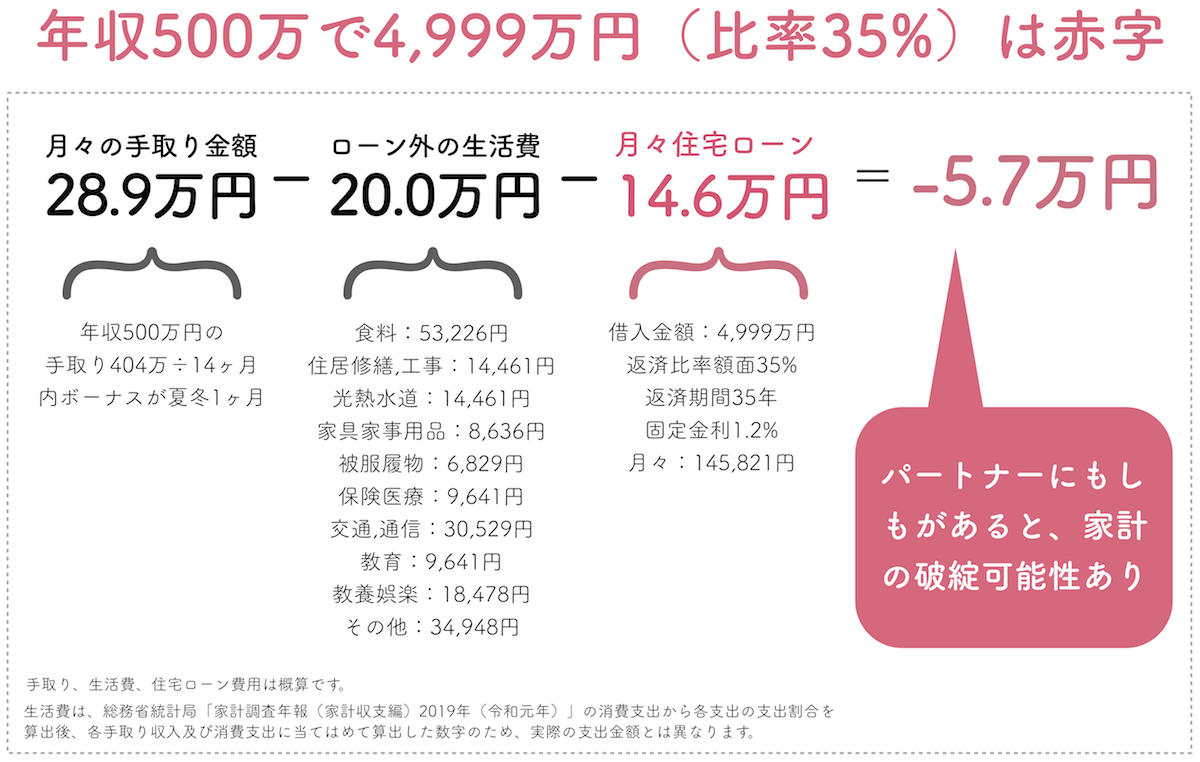

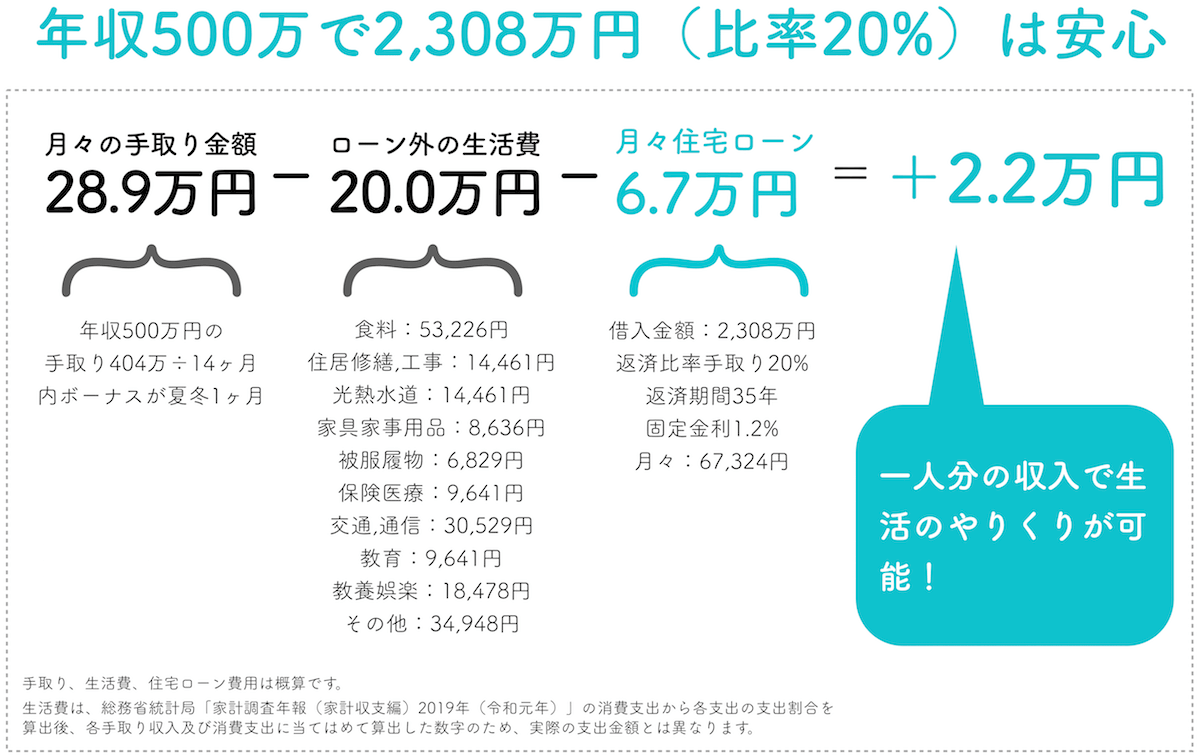

では実際に、年収500万円で返済比率35%と20%の月々の支出を見てみましょう。

3-2.返済比率35%は生活が赤字、20%ならやりくり可能

上記は、月々の生活が赤字になるか黒字になるかを2つの返済比率で比較したものです。

月々の生活費については総務省統計局「家計調査年報(家計収支編)2020年」から支出割合を算出し手取り収入に当てはめて計算しています。

生活費は各家庭で異なりますが、上記のとおり返済比率35%で住宅ローンの借入をすると大幅な赤字となることがわかりました。

住宅ローンの返済が終わるまでは共働きが必須となり、パートナーに病気などの「もしも」が起きると破綻可能性が出てくるでしょう。

逆に、返済比率を20%に設定すれば、1人の収入で生活費を支払い、貯金もできるため上記の破綻リスクは低いと言えます。

もし共働きをしているならば、パートナーの収入は家族を豊かにする様々な体験に使うこともできます。そのため、返済比率は自分の手取り年収の20%を目安にすることをオススメしています。

次章からは、年収200万円〜年収1,000万円までの、住宅ローンの返済比率が変わるとどれほど支出が変化するかについて解説していきます。

(下記をクリックすることで各章へ移動します)

年収200万円は5章へ>>

年収300万円は6章へ>>

年収400万円は7章へ>>

年収500万円は8章へ>>

年収600万円は9章へ>>

年収700万円は10章へ>>

年収800万円は11章へ>>

年収900万円は12章へ>>

年収1,000万円は13章へ>>

年収200万円の住宅ローンは限界1,714万円、目安は971万円

年収200万円の場合、限界とされるのは1,714万円で、目安は1,142万円です。もちろん各家庭で毎月の生活費は大きく異なります。

シングルである場合は、もう少し生活費は下がり、子供がいる場合は共働きが前提となる可能性も高いでしょう。

共働きの場合はもう少し借入金額を増やすことも可能ですが、借り過ぎてしまうとずっと仕事を続けなければなりません。また、想定外が起きて仕事を離れたときは、家計が圧迫され住宅ローンを滞納、競売なんてこともあり得ます。

多く借りたい場合は十分注意しましょう。共働きで世帯年収で住宅ローンを借りたい場合などについては、15章「 もっと借りたい!共働き、収入合算、ペアローン という選択肢」をご確認ください。

また、借りすぎてしまうとどうなるかについては、14章「 住宅ローンの借り過ぎによる地獄ルート(滞納・競売・自己破産)とは」をご確認ください。

関連記事:年収200万円で住宅ローンをどの程度借りればいいか、より詳しい目安や借入額別の記事

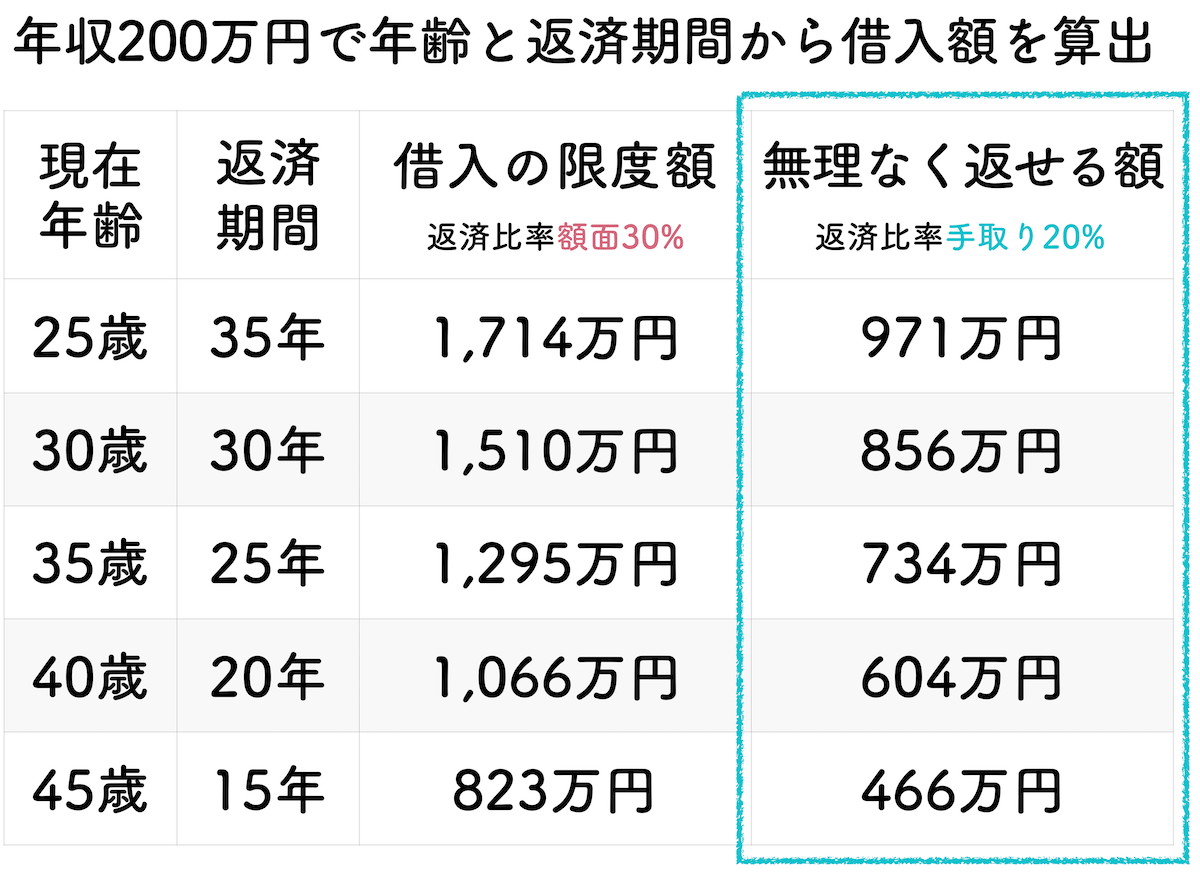

4-1.年収200万円で年齢と返済期間から返済額を算出

年収200万円で年齢ごとの返済期間から、借入金額を算出しました。完済は基本的に定年である60歳を目処としています。

しかし、定年延長制度により65歳や70歳まで働ける社会になる可能性も高まってきました。また、頭金は必要性がないことが多く、退職金も想定せずに計算をしています。そのため、あくまでも目安としての金額となります。

関連記事:自身の年齢と住宅ローンの目安金額や考え方について詳しく解説している記事

関連記事:住宅ローンの頭金を用意するデメリットについて詳しく解説している記事

関連記事:自営業(個人事業主)の住宅ローン審査について詳しく解説している記事

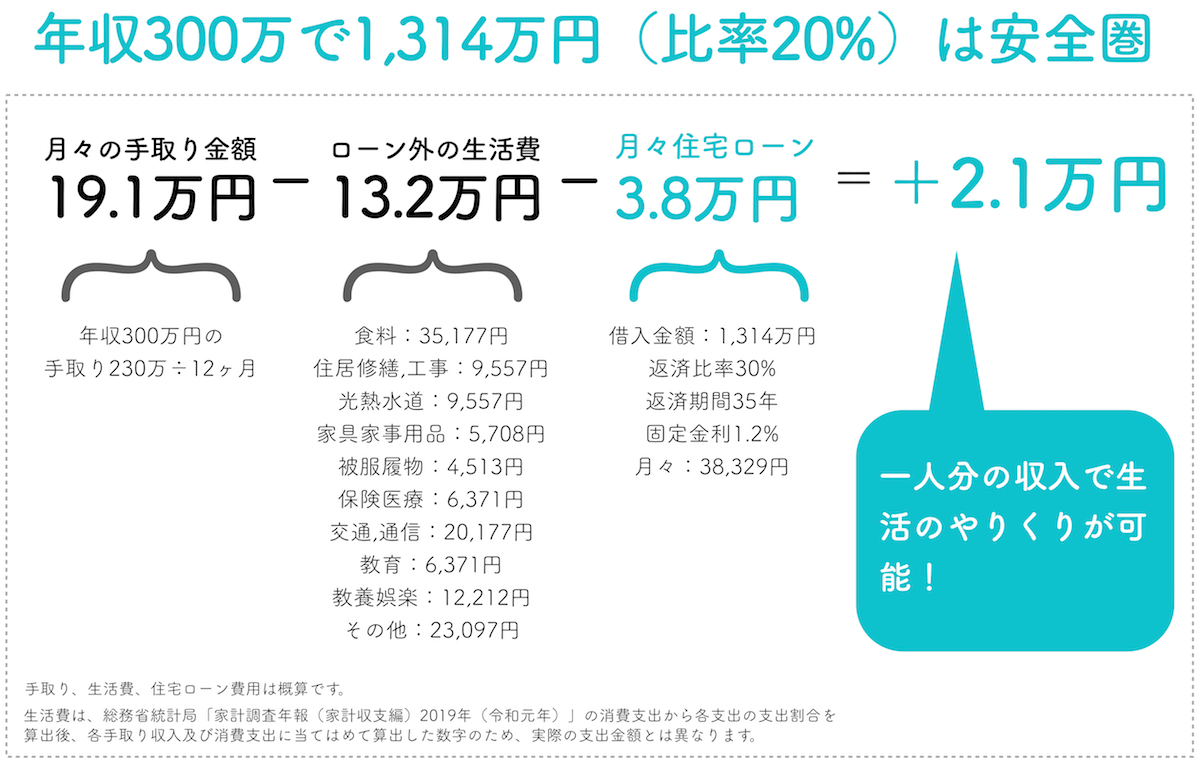

年収300万円の住宅ローンは限界2,571万円、目安は1,314万円

年収300万円の場合、限界とされるのは2,571万円で、目安は1,314万円です。もちろん各家庭で毎月の生活費は大きく異なります。

シングルである場合は、もう少し生活費は下がり、子供がいる場合は共働きが前提となる可能性も高いでしょう。

共働きの場合はもう少し借入金額を増やすことも可能ですが、借り過ぎてしまうとずっと仕事を続けなければなりません。また、想定外が起きて仕事を離れたときは、家計が圧迫され住宅ローンを滞納、競売なんてこともあり得ます。

多く借りたい場合は十分注意しましょう。共働きで世帯年収で住宅ローンを借りたい場合などについては、15章をご確認ください。また、借りすぎてしまうとどうなるかについては、14章をご確認ください。

関連記事:年収300万円で住宅ローンをどの程度借りればいいか、より詳しい目安や借入額別の記事

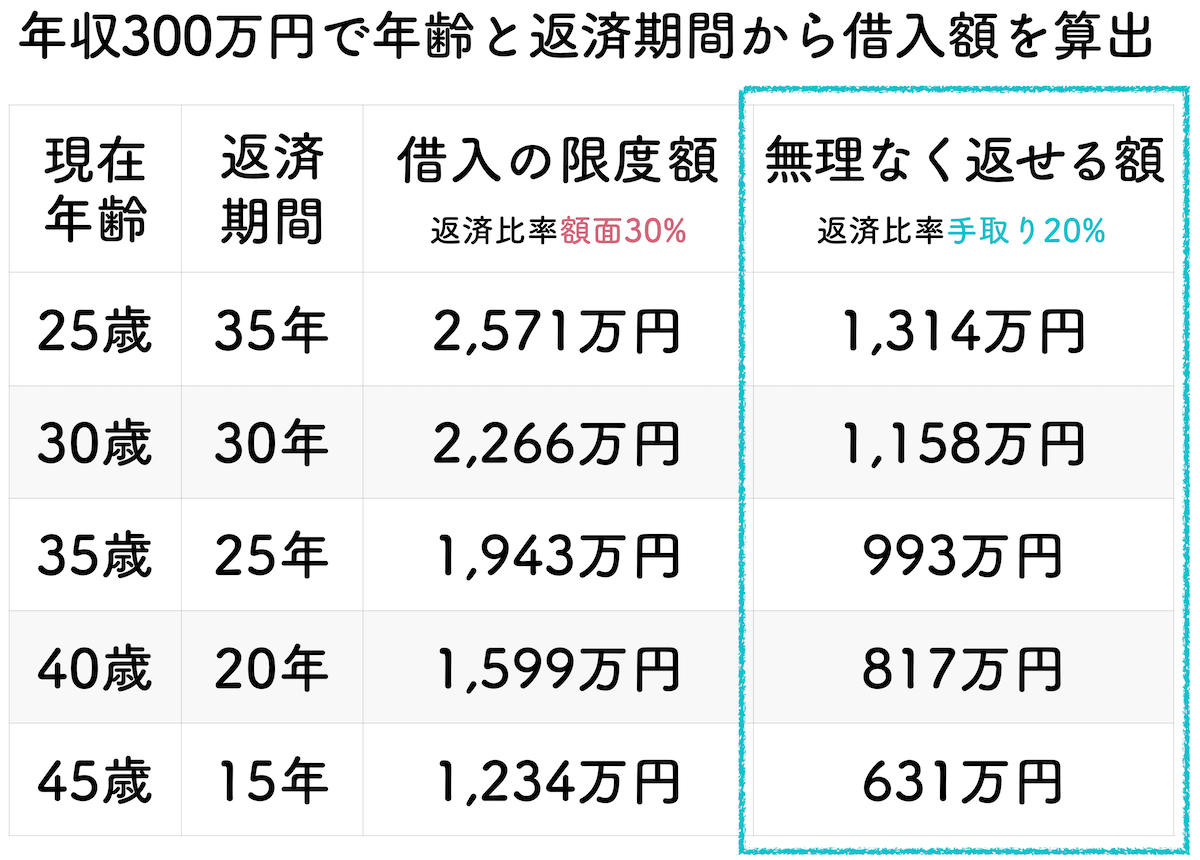

5-1.年収300万円で年齢と返済期間から返済額を算出

年収300万円で年齢ごとの返済期間から、借入金額を算出しました。完済は基本的に定年である60歳を目処としています。

しかし、定年延長制度により65歳や70歳まで働ける社会になる可能性も高まってきました。また、頭金は必要性がないことが多く、退職金も想定せずに計算をしています。そのため、あくまでも目安としての金額となります。

関連記事:年齢と住宅ローンの目安金額や考え方について詳しく解説している記事

関連記事:住宅ローンの頭金を用意するデメリットについて詳しく解説している記事

関連記事:自営業(個人事業主)の住宅ローン審査について詳しく解説している記事

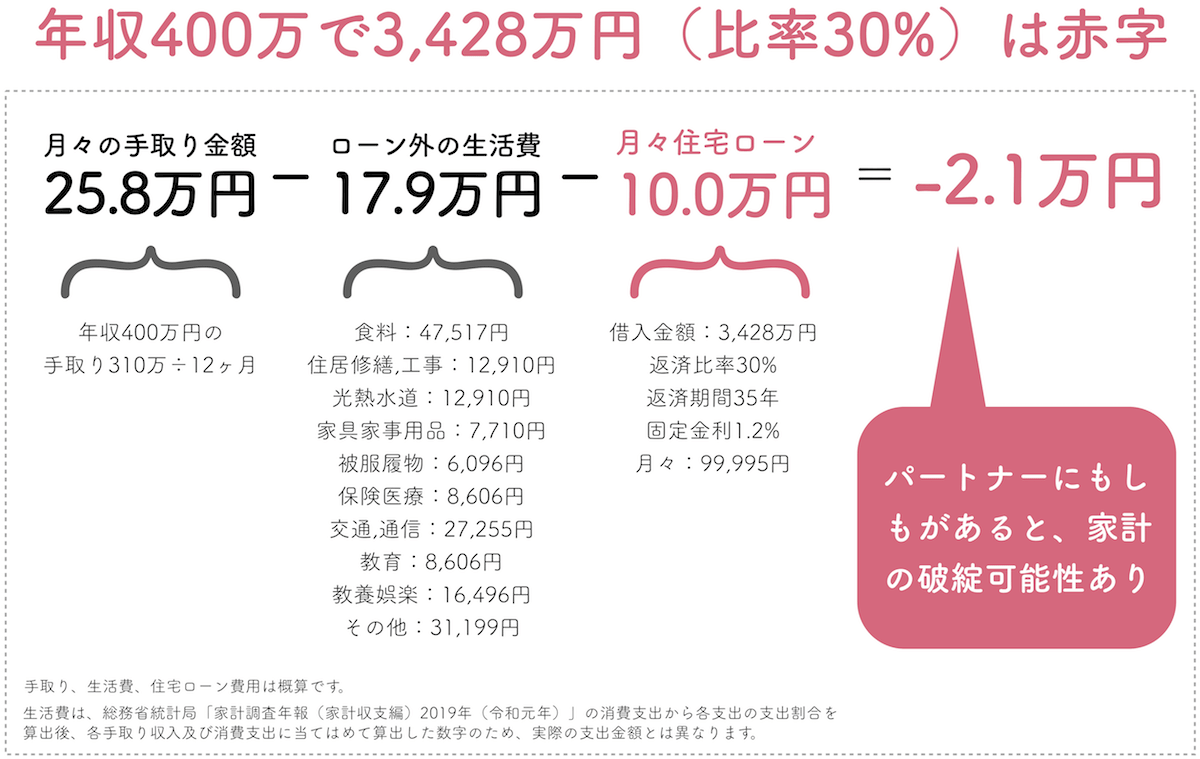

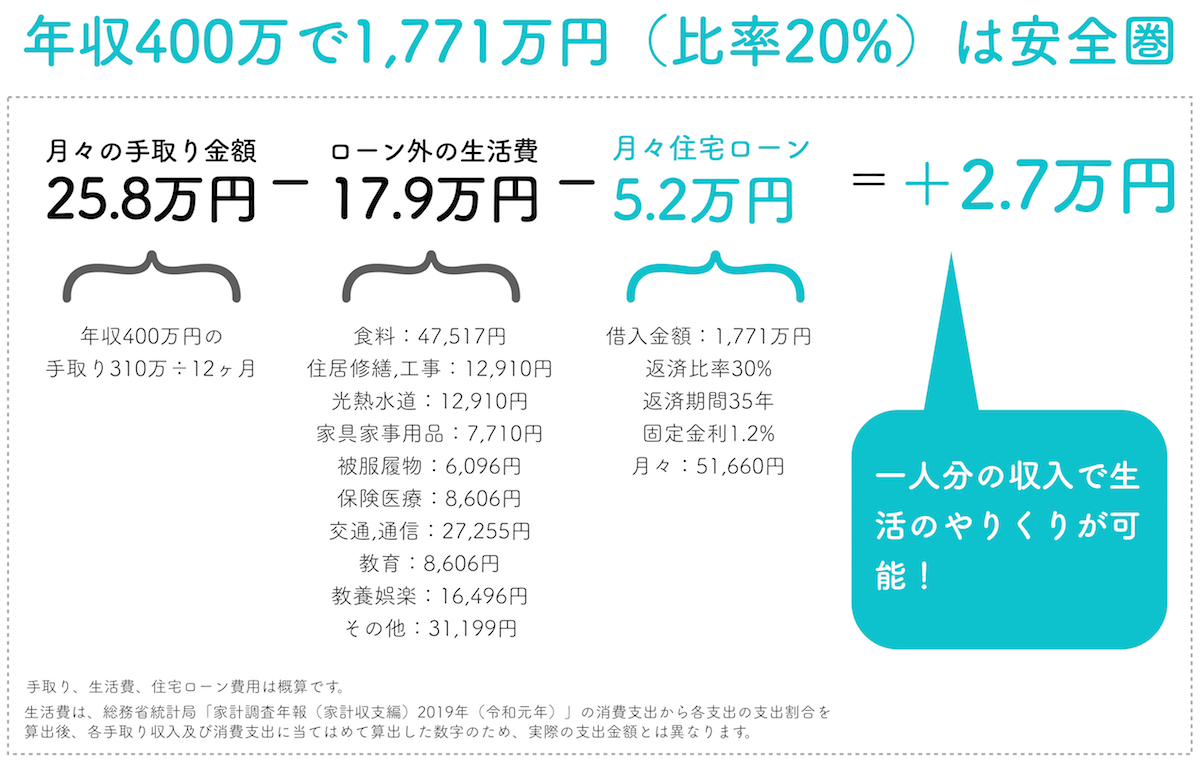

年収400万円の住宅ローンは限界3,428万円、目安は1,771万円

年収400万円の場合、限界とされるのは3,428万円で、目安は1,771万円です。もちろん各家庭で毎月の生活費は大きく異なります。

シングルである場合は、もう少し生活費は下がり、子どもがいらないと判断している場合は、生活の余裕度も大きく変わってきます。

共働きの場合はもう少し借入金額を増やすことも可能ですが、借り過ぎてしまうとずっと仕事を続けなければなりません。また、想定外が起きて仕事を離れたときは、家計が圧迫され住宅ローンを滞納、競売なんてこともあり得ます。

多く借りたい場合は十分注意しましょう。共働きで世帯年収で住宅ローンを借りたい場合などについては、15章をご確認ください。また、借りすぎてしまうとどうなるかについては、14章をご確認ください。

関連記事:年収400万円で住宅ローンをどの程度借りればいいか、より詳しい目安や借入額別の記事

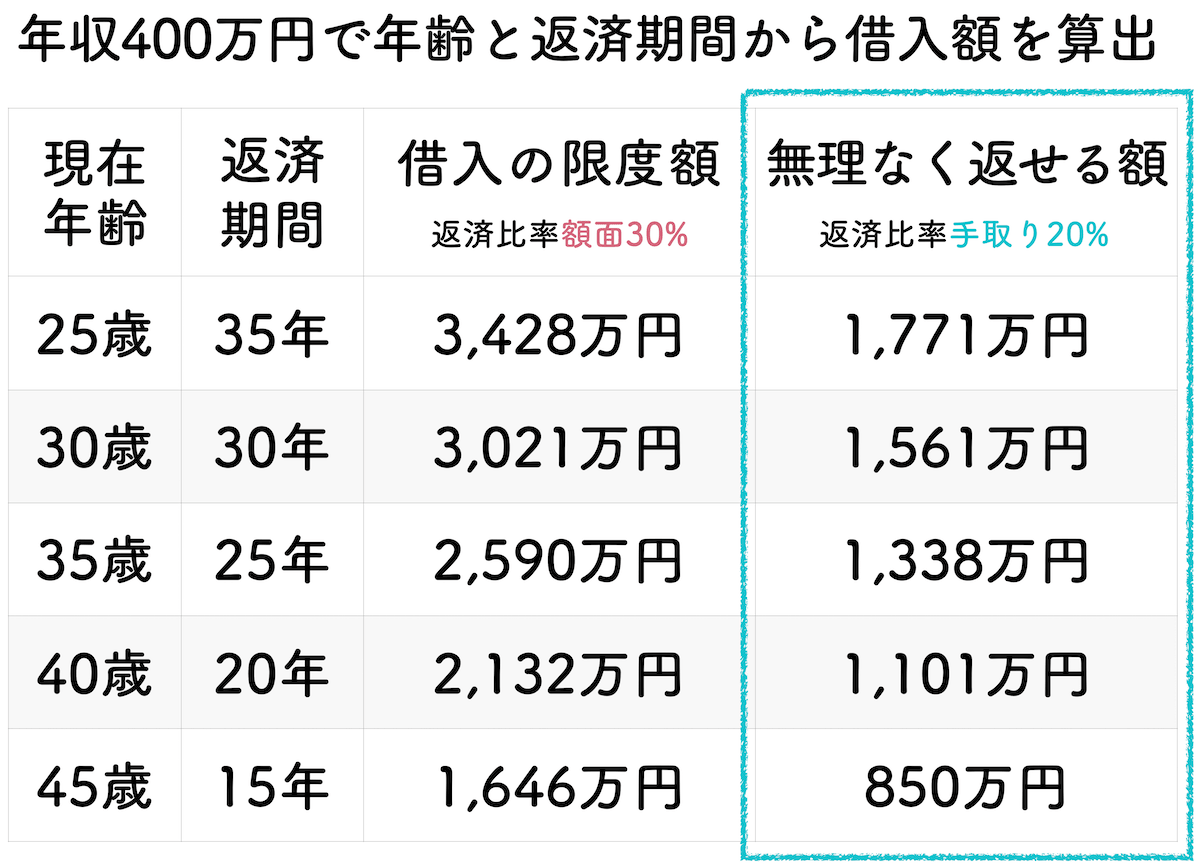

6-1.年収400万円で年齢と返済期間から返済額を算出

年収400万円で年齢ごとの返済期間から、借入金額を算出しました。完済は基本的に定年である60歳を目処としています。

しかし、定年延長制度により65歳や70歳まで働ける社会になる可能性も高まってきました。また、頭金は必要性がないことが多く、退職金も想定せずに計算をしています。そのため、あくまでも目安としての金額となります。

関連記事:自身の年齢と住宅ローンの目安金額や考え方について詳しく解説している記事

関連記事:住宅ローンの頭金を用意するデメリットについて詳しく解説している記事

関連記事:自営業(個人事業主)の住宅ローン審査について詳しく解説している記事

年収500万円の住宅ローンは限界4,999万円、目安は2,308万円

年収500万円の場合、限界とされるのは4,999万円で、目安は2,308万円です。もちろん各家庭で毎月の生活費は大きく異なります。

シングルの場合は、もう少し生活費は下がり、子どもがいらないと判断している場合は、生活の余裕度も大きく変わってきます。

共働きの場合はもう少し借入金額を増やすことも可能ですが、借り過ぎてしまうとずっと仕事を続けなければなりません。また、想定外が起きて仕事を離れたときは、家計が圧迫され住宅ローンを滞納、競売なんてこともあり得ます。

多く借りたい場合は十分注意しましょう。共働きで世帯年収で住宅ローンを借りたい場合などについては、15章をご確認ください。また、借りすぎてしまうとどうなるかについては、14章をご確認ください。

関連記事:年収500万円で住宅ローンをどの程度借りればいいか、より詳しい目安や借入額別の記事

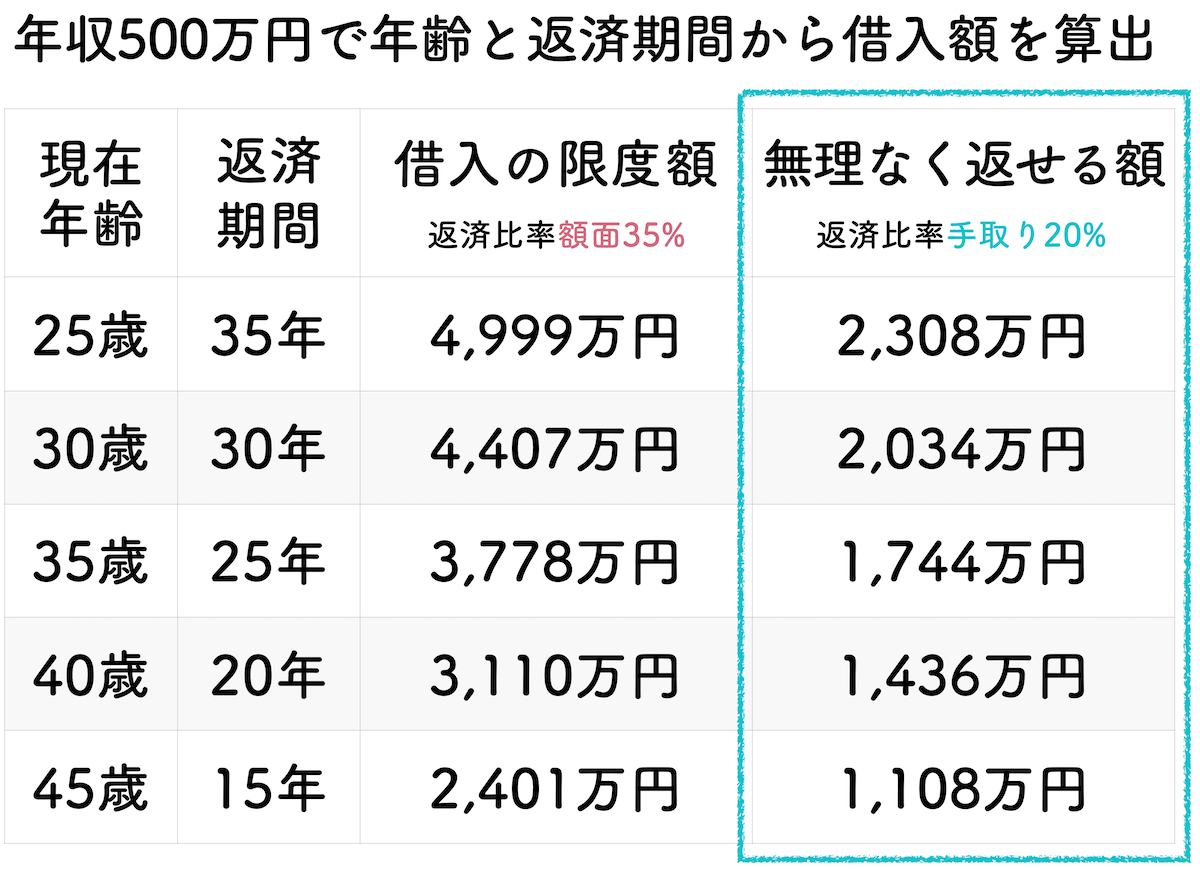

7-1.年収500万円で年齢と返済期間から返済額を算出

年収500万円で年齢ごとの返済期間から、借入金額を算出しました。完済は基本的に定年である60歳を目処としています。

年収500万円で年齢ごとの返済期間から、借入金額を算出しました。完済は基本的に定年である60歳を目処としています。

しかし、定年延長制度により65歳や70歳まで働ける社会になる可能性も高まってきました。また、頭金は必要性がないことが多く、退職金も想定せずに計算をしています。そのため、あくまでも目安としての金額となります。

関連記事:自身の年齢と住宅ローンの目安金額や考え方について詳しく解説している記事

関連記事:住宅ローンの頭金を用意するデメリットについて詳しく解説している記事

関連記事:自営業(個人事業主)の住宅ローン審査について詳しく解説している記事

年収600万円の住宅ローンは限界5,999万円、目安は2,628万円

年収600万円の場合、限界とされるのは5,999万円で、目安は2,628万円です。もちろん各家庭で毎月の生活費は大きく異なります。

シングルの場合は、かなり生活費は下がり、夫婦でも子どもがいらないと判断している場合、生活の余裕度が大きく変わってきます。

共働きの場合はもう少し借入金額を増やすことも可能ですが、借り過ぎてしまうとずっと仕事を続けなければなりません。また、想定外が起きて仕事を離れたときは、家計が圧迫され住宅ローンを滞納、競売なんてこともあり得ます。

多く借りたい場合は十分注意しましょう。共働きで世帯年収で住宅ローンを借りたい場合などについては、15章をご確認ください。また、借りすぎてしまうとどうなるかについては、14章をご確認ください。

関連記事:年収600万円で住宅ローンをどの程度借りればいいか、より詳しい目安や借入額別の記事

8-1.年収600万円で年齢と返済期間から返済額を算出

年収600万円で年齢ごとの返済期間から、借入金額を算出しました。完済は基本的に定年である60歳を目処としています。

しかし、定年延長制度により65歳や70歳まで働ける社会になる可能性も高まってきました。また、頭金は必要性がないことが多く、退職金も想定せずに計算をしています。そのため、あくまでも目安としての金額となります。

関連記事:自身の年齢と住宅ローンの目安金額や考え方について詳しく解説している記事

関連記事:住宅ローンの頭金を用意するデメリットについて詳しく解説している記事

関連記事:自営業(個人事業主)の住宅ローン審査について詳しく解説している記事

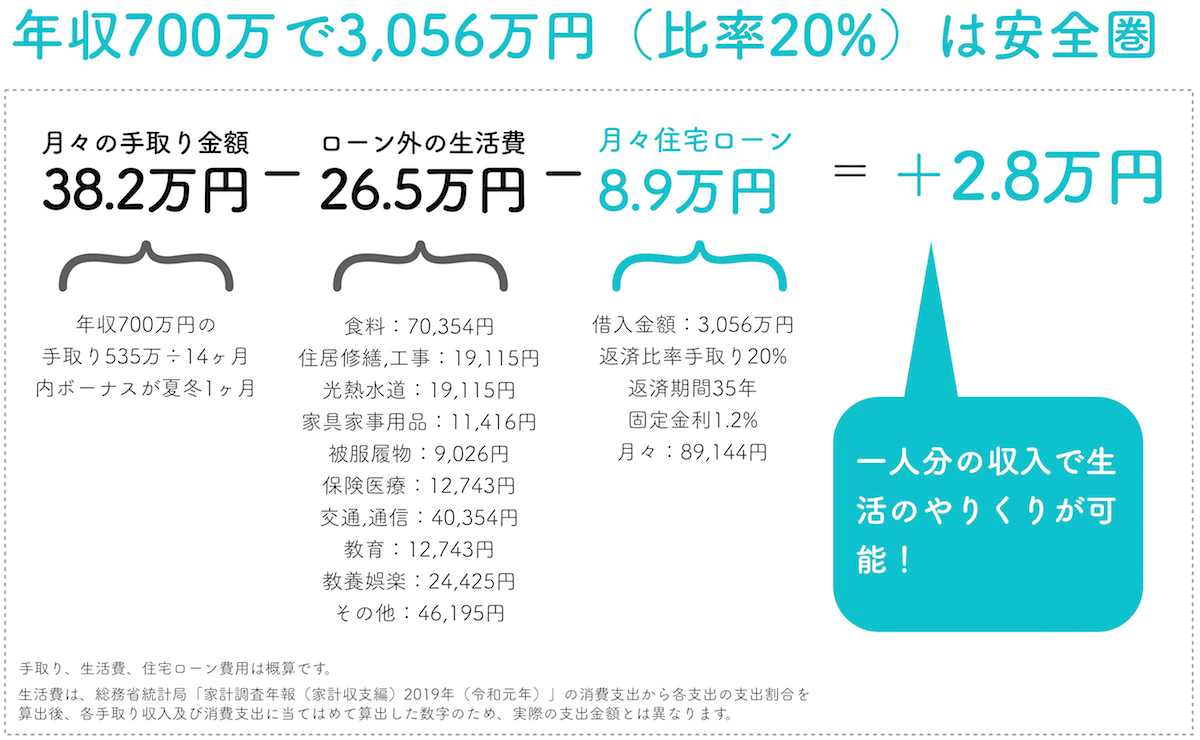

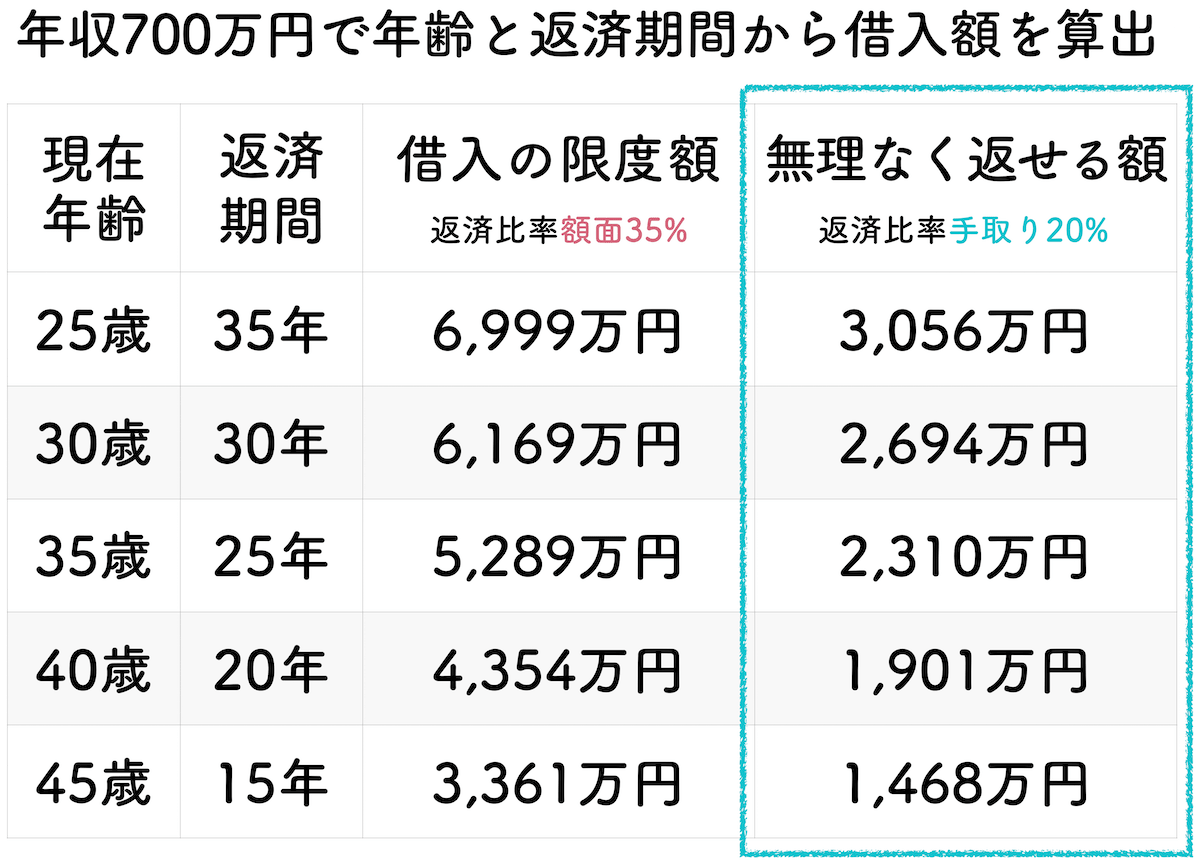

年収700万円の住宅ローンは限界6,999万円、目安は3,056万円

年収700万円の場合、限界とされるのは6,999万円で、目安は3,056万円です。もちろん各家庭で毎月の生活費は大きく異なります。

シングルの場合は、大幅に生活費は下がり、夫婦でも子どもがいらないと判断している場合、生活の余裕度も大きく変わってきます。

共働きの場合はもう少し借入金額を増やすことも可能ですが、借り過ぎてしまうとずっと仕事を続けなければなりません。また、想定外が起きて仕事を離れたときは、家計が圧迫され住宅ローンを滞納、競売なんてこともあり得ます。

多く借りたい場合は十分注意しましょう。共働きで世帯年収で住宅ローンを借りたい場合などについては、15章をご確認ください。また、借りすぎてしまうとどうなるかについては、14章をご確認ください。

関連記事:年収700万円で住宅ローンをどの程度借りればいいか、より詳しい目安や借入額別の記事

9-1.年収700万円で年齢と返済期間から返済額を算出

年収700万円で年齢ごとの返済期間から、借入金額を算出しました。完済は基本的に定年である60歳を目処としています。

しかし、定年延長制度により65歳や70歳まで働ける社会になる可能性も高まってきました。また、頭金は必要性がないことが多く、退職金も想定せずに計算をしています。そのため、あくまでも目安としての金額となります。

関連記事:自身の年齢と住宅ローンの目安金額や考え方について詳しく解説している記事

関連記事:住宅ローンの頭金を用意するデメリットについて詳しく解説している記事

関連記事:自営業(個人事業主)の住宅ローン審査について詳しく解説している記事

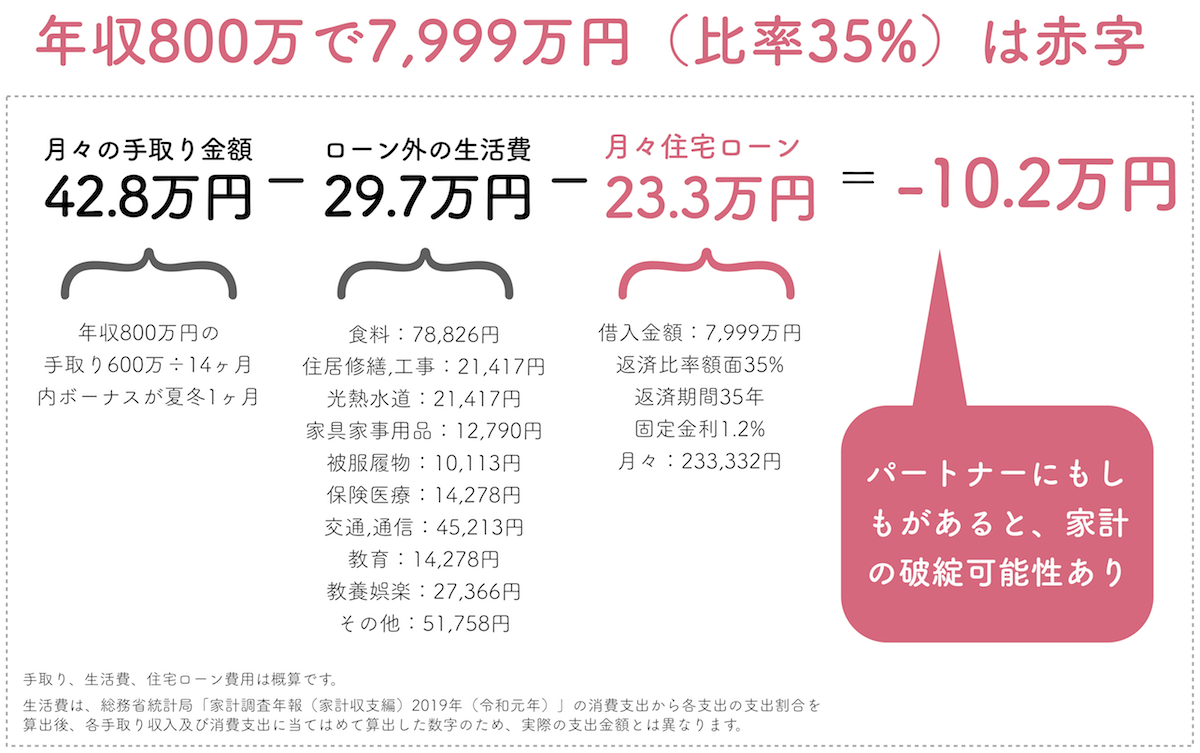

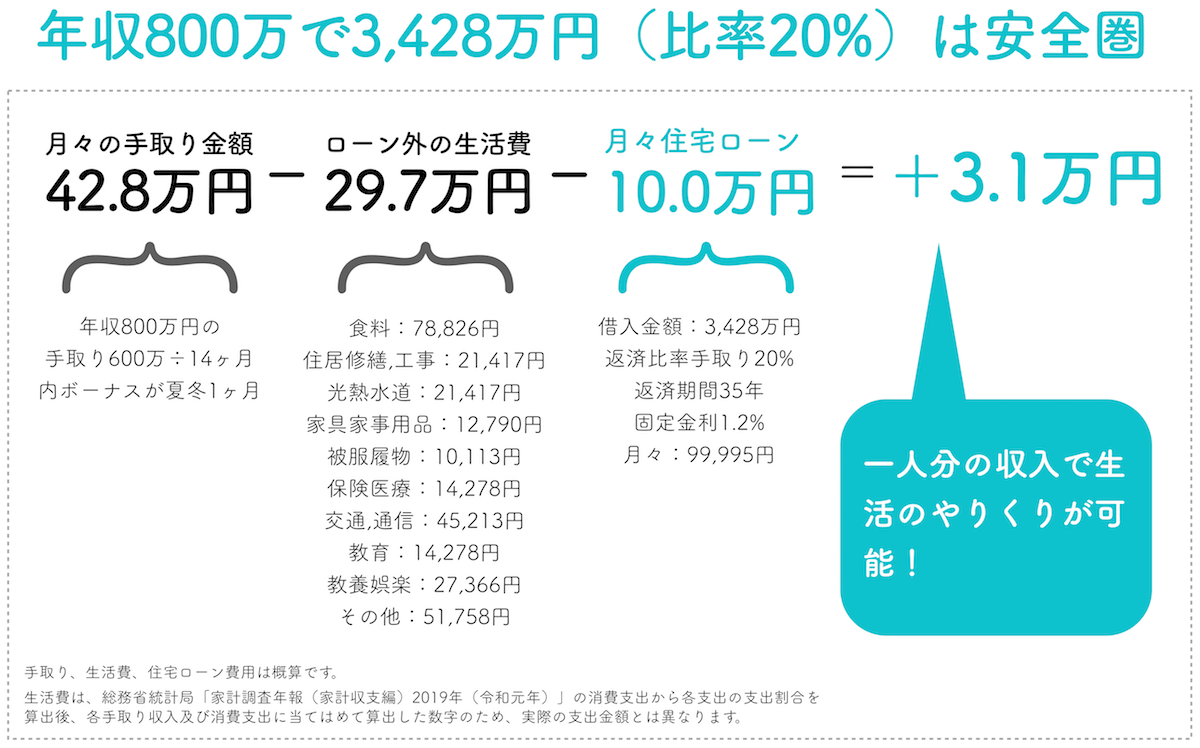

年収800万円の住宅ローンは限界7,999万円、目安は3,428万円

年収800万円の場合、限界とされるのは7,999万円で、目安は3,428万円です。もちろん各家庭で毎月の生活費は大きく異なります。

シングルの場合は、大幅に生活費は下がり、夫婦でも子どもがいらないと判断している場合、生活の余裕度も大きく変わってきます。

共働きの場合はもう少し借入金額を増やすことも可能ですが、借り過ぎてしまうとずっと仕事を続けなければなりません。また、想定外が起きて仕事を離れたときは、家計が圧迫され住宅ローンを滞納、競売なんてこともあり得ます。

多く借りたい場合は十分注意しましょう。共働きで世帯年収で住宅ローンを借りたい場合などについては、15章をご確認ください。また、借りすぎてしまうとどうなるかについては、14章をご確認ください。

関連記事:年収800万円で住宅ローンをどの程度借りればいいか、より詳しい目安や借入額別の記事

10-1.年収800万円で年齢と返済期間から返済額を算出

年収800万円の年齢と返済期間で算出した借入金額一覧表年収800万円で年齢ごとの返済期間から、借入金額を算出しました。完済は基本的に定年である60歳を目処としています。

しかし、定年延長制度により65歳や70歳まで働ける社会になる可能性も高まってきました。また、頭金は必要性がないことが多く、退職金も想定せずに計算をしています。そのため、あくまでも目安としての金額となります。

関連記事:自身の年齢と住宅ローンの目安金額や考え方について詳しく解説している記事

関連記事:住宅ローンの頭金を用意するデメリットについて詳しく解説している記事

関連記事:自営業(個人事業主)の住宅ローン審査について詳しく解説している記事

年収900万円の住宅ローンは限界8,998万円、目安は3,599万円

年収900万円の場合、限界とされるのは8,998万円で、目安は3,599万円です。もちろん各家庭で毎月の生活費は大きく異なります。

シングルの場合は、大幅に生活費は下がり、夫婦でも子どもがいらないと判断している場合、生活の余裕度も大きく変わってきます。

また、年収が上がっても、必要な生活費が極端に増えることは少なく、返済比率で安全なのは20%ですが、25%(借入4,499万円、月々13.1万円)まであげても収支はプラスになるでしょう。

共働きの場合はもう少し借入金額を増やすことも可能ですが、借り過ぎてしまうとずっと仕事を続けなければなりません。また、想定外が起きて仕事を離れたときは、家計が圧迫され住宅ローンを滞納、競売なんてこともあり得ます。

多く借りたい場合は十分注意しましょう。共働きで世帯年収で住宅ローンを借りたい場合などについては、15章をご確認ください。また、借りすぎてしまうとどうなるかについては、14章をご確認ください。

11-1.年収900万円で年齢と返済期間から返済額を算出

年収900万円で年齢ごとの返済期間から、借入金額を算出しました。完済は基本的に定年である60歳を目処としています。

しかし、定年延長制度により65歳や70歳まで働ける社会になる可能性も高まってきました。また、頭金は必要性がないことが多く、退職金も想定せずに計算をしています。そのため、あくまでも目安としての金額となります。

関連記事:自身の年齢と住宅ローンの目安金額や考え方について詳しく解説している記事

関連記事:住宅ローンの頭金を用意するデメリットについて詳しく解説している記事

関連記事:自営業(個人事業主)の住宅ローン審査について詳しく解説している記事

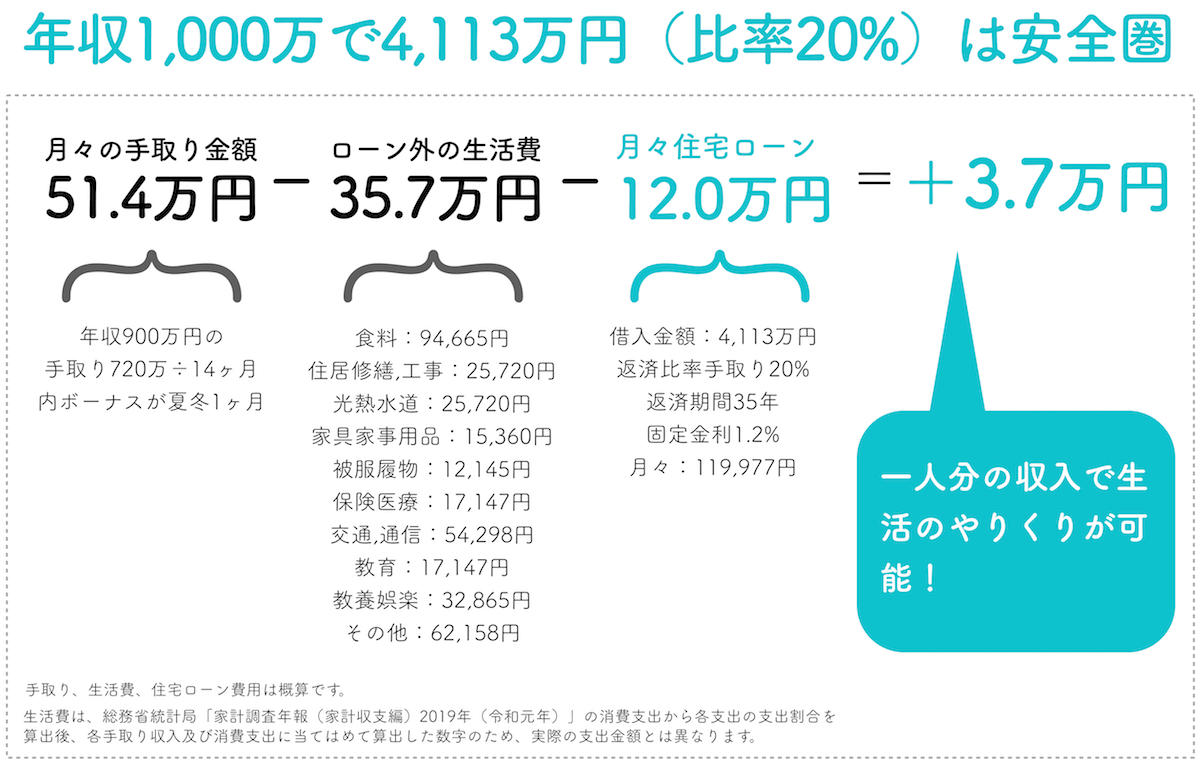

年収1,000万円の住宅ローンは限界9,998万円、目安は4,113万円

年収1,000万円の場合、限界とされるのは9,998万円で、目安は4,113万円です。もちろん各家庭で毎月の生活費は大きく異なります。

シングルの場合は、大幅に生活費は下がり、夫婦でも子どもがいらないと判断している場合、生活の余裕度も大きく変わってきます。

また、年収が上がっても、必要な生活費が極端に増えることは少なく、返済比率も安全なのは20%ですが、28%(借入5,759万円、月々16.8万円)まであげても収支はプラスになるでしょう。

共働きの場合はもう少し借入金額を増やすことも可能ですが、借り過ぎてしまうとずっと仕事を続けなければなりません。また、想定外が起きて仕事を離れたときは、家計が圧迫され住宅ローンを滞納、競売なんてこともあり得ます。

多く借りたい場合は十分注意しましょう。共働きで世帯年収で住宅ローンを借りたい場合などについては、15章をご確認ください。また、借りすぎてしまうとどうなるかについては、14章をご確認ください。

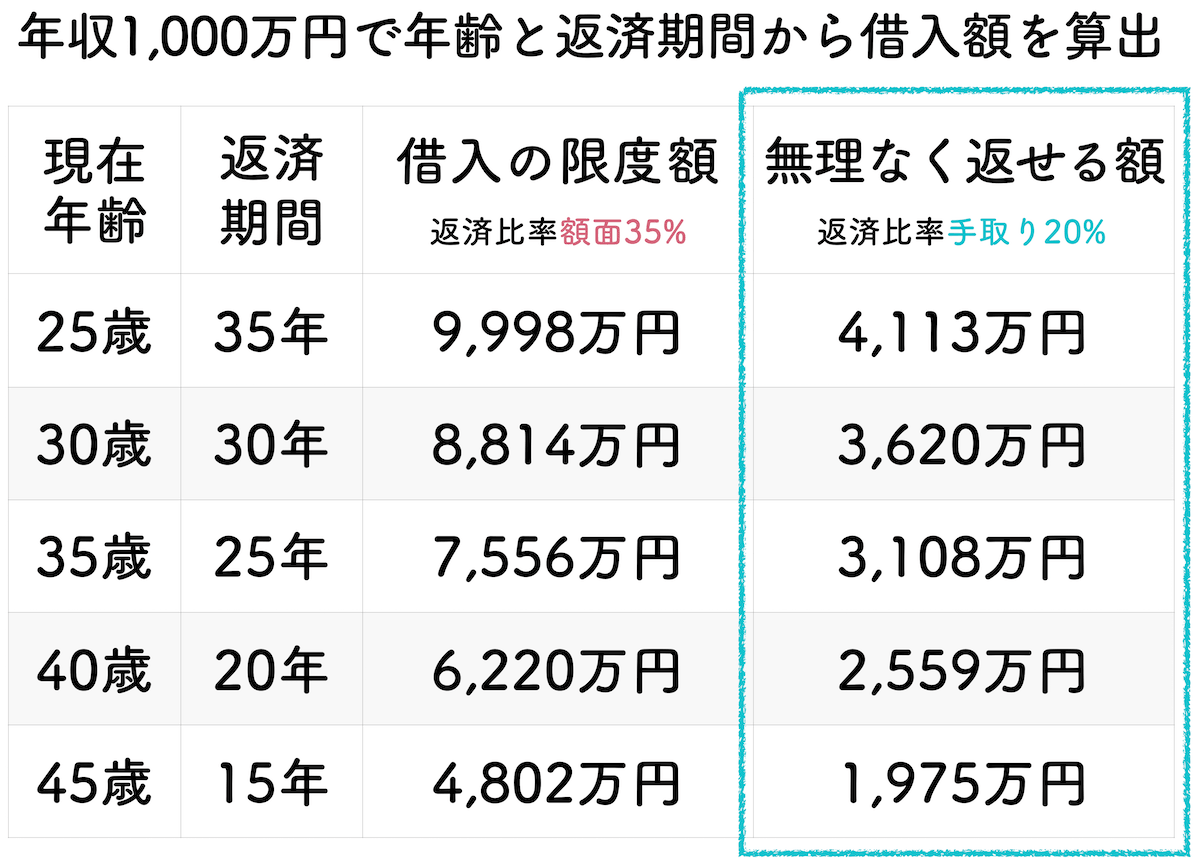

12-1.年収1,000万円で年齢と返済期間から返済額を算出

年収1000万円で年齢ごとの返済期間から、借入金額を算出しました。完済は基本的に定年である60歳を目処としています。

しかし、定年延長制度により65歳や70歳まで働ける社会になる可能性も高まってきました。また、頭金は必要性がないことが多く、退職金も想定せずに計算をしています。そのため、あくまでも目安としての金額となります。

関連記事:自身の年齢と住宅ローンの目安金額や考え方について詳しく解説している記事

関連記事:住宅ローンの頭金を用意するデメリットについて詳しく解説している記事

関連記事:自営業(個人事業主)の住宅ローン審査について詳しく解説している記事

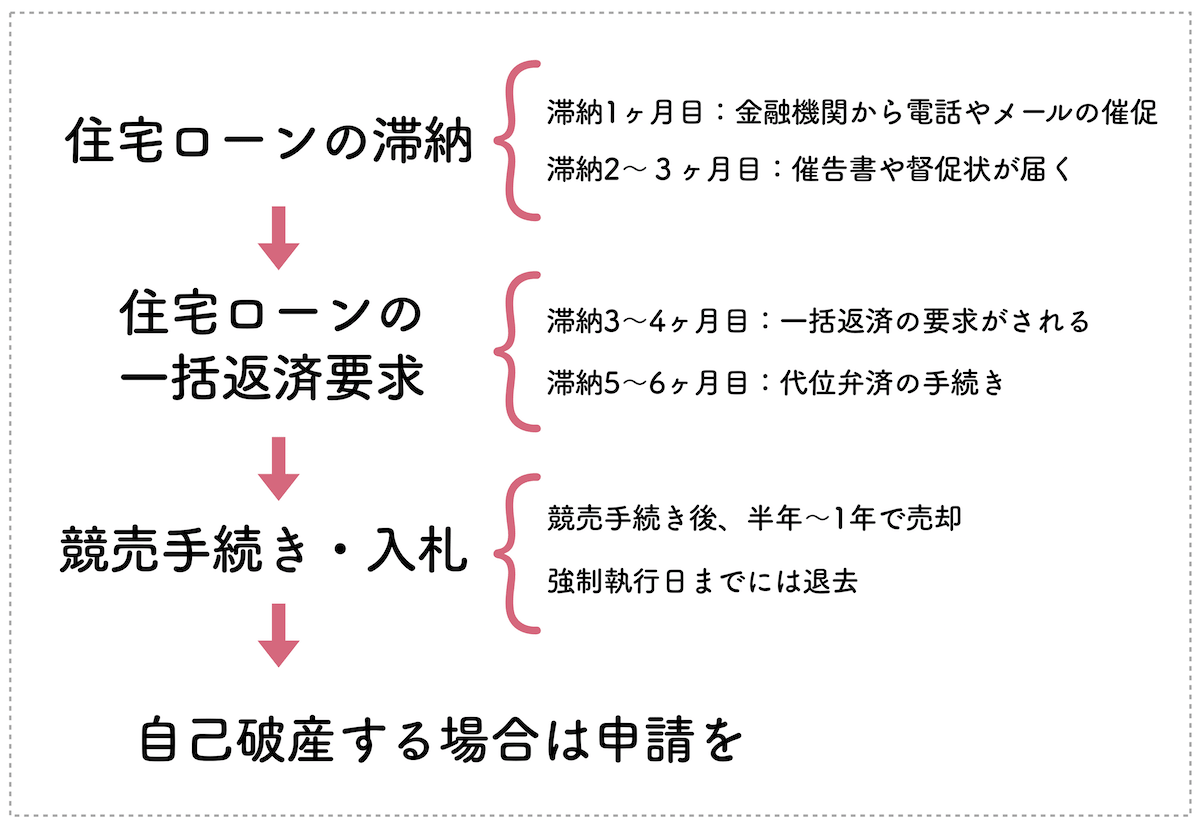

住宅ローンの借り過ぎによる地獄ルート(滞納・競売・自己破産)とは

住宅ローンを借り過ぎてしまい滞納が続くと競売により住まいを失うことになります。

しかも、競売で売れた金額が住宅ローン残債に届かない場合、借金だけが残ります。借金の額にもよりますが、自己破産というルートも見えてきます。

自己破産にも審査があり、通れば借金は解決、しかし、通らなければ、支払いのためだけに生活するような苦しい日々が続きます。いずれにしても辛い生活となるでしょう。

13-1.自己破産とは?どんなリスクがあるか

自己破産の場合、借金(住宅ローンの残り)については解決しますが、20万円以上の現金や、換金可能な財産は全て没収(生活に必要不可欠なものを除く)となっています。

自己破産をすると、いわゆる「ブラックリスト」として登録(個人信用情報に登録)されます。各信用情報機関によっても異なりますが5~10年の間、金融業者(銀行など)からお金を借りたり、クレジットカードを作成したり、ローンを組むことが難しくなります。

また、国が発行する機関紙(国の広報紙・国民の公告紙)である官報に、破産者の「氏名・住所・破産手続きをした日時・裁判所など」が記載されます。金融業者(特に悪徳金融業者や闇金業者)はこれをチェックし連絡をとろうとしてくることもあり注意が必要です。

住宅ローンの借り過ぎは思っている以上に苦しい人生となってしまいます。いくら借りるかについては十分考えて決めましょう。

もし自分だけで考えるのが不安なら、FP(ファイナンシャルプランナー)の有資格者へ相談すると堅実なプランを提案してくれるでしょう。

もっと借りたい!共働き、収入合算、ペアローン という選択肢

様々な事情により、ご紹介している住宅ローンの目安以上に借入を行いたいという方もいます。

その場合、目安よりも少し多く借りたい場合はパートナーの共働きが考えられます。

そして、1人では住宅ローンの審査が通らないほどの金額を借り入れたい場合は、収入合算やペアローンという選択肢があげられます。

この章ではそれぞれのケースについて解説していきます。

14-1.共働きの場合の住宅ローンの目安金額は「パートナー年収の半分を加えた程度まで」

共働きの場合、パートナーの年収にもよりますが、多くとも手取り収入の半分までを自分の手取り年収と合算して計算しましょう。

理由としては残りの半分を、住宅ローンの繰上返済などのために貯金をしておけるからです。そうすれば、もしもパートナーが働かなくなった場合に、貯金から大幅に住宅ローンの返済を行なったり、貯蓄を崩しながら返済をし続けることができます。

あるいは、◯年後には働かなくなるとわかっている場合は、それを見越してパートナーの手取りの10%や20%程度で月々の支出の赤字を賄えるような計算をし、残りは全て貯蓄し、職場を離れるタイミングで貯蓄を切り崩す計画を立てましょう。

いずれにしても、住宅ローンの返済期間中、ずっと働くつもりでいるのか、ある程度のタイミングで働かなくなるのかを明確にするのが最初のステップとなります。

とはいえ、月々の収支の赤字を少し補填するだけなら、住宅ローン審査もさほど問題ないことが多いですが、パートナー収入の半分程度を住宅ローンの支払いにするほどの借入は、住宅ローン審査が通らないことも考えられます。

その場合に検討するのが、収入合算やペアローンです。

14-2.収入合算やペアローンは1人で借りる以上の金額を借りられる

々の生活費の赤字を少しパートナーに補填してもらう程度ではなく、手に入れたい住まいのために、パートナーの収入も、かなりあてにしたいという場合、収入合算やペアローンという選択肢があります。

これらを使えば、自分の年収では審査が通らないほどの金額を借りることも可能になってきます。ただし、基本的にはオススメをしていません。

14-3.収入合算やペアローンはオススメしない

基本的に収入合算やペアローンはオススメしていません。

パートナーに何かがあった場合、収支のバランスが崩れ、苦しいルートに突入してしまう可能性が高いからです。また離婚時にも揉め事の種となります。ここは忘れないようにしっかりと覚えておきましょう。

借りられる金額の大きさは、収入合算よりペアローンの方が大きくなる傾向にあります。ペアローンは夫婦それぞれが住宅ローン契約をし、それぞれが審査を受けるためです。そのため、2人とも一定の条件を満たしている必要があります。

収入合算の場合は、パートや派遣社員、契約社員などの場合も審査の対象となるケースもあります。

関連:ペアローンのメリットとデメリットについて詳しく説明している記事

購入して今より自由になる住まいを目指す

ローン返済が家計を圧迫するとどうなるでしょうか?まるで、返済のためにだけ働いているようなもの。せっかく買った新しい家に住んでいても、生活が窮屈なものになってしまいます。

子どもが望む学校に進学させてあげられない、貯蓄がなく老後が心配、長期入院や療養、リストラといった場合のリスク対策もできません。家族旅行に出かけたり、趣味を楽しんだりする余裕もなくなります…こうはなりたくありませんよね。

家は豊かな人生を送るためのひとつのツールです。

余白を持って家を手に入れて、余ったお金で旅行や趣味など、人生を豊かにすることに使いたいものです。

そのために、まずは無料セミナー「小さいリスクで家を買う方法」で情報収集してみてはいかがでしょうか?

- 10年後に悔やまない家の買い方

- 安心性のある中古物件の見極め方

- 自分だけの掘り出し物件の見つけ方

- 大人が自由になるリノベーションとは

- 家族構成が変わっても対応できる空間

まとめ

安心して返せる借入額の目安って年収の何倍?

安心できる借入額の目安は最長35年でローンを組んだ場合、手取り年収の6倍未満が目安となります。年齢によっては借入できる期間が短くなるため注意が必要です。詳しくは「年収200〜2,000万円までの住宅ローン借入金額の目安一覧表」を確認して下さい。

住宅ローンのシミュレーション入力の際の注意点は?

「年収」は手取り年収「返済比率」は20%で入力しましょう。「返済比率」の項目がないサイトは安全な借入額より高めに出てしまうため注意が必要です。詳しくは「年収など5項目の住宅ローンシミュレーションの安心な入力方法」を確認して下さい。

夫婦の年収を合わせて借入額を増やしたい場合は?

パートナーの収入減や万が一のリスクを考え、基本的には一人で家族を支えられる借入額を推奨します。選択する場合はパートナー年収の半分を加えた程度までに留めましょう。詳しくは「共働き、収入合算、ペアローン という選択肢」を確認して下さい。