2021.07.02 更新

リノベーションのローンを迷わず選ぶ方法とオススメ銀行5選

リフォームローンはよく聞きますが、リノベーションのローンもあるのか?

リノベーションはリフォームより金額が大きいので、やりたいリノベーションを叶えるために満額のローンを借りることが出来るのか?

ここでは、リノベーションをしたいと思っている方に、満額で金利も低く借りることが出来る銀行を紹介します。

Author

目次

リフォームローンとリノベーションローン、そして住宅ローンの違い

リノベーションをしようとした場合、リフォームローンとは違い、リノベーションローンがあるのか?という疑問があります。

結論から言うとどちらのローンも同じカテゴリーで、一般的にはリフォームローンとしての名称になっています。

この記事では、内容をシンプルにお伝えするために、あえて「リノベーションローン=リフォームローン」とします。

記事の途中で、リノベーションやリフォームという言葉が出てきても、イコールとして読み進めてください。

リノベーションローンとは、リノベーション費用のみを賄う「商品名」です。

無担保で住宅ローンより金利が高く返済期間が短いのが特徴です。

しかし、家を購入するための住宅ローンにも、実はリノベーション費用を含める事が出来るのです。

住宅ローンは家を抵当権に入れ、金利が低く、返済期間が35年と長期にわたるのが特徴です。

いわゆる「商品名」は住宅ローンになります。

ややこしいですね。

再度まとめます。

リノベーションローンは、リノベーションをするとき、リノベーションの費用だけを賄うローンです。

住宅ローンは家を購入する資金と同時にリノベーションの費用も賄うことが出来ます。

ただし、すべての金融機関の住宅ローンがリノベーション費用も賄えるわけではありませんので、リノベーション費用も賄うことが出来る住宅ローンを後述します。

リノベーション費用を住宅ローンで組む場合

リノベーション費用を賄う住宅ローンのメリット・デメリットを記載します。

2-1メリット

・金利が低い。

・返済期間が35年と長い。

・団信を使うことが出来るので、万が一に残された家族が安心。

2-2デメリット

・抵当権を設定する必要があるので、設定費用がかかる。

※とは言っても、住宅購入の際にはいずれにしても抵当権設定費用がかかります。

住宅ローンを組む際に一緒に手続きをすることでリノベーション金額部分の抵当権設定費用は無視しても良いくらいです。

・リノベーション費用を満額出してくれる金融機関は多くない。

リノベーションローンを組む場合

リノベーションローンのメリット・デメリットを記載します。

3-1メリット

・審査書類が住宅ローンに比べて少ない。

・ほとんどの金融機関で取り扱いがある。

・抵当権設定の必要がない。

3-2デメリット

・金利が高い。一般的に住宅ローンの2~3倍以上。

・返済期間が短い。15~20年以内。

・団信を使えないので、万が一の時は家族に負担が残る。

ローンを組む際に必要なもの

住宅ローンを使う場合も、リノベーションローンを使う場合も、一般的には下記の書類が必要になります。

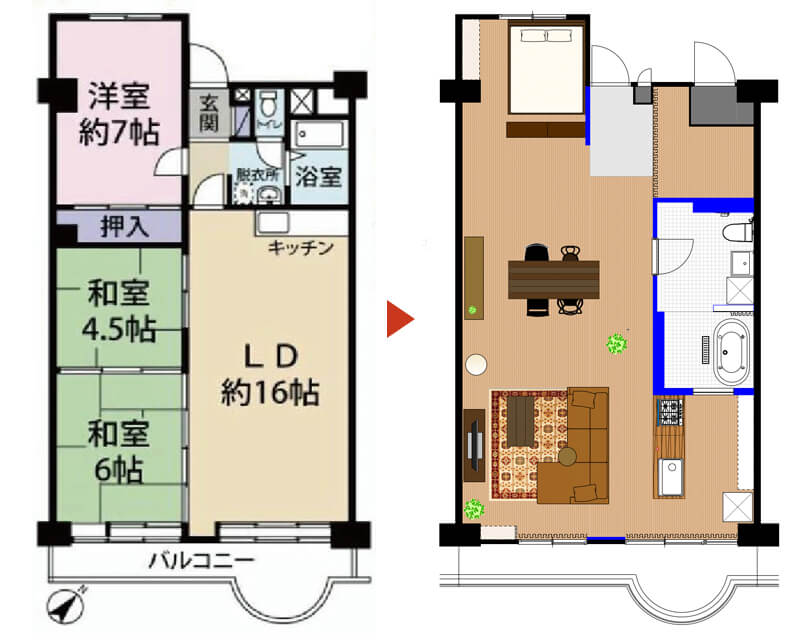

4-1設計図

既存の間取り図(あればよい)と間取り変更後の設計図が必要です。

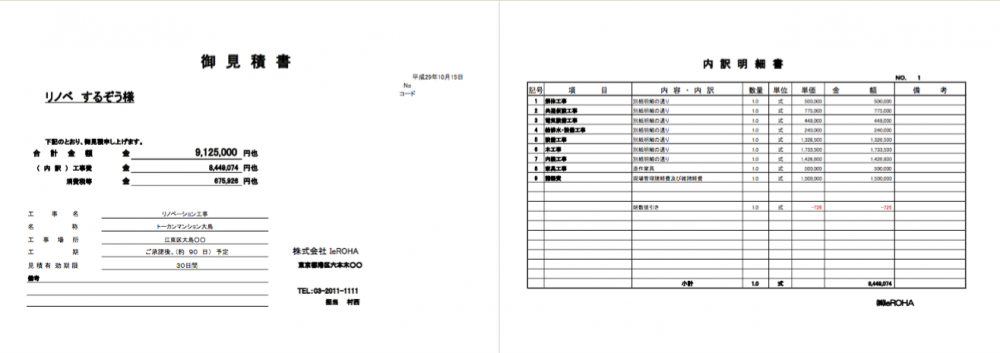

4-2リノベーションの見積もり

上記設計図に則った、見積書が必要です。

4-3リノベーションにかかわらず必要な書類

・源泉徴収票2年分以上

・確定申告をしている人は、確定申告所2期分以上

・写真付きの身分証明書(運転免許証、パスポート等)

・健康保険証

ローンの申請をするタイミング

ローン申請のタイミングは、すでにある自宅をリノベーションする場合と、家を購入すると同時にリノベーションする場合とで違いがあります。

それぞれ以下に説明します。

5-1自宅の場合のローン申請タイミング

家を既に持っている人は、じっくりとリノベーションのプランを検討する時間があります。

プランが確定し、見積もりが出てきた時点で、銀行に申請するのが素直な方法です。

とは言っても、個人信用情報の問題もあり、ローンを組むことが出来るか分からない時点で、リノベーション会社にプランをお願いしても真剣にプランを組んでくれないかもしれません。

まずは、リノベーション会社に事情を相談し、詳細にプランを組む前に凡その設計図、見積書を作成してくれるか頼んでみましょう。

そして、その設計図と見積書をもって、金融機関に事前相談してみましょう。

5-2住宅購入と同時にリノベーションをする場合の申請タイミング

家を購入すると同時にリノベーションをする人は、リノベーションの設計をゆっくりとしている時間がありません。

住宅ローンの申請は、物件の金額とリノベーション金額を合計して行う必要があります。

物件を内見して、気に入ったらすぐにローンを申請する必要があります。

なぜならば、物件を購入できる順番は、購入できる人に優先権があるからです。

購入できる人というのは、購入金額を全て現金で賄える人か、ローンの承認をもらえている人のことです。

よって、気に入った物件があれば、他の人に先を越されないように、いち早くローンの申請に行く必要があります。

いち早くというのは、例えば、日曜日に物件の内見をして気に入った場合、次の日の月曜日に銀行に申請に行くというような感じです。

この際に、気に入った物件の既存の間取り図とリノベーション後の間取り図および見積書が必要になります。

そんなことが可能なのか?

もちろん可能なリノベーション会社があります。

こちらの「あなたにピッタリのリノベーション会社の選び方がわかる6つの手順」の記事を参考にしてください。

リノベーション費用を賄う事が出来る住宅ローンを扱うオススメ銀行5選

ここでは、直接窓口で聞かなければ分からない、リノベーション費用を含めて借りることが出来るオススメの「住宅ローン」をお伝えします。

選出基準は「金利が低い」「リノベーション金額の満額ローンが可能」「築年数が古くても大丈夫」です。

6-1みずほ銀行の特徴

・長期間固定金利が最も低いです、しかし、変動金利は低くはありません。

・一般的にリノベーションをする際は、リノベーション工事の前に業者から半金の着手金(前払い金)を要求されます。

・みずほ銀行は前払いが可能ですので、前払いが必須であるリノベーション会社も、リノベーション会社選びの際に選択肢に入れることが可能です。

・他金融機関に比べて個人の信用情報を重視していますので、過去にクレジットカードの返済が滞ったりすると審査が厳しいです。

6-2三菱東京UFJの特徴

・変動金利が低いです。

・リノベーションの前払いが出来ませんので、前払いが必要なリノベーション会社を選択肢に含めることが出来ません。

6-3中央労働金庫(ろうきん)

・変動金利が低いです。

・個人信用情報の面で、おおめに見てくれます。過去に、クレジットカードの返済等が滞ったりしても、事前に正直に申告すると通してくれることがあります。しかし、保証料が上記都市銀行の2倍以上することもあります。

・事前審査は長めで、1~2週間程度かかります。

・最終返済年齢が75歳ですので、多くの金融機関の80歳までと比較すると5年短いです。

6-4新生銀行

・ネットのローン申請ですので、いそがしくて銀行に行く時間が全くないという人にオススメです。

・物件の決済と同時にリノベーションの費用も出してくれるので、着手金が必要なリノベーション会社も選択肢に含めることが出来ます。

・ローン申請は、物件の売買契約書が必要になるので、申請のタイミングは物件契約後になります。よって、事前審査というものはありません。

6-5フラット35

・以前は長期固定金利が低いという強みがありましたが、現在はみずほ銀行の方が低いようです。

・都市銀行より個人信用情報を緩い基準で見てくれますので、長期固定金利がよく、個人信用状況に不安な人にとってはオススメです。

・年収が高い人(返済比率に余裕がある人)は、以前の住宅ローンが残っていたとしても、2つ目、3つ目と複数ローンを組むことが可能です。ちなみに、フラット35以外のの金融機関は、住宅ローンを1人1本しか組むことが出来ません。

・物件選びには制約があり、適合証明書を発行できる物件に限られます。

※適合証明書については、こちらを参考にしてください。

・リノベーションの前払いが出来ませんので、前払いが必要なリノベーション会社を選択肢に含めることが出来ません。

無担保のリノベーション(=リフォーム)ローンについての比較サイトは沢山ありますので、特にこちらの記事では記載してません。

金利が高くても大丈夫、返済期間は短くても大丈夫という方は「リフォームローン 比較」で検索してみてください。

参考になるサイトがたくさん出てきます。

金利の考え方について。変動?固定?

あるあるお悩みですが、変動がお得なの?固定がお得なの?と迷いますよね。

自分の性格から考えて、変動にした方が良いのか?固定にした方が良いのか?を判断しましょう。

7-1変動金利がオススメな人

・新聞やニュースを欠かさずチェックし、今後の金利動向を気にかける事が出来る人

金利が低いときはメリットを享受する事ができます。

新聞やニュースで金利が今後上がるとわかった際に、固定金利に変更すれば良いでしょう。

このタイプの人は三菱東京UFJ銀行がオススメです。

過去にクレジットカード等の支払遅延があり審査に不安な方は中央労働金庫がオススメです。

いそがしく、極力手続きをネットで済ませたいという方は新生銀行がオススメです。

7-2固定金利がオススメな人

・金利の状況等、経済情勢にあまり興味はない人

・毎月、金利がどうなったのだろうと気にするのは面倒な人

・将来の支払い上昇リスクを避けたい人

このタイプの人はみずほ銀行がオススメです。

クレジットカードの支払遅延が心配、自分の年収や仕事等の個人信用情報にやや不安要素がある人はフラット35がオススメです。

リノベーションはローン減税(控除)や補助金の対象になる

一般に住宅を購入また建築すると住宅ローン控除(減税)の対象になると聞きますよね。

じつは、リノベーションをした際も住宅ローン控除(減税)の対象になるのです。

詳しくはこちらの「リノベーションやリフォームに使える補助金や減税の種類」もご参考にしてください。

また、リノベーションのローン減税を申請する際には「増改築等工事証明書」の発行が必要になります。

リノベーションを行った会社か、専門の審査会社に依頼して発行してもらう事ができます。

発行費用の相場は書類の確認のみで発行できる場合は25,000円程度。

現場の確認が必要な場合は50,000円程度が相場です。

まとめ

・リノベーションをローンでまかなう際には、住宅ローンで行う場合と、リノベーション(=リフォーム)ローンで行う2パターンがあります。

・住宅ローンは、金利が低く、返済期間が長く、担保(抵当権)が必要です。

・リノベーションローンは、金利が高く、返済期間が短く、担保が必要ありません。

・必要な書類は、図面と見積書です。それ以外にも、源泉徴収票(もしくは確定申告書)、身分証明書、健康保険書が必要です。

・ローン申請のタイミングには注意が必要です。

・リノベーション費用を賄うことが出来る住宅ローンは限られています。

・変動金利にするか、固定金利にするかは、ご自身の性格で判断すると良いでしょう。

・リノベーションはローン減税の対象になります。

以上を理解することで、リノベーション費用の資金調達は円滑に進めることが出来ます。