2023.03.07 更新

住宅ローンと転職はどっちが先?「借りてから」転職するべき理由を解説

「転職したばかりでも住宅ローンって組めるの?審査が通りづらいって本当?」

転職は人生の転換期にあたります。同時期に住宅購入を考える方も中にはいることでしょう。

しかし住宅ローンを組むのなら、転職は融資が実行されてからにしないと問題が起きる恐れがあります。その理由は、9割以上の金融機関が、「勤続年数」をローン審査における項目のひとつとしているためです。

この記事では、

- 住宅ローンを考えている人の適切な転職タイミング

- 審査中に転職した場合のリスク

- 転職後に年収が下がる場合の対処法

- 転職したてでも審査に通るケース

についてまとめました。転職と住宅購入の両方を成功させたい方は、参考にしてみてくださいね。

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

転職はいつから?「融資実行後」が安全圏

住宅ローンの借入と同時期に転職を考えている方は、どのタイミングの転職なら審査に支障がないのでしょうか。

1-1.本審査が通り、融資が実行されてから

住宅ローンの審査には4段階あり、転職は4段階目の融資実行後におこなうと安心です。

住宅ローンの一般的な流れは以下のとおりです。

①事前審査(3~7日程度)

②本審査(1~2週間程度)

③住宅ローン契約(金銭消費貸借契約)

④融資実行

もし住宅ローンの契約前に転職してしまうと、就職先や勤務年数などが本審査の際に提出した書類に記載した内容と異なる場合があるため契約自体ができなくなります。また住宅ローンの契約を締結しても、融資が実行されるまでは転職を控えましょう。

というのもローン契約は、「要物契約」と呼ばれるものだからです。

要物契約は、契約に必要なものを相手に引き渡した時点で成立します。住宅ローンであれば、融資の実行をもって契約締結が完了したことになるのです。つまり、本審査が通ったあとや住宅ローン契約後に状況が変わり「やはり貸せない」ということになっても、融資前=厳密には契約が成立する前のことなので、破棄することができます。

しかし融資が実行された後なら、支払いが滞ることなどがない限り、金融機関側が何か言ってくることはありません。そのため転職は、融資が実行されるまで待つべきなのです。

1-2.金融機関9割以上が住宅ローン融資の際に勤続年数を考慮

融資が実行されるまで転職を控えるべきもう一つの理由は、金融機関が住宅ローンを融資するか決める際、「勤続年数」を審査基準のひとつとして重視しているためです。

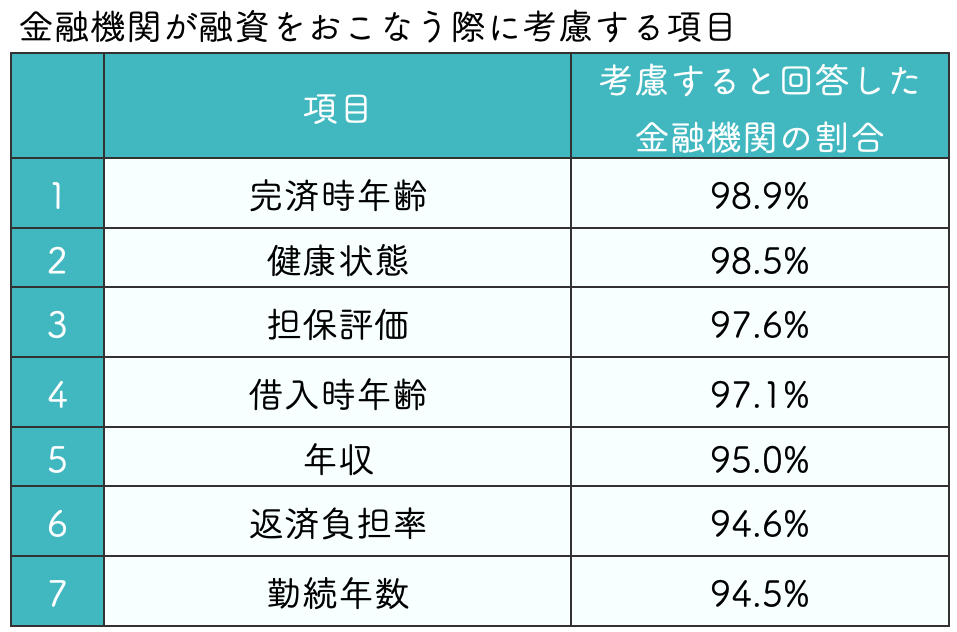

下表は、国土交通省がおこなった住宅ローンの実態調査から、金融機関が融資をおこなう際に考慮する上位7項目を表したものです。

【出典】令和3年度 民間住宅ローンの実態に関する調査 結果報告書|国土交通省

調査結果によると住宅ローンの審査時には、金融機関の94.5%が勤続年数を考慮すると回答しています。住宅ローンの審査中に転職すると勤続年数はゼロにリセットされてしまうため、多くの金融機関が掲げる要件「勤続年数1年以上」を満たせなくなるでしょう。

住宅ローン審査中の転職は隠そうとしてもバレてしまう

「転職しても黙っておけばバレないのでは?」と思う方もいるかもしれません。しかし、実のところはある必要書類によってあっさりとバレてしまいます。

2-1.健康保険証に記載されている「資格取得年月日」でバレる

転職がバレてしまう必要書類とは、事前審査と本審査で提示を求められる「健康保険証」です。日本は国民皆保険制度が採用されており、だれもが健康保険証を持っています。

会社に勤めている方の場合、健康保険証は会社が所属する健康保険組合が発行します。健康保険証には「資格取得年月日」が記載されるため、いつその会社で勤務を始めたのかが一目瞭然です。

住宅ローン審査中の転職における2つのリスク

では実際に転職してすぐに住宅ローン審査を受けた場合には、どのようなリスクが発生するのでしょうか。

3-1.再審査で勤続年数が足りず住宅ローン審査が通らない

多くの金融機関は、勤続年最低1年を住宅ローンの必須条件としてとしているため、最初の申込の段階でつまずく可能性があります。転職直後の場合、当然ながら勤続年数は1年未満だからです。

また、転職したてのときは年収が確定しておらず不安定な状態ですよね。勤続年数が1年未満の場合、ローンの審査時は毎月の給料に12ヶ月分を掛けた金額を見込み年収として算出します。そこには入社間もないため金額が不明瞭なボーナスを含めることができません。よって年収が低く見積もられ、希望する借入金額から減額される可能性も出てくるのです。

3-1-1.フラット35を取り扱う金融機関ならOKの可能性あり

勤務年数が1年未満の場合でも、フラット35を視野に入れると住宅ローンを借りられる可能性が出てきます。

フラット35とは、政府系の住宅金融支援機構と民間金融機関が提携して提供する住宅ローンです。フラット35は勤続年数の要件を設けていないので、転職が不利に働くことはありません。

また、その他にも金融機関によっては、前職などの経歴を加味した審査をしてくれるところもありますが、要件が甘い金融機関は往々にして金利が高めに設定されがちですそのため、ひとまずそこでローンを組み、転職後の勤続年数を伸ばしてから金利が低い金融機関でローンを借り換えると良いでしょう。

ただし住宅ローンの審査項目は勤続年数だけではありません。ほかの要件を満たせなければ、どの金融機関でも審査に落ちる可能性があることは理解しておきましょう。

3-2.売主に違約金を支払う可能性がある

転職を理由にローンの本審査が通らないと、売買契約は不成立になり、売主に対する違約金が発生する恐れがあります。

住宅購入の流れとして、ローンの本審査まで進んでいる段階であれば、売主との売買契約締結もすでに済んだ状態です。しかし転職したことでローンの本審査に落ちて融資が受けられず、さらに預貯金などの自己資金を用意できなければ、売買契約を解除するしかないでしょう。

「そんなときのためにローン特約があるのでは?」と思う方もいるかもしれません。ローン特約とは、買主の住宅ローンの審査が通らなかったときに、違約金を払うことなく契約解除できる特約を指します。

しかし実はローン特約は、転職や会社を辞めることを理由とした解約は対象外になります。転職によって住宅ローンの審査に通らず、資金を用意できない場合は違約と判断され、その結果、契約書に従って違約金を支払う必要があるのです。

住宅ローン返済中に転職した場合の対応

それでは融資が実行され、住宅ローン返済中に転職した場合はどうなるのでしょうか?

冒頭で伝えたとおり、融資が実行された後であれば転職自体には問題はありません。ただし必要な手続きが発生してくるため、漏れがないよう確認しておきましょう。

4-1.返済に滞りがなければ問題はないが金融機関への報告が必要

住宅ローンの返済中に転職して勤務先が変わったとしても、返済が滞らなければ問題はなく、融資額が減ることもないので安心してください。

ただし住宅ローンの返済中に転職をしたら、住宅ローンを組んだ金融機関に報告する必要があります。この旨は住宅ローンの契約約款に記載されているはずなので、きちんと手続きをおこないましょう。

また転職によって収入減となり、返済が苦しくなってしまう可能性もゼロではありません。もしも返済に不安が生じてしまったときは、早めに住宅ローンを組んだ金融機関に相談し、返済計画を見直しましょう。

転職により収入減となってしまった場合の対処法については「6.転職で年収が下がる場合の対処方法」を参照ください。

4-2.住宅ローン控除に転職は影響しない

転職すること自体は住宅ローン控除に影響を与えませんが、転職のタイミングによってそれぞれ確定申告となるか年末調整の対応になるかが異なります。

住宅ローンを借り入れた初年度に転職した場合は、自身で確定申告をおこないます。借り入れて2年目以降に転職したときには、年末まで勤務した会社の年末調整の対象になります。

転職直後でも住宅ローンが通る場合がある

転職直後だからといって、必ずしも住宅ローンの審査に通らないわけではありません。一般的には最低1年の勤続年数が必要と言われていますが、勤続半年の人でも以下のようなケースでは審査に通る可能性があります。

- スキルアップのための転職

- 一貫性と将来性がある

- グループ会社や関連会社への転職

- 士業への転職

- 年収の推移が良好

5-1.スキルアップのための転職

転職がスキルアップのためであれば、転職先で継続的に勤務する可能性が高く、年収アップも十分に見込めると金融機関に評価してもらえる可能性があります。転職後も安定した収入を得やすいとみられるため印象が良くなるのです。

5-2.一貫性と将来性がある

以前の仕事と転職後の業界や業種、仕事内容などに一貫性があるかどうかも重要です。同じ業界や職種での転職なら、スキルやノウハウを活かしてスキルアップできる可能性が高いので、安定した収入を得やすいと判断されることが多いでしょう。

反対に、まったく違う業界への転職は基本的に悪印象です。とくに転職のスパンが短かったり、年収が大きく下がったりした場合には、金融機関側も融資に対して慎重にならざるを得ません。良い審査結果は期待しにくくなるでしょう。

5-3.グループ会社や関連会社への転職

会社の規模にも左右されますが、以前の勤め先のグループ会社や関連会社への転職は、そもそも転職ではないと判断されるケースがあります。

このあたりの判断は金融機関ごとに異なるため、あらかじめ確認しましょう。

5-4.士業への転職

弁護士や公認会計士など一般的に高収入を得られると考えられている士業への転職の場合は、悪印象とはならない可能性が高いでしょう。

ただしいくら士業でも独立して自営業者となる場合は、年収面での不確定要素が多くなり、安定性を不安視される傾向があるため注意が必要です。

5-5.年収の推移が良好

転職後の住宅ローンの審査においては、安定的な年収で推移しているかどうかがもっとも大切です。たとえスキルアップのための転職だったとしても、実際の年収が大幅に下がっていたり、転職スパンそのものが短かったりすれば、銀行の審査に通るのは厳しくなります。

転職で年収が下がる場合の対処方法

ローン審査を終え、実際に融資実行が完了すれば、転職しても問題はありません。ですが、転職したことによって返済中に収入が減少してしまったときには、当然返済が苦しくなるため早めに対応が必要です。

6-1.繰り上げ返済を検討

転職によりローンの返済が難しくなったときの対策としてまず検討したいのが、預貯金など手元にある資金を繰り上げ返済に充てることです。

手元の資金は減りますが、繰り上げ返済をすれば毎月の返済額を減らせるため、年収が減ったとしても月々の負担を軽くできます。ただし手元の資金に余裕がない場合は、万一の事態に備えるためにも無理に繰り上げ返済するのは控えましょう。

6-2.返済期間を延長

月々の返済額を減らして負担を軽くするには、繰り上げ返済するのではなく、返済期間を延長する方法もあります。借り入れた当初と状況が変わった場合、金融機関に相談すると、月々の返済額の変更に応じてもらえるかもしれません。金融機関側としては、返済が滞ってしまうよりは、きちんと返済を続けてもらったほうが良いためです。

ただし借入期間を延長すると利息が上がり、総借入額も増えてしまうので注意が必要です。また、35年でローンを組んでいる場合はそもそも延長できないことが多いので、まずは契約を結んでいる金融機関に相談することをおすすめします。

まとめ

すでに住宅ローンの審査に進んでいる場合、融資が実行されていない段階での転職は避けるのが原則です。住宅ローンを組んで家を購入しようとしているなかで転職も考えている人は、この記事で解説してきたことを頭に入れて、ぜひ最適な転職のタイミングを見極めてみてください。

これからのライフプランを考えるうえでは、家の購入と転職はどちらもとても大切なライフイベントです。後悔しないよう計画的におこなうためにも、まずは情報収集からはじめませんか?

ゼロリノベでは、無料のオンラインセミナー(お急ぎの方は動画受講可)を通して、「お金に賢く、自由に暮らす。余白ある家の買い方」「リスクに強い住まいの買い方」「ネットでは伝えられない業界の話」などをお伝えしています。

セールスは一切ありませんので安心です。下記からお気軽にご参加ください。