2023.12.31 更新

住宅ローンが組める年齢は何歳まで?平均年齢や年代別のポイントを徹底解説!

「住宅ローンは何歳まで組めるの?」

「自分の年齢の場合、どう住宅ローンを組むのが正解?」

「完済はいつにすべきなの?」

このようなことを疑問に思っている人も多いでしょう。

住宅ローンは「申し込みは65歳未満、完済は80歳未満」としている金融機関が多く、条件としての間口は広いです。

しかし、金融機関が定める申し込みの条件と以下の2点は別のものとして考えなければなりません。

- 実際に審査が通過できるか

- 安心して返済していけるか

住宅ローンの審査で最も重要視されるのは「完済時年齢」と「健康状態」であり、ダイレクトに年齢に紐づく項目となります。

また、返済が苦しくならないためには、人生の三大支出である老後資金や教育資金などを視野に入れながら、いかに早い段階で計画できるかがカギとなります。

つまり何歳であれ、審査においても返済計画においても「1歳でも早く組むこと」が成功のキーワードです。

住まいを購入して住宅ローンを組むことは、将来に備えて家計を見直す絶好の機会。

「今の年齢だともう遅いのでは?」と考えるのではなく、人生の中で最も若い今、住宅資金を見つめ直すことが将来の備えと考えましょう。

本記事では、以下のようなそれぞれの状況に合った、住宅ローンのポイントについて解説します。

- 生活費や教育資金など出費が右肩上がりの40代

- 老後資金準備のラストスパートである50代

- セカンドライフに向けて人生を整える時期の60代

40代、50代、60代、それぞれの住宅ローンを組む際のポイントと注意点に関しては各章をご確認ください。

(下記をクリックすることで各章へ移動します)

30代、40代、50代の方は1つ上の年代の住宅ローンのポイントを併せて読むことで、より住宅ローンの理解が深まります。ぜひ読んでみてください。

Advisor

[監修]宅地建物取引士/元銀行員

鰭沼 悟

宅地建物取引士、不動産投資家歴15年、元銀行員。不動産仲介からリノベーション設計・施工をワンストップで提供する株式会社grooveagent(ゼロリノベ)代表取締役。

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

住宅ローンは何歳まで組める?

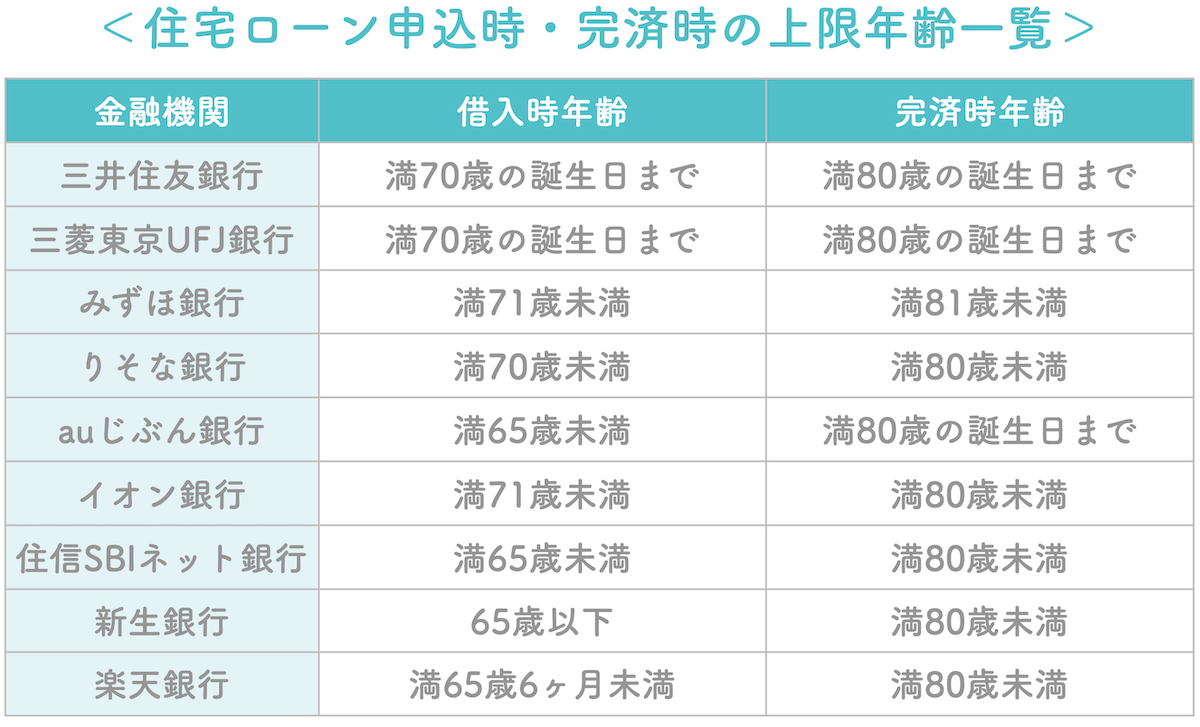

住宅ローンは申し込み時の年齢、そして完済時の年齢にも制限があります。主要金融機関の住宅ローン申し込み時・完済時の上限年齢を比較してみましょう。

※2023年12月15日時点

<住宅ローン申込時・完済時の上限年齢一覧>

| 金融機関 | 借入時年齢 | 完淯時年齡 |

| 三井住友銀行 | 満70歳の誕生日まで | 満80歳の誕生日まで |

| 三菱UF」銀行 | 満70歳の誕生日まで | 満80歳の誕生日まで |

| みずほ銀行 | 満71歳未満 | 満81歳未満 |

| りそな銀行 | 満70歳未満 | 満80歳未満 |

| auじぶん銀行 | 満65歳未満 | 満80歳の誕生日まで |

| イオン銀行 | 満71歳未満 | 満80歳未満 |

| 住信SBIネット銀行 | 65歲以下 | 満80歳未満 |

| 新生銀行 | 65歳以下 | 満80歳未満 |

| 楽天銀行 | 満65歳6ヶ月未満 | 満80歳未満 |

住宅ローンの申し込みは65歳までOK、完済は80歳までとしている金融機関が多いことがわかります。

実際に住宅ローンを借りた人の平均年齢

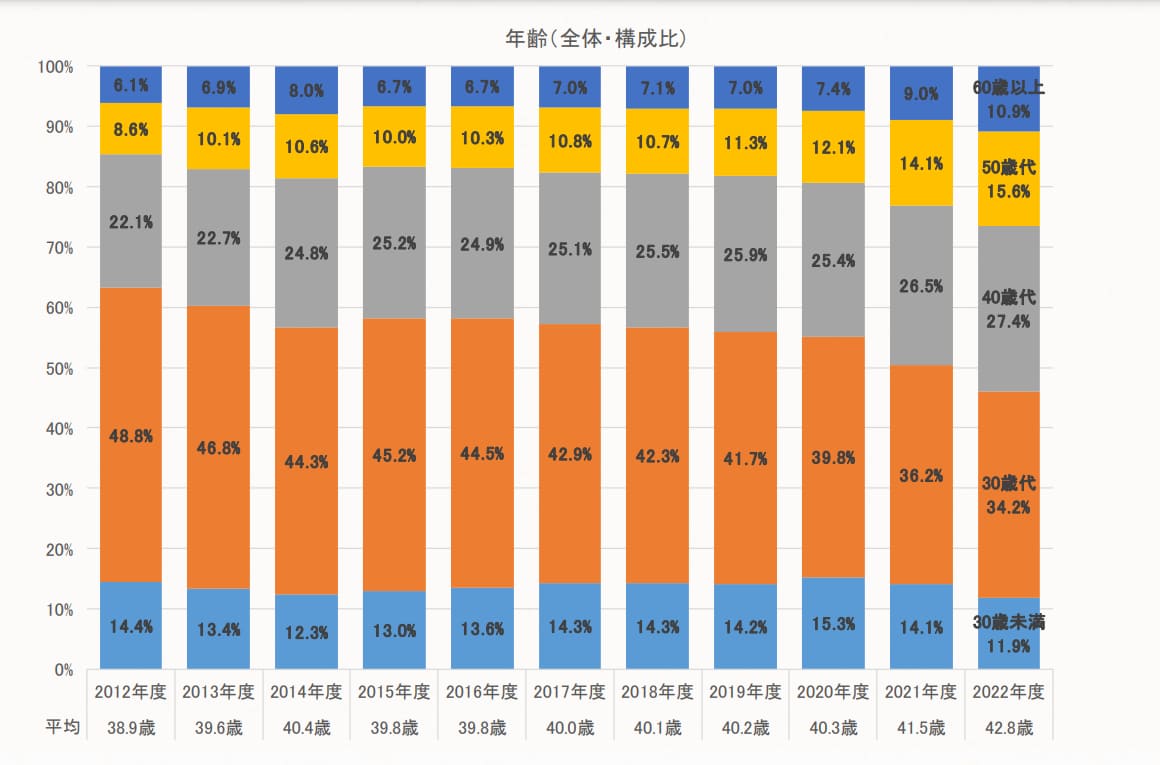

住宅ローンを借りる人の平均年齢は、2022年度時点で42.8歳、年々平均年齢の上昇が続いています。

出典:住宅金融支援機構「2022年度 フラット35利用者調査」より

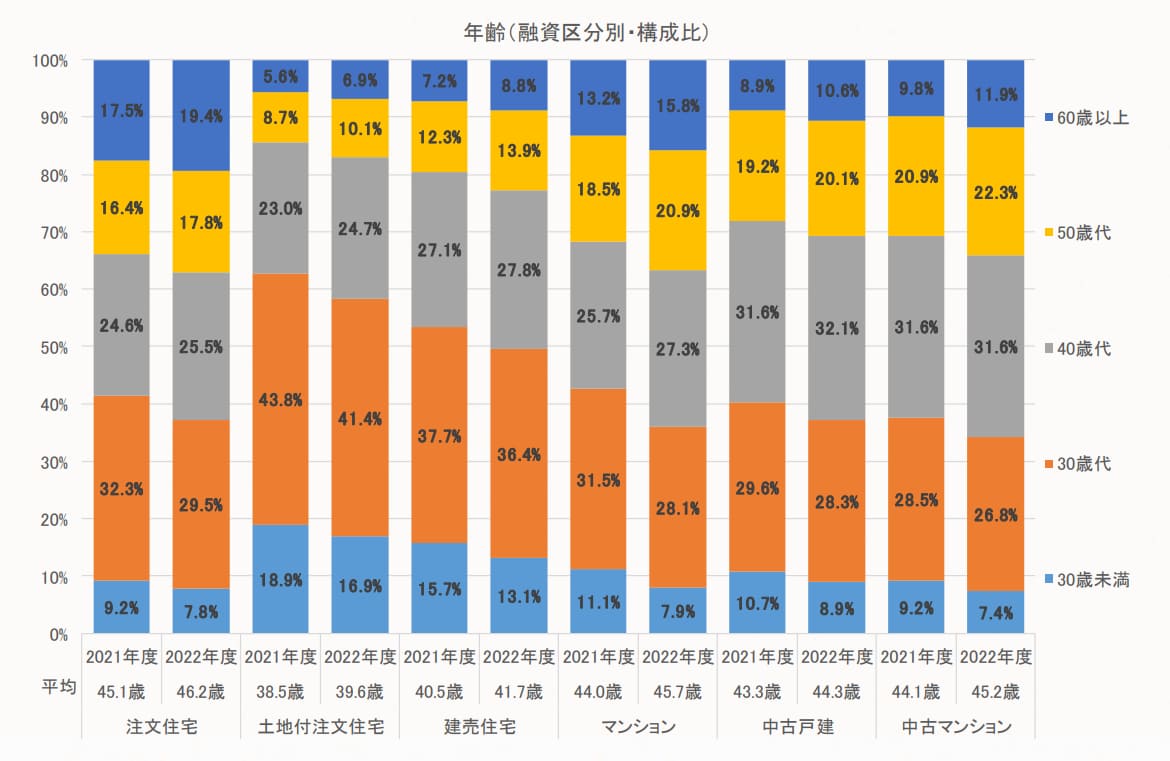

住宅金融支援機構の調査によると、住宅ローンを組む年代としては30代40代が最も多く、50代60代で住宅ローンを組む人も決して少なくありません。

いずれの物件種別においても、50歳及び60歳以上の割合が増加しており、物件種別によっては全体の2割〜3割程度を占めています。

このように、金融機関の条件的にも、実際にローンを組んだ人の実態からも、幅広い年齢層の人が実際に住宅ローンを組んでいることがわかります。

「1歳でも早く組む」がどの年齢でも有効な方法

申し込みの条件と利用者の平均はあくまで一般的な話。実際に審査を通過し、安心できる返済計画を組むためには、「どの年代であれ、1歳でも早く組む」ことが非常に大切です。なぜなら、年齢が高くなるほど審査は厳しくなるからです。

申し込みの条件と利用者の平均はあくまで一般的な話。実際に審査を通過し、安心できる返済計画を組むためには、「どの年代であれ、1歳でも早く組む」ことが非常に大切です。なぜなら、年齢が高くなるほど審査は厳しくなるからです。

住宅ローンの審査で金融機関が重視する項目は、年齢に紐づくものが上位に並びます。

- 完済時年齢(98.7%)

- 健康状態(97.9%)

- 担保評価(96.1%)

- 借入時年齢(97.2%)

- 年収(92.9%)

出典:「令和4年度民間住宅ローンの実態に関する調査 結果報告書」(19P)より

詳しく見ていきましょう。

3-1.完済時年齢

完済時年齢は重視する項目のトップです。

金融機関は「返済能力がある年齢までに完済できるか」という観点で審査します。

30代40代は収入が上り坂のためあくまで見込みで審査します。

しかし、50代60代は生涯収入がある程度予想できるため、よりシビアに判断され、完済年齢が実態に沿わないローン計画の場合は審査に通過できません。

3-2.健康状態

重視項目の2番手である健康状態も、年齢が響きやすい項目です。

民間の金融機関では団体信用生命保険に加入することが必須となっているため、年齢が上がるほどチェックの目が厳しくなることに留意しておきましょう。

関連:住宅ローンの審査基準「通らない理由と落ちた場合の5つの対策」

審査が通らなければそもそも住宅ローンは組めません。「健康なうちに早く組む」というのがどの年齢にも共通するポイントです。

住宅ローンを組むときの気をつける6つの注意点

住宅ローンを組むときには、以下の6つの注意点に気をつけましょう。

住宅ローンを組むときには、以下の6つの注意点に気をつけましょう。

- 金利のタイプは3種類ある

- 借入期間は一般的に最長35年である

- 無理のない範囲で住宅ローンを組む

- 住宅ローン以外の費用も把握する

- 追加融資に期待しない

- 連帯保証人が必要な場合がある

どれも重要なポイントなため、しっかりと抑えてから、住宅ローンを組むようにしましょう。

それでは、6つの注意点についてそれぞれ解説します。

4-1.金利のタイプは3種類ある

住宅ローンを組む際の金利には、以下の3種類があります。

- 変動金利型

- 全期間固定金利型

- 固定金利期間選択型

変動金利型は、半年ごとに金利が見直されるタイプで、全期間固定金利型よりも借入当初の金利が低く設定されている傾向にあることが特徴です。しかし、変動金利型では、最終的な返済額が確定してないデメリットがあります。

全期間固定金利型は、その名の通り金利が変動せず固定されるタイプで、毎月の返済額が一定なため、返済計画を立てやすい特徴があります。

固定金利期間選択型は、5年や10年などの特定の期間だけ金利が固定され、期間が過ぎた後に金利が見直されるタイプです。子どもが成長するまでの間だけ、金利を固定したいといった場合にメリットが大きいです。

金利のタイプは、自身の返済計画に合ったものを選ぶようにしましょう。

4-2.借入期間は一般的に最長35年である

住宅ローンの借入期間は、一般的に最長でも35年であることに注意しましょう。

住宅ローンの借入期間を35年以上に設定できる住宅ローンの商品もありますが、取り扱っているのは、一部の金融機関であるため、金融機関を選べないデメリットがあります。

「フラット50」は借入期間が35年以上の住宅ローンを組めるため、35年以上の住宅ローンを検討したい場合には、確認してみてください。

4-3.無理のない範囲で住宅ローンを組む

住宅ローンは無理のない範囲で組むようにしましょう。

無理をしても返済が難しくなるため、将来的に負担が大きくなる可能性があります。

住宅ローンを組む際には、上限金額まで借りるのではなく、もう少しゆとりのある金額で借入するとよいでしょう。

4-4.住宅ローン以外の費用も把握する

住宅ローンを組む場合には、もろもろの費用が発生する場合があることを把握しておきましょう。

主に、以下のような費用が発生することが考えられます。

- 融資手数料

- 斡旋手数料

- ローン保証料

- 地震保険料

- 火災保険料

- 団体信用生命保険料

上記の費用は、一括で支払うこともあれば、金利に上乗せされて支払うこともあります。

どれくらいの費用をどのように支払うのかを、事前に把握しておくことが大切です。

4-5.追加融資に期待しない

住宅ローンを組んだ後に、当初よりも住宅の費用がかかった場合に、「借入額をもう少し多くしておけばよかった」と思うこともあるでしょう。

しかし、途中で借入を増やしたくても、一度住宅ローンを組んだ後に増やすことは難しいため、追加融資は期待しない方がよいです。

4-6.連帯保証人が必要な場合がある

住宅ローンを組む際に高齢の場合は、返済が予定通りできなくなる恐れがあるため、連帯保証人を求められることがあります。

連帯保証人になれる年齢として、70歳未満と設定されていることがあるため、申し込み前に、連帯保証人の有無や条件を確認しておくとよいでしょう。

40代が住宅ローンを組む場合のポイント

40代は生活費の増加や子どもがいる場合は教育費のピークが重なるなど、出費が多くなる一方、老後を見据えて貯蓄をはじめなければならない時期でもあります。

そんな40代が住宅ローンを組む場合、以下3点が重要です。

- 可能な限り「早く」「長く」組み、月々の返済額を抑える

- 手元資金を住宅につぎ込みすぎないこと

- 定年までの繰り上げ返済は極力抑える

詳しく見ていきましょう。

5-1.月々の返済額を抑える

早く長く組めば、同じ金額で住宅ローンを組んでも、月々の返済額を抑えることができます。

毎月の固定費である月々返済額を抑えることは、計画的に貯蓄をする仕組みを作るために最も有効な方法です。

厚生労働省の「国民生活基礎調査(2022年)」(13P/2023年12月時点で最新)によると、40代で貯蓄が増えたと答える人はわずか23.5%にとどまり、38.4%が変わらない、30.4%が貯蓄が減ったと答えています。

つまり何も対策を取らなければ、月々貯蓄するどころかマイナスになる可能性すらあるのが40代の特徴です。

これでは、趣味や旅行などの楽しみの我慢が必要なばかりか、老後に備えることもできません。

そうならないための方法は1つ、早く長く組むことで月々の返済額を抑えつつ、貯蓄できる家計体質をつくることです。

5-1-1.返済期間は最長で組む

40代の場合、完済時期を意識するあまり、定年時期に合わせて返済期間を短く設定したくなりますが、無理に返済期間を短くすると月々の返済額が高くなるためおすすめしません。

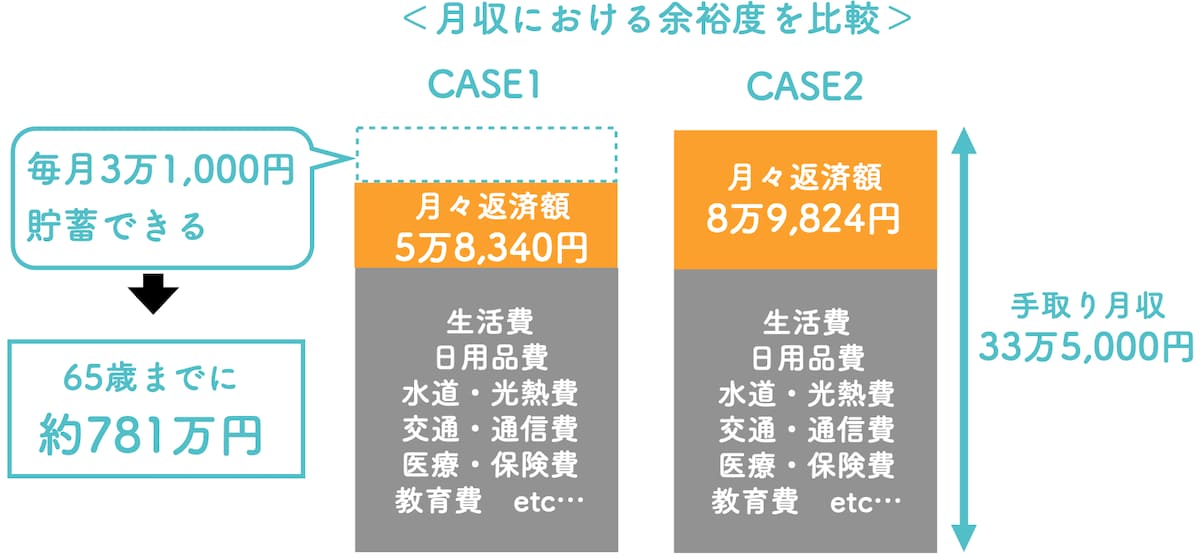

例えば、下記の条件でシミュレーションしてみましょう。

年齢:44歳、年収:500万円(手取り約402万円)、ローン借入額:2,000万円

CASE1:最長35年で組んだ場合

CASE2:65歳完済を想定して21年で組んだ場合

| CASE 1 | CASE2 | |

| 返済期間 | 35年 | 21年 |

| 月々返済額 | 5万8,340円 (返済負担率20%) |

8万9,824円 (返済負担率27%) |

| 総返済額 | 2,451万円 | 2,264万円 |

※金利1.2%で試算

※金利1.2%で試算

CASE2の場合、手取り33万5,000円から住宅ローン返済である約9万円を差し引くと、毎月24万5,000円が生活費となります。

ここから食費や日用品代、光熱水費を支払い、子どもの教育費や習い事を出してやりくりするとなると、机上では成り立つかもしれません。

しかし実際は、生活するのでやっとというのが現実的なところでしょう。

仮に、CASE1とCASE2の月々返済額の差額3万1,000円分をそのまま貯蓄にまわすと考えたら、65歳までに約781万円(21年✕3万1,000円)の貯蓄を手元に残せます。

定年までにそれだけのお金が手元に残ると考えると月々3万円の貯蓄のインパクトがいかに大きいかがわかります。

なお、上記は子どもがいる場合の想定です。夫婦2人の場合、また単身者の場合は教育費がない分ゆとりが生まれるため、併せて以下の記事を参考にしてください。

関連:【年収500万円の住宅ローン】元銀行員が教える最適な借入額プランとは?

関連:独身マンション購入の70%が満足!経験者のリアルな声と失敗しない物件の選び方

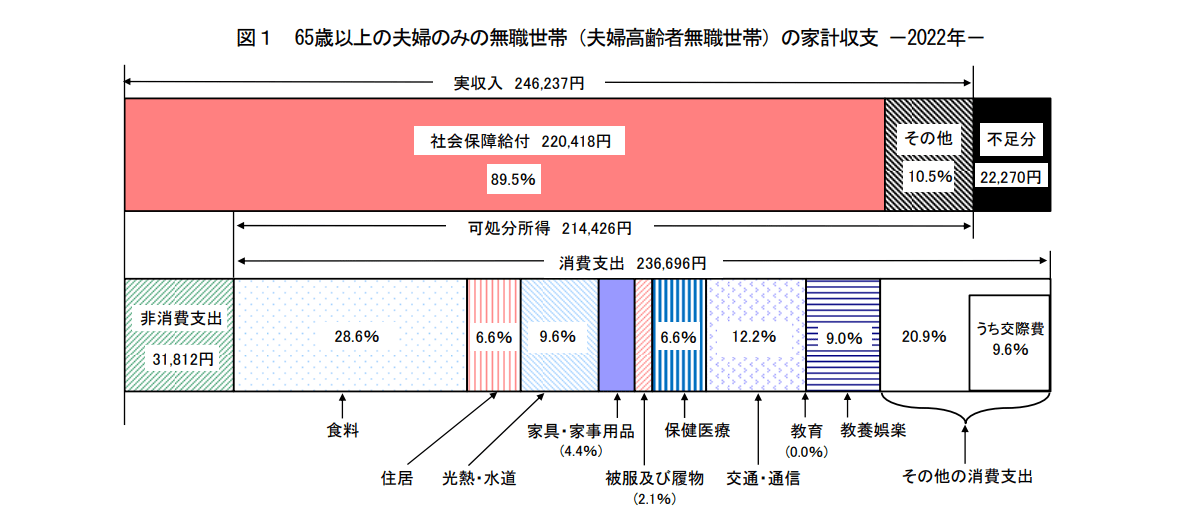

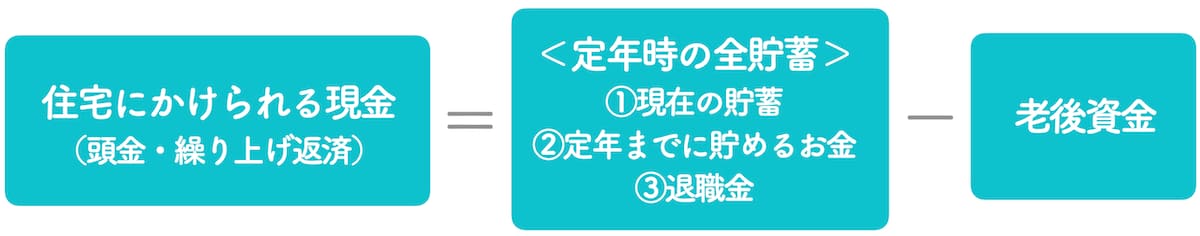

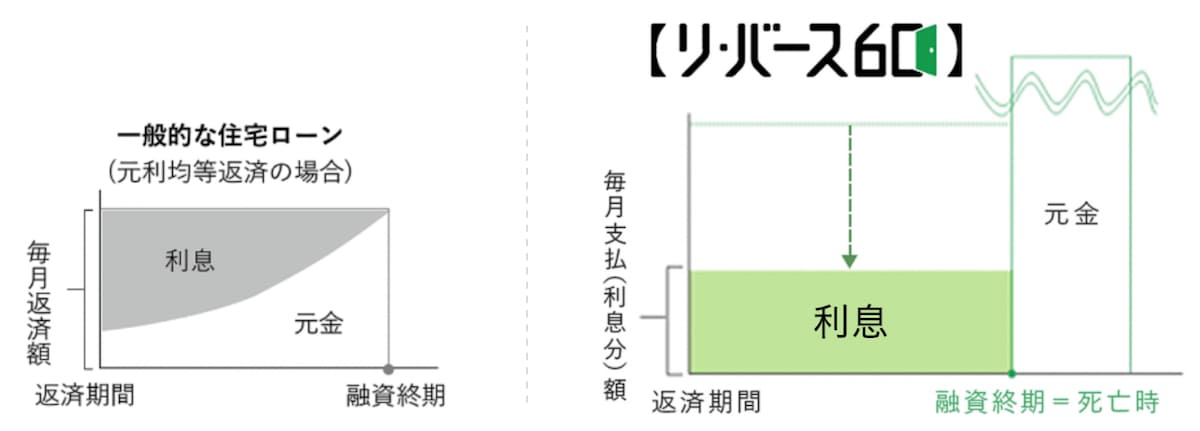

住宅ローンは5年刻みでしか組めないと誤解している人がいますが、住宅ローンは1年刻みで組めます。そのため、1年でも早く組み、月々返済を抑えることが有効です。 ※住宅ローン借入額3,000万円、全期間固定金利1.2% 「たかが数千円の差」と思えるかもしれませんが、その金額分、確実に貯蓄できるお金が増えるということです。 ここまで月々返済額を抑える重要性を解説してきました。 月々返済額を抑えつつ、結局いくら貯めていけば安心なのでしょう。 65歳以降の老後資金として貯蓄すべき金額の目安は、夫婦2人で最低2,000万円、ゆとりを持った生活を送りたい場合は4,000万円以上とも言われています。 詳細は「5-2.手元資金を住宅につぎ込みすぎないこと「教育費のピークを知って備えるべし」」をご覧ください。 もし40歳から貯蓄をはじめて、65歳で引退、退職金などが出ないと想定した場合、単純計算で最低限、月々7万円以上の貯蓄が必要となるということです。 しかし急に月7万も無理…!という方が大半でしょう。そして年収も家計も人によって異なるのは当然です。 だからこそ、まずは毎月必要な貯蓄額を理解し計画した上で、無理のない月々返済額を決めていくことが重要なのです。 40代の住宅ローン2つ目のポイントは、手元資金を住宅に注ぎ込みすぎないことです。 欲しい物件金額が住宅ローンだけでは足りないなど、多めの頭金を検討している人もいるかもしれません。 しかし、最初に頭金を多めに払って貯蓄を大幅に削ってしまう方法は大変危険です。 日々の支出に加え、病気や転職、介護などの不測の事態が起きてしまった場合、あっという間に経済的に身動きが取れなくなってしまいます。 購入時の出費は住宅購入に必要な諸費用など最低限かかるお金を主眼に、可能な限り手元に現金を残すようにし、頭金を多く入れすぎないように注意しましょう。 「頭金は2割程度入れるのが理想」という時代もありましたが、それは金利が高かったバブル時代の常識です。 現代の頭金に関する一般的な考え方については以下の記事を併せてご覧いただくことで更に理解が深まるでしょう。 関連:住宅ローンで頭金なしを選ぶべき4つの理由とそのメリット 子どもがいる家庭の場合、教育費のピーク時と自分の年齢を把握しておくことは非常に重要です。 たとえば、夫42歳、妻41歳、第一子13歳(中1)、第二子9歳(小3)でシミュレーションすると、教育費のピークは47歳から52歳、その間は年間200万円〜300万円かかる想定となります。 大学進学時がピークと理解しておきましょう。教育費のピーク時は思うように貯蓄できない可能性がありますが、その期間を事前に知り備えておくことが非常に重要です。 40代の住宅ローン3つ目のポイントは、定年までの繰り上げ返済は極力抑えることです。 早めにどんどん繰り上げ返済をして65歳までに完済するのが理想という考え方は、金利が高かった時代の常識です。 当時は月々返済額の半分くらいを金利が占めていたため、その効果も大きかったですが、現在は低金利の恩恵により、貯蓄すべきお金を無理して繰り上げ返済にまわす必要はありません。 繰り上げ返済にまわすお金があるなら、運用して増やすことを考える方がずっと有効です。 収入のある定年までは手元の貯蓄を増やすことに専念し、定年のタイミングで以下の点について判断しましょう。 定年のタイミングで、どういう返済スタイルを取るかを選択できる金銭的余力があることが重要です。 手元資金に余剰があり、繰り上げ返済を検討したい場合は、住宅ローン控除を受け終わった後にしましょう。 50代が住宅ローンを検討する際のポイントは、以下の2つです。 50代で住宅ローンを組む場合、生涯年収がある程度予想でき、病気発症のリスクも高まるため、収入面・健康面により住宅ローンの審査もより厳しくなります。 一方で、老後までの期間が短いため、老後資金準備のラストスパートでもあることも忘れてはなりません。 2つのポイントについて、詳しく説明していきましょう。 「3.「1歳でも早く組む」がどの年齢でも有効な方法」で解説したとおり、住宅ローンの審査においては完済時年齢が一番重視される項目です。 金融機関の条件としては80歳未満完済となっておりますが、現実的には定年時に完済できるような借入額の設定や返済能力でないと審査は通過できないと考えましょう。 住宅ローンの組み方・返済方法は、大きく以下の2パターンが考えられます。 それぞれのパターンについて見ていきましょう。 借入期間別の月々返済額と繰り上げ返済の効果について、以下の表にまとめました。 ※借入時の年齢50歳、借入額2,000万円、固定金利1.2%の場合 借入期間を長めにとるメリットは月々返済を抑えられる点です。 反面、繰り上げ返済時に一気に現金が減るため、定年時に繰り上げ返済しても老後資金が確保できる場合の選択肢と考えましょう。 老後資金に関しては「6-2-1.[STEP1]必要な老後資金をクリアにする」で解説します。 繰り上げ返済できる資金力があると確認できれば、金融機関の審査も通過できるでしょう。 定年後にローンを残したくない人、繰り上げ返済で手元資金を減らしたくない人は定年に合わせて期間を短く組む方法を検討しましょう。 定年時に完済する計画であれば、金融機関の審査も通過しやすくなります。 しかし、期間を短くすると、借入額が少なくなってしまうデメリットがあります。 65歳で完済する場合の借入可能額について、以下の表にまとめました。 ※借り入れ年齢50歳、借入期間15年、金利1.2%の場合 この方法を選択する場合は年収比率に注意が必要です。 金融機関は年収比率35%まで借り入れできますが、安心できる返済比率は手取り年収の20%を目安としてください。 用意できる頭金の額を考えながら、現実的に購入できる物件価格を考えていきましょう。 50代は定年が近いことや、住宅ローンが組める期間が20〜30年と短くなるため、頭金を多めに用意しないと審査が通りづらくなるのが現状です。 そのため、頭金は物件価格の1/3以上を目安と考えるのが無難です。 捻出できる頭金額を出すステップは、以下の項目で考えましょう。 それでは、それぞれのステップについて詳しく解説します。 捻出できる頭金を考えるためには、リアリティのある老後資金を描くことが非常に大事です。ここが甘いと必要以上に住宅にお金をかけてしまい、老後の生活が苦しくなります。 年金分を除いた自分たちで用意しておくべき、老後資金の目安は以下の金額が目安です。 「老後2,000万円問題」という言葉がひとり歩きし、一方で「老後1億円」説などがあるのは、老後の生活水準をどこまで求めるかに差があるからです。 以下、一般的な夫婦2人分の老後生活費の例を元に説明していきます。 出典:「家計調査(家計収支編2022年)」(18P)より 年金等で賄える金額を除くと、毎月の不足分は5万4,519円、30年間で約1,963万円という計算になります。 これが老後に用意すべきお金「老後2,000万円万円」の数値的根拠ですが、金額はあくまで最低限必要な老後資金です。 一方で、生活保険文化センターの「生活保障に関する調査(令和4年度)」(49P)によると、ゆとりある生活のために必要な金額は、平均月々37万9,000円という結果が出ています。 その場合、月々約15万円が不足分となるため、老後30年で約5,600万円が貯蓄として必要ということになるのです。 実際の生活や求める老後により幅がありますが、実態を理解した上で、「自分たちが求める生活」に沿って老後資金を考えていきましょう。 定年以降は年金と手元資金を切り崩しながら生活していきます。 そのため、定年時に手元にある全貯蓄額を試算するために、以下3つをクリアにしましょう。 <現在の貯蓄額> 50代は現在手元にある貯蓄額が豊富なことも多く、それを住宅ローンの頭金にまわそうと考えている方も多いでしょう。 教育費などがまだかかっている家庭の場合は、現在の貯蓄から必要な教育費を引いておきましょう。 <65歳までに増やせる貯蓄の目安> 近年では健康寿命が伸びたこともあり、定年後も働き続ける人が増えてきています。 「高年齢者等の雇用の安定等に関する法律」により、本人が希望する場合、企業は定年が60歳でも最長65歳まで再雇用する義務があります。 勤め先がどのような制度なのか、また再雇用の場合どの程度の収入がダウンするのかも併せて確認しておきましょう。 現状は年金が受け取れるのは65歳ですが、70歳まで引き上げられることも具体的に検討されています。 元気なうちは働く、という選択肢は収入を途絶えさせない唯一の方法のため、積極的に検討することをおすすめします。 <退職金の受け取り予定額> 50歳を過ぎたら、会社の担当部署へ退職金制度やその計算方法について事前に確認しておきましょう。 退職金の受け取り目安は、大学卒の大企業:約2,563万円、大学卒の中小企業:約1,091万円という調査結果が出ています。 出典:「厚生労働省 賃金事情等総合調査 (令和3年)」「 東京都産業労働局 中小企業の賃金・退職金事情(令和4年版)」 勤める企業の規模や、職種によっても退職金の金額は異なるため、あくまで自分の場合を調べておきましょう。 なお、貯蓄額の試算は、老後資金を算出する上で重要なのはもちろん、住宅ローンの審査でも聞かれる項目となります。 事前にしっかりと確認しておきましょう。 頭金や繰り上げ返済など、住宅にかけられる現金の出し方は、【「住宅にかけられる現金」=「定年時の全貯蓄」ー「老後資金」】となります。 なお定年時の貯蓄は退職金など未来の収入も含まれているため、頭金は現在の貯蓄額の中から捻出できる範囲で金額を決めましょう。 頭金が思ったより出せない、となった場合は繰り上げ返済額で調整したり、購入する物件価格自体を見直したりすることも必要です。 住まいは豊かな生活を送るためのツールにすぎません。住宅購入のために老後資金を削ってしまっては本末転倒です。 50代の住宅ローン計画はよりリアリティが求められるため、ファイナンシャルプランナーや銀行の窓口などに事前に相談することをおすすめします。 ライフスタイルの変化に合わせて住まいを見直す人も多いでしょう。 多くの金融機関が申し込み条件を65歳までとしていますが、「3.「1歳でも早く組む」がどの年齢でも有効な方法」で解説した通り、通常の民間住宅ローンでは、完済年齢や健康状態を最も重要視しているため審査が通りづらいのが現状です。 自営業で65歳以降も変わらず働き続けられる、自己資金が豊富でキャッシュで買えるけどあえて住宅ローンを組みたいなど特殊な条件でないと厳しい可能性があります。 そのため、60代で住宅ローンを検討する場合は60代でも利用しやすい住宅ローンも併せて検討してみるとよいでしょう。 詳しくみていきましょう。 【フラット20】とは【フラット35】のうち10年以上20年以下の借入期間を選択するコースのことを指します。 60歳以上でフラット35を利用する場合は、以下の条件があります。 上記の条件を満たすことで利用することが可能です。 以下の3点がフラットを選ぶメリットです。 一番大きいところは、団信の加入が任意という点です。 一般の金融機関は、団体信用生命保険(団信)の加入が必須となるため、健康状態に不安があるなどの場合に検討してみるとよいでしょう。 保証料に関しては、通常物件価格の2%程度かかりますが、フラットは保証料がかかりません。(民間の金融機関でも保証料がかからない場合もあります) また、定年時に繰り上げ返済を計画している場合、フラット35は提携している金融機関によりますが、無料のケースが多くなります。 フラット20の注意点は、以下の2点です。 60歳から65歳までは継続雇用期間といった場合、年収がダウンしていることが多いため、年収比率に注意しましょう。 仮に年収300万円、60歳で20年返済(金利1.2%)で組んだ場合の借入可能額は約1,600万円です。購入金額に届かない場合は老後の生活費と相談しながら、頭金で調節しましょう。 老後資金や頭金の決め方については、「6-2.老後資金を確保しつつ、頭金を多めに用意する」をご覧ください。 また購入する物件は、住宅金融支援機構が定めた構造や耐震性などにおける技術基準に適合している物件という条件があるため、物件選びの際は注意しましょう。 フラット20の条件に関してはフラット20の公式HPをご確認ください。 リ・バース60は、満60歳以上の人に特化した住宅金融支援機構のリバースモゲージ型住宅ローンです。 大きな特徴は以下の3つです。 それぞれの特徴について、見ていきましょう。 一般的な住宅ローンと異なり、リ・バース60の月々返済は利息のみとなります。 月々の住居費を抑えることができるため、年金がメインの生活の場合も家計のやりくりがしやすくなります。 契約者が死亡した場合、相続人が残債務を一括で返済できないときは、住宅金融支援機構が提携先の金融機関に残元金の全額を保険金として支払い、担保物件を売却して対応します。 繰り上げ返済で完済していたり、相続人が一括返済したりした場合は、物件が売却されることはありません。 物件の売却で返済した後に債務が残ってしまった場合、「リコース型」「ノンリコース型」2つのうちいずれかの取り扱いになり、事前に選択することが可能です。 ノンリコース型を選択する場合、リコース型より金利が高くなりますが、相続人に負担をかけないために、ノンリコースを選択する人が非常に多くなっています。 リ・バース60の注意点は、以下の2点です。 リ・バース60の借入限度額は、担保評価額の50~60%程度のため、購入の場合は、頭金が50%程度必要となります。 今住んでいる持ち家がある場合は、現在の持ち家を担保にしてリ・バース60の融資を受けたり、売却して頭金に充てたりなどで対応することが可能です。 また、リ・バース60は月々の支払いが利息のみのため、繰り上げ返済をしない限りは元金は減りません。 長生きするほど利息の支払いが多くなるため、リコース型を選択する場合は相続人への負担が大きくなる可能性があるため、しっかりと返済計画を立てておきましょう。 借り入れ条件等は変更となる可能性があるため、最新の情報は住宅金融支援機構でご確認ください。 親子ローンとは「1つの住宅を親と子で購入し、二世代で返済していく住宅ローン」のことを指します。 親子ローンには以下の2種類あり、「親子の同居が条件」となっているため、二世帯住宅などを検討する場合には有効です。 一方で「契約後の名義変更や解消がとても難しい」という非常に大きなデメリットや相続問題に発展する可能性もあることを理解した上で慎重に選択しましょう。 関連:親子ローンとは?リレーローンとペアローンの違いやデメリットを解説 それぞれのポイントについて振り返ってみましょう。 住宅ローンは何歳まで借りられるの? ①可能な限り「早く」「長く」組み、月々の返済額を抑える ②手元資金を住宅につぎ込みすぎないこと ③定年までの繰り上げ返済は極力抑える を押さえて住宅ローンを組みましょう。詳しくは「5.40代が住宅ローンを組む場合のポイント」をご確認ください。 ①完済の道筋がわかる現実的な借入額にする ②老後資金を見据えつつ、頭金を多めに用意する を押さえて住宅ローンを組みましょう。詳しくは「6.50代が住宅ローンを組む場合のポイント」をご確認ください。 ①フラット20 ②リ・バース60 ③親子ローン など60代でも利用しやすい住宅ローンを視野に入れて検討しましょう。詳しくは「7.60代が住宅ローンを組む場合のポイント」をご覧ください。 中古リノベーションを検討していてより詳しく聞きたい方は、元銀行員と一級建築士が監修するゼロリノベのセミナー「小さいリスクで家を買う方法」に参加してみませんか? 住宅購入とリノベーションの基本を網羅し、合理的に進めるためのポイントを解説しています。興味のある方は以下よりお気軽にお申し込みください。 住宅ローンは「申し込みは65歳未満、完済は80歳未満」が一般的な条件です。しかし年齢が上がると住宅ローンの審査が通りづらくなるのも事実です。詳しい審査項目などは「「1歳でも早く組む」がどの年齢でも有効な方法」をご覧ください。 ①可能な限り「早く」「長く」組み、月々の返済額を抑える

②手元資金を住宅につぎ込みすぎないこと

③定年までの繰り上げ返済は極力抑える

を押さえて住宅ローンを組みましょう。詳しくは「40代が住宅ローンを組む場合のポイント」をご確認ください。 ①完済の道筋がわかる現実的な借入額にする

②老後資金を見据えつつ、頭金を多めに用意する

を押さえて住宅ローンを組みましょう。詳しくは「50代が住宅ローンを組む場合のポイント」をご確認ください。 ①フラット20

②リ・バース60

③親子ローン

など60代でも利用しやすい住宅ローンを視野に入れて検討しましょう。詳しくは「60代が住宅ローンを組む場合のポイント」をご覧ください。

借入期間

月々返済額

35年

8万7,510円

34年

8万9,582円

33年

9万1,782円

32年

9万4,121円

31年

9万6,612円

30年

9万9,272円

5-1-2.毎月貯蓄は7万円以上が目安

5-2.手元資金を住宅につぎ込みすぎないこと

5-3.定年までの繰り上げ返済は極力抑える

50代が住宅ローンを組む場合のポイント

6-1.完済の道筋がたつ現実的な借入額にする

6-1-1.パターン①借入期間を長めに組む、定年時に繰り上げ返済して完済する

僣入期間

月々返済額

完済(15年後)

繰り上げ返済額総返済額

20年

9万3,774円

約537万円

2,234万円

21年

8万9,824円

約615万円

2,241万円

22年

8万6,234円

約686万円

2,247万円

23年

8万2,959円

約751万円

2,253万円

24年

7万9,958円

約811万円

2,259万円

25年

7万7,198円

約865万円

2,263万円

6-1-2.パターン②定年時に完済するように借入期間を短く組む

年収

借入可能額

(額面35%)安心な借入目安額

(手取り20%)

500万円

2,401万円

1,372万円

600万円

2,881万円

1,646万円

700万円

3,361万円

1,920万円

800万円

3,841万円

2,195万円

900万円

4,322万円

2,469万円

1,000万円

4,802万円

2,744万円

6-2.老後資金を確保し頭金を多めに用意する

6-2-1.【STEP1】必要な老後資金をクリアにする

6-2-2.【STEP2】定年時に手元にある貯蓄を把握する

6-2-3.【STEP3】無理のない頭金額を考える

定年時の貯蓄を出す際は希望的観測ではなく、実態に沿った金額を出しましょう。

定年時の貯蓄を出す際は希望的観測ではなく、実態に沿った金額を出しましょう。60代が住宅ローンを組む場合のポイント

定年退職や子どもの独立など、ライフスタイルが大きく変わる60代。

定年退職や子どもの独立など、ライフスタイルが大きく変わる60代。

7-1.フラット20の利用を検討する

7-1-1.フラット20のメリット

7-1-2.フラット20の注意点

7-2.リ・バース60の利用を検討する

7-2-1.毎月の支払いは利息のみ

7-2-2.契約者が死亡した場合、相続人が一括返済または物件を売却して返済

7-2-3.物件売却後に債務が残った場合の救済措置がある

7-2-4.リ・バース60の注意点

7-3.親子リレー返済、ペアローンを検討する

まとめ

本記事では、以下の4つのポイントについて解説しました。

本記事では、以下の4つのポイントについて解説しました。

住宅ローンは何歳まで借りられるの?

住宅ローンは「申し込みは65歳未満、完済は80歳未満」が一般的な条件です。しかし年齢が上がると住宅ローンの審査が通りづらくなるのも事実です。詳しい審査項目などは「3.「1歳でも早く組む」がどの年齢でも有効な方法」をご覧ください。40代で住宅ローンを組む際のポイントは?

50代で住宅ローンを組む際のポイントは?

60代で住宅ローンを組む際のポイントは?

住宅ローンは何歳まで借りられるの?

40代で住宅ローンを組む際のポイントは?

50代で住宅ローンを組む際のポイントは?

60代で住宅ローンを組む際のポイントは?

出典:

出典: