2024.01.15 更新

住宅ローン控除と繰り上げ返済どっちが優先?得する方法を具体的に解説

「住宅ローン控除を10年まるまる受けるのと、先に繰り上げ返済するのと、最終的にはどっちがお得?」

「住宅ローン控除を十分に受けるには、どのタイミングで繰り上げ返済すればいい?」

住宅ローン控除と繰り上げ返済について、そんな疑問や悩みを持っている人は多いでしょう。

結論からいえば、

◎住宅ローン控除期間の終了後に繰り上げ返済するのが一般的

◎住宅ローンの金利が1.0%以上なら、控除期間の10年を待たずに早く繰り上げ返済をしたほうがお得

といえます。

また、繰り上げ返済できる資金があるなら、それを運用に回したほうがより得になるという考え方もあります。

そこでこの記事では、

- 住宅ローン控除と繰り上げ返済、どちらを優先するべき?

- 住宅ローン控除と繰り上げ返済との比較例

- 繰り上げ返済の注意点

について、具体的な数字やシミュレーションを用いてわかりやすく解説していきます。

最後まで読めば、住宅ローン控除と繰り上げ返済をどうすればいいのか、判断できるはずです。

この記事で、あなたが住宅ローンの返済額を最小限に抑えられるよう願っています。

※本記事の内容は、2024年度の税制改正大綱の内容に基づいています

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

住宅ローン控除と繰り上げ返済、どちらを優先するべき?

この記事を読んでいる方がまず第一に知りたいのは、ズバリ「住宅ローン控除を10年間の期限いっぱいに受けるのと、それより前に繰り上げ返済するのとどちらが得なのか?」ということでしょう。

そこで本章では、この問題について考えてみます。

1-1.住宅ローン控除期間の終了後に繰り上げ返済するのが一般的

一般的に多くの人が選択するのは、「住宅ローン控除は10年間しっかり受けて、控除期間終了後に繰り上げ返済する」という方法です。

これなら、控除の恩恵も繰り上げ返済のお得分も得られるからです。詳しく見ていきましょう。

1-1-1.住宅ローン控除は年間最高31.5万円まで減税される

そもそも「住宅ローン控除」は、正式名称を「住宅借入金等特別控除」といい、家や土地を購入したり、リフォームしたりする際に組んだ住宅ローンの金利負担を軽くするために、所得税や住民税から一定額が控除される制度です。「住宅ローン減税」とも呼ばれます。

その制度の概要は以下の通りです。

・住宅ローンの残高

・住宅の取得対価=住宅の購入代金や建築費

のうち、少ないほうの金額の0.7%相当額

◎控除期間:

- 新築住宅・買取再販の場合:10年間

- 中古住宅(昭和57年以降に建築されたもの):10年間

◎控除限度額:31.5万円

控除額が所得税を超える場合は、住民税からも控除される

◎適用条件:

・ローン契約者の合計所得金額が2,000万円以下の個人

・住宅ローンの借入期間が10年以上

<新築住宅の場合>

・新築後または取得後6カ月以内に入居して、控除を受ける年の12月31日まで居住し続けている

・建物の延べ床面積が40㎡以上で、居住用部分の延べ床面積が建物の2分の1以上

<中古住宅の場合>

・取得後6カ月以内に入居して、控除を受ける年の12月31日まで居住し続けている

・建物の延べ床面積が50㎡以上で、居住用部分の延べ床面積が建物の2分の1以上

・昭和57年(1982年)以降に建築された住宅であること(ただし、新耐震基準に適合していればそれ以上でも可)

・生計を同じくしている親族などから購入または贈与されたものではない

<リフォームや増改築の場合>

・増改築から6カ月以内に入居して、控除を受ける年の12月31日まで居住し続けている

・建物の延べ床面積が50㎡以上で、居住用部分の延べ床面積が建物の2分の1以上

・工事費用が100万円を超えていて、その2分の1以上が居住部分の工事費用である

つまり、住宅ローン減税を、

・控除期間:最大10年間

・控除限度額:最大31.5万円

で受けた場合、控除総額は315万円にものぼるわけです。

これは非常に大きな額ですから、できるだけ多くの控除を受けたいと考える人が多いわけです。

1-1-2.繰り上げ返済をすると控除額が減ってしまう

一方で、上記のように住宅ローン控除の金額は、その年のローン残高の0.7%が基準になっています。ということは、繰り上げ返済をしてローン残高が減ると、控除される金額も少なくなってしまうわけです。

ただ、繰り上げ返済をすることで、ローンの利息は軽減することができます。

そのため、住宅ローン控除と繰り上げ返済による利息軽減の両方を受けようと考える人は、まず控除を10年間いっぱいまで受けて、そのあとで繰り上げ返済をするという方法をとるというわけです。

1-2.金利が1.0%以上なら繰り上げ返済を優先したほうがお得

ただ、前述した方法がもっともお得とは言い切れないケースもあります。

もしも住宅ローンの金利が1.0%以上であるなら、その場合は控除期間の10年を待たずに、早く繰り上げ返済をしたほうがお得になるとされています。

これについては、次章でくわしくシミュレーションをしますので、そちらを参照してください。

住宅ローン控除と繰り上げ返済との比較例

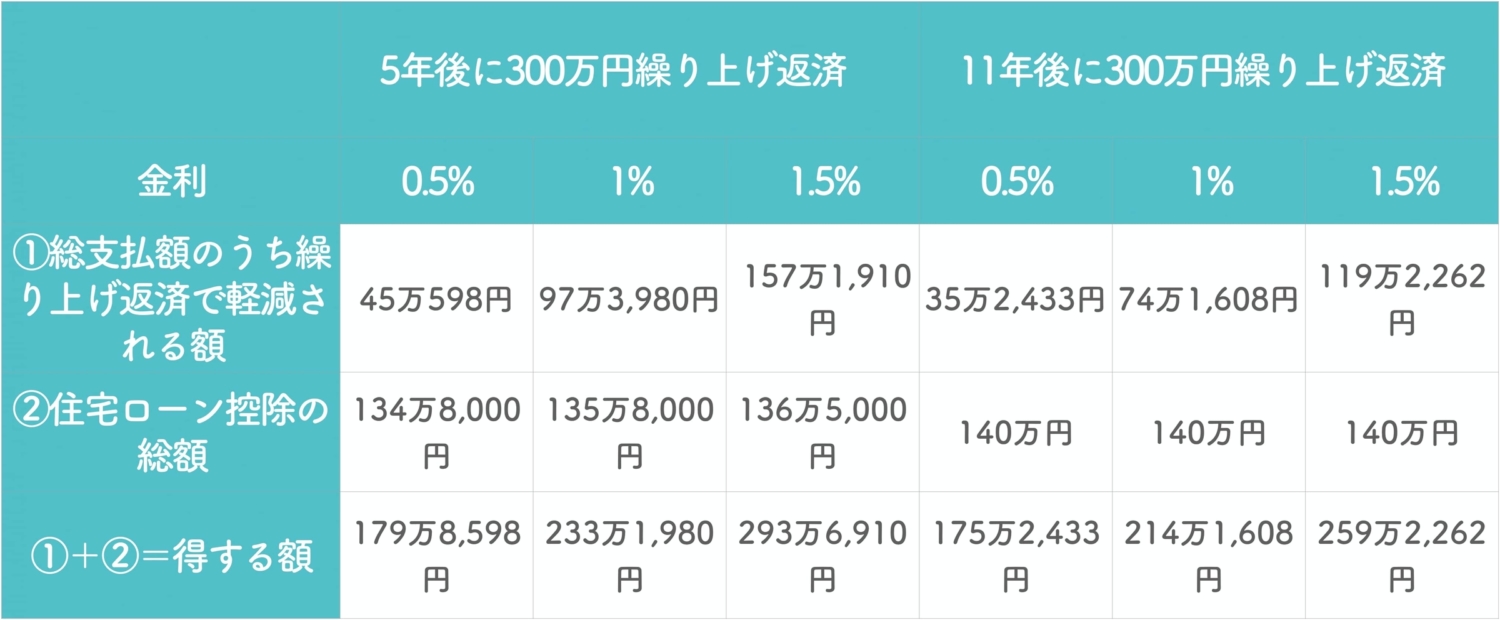

では、住宅ローン控除と繰り上げ返済のどちらを優先すべきか、金利ごとにシミュレーションしてみましょう。

たとえば、3,000万円の住宅ローンを返済期間35年で借り入れた場合(中古住宅)を考えてみます。

<シミュレーション条件>

・借入額:3,000万円

・返済期間:35年

・金利タイプ:全期間固定

・ボーナス払い:なし

・繰り上げ返済方式:返済期間短縮型

※住宅ローンの繰り上げ返済の方法には「返済期間短縮型」「返済額軽減型」の2種類があります。詳しくは以下の記事を参照ください。

以上のように仮定した上で、「5年後(=住宅ローン控除の期間中)に300万円繰り上げ返済する場合」と「11年後(=住宅ローン控除の期間終了後)に300万円繰り上げ返済する場合」を比較します。

いずれの場合も、「繰り上げ返済で軽減される額+住宅ローン控除の総額」の合計が「最終的に得する額」となり、その違いは以下の通りです。

このように、金利が高くなるほど、繰り上げ返済を先にしたほうがよい、ということになります。

このように、金利が高くなるほど、繰り上げ返済を先にしたほうがよい、ということになります。

いずれにしろ、繰り上げ返済はしたほうがよいことに変わりはありませんが、そのタイミングによって得する金額は大きく変わります。

あなたの場合はいつがベストなタイミングなのか、融資元の金融機関やファイナンシャルプランナーに相談してシミュレーションしてもらうことをおすすめします。

繰り上げ返済の注意点

ここまでの解説を踏まえて、実際に繰り上げ返済をしようと考えている方もいるかと思います。

その場合は、注意してほしいことがいくつかありますので、この章ではそれを挙げておきましょう。

3-1.繰り上げ返済しすぎると住宅ローン控除を受けられなくなる

まず、住宅ローン控除の期間中に繰り上げ返済する場合、返済のしかたによっては住宅ローン控除を受けられなくなる恐れがあるので注意してください。

繰り上げ返済には、

- 毎月の返済額は変わらず、返済期間を短くする「返済期間短縮型」

- 返済期間は変わらず、毎月の返済額を減らす「返済額軽減型」

の2種類があります。

このうち返済期間短縮型を選んだ場合が問題です。

というのも、「1-1-1.住宅ローン控除は毎年最高31.5万円まで減税される」でも説明したように、住宅ローン控除の適用条件のひとつに「住宅ローンの借入期間が10年以上」という項目があるからです。

返済期間を短くし過ぎて、借入期間が10年を切ってしまうと、その年からは控除が受けられません。

たとえば、「借入期間12年でローンを組んだが、5年目に大きな収入があったので繰り上げ返済をした結果、あと4年=借入期間9年で完済できることになった」という場合は、その時点で住宅ローン控除の適用外になってしまいます。

本来なら10年間は控除を受けられるところを、5年目以降は受けられないわけです。

この場合、「繰り上げ返済で軽減される金額」と「5~10年目に受けられる控除額」を比較して、どちらが得かを見極めてください。

3-2.繰り上げ返済に手数料がかかる場合がある

次に注意したいのは、金融機関によっては繰り上げ返済に手数料がかかる場合があることです。

いくつか例を挙げると、

<一部繰り上げ返済の手数料>

・三井住友銀行:店頭の専用パソコンによる手続きの場合 5,500円/店頭で書面による手続きの場合 16,500円

・三菱UFJ銀行:電話手続きの場合 5,500円/店頭手続きの場合 16,500円

・みずほ銀行:店頭手続きの場合 33,000円

となっています。

1回だけの繰り上げ返済であれば、あまり問題にならないかもしれませんが、「毎年100万円ずつ繰り上げ返済する」といった場合には、累積額はかなり大きくなるでしょう。

返済前に、手数料についても確認しておくようにしてください。

繰り上げ返済分の資金を投資運用するのもひとつの手

さて、もし手元にまとまった資金があったら、「住宅ローンの総返済額をなるべく少なくする」という視点で考えると、繰り上げ返済をしたくなりますよね。

ですが、返済額を少なくするのではなく、「資産を増やす」ことに視点をシフトしてみるのはどうでしょうか? つまり、手元の資金を返済に回すのではなく、投資などの資産運用をするわけです。

10年後に繰り上げ返済して軽減できる返済額よりも、10年間長期運用した利益のほうが大きくなる可能性はあります。

たとえば、積立NISAなどで比較的安定した金融商品を選べば、リスクも少なく運用できるはずです。

「10年後の繰り上げ返済のために貯金をしよう」と考えている場合にも、ただ銀行口座に預けるのではなく、長期的にコツコツと運用する方法を検討してみるといいでしょう。

まとめ

いかがでしたか?

住宅ローン控除と繰り上げ返済について、よく理解できたかと思います。

では最後にあらためて、記事の要点をまとめてみましょう。

◎住宅ローン控除期間の終了後に繰り上げ返済するのが一般的だが、

住宅ローンの金利が1.0%以上なら、控除期間の10年を待たずに早く繰り上げ返済をしたほうがお得

◎繰り上げ返済する場合に注意しなければならないのは、

・繰り上げ返済しすぎると住宅ローン控除を受けられなくなる

・繰り上げ返済に手数料がかかる場合がある

◎繰り上げ返済分の資金を投資運用に回すのも、より得するためのひとつの手段

以上を踏まえて、あなたが住宅ローンの総返済額をできるだけ抑えられるよう願っています。