2024.01.30 更新

【2024年最新】住宅ローン控除の適用条件や控除額をわかりやすく解説!

住宅ローン控除とは、住宅ローンを借り入れてマイホームを購入した場合、一定の要件を満たすと、所得税の減税が受けられる制度です。

決して少なくはない節税効果が得られるため、住宅ローンの借り入れを検討している方は、積極的に利用すべき制度です。

ただし、毎年年末の税制改正によって頻繁に制度内容が変わるため、最新の情報をチェックすることが重要となります。

そこで本記事では、2024年度の税制改正大綱の内容に基づき、わかりやすく解説していきます。

本記事のポイント

- 住宅ローン控除の基礎知識が身につく

- 控除金額を実際にシミュレーションしながら解説

- 2025年度以降の見通しや注意点まで網羅

「住宅ローン控除とは何なのか知りたい」

「損せずにできるだけお得に住宅ローンを組みたい」

という方におすすめの内容となっています。

最後までお読みいただければ、「住宅ローン控除とは何か?」はもちろん、住宅ローン控除を受けるためには何が必要なのか、どこに注意すべきなのかが理解できます。

後悔のない物件選び・住宅ローン契約にぜひお役立てください!では、さっそく解説を始めましょう。

※本記事に掲載している住宅ローン減税制度の概要・要件等は、2024年1月時点の情報です

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

住宅ローン控除とは?基礎知識

まずは住宅ローン控除の基礎知識から見ていきましょう。

1-1. 住宅ローン控除の概要

住宅ローン控除とは、前述のとおり、住宅ローンを借り入れてマイホームを購入した場合、一定の要件を満たすと、所得税の減税が受けられる制度です。

一般的には「住宅ローン控除」「住宅ローン減税」などと呼ばれていますが、正式な名称は「住宅借入金等特別控除」といいます。

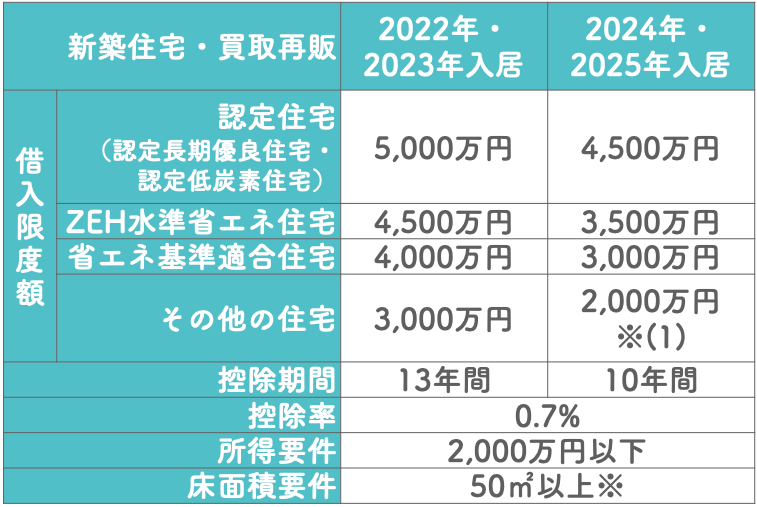

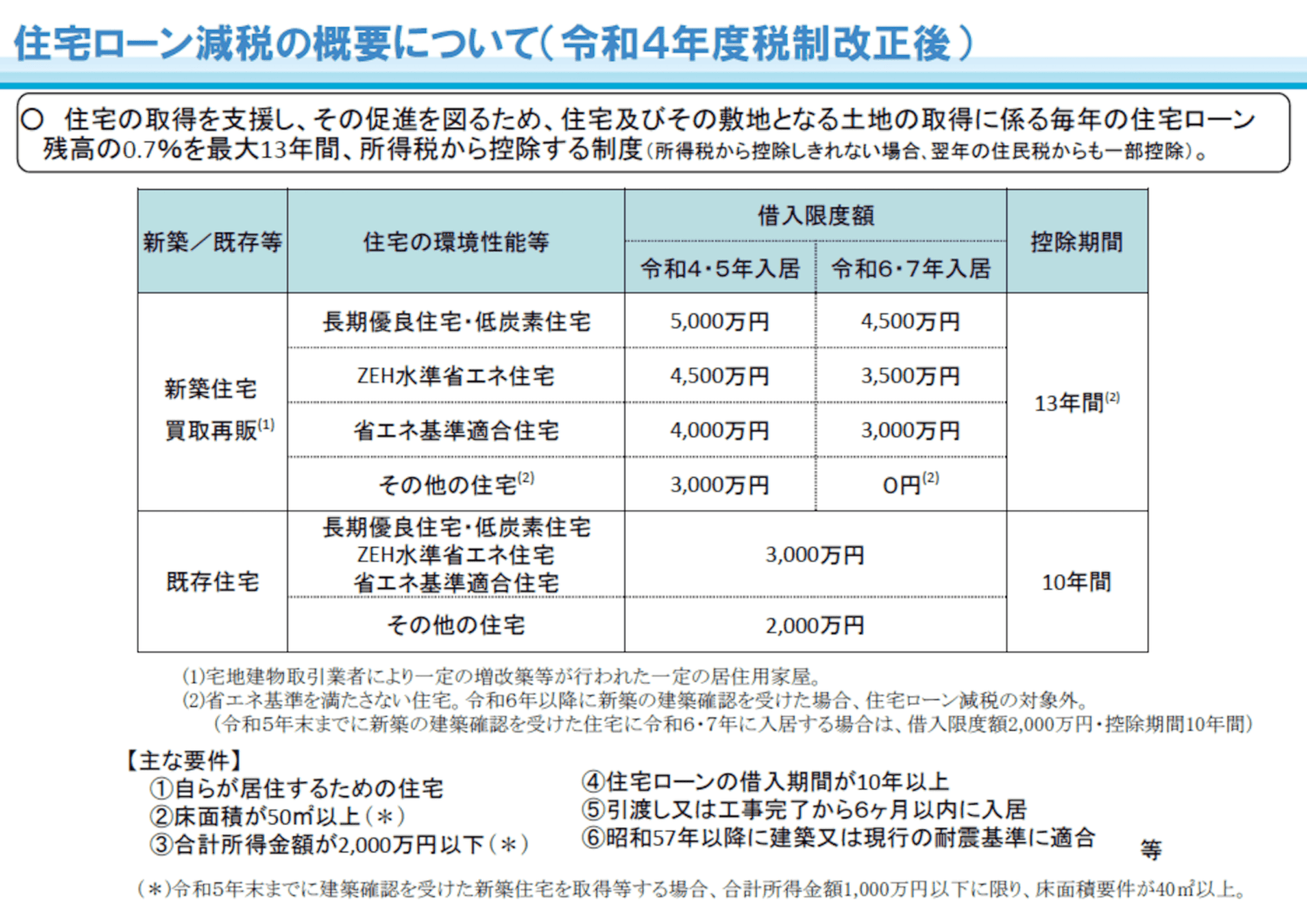

1-2. 減税される金額と控除期間

住宅ローン控除が適用される期間と金額は、

- 新築住宅・買取再販:13年間×年末時点の住宅ローン残高の1%(上限35万円まで)

- 中古住宅:10年間×年末時点の住宅ローン残高の1%(上限21万円まで)

が基本です(後述しますが特例措置や認定住宅等で変動がありますのでご注意ください)。

▼ 計算例

- 年末時点の住宅ローン残高が3,000万円の場合:

3,000万円 × 0.7%=【21万円】が所得税から減税される

※所得税から控除しきれない場合は住民税から控除

住宅ローン控除は、課税対象となる所得から差し引く所得控除ではなく、本来であれば納税すべき所得税からダイレクトに減税されるのが特徴です。

しかも、ローン残高の「0.7%」という高い割合で、場合によってはローン金利よりも減税額のほうが大きくなります。

住宅ローン控除は、非常に節税効果が大きい制度といえるのです。

1-3. 住宅ローン控除は時限立法で頻繁に改正される

住宅ローン控除の内容は、契約時期や入居時期によって変動する点に留意してください。

というのは、住宅ローン控除は、国が不景気対策として行っている時限立法(一時的な事態に対応するために期間限定で定められた法律)だからです。

例えば、「消費税率引き上げ」「新型コロナ」などの社会情勢にあわせて、多いときでは毎年見直しが行われています。

極端な話をすれば、「来年度から住宅ローン控除は中止になる」といった可能性も、ゼロではないのです。

そのため住宅ローン控除は常に最新情報をチェックしておく必要があります。

実際に住宅ローン控除を受けるためには、定められた要件を満たしている必要があります。

現行の住宅税制において、具体的にどんな要件を満たすべきなのかは、次章で詳しく解説しましょう。

住宅ローン控除を受けるために必要な条件

住宅ローン控除を受けるために必要な条件は、購入するマイホームの床面積によって変わります。

以下の2つに分けて、要件を見ていきましょう。

- 床面積が50平方メートル以上の場合

- 床面積が40平方メートル以上50平方メートル未満の場合

なお、床面積が40平方メートル未満の場合には、住宅ローン控除を受けることはできません。

2-1. 床面積が50平方メートル以上の場合

床面積が50平方メートル以上の場合、住宅ローン控除の主な要件は以下のとおりです。

▼ 主な要件(床面積が50平方メートル以上の場合)

- その者が主として居住の用に供する家屋であること

- 住宅の引渡し又は工事完了から6ヶ月以内に居住の用に供すること

- 店舗等併用住宅の場合は、床面積の1/2以上が居住用であること

- 借入金の償還期間が10年以上であること

- 昭和57年以降に建築、又は現行の耐震基準に適合していること

- 合計所得金額が2,000万円以下であること(※)

- 増改築等の場合、工事費が100万円以上であること

2-2. 床面積が40平方メートル以上50平方メートル未満の場合

次に床面積が40平方メートル以上50平方メートル未満の場合です。

本来、50平方メートル未満の住宅は住宅ローン控除の適用外となるので注意しましょう。

契約時期と入居時期に応じて変わる住宅ローン控除期間

適用される控除期間は、特例措置や追加措置によってわかりづらくなっているため、注意が必要です。

3-1. 適用される控除期間のシミュレーション

契約時期と入居時期によって、控除期間はどう変わるのでしょうか。新築住宅・買取再販の場合は以下のとおりです。

2023年末までの入居であれば、控除期間は13年間となります。2024年・2025年入居となる場合、控除期間は10年間に短縮されます。

※令和5年末までに建築確認を受けた新築住宅等を取得する場合、合計所得金額1,000万円以下に限り、床面積要件が40㎡以上

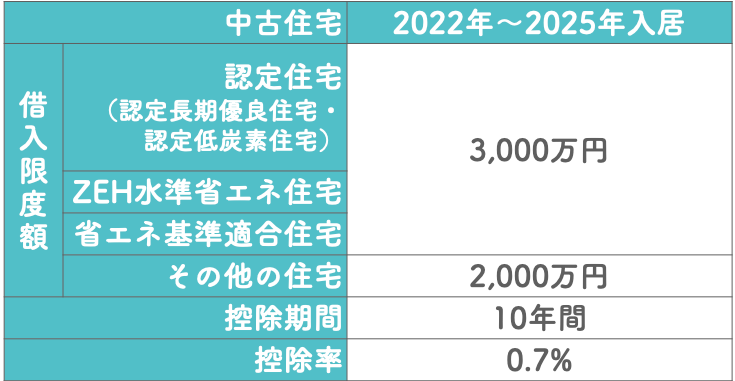

続いて、中古住宅の場合は契約時期・入居時期によって控除期間は変わりません。

2025年までに入居であれば、条件を満たす場合に限り、最大10年間の控除を受けることができます。

詳しくは「国土交通省|住宅ローン減税 」に記載されていますので、ご確認ください。

住宅ローン控除の金額シミュレーション

ここで、実際に住宅ローン控除の金額をシミュレーションしてみましょう。

4-1. 住宅ローン控除の計算式

まずシミュレーションに必要な計算式を確認しましょう。

住宅ローン控除の計算式は、基本的には「年末の住宅ローン残高×0.7%」です。

▼ ポイント

- 1〜10年目は毎年年末の住宅ローン残高の1%が控除される

- 11〜13年は以下のうち少ない方の金額が控除される

(1)年末の住宅ローン残高の1%

(2)建物購入価格の2% ÷ 3

4-2. 住宅ローン控除のシミュレーション

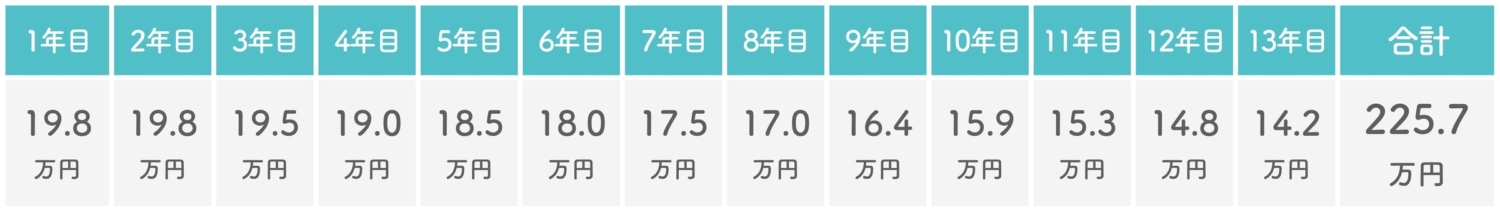

シミュレーションとして、AさんとBさんのケースでの住宅ローン控除額を計算してみましょう。

▼ Aさんのケース

- 借り入れ額:3,000万円

- 借入金利:1.3%

- 返済期間:35年

- 物件種別:新築住宅(一般住宅)

- 年収:500万円

- 扶養親族:配偶者あり

- 入居年月:2024年12月

住宅ローン控除のシミュレーション結果(概算)は、以下のとおりです。

※価格.com – 住宅ローン控除(減税) シミュレーションにて計算

※価格.com – 住宅ローン控除(減税) シミュレーションにて計算

住宅ローン控除を使用した場合、【295.8万円】の金額が、減税されて手元に残ります。

つまり、13年間で295.8万円のお金を節約できる(=手元に現金として残る)ことになりますから、住宅ローン控除の節税効果の大きさを実感できるはずです。

4-3. 簡単に住宅ローン控除額がシミュレーションできるサイト

「自分で計算するのは面倒」という方におすすめなのは、住宅ローン控除額がシミュレーションできるサイトです。

▼ 住宅ローン控除額がシミュレーションできるサイト

借入金額や金利などの諸条件を入力するだけで、控除金額が自動計算できます。

なお、住宅ローン控除の計算については、以下の記事もあわせてご覧ください。

関連:住宅ローン控除の計算方法について詳しく解説している記事

住宅ローン控除を受ける手続きの方法

住宅ローン控除を受けるためには、毎年、手続きをする必要があります。

5-1. 初年度は確定申告で必要書類を税務署に提出する

住宅ローン控除を初めて受ける1年目(初年度)は、確定申告で必要書類を税務署に提出します。

税務署に提出が必要な書類は、以下のとおりです。

【一般住宅の場合】

① 明細書

② 残高証明書

③ 登記事項証明書、請負契約書の写し、売買契約書の写し等(家屋の新築又は取得年月日、家屋の新築工事の請負代金又は取得対価の額、家屋の床面積が50㎡以上であることを明らかにする書類)

④ 給与等の源泉徴収票(注1)

⑤ 耐震基準適合証明書、住宅性能評価書(耐震等級が1、2又は3であるものに限る)の写し又は既存住宅売買瑕疵保険付保証明書(注2)

(注1) 給与所得者の場合

(注2) 中古住宅(1982年1月1日以前に建築されたもの)を取得する場合のみ

【長期優良住宅・低炭素住宅の場合】

① 明細書

② 残高証明書

③ 登記事項証明書、請負契約書の写し、売買契約書の写し等(家屋の新築又は取得年月日、家屋の新築工事の請負代金又は取得対価の額、家屋の床面積が50㎡以上であることを明らかにする書類)

④ 給与等の源泉徴収票(注3)

⑤ 長期優良住宅認定通知書又は低炭素建築物新築等計画認定通知書

⑥ 住宅用家屋証明書(注4)の写し又は認定長期優良住宅建築証明書、認定低炭素建築証明書

(注3) 給与所得者の場合

(注4) 保存登記等の際にも、登録免許税の軽減を受けるために必要な書類となっています。あらかじめ、その写し等を司法書士等から入手しておいてください。

※土地の取得に係る住宅借入金等がある場合には、上記に加えて以下の書類が必要です。

・土地等の登記事項証明書(当該土地等を取得したこと、取得年月日、取得の対価の額を明らかにする書類)

・建築条件付で購入した場合…当該土地の分譲に係る契約書の写し等(契約において一定期間内の建築条件が定められていることを明らかにする書類)

・土地の先行取得をした場合…家屋の登記事項証明書等(家屋に抵当権が設定されていることを明らかにする書類)

住宅ローン控除の必要書類や確定申告について詳しくは、以下の記事で解説しています。あわせてご覧ください。

関連:住宅ローン控除の必要書類について解説している記事

関連:住宅ローン控除で初めて確定申告する人向けの簡単ガイド

5-2. 2年目以降は年末調整でも申請できる

給与所得者(勤務先から給料や賃金を受け取っている人)の場合、2年目以降の手続きは確定申告ではなく、年末調整で可能です。

勤務先に提出する通常の年末調整の書類と一緒に、住宅ローン控除の必要書類を提出すると、その後の手続きは勤務先側で行ってくれます。

住宅ローン控除の年末調整について詳しくは、以下の記事にてご確認ください。

関連:住宅ローン控除2年目からの年末調整の方法と注意点について書かれた記事

住宅ローン控除で注視すべき今後の動き

1章でも述べたとおり、住宅ローン控除は時限立法(一時的な事態に対応するために期間限定で定められた法律)のため、頻繁に改正が行われます。

今後の動きとして注視すべきポイントをお伝えしましょう。

6-1. 毎年12月に発表される「税制改正大綱」を要チェック

実際に住宅ローン控除の改正がどうなるかチェックするためには、毎年12月中旬に政府が公表する「税制改正大綱」を確認することが大切です。

「税制改正大綱」には、翌年4月からの新年度で税制をどう改正するかが掲載されます。

例えば、2023年12月に公開された令和6年度の税制改正大綱には、令和6年度の住宅ローン控除に関する改正内容が継続される意向が記載されていました。

2025年度の住宅ローン控除の改正については、2024年12月中旬に公表される「令和7年度税制改正大綱」に掲載されるでしょう。

今後住宅ローンを借り入れる予定がある方は、しっかりチェックしましょう。

住宅ローン控除の注意点

最後に、住宅ローン控除の注意点をお伝えします。

7-1. 中古住宅の場合は築年数の制限がある

1つめの注意点は「中古住宅の場合は築年数の制限がある」ことです。

中古住宅の場合、2023年度の改正によって昭和57年以降に建築されており新耐震基準に適合していれば住宅ローン控除の対象と築年数の要件が緩和されました。

改正前は、家屋が建築された日からその取得の日までの期間が20年(マンションなどの耐火建築物の建物の場合には25年)以下である必要があったため、住宅ローンの対象となる物件は増えたと言えるでしょう。

(注) 「耐火建築物」とは、建物登記簿に記載された家屋の構造のうち、建物の主たる部分の構成材料が、石造、れんが造、コンクリートブロック造、鉄骨造(軽量鉄骨造は含みません。)、鉄筋コンクリート造又は鉄骨鉄筋コンクリート造のものをいいます。

出典:No.1214 中古住宅を取得した場合(住宅借入金等特別控除)|国税庁

さらに、昭和57年以前に建築された場合でも、耐震基準適合証明書などの特定の書類を提出することで、住宅ローン控除が適用されることがあります。

中古住宅の住宅ローン控除について、さらに詳しくは以下の記事にてご確認ください。

関連:中古物件における住宅ローン控除の適用条件と必要書類

7-2. 10年未満の住宅ローンは適用外になる(繰り上げ返済の場合も)

2つめの注意点は「10年未満の住宅ローンは適用外になる」ことです。

例えば、借入期間9年で住宅ローンを組むと、住宅ローン控除を受けることはできません。

借入期間が10年以上の住宅ローンのみ、住宅ローン控除の対象となります。

特に注意したいのは、住宅ローンの契約時点では借入期間10年以上で借り入れたものの、繰り上げ返済によって借入期間が10年未満となった場合です。

繰り上げ返済により借入期間が10年未満となった場合には、その年以降分の住宅ローン控除は受けられなくなります。

例えば、当初借入期間15年で住宅ローンを組み、5年目に繰り上げ返済して借入期間が9年になった場合、5年目以降分の住宅ローン控除を受けることはできません。

繰り上げ返済する場合には、住宅ローン控除の適用外にならないよう、注意が必要です。

繰り上げ返済について詳しくは、以下の記事もご覧ください。

関連:住宅ローン控除と繰り上げ返済について得する方法を具体的に解説した記事

関連:住宅ローン繰り上げ返済のメリット・デメリットについて解説した記事

7-3. 官公庁サイトの公式最新情報を必ず自分の目で確認する

3つめの注意点は「官公庁サイトの公式最新情報を必ず自分の目で確認する」ことです。

何度もお伝えしていますが、住宅ローン控除の情報は、古いとまったく役立ちません。

ハウスメーカーの営業担当者、知人・友人、インターネット上の記事など、さまざまな経路から住宅ローン控除の情報を得る機会があると思いますが、情報が古い可能性に備えて、常に公式最新情報を自分の目で確認することが大切です。

現時点での最新情報は、国税庁の以下のページに記載されています。

面倒がらずに、自分で公式情報をチェックすることが、思わぬトラブルや後悔を防いでくれます。

まとめ

本記事では2024年度の住宅ローン控除制度について解説しました。

住宅ローン控除の内容は頻繁に改正されるため、常に最新情報をキャッチアップすることが大切です。

毎年の動向をチェックしながら、住宅ローン控除の条件を満たしているのであれば、積極的に利用することをおすすめします。

住宅ローン控除を賢く利用して、支払いの負担を軽減していきましょう。

出典:

出典: