2023.04.03 更新

住宅ローン借り換えシミュレーション!金利差1%ならお得になる?人気商品も紹介

「住宅ローンを借り換えたい」と思っている方の多くは、現在借り入れている住宅ローンよりも低い金利の商品が気になっているのではないでしょうか。

実際、今よりも金利が「年1%」下がる場合に、借り換えメリットが出ると言われています。ただし実はコレ、どのケースでも共通というわけではありません。

たとえ年1%以上金利が低くなるとしても、返済残高が少なかったり返済期間があまり残っていなかったりする場合は、借り換えメリットは少なくなります。一方で、年0.5%の金利差でも、返済残高や返済の残り期間によっては、借り換えした方がよいケースもあります。

そこで、この記事はどんなケースなら借り換えをして得をするのかについて解説していきます。

本記事のポイント

- 住宅ローンの借り換えが向いている3つの条件

- 効果比較のための借り換えシミュレーション

- 金利が低くて信頼性が高いおすすめ金融機関5選

昨今では、住宅ローンを借り換える方が多くいらっしゃいます。損をせずに住宅ローンを利用したい方は、ぜひ最後までお読みください。この記事を参考により良い借り換え先が見つかることを祈っています!

| ※この記事に掲載している住宅ローンの商品情報は、2023年4月1日時点のものです。金融機関ごとの借入金利は毎月更新されるため、必ず最新情報をご確認ください。 |

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

住宅ローンを借り換えるなら「金利差1%以上」が原則

「マイナス金利政策で、住宅ローン契約時より金利が低くなっている」

「固定金利の特約期間が終わって金利が高くなるから、借り換えを検討している」

「家計を見直したところ、どうやら住宅ローンの金利が高いようだ」

このような理由で、より低い金利を求めて住宅ローンの借り換えを検討している方は多いのではないでしょうか。

しかし、単に今より金利が低い住宅ローンに借り換えれば良いわけではありません。なぜならば、住宅ローン借り換え時には事務手数料や保証料などの諸費用が新たにかかるからです。よく考えずに金利の低さに飛びついてしまうと、損をしてしまう可能性もあります。また、借り換えの手間が発生することを考えると、それほどお得にならない借り換えは時間の無駄になってしまう場合もあります。

それでは、どのようなケースならば「住宅ローンを借り換えた方が良い」と言えるのでしょうか。

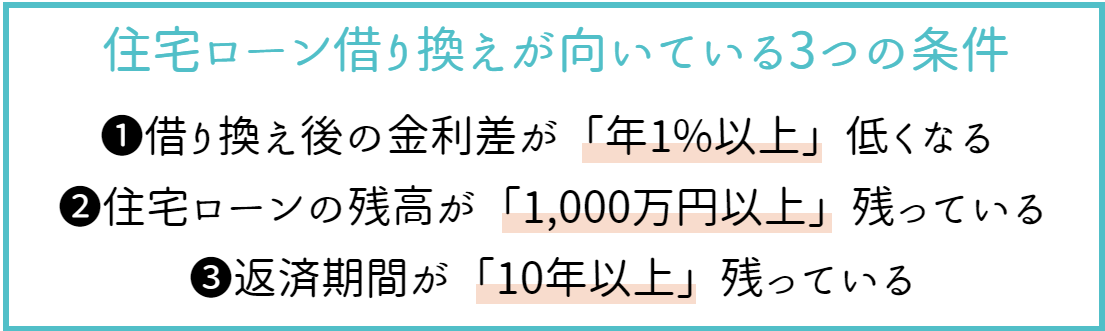

一般的に、以下の3つの条件を満たす場合、住宅ローンを借り換えた方が良いと言われています。

これらの3つの条件について、それぞれ詳しく解説していきます。

1-1.【条件①】借り換え後の金利が「年1%以上」低くなる

一般的には、現在の住宅ローンから新しい住宅ローンに借り換えた後に、金利が「年1%以上」低くなる場合に、利息軽減のメリットが出ることが多いと言われています。

借り換え先の金融機関や条件によって異なりますが、借り換え手続き時に諸費用が数十万円かかることもあるからです。この費用を加味してもメリットがある目安として「金利差は年1%以上」と言われています。

ただし、返済残高や返済期間がまだかなり残っているケースでは、年0.5%の金利差でもメリットが出ることもあります。例えば、ローン残高が2,500万円で返済期間が25年残っている場合などです。

自分の場合はどうなのか判断したい時は、金融機関などが提供している住宅ローン借り換えシミュレーションを利用して計算してみましょう。

出典:住宅金融支援機構

➡住宅金融支援機構が提供している「借換えシミュレーション」はこちら

1-2.【条件②】住宅ローンの残高が「1,000万円以上」残っている

住宅ローンの借入残高が多ければ多いほど、借り換えメリットは大きくなります。

たとえ借り換え後の金利が年3%など大幅に低くなるとしても、ローン残高が数百万円など少ない場合、総返済額はそれほど安くならないからです。

一般的に、住宅ローンの借入残高が1,000万円以上残っている場合、借り換えメリットがあると言われています。

1-3.【条件③】返済期間が「10年以上」残っている

住宅ローンの借り換えメリットが大きくなる最後の条件は、返済期間がおおむね10年以上残っていることです。

前述したとおり、住宅ローンを借り換える時には諸費用がかかります。借り換えによって金利が低くなったとしても、借り換え時にかかる諸費用の方が高くなるようではメリットは薄くなります。

諸費用の金額はケースバイケースですが、一般的には返済期間が10年以上残っていれば借り換えが効果的と言われています。

金利別!住宅ローン借り換え効果シミュレーション

ここからは、住宅ローンの借り換えによってどのくらい返済額が軽減されるのか、具体的なシミュレーション例を3つ紹介します。

※上記のシミュレーションは、住宅金融支援機構の「借換えシミュレーション」を用いて算出した単純比較であり、実際の借り換え事例を示すものではありません。また、実際の事例と若干計算結果が異なる場合があります。

2-1.【金利差:年0.5%】返済期間20年・残高2,000万円の場合

まず、金利差が年0.5%の場合のシミュレーションを紹介します。

| 【前提条件】 返済期間(残期間):20年、借入金額(残高):2,000万円、返済方法:元利均等返済 現在の金利:年1.5% ➡ 借り換え後の金利:年1%(金利差:年0.5%) |

| 借り換え前 | 借り換え後 |

| 毎月の返済額:96,509円 | 毎月の返済額:91,978円 4,531円軽減 |

| 総支払額:23,162,045円 | 総支払額:22,249,815円 912,230円軽減 |

1章では、一般的に「年1%以上の金利差で借り換えメリットが出る」と解説しましたが、この例のようにローンの残り返済期間と残高が多い場合は、年0.5%の金利差でも十分にメリットが出ることが分かります。

2-2.【金利差:年1%】返済期間20年・残高2,000万円の場合

次に、2-1と同条件で金利差が年1%の場合のシミュレーションを紹介します。

| 【前提条件】 返済期間(残期間):20年、借入金額(残高):2,000万円、返済方法:元利均等返済 現在の金利:年1.5% ➡ 借り換え後の金利:年0.5%(金利差:年1%) |

| 借り換え前 | 借り換え後 |

| 毎月の返済額:96,509円 | 毎月の返済額:87,586円 8,923円軽減 |

| 総支払額:23,162,045円 | 総支払額:21,195,706円 1,966,339円軽減 |

このシミュレーション例では、住宅ローンを借り換えることによって総返済額が約200万円も軽減される結果となりました。借り換えメリットがかなり大きいと言えるでしょう。

2-3.【金利差:年1.5%】返済期間20年・残高2,000万円の場合

次に、同条件で金利差が年1.5%の場合のシミュレーションを紹介します。

| 【前提条件】 返済期間(残期間):20年、借入金額(残高):2,000万円、返済方法:元利均等返済 現在の金利:年2.0% ➡ 借り換え後の金利:年0.5%(金利差:年1.5%) |

| 借り換え前 | 借り換え後 |

| 毎月の返済額:101,176円 | 毎月の返済額:87,586円 13,590円軽減 |

| 総支払額:24,282,300円 | 総支払額:21,195,706円 3,086,594円軽減 |

このシミュレーション例では、住宅ローンを借り換えることによって、毎月の返済額は1.3万円軽減、総支払額は300万円も軽減される結果となりました。このように金利差が大きくローンの残期間も残高も多い場合は、借り換えしないことが損につながるケースもあります。

低金利で人気の住宅ローン借り換えランキングTOP5

ここからは、「今よりも金利が低い住宅ローンに借り換えたい」という場合に特におすすめの借り換え先をランキング形式で紹介します。

ただ金利が低いだけでなく、商品ラインナップや利便性、金融機関の信頼性なども総合的に判断した上で比較表を作成しました。ぜひ参考にしてみてください。

3-1.【おすすめ1位】auじぶん銀行

3-1.【おすすめ1位】auじぶん銀行

出典:auじぶん銀行

出典:auじぶん銀行

【借り換えの場合の金利一覧】

| 変動金利 | 年0.389%(全期間引下げプラン) |

| 固定金利(当初10年) | 年2.030%(当初期間引下げプラン) |

| 固定金利(当初20年) | 年2.310%(当初期間引下げプラン) |

| 固定金利(当初30年) | 年2.640%(当初期間引下げプラン) |

KDDIと三菱UFJ銀行が共同で設立したインターネット銀行「auじぶん銀行」は、大手モバイル企業とメガバンクによるバックアップ体制があるため、インターネット銀行の中でも安心感の大きい金融機関と言えるでしょう。

それでいて、住宅ローン(借り換え)の金利は変動金利も固定金利もかなり低いため、多くのユーザーに支持されています。「価格.com」の住宅ローン借り換え人気ランキングでも常に上位にランクインしています。

さらに、金利だけでなく、さまざまな料金がゼロになるのも人気の秘密です。

| ・がん50%保障団信の保険料:0円 ・一般団信の保険料:0円 ・保証料:0円 ・収入印紙代:0円 ・一部繰上返済手数料:0円 ・返済口座への資金移動:0円 |

3-2.【おすすめ2位】住信SBIネット銀行

出典:住信SBIネット銀行

出典:住信SBIネット銀行

【借り換えの場合の金利一覧】

| 変動金利 | 年0.389%(通期引下げプラン) |

| 固定金利(当初20年) | 年2.00 %(当初引下げプラン) |

※上記金利はネット専用住宅ローンのお客さま向け金利引下げプランによる最大引下げ後の金利です(「三井住友信託銀行」の所定の取引で年0.01%~最大年0.03%金利引下げ)。

「住信SBIネット銀行」の住宅ローンも、魅力的な金利と充実の保障で多くのユーザーに人気の借り換え商品です。ネット専用住宅ローンの中でも金利がかなり低いのが特徴です。

金利の低さに加えて、以下の嬉しいメリットがあります。

| ・保証料:0円 ・一部繰上返済の手数料:0円 ・返済口座への資金移動:0円 ・保険料の支払い0円で、ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎の8大疾病と、8大疾病以外の病気やケガを保障 ・働けなくなったら、月々の返済額を保障 ・さらに働けないまま12カ月経過したら、住宅ローン残高が0円に |

3-3.【おすすめ3位】りそな銀行

出典:りそな銀行

出典:りそな銀行

【借り換えの場合の金利一覧】

| 変動金利 | 年0.370%(全期間型) |

| 固定金利(当初10年) | 年1.335%(当初型) |

| 固定金利(30年超35年以内) | 年1.345%(全期間型) |

※上記金利は、融資手数料型の最大金利引下時の金利です。

「ネット専業銀行はちょっと心配…だけど都市銀行の住宅ローンは金利が高め」という方に人気の住宅ローンが、りそな銀行の住宅ローンです。りそな銀行の住宅ローンは、都市銀行では珍しく、ネット専業銀行に負けない低金利を実現しているからです。

また医療のプロである医療従事者にも選ばれている保障「団信革命」の充実っぷりも人気の理由のひとつです。がん(上皮内がん等を除く)と診断された場合や、病気やケガによる所定の状態に該当した場合には、仕事に復帰しても住宅ローン残高が0円になります。

また、以下のような嬉しいサービスも充実しています。

| ・一部繰上返済手数料が0円 ・固定金利特約期間の設定手数料が0円 ・災害時に住宅ローンが最大50%免除される「自然災害サポートオプション」あり ・WEB契約なら、収入印紙代が0円 ・りそな銀行の各種ローン申込みで、金利最大3.0%優遇 |

3-4.【おすすめ4位】三菱UFJ銀行

出典:三菱UFJ銀行

出典:三菱UFJ銀行

【借り換えの場合の金利一覧】

| 変動金利 | 年0.345% |

| 固定金利(当初10年) | 年0.82%(プレミアム住宅ローン) |

今回紹介する住宅ローンの借り換え先で唯一「三大メガバンク」のひとつとなるのがこの三菱UFJ銀行です。金利だけを見ると他の4行より少し高めとはなりますが、日本でも最大級の規模を誇る有名銀行の安心感があります。

全国規模で店舗展開している銀行だけあって、日本の民間金融機関住宅ローン取扱残高でNo.1の実績を誇っています(2021年7月時点)。

上記の金利には通常の「団体信用生命保険」が付いていますが、さらに保障を充実させたい方に向けて、「7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉」というオプションも用意されています。

また、以下のような各種無料サービスやオプションも魅力です。

| ・一部繰上返済手数料が0円 ・固定金利特約期間設定手数料が0円 |

3-5.【おすすめ5位】PayPay銀行(旧:ジャパンネット銀行)

出典:PayPay銀行

出典:PayPay銀行

【借り換えの場合の金利一覧】

| 変動金利 | 年0.349%(全期間引下型) |

| 固定金利(当初10年) | 年0.980%(当初期間引下型) |

| 固定金利(当初20年) | 年1.960%(当初期間引下型) |

| 固定金利(当初30年) | 年2.060%(当初期間引下型) |

「ジャパンネット銀行」が2021年4月から名称変更した「PayPay銀行」は、今回紹介した5つの金融機関の中でもかなり金利が低く抑えられていておすすめです。特に、変動金利の金利の低さはトップ水準です。

ただし、前身であるジャパンネット銀行が住宅ローンの取り扱いを開始したのは2019年7月からと、実績はまだ浅めです。

魅力的な金利の他に、新しいネット銀行だからこその手続きがシンプルで簡単というメリットがあります。契約は記入・捺印が不要で全てネット上で完了し、書類の提出もパソコンやスマホからのアップロードでOKです。

さらに、以下のようなたくさんの0円が用意されています。

| ・保証料:0円 ・返済口座への資金移動:0円 ・収入印紙代:0円 ・一般団信の保険料:0円 ・一部繰上返済手数料:0円 |

団体信用生命保険は、上乗せ金利なしの一般団信の他、がん先進付、がん100%保障団信、ワイド団信(健康上の理由があっても加入できる可能性があるプラン)など、プランが充実しています。

住宅ローンを借り換える時の注意点

最後に、住宅ローンを借り換える時に注意しておきたいポイントを2つ解説します。

金利の低さだけに着目して借り換え先を選んでしまうのは「こんなはずじゃなかった!」と後悔する原因となりますので、事前にしっかり確認しておきましょう。

4-1. 借り換え時にかかる諸費用も必ず考慮する

住宅ローンを借り換える際には、一般的に「事務取扱手数料」や「保証料」が必要となります。

| 事務取扱手数料 | 事務手続き費用として金融機関に支払う手数料のこと ・金融機関によって「事務手数料」「融資手数料」など表現はさまざま ・定額の手数料を払う「定額型」と、住宅ローンの借入額によって金額が変わる「定率型」がある |

| 保証料 | 保証会社と契約を結ぶための費用のこと。住宅ローンを借りた債務者が返済できなくなった場合に、保証会社が一時的にローンを立て替える。 ・支払い方法には、一括前払い型(契約時にまとめて支払う方式)と金利上乗せ型(毎月の返済額に含めて支払う方式)がある |

どんなに金利が低くても、これらの諸費用が高ければトータルの金額が高くなる可能性があります。総合的に考慮しながら借り換えを検討しましょう。

事務取扱手数料や保証料の金額は、金融機関によってかなり異なります。保証料が0円でも事務手数料が高額な金融機関もあれば、逆に事務手数料は安くて保証料が高額な金融機関もあります。必ず両方の金額を合算してトータル金額がいくらになるか確認してみてください。

| 例:auじぶん銀行の場合 ・事務手数料:借入金額の2.2%(税込) ・保証料:0円 |

| 例:みずほ銀行(保証料を一部前払いする方式)の場合 ・事務手数料:33,000円 ・保証料:借入期間・借入金額・返済方法によって金額が異なる 例:借入金額1,000万円の場合、43,060円〜721,470円 |

金利差によって住宅ローンの総返済額が安くなったとしても、その金額がトータルの諸費用とそれほど変わらない場合は、借り換えのメリットは少なくなります。借り換えには手間がかかりますので、必ず「いくら安くなるか」だけでなく、「かかる諸費用はいくらなのか」試算してから借り換えるかどうか決めましょう。

4-2. 住宅ローン控除を適用している場合は条件に注意しよう

住宅ローン控除(住宅ローン減税制度)を利用している方は、借り換え後に適用条件から外れないかを必ずチェックしましょう。

基本的には、住宅ローン返済が目的での住宅ローン借り換えの場合、借り換え後も住宅ローン控除を継続して受けることが可能です。ただし借り換えをした結果、ローンの返済期間が10年未満になる場合は、住宅ローン控除適用条件から外れるため、控除を受けられなくなってしまうので注意しましょう。

返済期間を短くすると利息の負担が軽減されるため総返済額が減りますが、住宅ローン控除の恩恵とどちらがメリットが大きいか、事前によくシミュレーションを行ってみることをおすすめします。

なお、借り換えをしたからといって、住宅ローン控除の控除期間が延長されるわけではないことも、覚えておきましょう。控除期間はあくまで、居住を開始した時点からカウントされます。

参考:国税庁「No.1233 住宅ローン等の借換えをしたとき」

まとめ

この記事では、住宅ローンを借り換える時の「金利」に着目して、どのくらい金利差があれば借り換えがおすすめなのか解説してきました。

一般的には「年1%以上の金利差がある場合に借り換えメリットがある」とされていますが、どんなケースでもそうかと言われると一概にそうとは言えないのが実状です。今回紹介したシミュレーション例のように、自分で借り換え効果を細かくシミュレーションしてみることが大切です。

またその際、「いくら安くなるか」だけでなく「諸費用はいくらかかるか」も必ず計算に入れた上でシミュレーションしましょう。

住宅ローンの借り換えには手間も費用も発生するため、事前にしっかり計画を立てて借り換え先を決めることが大切です。