2023.11.07 更新

世帯年収800万円の住宅ローンの適正額はいくら?無理なく返せる借入額一覧表

- 世帯年収800万円で住宅ローンはいくらまで借りられるだろう?

- うちの場合、無理のない借入額はどの程度なんだろう?

こんな風に思っていませんか?

家は人生の中でも大きな買い物。特にはじめての住宅購入だと不安になりますよね。

実際に、年収800万円の場合、住宅ローンは金融機関によっても差はありますが、6,900万円程度まで借りることが可能です。

ただし、無理なく安心して返せる額としては4,000万円〜5,000万円程度までをオススメしています。

元銀行員が創業メンバーのゼロリノベでは、この「安心予算」が何よりも大切だと考えているからです。

家は豊かな暮らしを実現するための手段に過ぎません。背伸びした金額設定で住宅ローンを組んだ結果、返済に追われて生活が苦しくなっては本末転倒ですよね。

実際に、ゼロリノベのお客様の多くは本記事で紹介する「安心予算」で住宅ローンを借りて、新しい生活をスタートされているお客様がほとんどです。

この記事では、住宅ローンに対する不安を払拭するため、以下の内容を解説します。

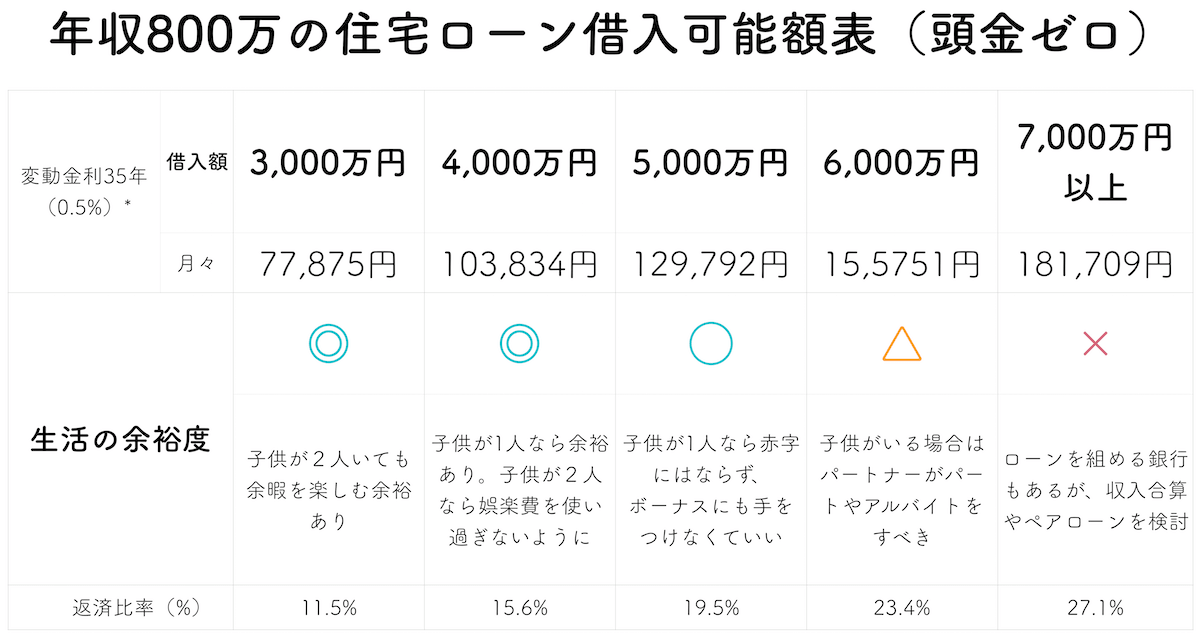

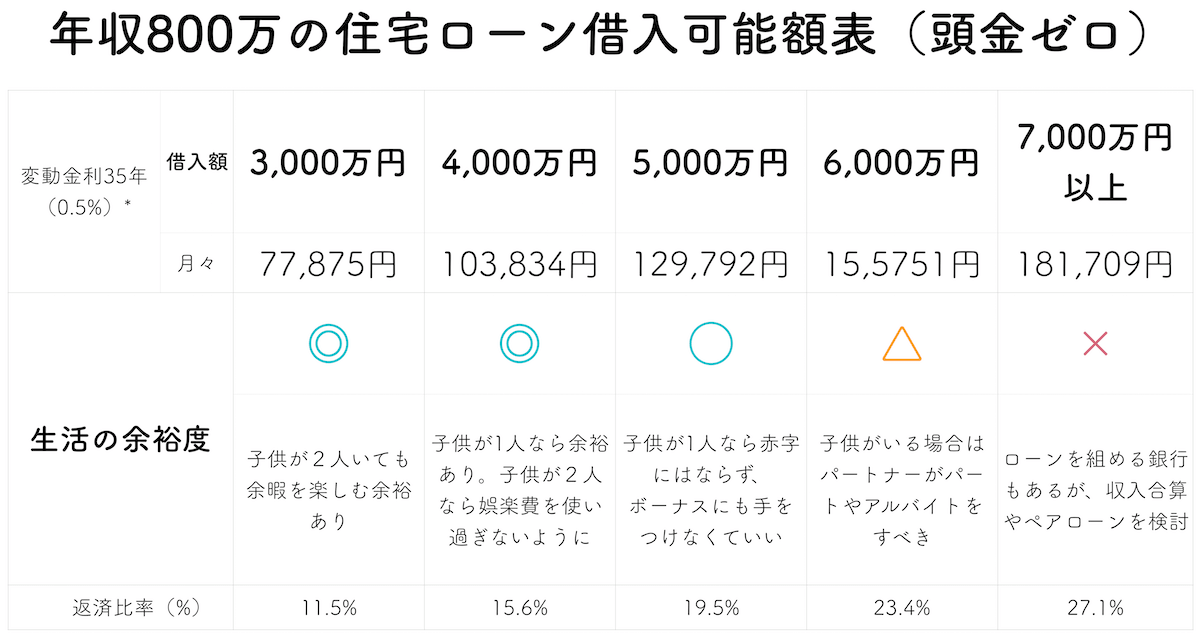

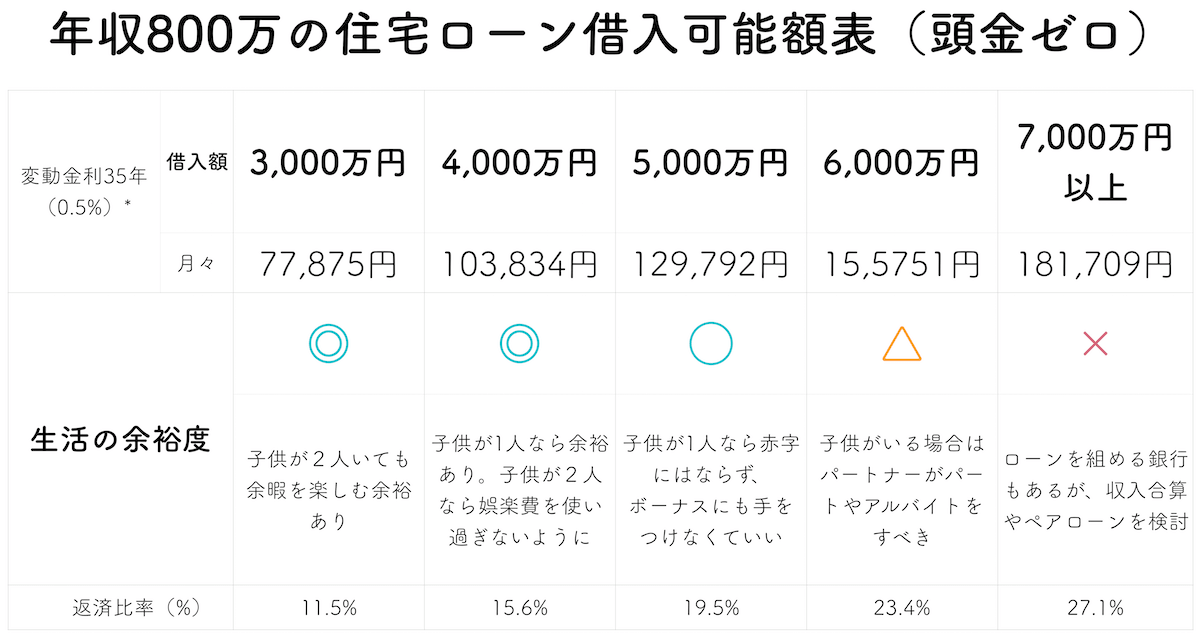

- 3,000万円〜7,000万円までの月々の返済金額と生活の余裕度一覧表

- 頭金ゼロで住宅ローンを借りてもOKな理由

- 月々の生活費から逆算する安心予算の出し方

読み終わるころには自分の年収で安心して借りられる金額の目安がつかめていることでしょう。

ぜひこの記事を住まいの購入にお役立てください。

Advisor

[監修]宅地建物取引士/元銀行員

鰭沼 悟

宅地建物取引士、不動産投資家歴15年、元銀行員。不動産仲介からリノベーション設計・施工をワンストップで提供する株式会社grooveagent(ゼロリノベ)代表取締役。

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

- 1 世帯年収800万円の場合に住宅ローンはいくらまで組める?

- 2 年収800万円で3,000万円の住宅ローンの場合は「かなり余裕あり」

- 3 年収800万円で4,000万円の住宅ローンの場合は「十分余裕あり」

- 4 年収800万円で5,000万円の住宅ローンの場合は「黒字」

- 5 年収800万円で6,000万円の住宅ローンの場合は「共働きが必要」

- 6 年収800万円で7,000万円以上の住宅ローンの場合は「収入合算やペアローンを検討」

- 7 世帯年収800万円の住宅ローンの返済シミュレーション

- 8 年収800万円で購入できる戸建てとは

- 9 年収800万円で購入できるマンションとは

- 10 住宅ローンを組む場合の注意点

- 11 年収800万円で無理なく住宅ローンを組む方法

- 12 「安心して返せる額」で借りて、趣味も充実させよう

- 13 まとめ

世帯年収800万円の場合に住宅ローンはいくらまで組める?

年収800万円の住宅ローンの借入可能額は6,900万円程度までとなります。これは、返済比率というものが金融機関ごとに定められており、その上限が年収800万円の場合は35%〜40%となっているからです。

表で見ると7,000万円でも返済比率に余裕があるように見えるかもしれません。しかし、実はギリギリなことが多いです。

理由は、借りる時に適用される金利(表は0.5%)と、金融機関がローンの審査のときに使う「審査金利」には差があり、審査金利は高めに設定されているためです。

審査時は、借りた人が住宅ローン破綻をしないかを見極めるために、あえて高めの金利を設定してシミュレーションを行います。

仮に、審査金利3%、返済比率40%、年収800万円で35年のローンを借り入れるという条件だとすると、6,929万円となります。

返済比率とは、年収の何割が住宅ローンの返済に充てられているかの割合を表すものです。また、住宅ローンの審査にも使われます。例えば、額面年収800万円で返済比率が20%だった場合、160万円が年間の住宅ローンの支払い金額ということになります。

この返済比率が高いと、借入金額が上がり、年間の支払い金額も上がります。低いと支払い金額と借入金額が下がります。

年収800万円の返済比率の限界は40%未満ですが、一般的な目安は20%~25%と言われています。銀行から借りられる金額と、無理なく返せる金額には大きな差があることを覚えておきましょう。

1-1.世帯年収800万円の住宅ローンの適正額とは

限界は6,900万円程度までですが、年収800万円のオススメの借入額は5,000万円程度までです。理由は、パートナーが働いていない状態でも自分1人で家族の生活を支えられ、月々の収支にも余裕があり、ボーナスには手を出さずに済む金額だからです。

子供の有無や置かれている状況によっても異なりますが、世帯年収800万円で住宅ローンが5,000万円を超えてくると、生活費のやりくりにも限界があるため、パートや派遣など共働きが前提となり、支払いが増えて生活がきつくなってきます。

その結果、ローンを組んでいる間ずっと共働きであることが必須です。また、働けなくなってしまった場合に支払いが滞るリスクもあります。そのため、借入額は5,000万円前後までに設定し、余白を持っておくことをオススメしています。

住宅ローンは頭金がゼロでも組むことができる金融機関が増えました。昔は金利が非常に高く、少しでも借入額を減らすために頭金を多くするのが一般的でした。

しかし現在は住宅ローンが超低金利であるため、貯金をして頭金を多くいれるメリットはあまりないと言えます。貯金をしても家賃の流出の方が大きくなってもったいない状態になってしまいます。

そのため、購入の準備が整っているのであれば無理に頭金を入れず、頭金ゼロで住宅ローンを組むことを検討しましょう。

より詳しくは、頭金は少なくていい?「貯金を残す」家購入の考え方をご確認ください。

年収800万円で3,000万円の住宅ローンの場合は「かなり余裕あり」

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*学費は文部科学省子供の学習費調査をもとに算出

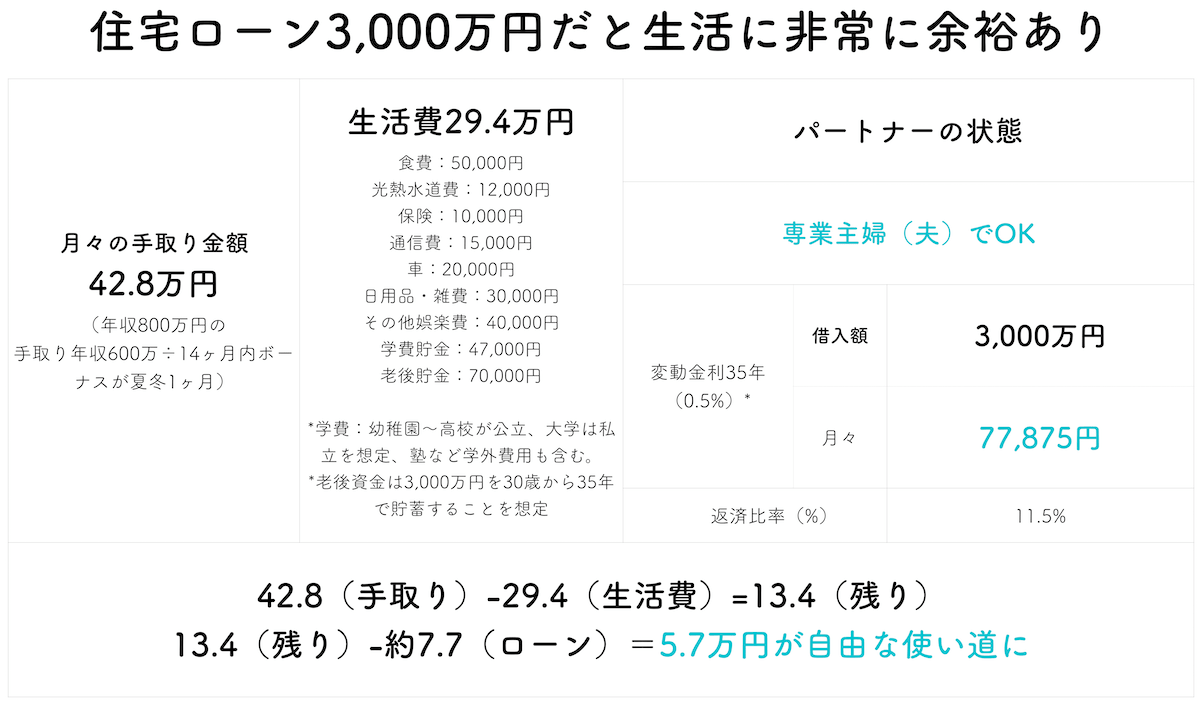

年収800万円で3,000万円の住宅ローンの借入ならば非常に余裕があると言えます。

手取り額42.8万円(手取り年収600万円÷14ヶ月・内夏冬ボーナスが1ヶ月ずつ)から生活費29.4万円を引くと13.4万円が残り、住宅ローンの支払いが約7.7万円のため、5.7万円程度の余裕が毎月生まれます。想定外の出来事があっても対応しやすいでしょう。

表は子供1人を想定していますが、2人になったとしても毎月の収支がマイナスになる心配はいりません。しかも、夏と冬のボーナスの使い道も自由となるため、レジャーや趣味を楽しむ余裕もあります。

ただし、マンション購入の場合、修繕積立金と管理費が平均2~3万円別途毎月必要なため、多少、娯楽費の見直しが必要となります。

月々の出費を計算することで、自分の場合、いくらまで借りて大丈夫かがより具体的にわかってくるでしょう。また、借入金額から月々の支払額を計算したい場合は、返済額試算から算出できます。

年収800万円で年齢が40歳を過ぎている場合も基本は35年のローンを組むことをおすすめします。

理由は、月々の支払い額が少なくなり、手元に現金が残るからです。手元に現金がないと想定外の事態になったときに身動きが取れず、最悪の場合住宅も手放すことになってしまいます。長期で住宅ローンを組み、退職金を含めて返済計画を立てることをオススメします。

退職金があてにできず、現役中に返済し終わりたいという場合、現在40歳ならば、ローン期間を25年程度にする必要があります。その場合のおおまかな目安は返済比率20%の場合で3,759万円です。

ただし、子供の有無や状況によって借りていい金額も異なってきます。厳密に知りたいという場合は、ファイナンシャルプランナーとのライフプラン作成をおすすめします。簡易的な計算であれば、返済額試算から計算することができます。

年収800万円で4,000万円の住宅ローンの場合は「十分余裕あり」

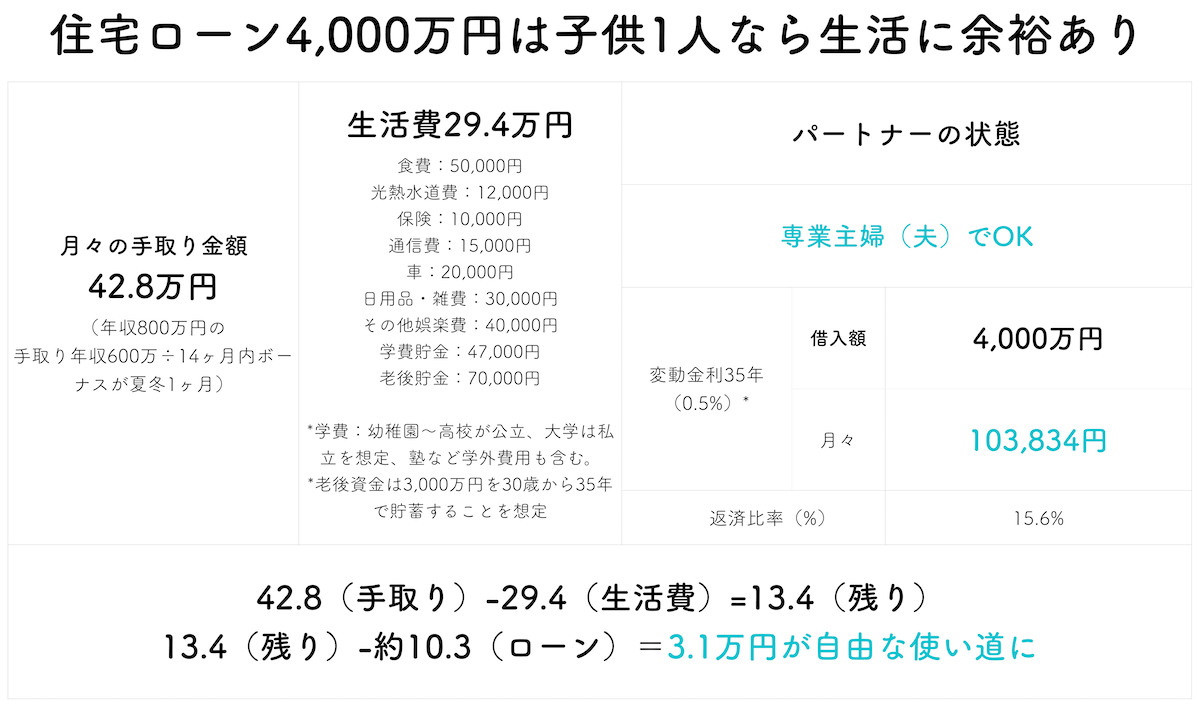

年収800万円で4,000万円の住宅ローンの借入ならばまだ余裕があると言えるでしょう。

手取り額42.8万円(手取り年収600万円÷14ヶ月・内夏冬ボーナスが1ヶ月ずつ)から生活費29.4万円を引くと13.4万円が残り、住宅ローンの支払いが約10.3万円のため、3.1万円程度の余裕が毎月生まれます。

ただし、マンション購入の場合、修繕積立金と管理費が平均2〜3万円別途毎月必要なため、月々の収支がトントンくらいになります。

また、子供が2人になると生活費の見直しを行うか、夏冬ボーナスの計約85万円の2〜3割をあてるか、パートナーが月4〜5万円程度パートで働くことを想定しておきましょう。

例えば年収500万円と300万円の共働き世帯の場合、単独での借入限界額が3700~4300万円(年収500万円、返済比率40%、仮に審査金利3~4%の場合で算出)のため、金融機関によっては住宅ローン審査が難しいケースも出てきます。

単独で全額住宅ローンを組むのが難しい場合取れる手段は、収入合算やペアローンです。詳しくは6章にて解説します。

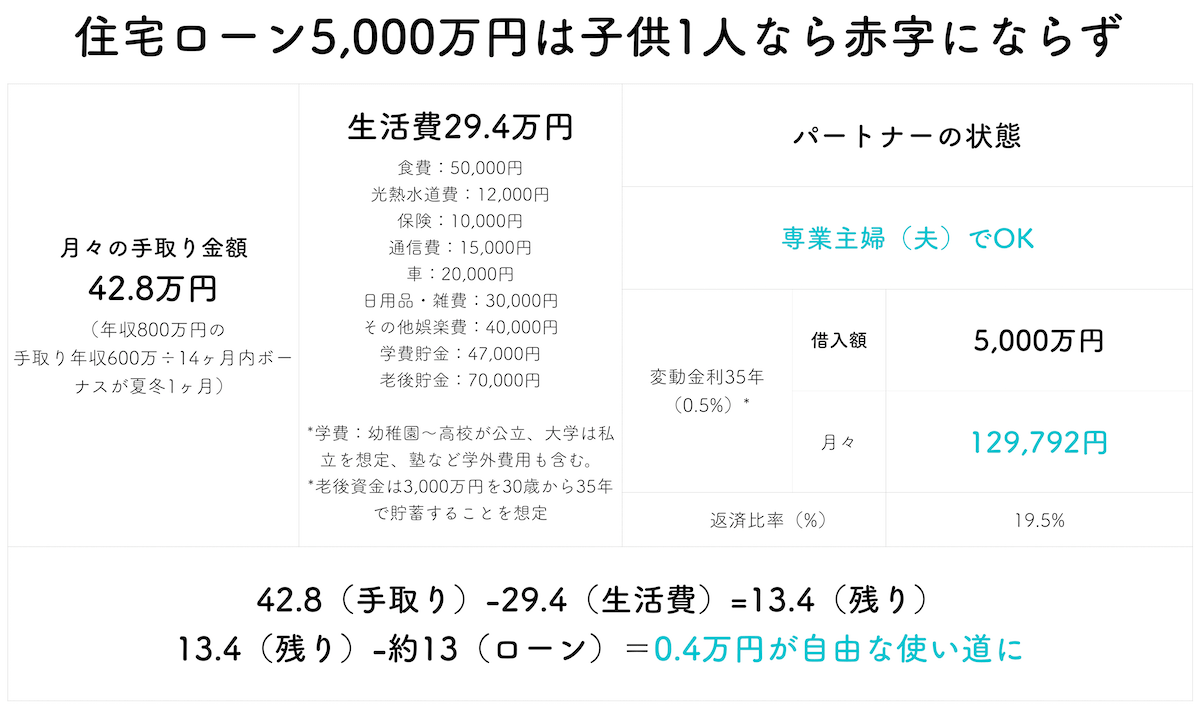

年収800万円で5,000万円の住宅ローンの場合は「黒字」

年収800万円で5,000万円の住宅ローンの借入ならば、月々の収支は赤字にならず安定して支払っていけます。

手取り額42.8万円(手取り年収600万円÷14ヶ月・内夏冬ボーナスが1ヶ月ずつ)から生活費29.4万円を引くと13.4万円が残り、住宅ローンの支払いが約13万円のため、0.4万円程度の余裕が毎月生まれます。

ただし、マンション購入の場合、修繕積立金と管理費が平均2〜3万円別途毎月必要なため、生活費の見直しや一部ボーナスで賄う、あるいはパートナーがパートをするなどの選択肢が出てきます。

子供が2人になると生活費の見直しだけでは難しいため、夏冬ボーナスの計約85万円の7割で学費を賄うか、パートナーが月4〜5万円程度パートで働くことを想定しておきましょう。

単独年収800万円でも月の生活費の収支がトントンに近いゾーンのため、世帯年収800万円で5,000万円を借入するのはあまりオススメできません。片方に少しの年収の変化があっただけで、家計の収支バランスが崩れてしまうためです。

それでも借りたいという場合は、組むなら片方が550万円程度の年収が必要となり、年収が届かない場合は収入合算やペアローンが必要となります。詳細については6章でお伝えします。

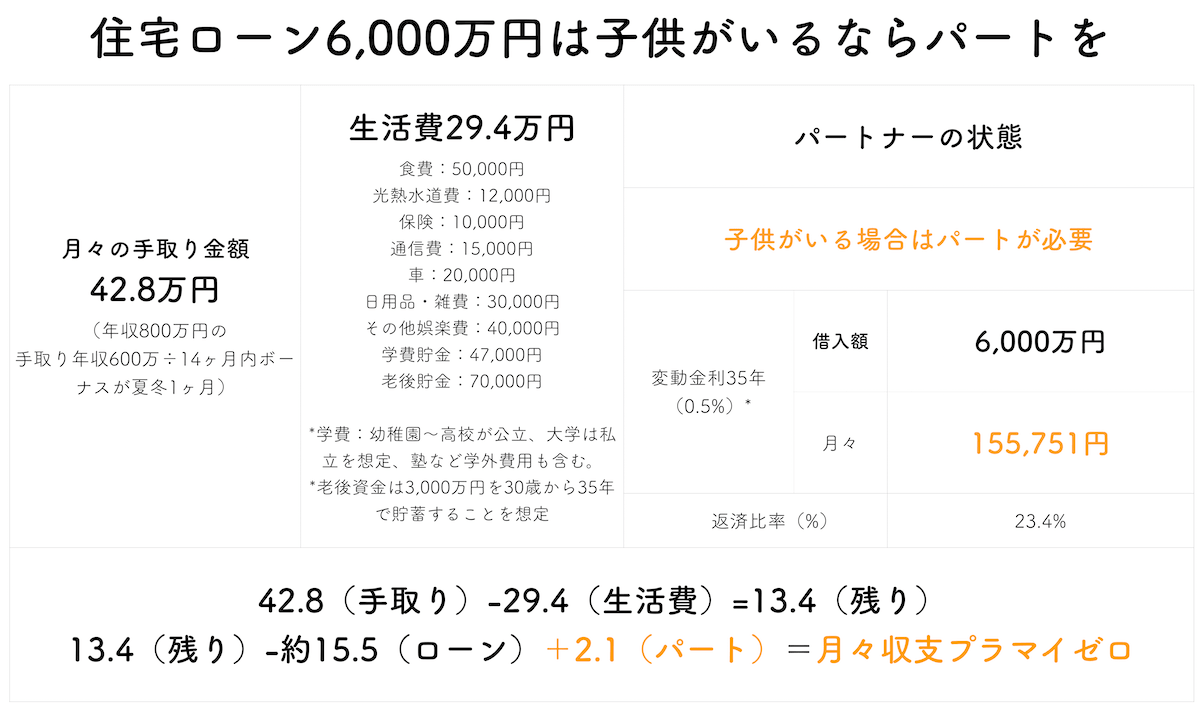

年収800万円で6,000万円の住宅ローンの場合は「共働きが必要」

年収800万円で5,000万円の住宅ローンの借入ならば、月々の収支は赤字にならず安定して支払っていけます。

手取り額42.8万円(手取り年収600万円÷14ヶ月・内夏冬ボーナスが1ヶ月ずつ)から生活費29.4万円を引くと13.4万円が残り、住宅ローンの支払いが約13万円のため、0.4万円程度の余裕が毎月生まれます。

ただし、マンション購入の場合、修繕積立金と管理費が平均2~3万円別途毎月必要なため、生活費の見直しや一部ボーナスで賄う、あるいはパートナーがパートをするなどの選択肢が出てくるでしょう。

子供が2人になると生活費の見直しだけでは難しいため、夏冬ボーナスの計約85万円の7割で学費を賄うか、パートナーが月4~5万円程度パートで働くことを想定しておくことが重要です。

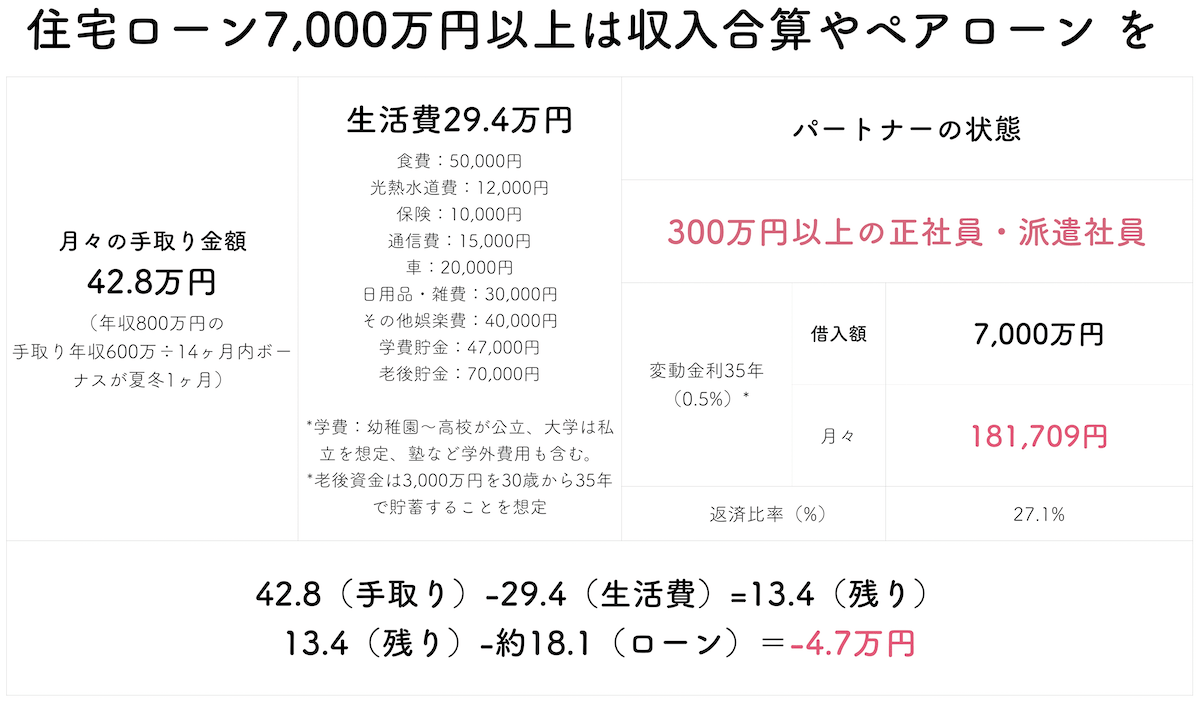

年収800万円で7,000万円以上の住宅ローンの場合は「収入合算やペアローンを検討」

年収800万円で7,000万円以上の借入をするとなると、単独での審査は厳しくなるため、収入合算やペアローン が必要になってきます。

お互いが住宅ローンの完済まで働く必要が出てくるため、あまりオススメはしません。可能であれば、予算や住宅に求める条件の見直しをオススメします。

6-1.収入合算とは

借りたい金額全てを金融機関に貸してもらえない場合、収入合算という方法で借入額を増やせます。

2人の収入を合わせて住宅ローンを借りるという方法のため、借入可能額も増やせるほか、パート等でも合算可能です。ただし、パートナーが働けなくなった場合に1人に支払いが乗るというリスクもあります。

可能であれば住宅に使う金額の見直しや、住宅に求める条件の見直しをオススメします。

収入合算の条件について詳しくは、さまざまなケースに対応する【フラット35】収入合算をご確認ください。

収入合算のリスクは、自分が働けなくなっても債務が終わらず合算者に支払いの義務が残ることです。

1人で組む住宅ローンは、借りた人が死亡や高度な障害などになった場合、代わりに返済をしてくれる通常団体信用生命保険というものがあるため家の支払いはストップし、家に住み続けることもできます。

しかし合算した場合はパートナーにも債務の返済の義務が発生しているため支払っていかなくてはなりません。それが難しい場合は競売など、家を手放すことも有り得ます。

6-2.ペアローン とは

ペアローンとは、夫婦それぞれで住宅ローンを組む状態を言います。収入合算よりも借入金額が増える傾向にあるのが特徴です。

例えば、7,500万円の借入であれば、6,000万円を自分が、残り1,500万円をパートナーが組むという制度です。それぞれ住宅ローンの審査が必要なため、パートナーも正社員や派遣社員等で収入や勤続年数の条件をクリアしている必要があります。また、お互いがお互いの連帯保証人となります。(金融機関によって条件は異なります)

それらをクリアしているのであれば、月々の収支的には非常にゆとりがあると言えるでしょう。ただし、途中で働けなくなる可能性も考慮して、貯蓄を怠らないことが重要です。

また、ペアローンについて詳しく知りたい方は以下の記事をあわせてお読みください。

世帯年収800万円の住宅ローンの返済シミュレーション

ここでは、借入金額に対して毎月の支払額がどれくらいになるかを解説します。

変動金利、10年固定金利、全期間固定金利の3つごとに試算した結果を表にしたので、ぜひ参考にしてみてください。

以下は、変動金利0,535%、元利均等返済の条件で返済額をシミュレーションした表です。

| 借入額 | 借入期間30年の毎月返済額 | 借入期間35年の毎月返済額 |

| 3,000万円 | 90,218円 | 78,340円 |

| 3,500万円 | 105,254円 | 91,397円 |

| 4,000万円 | 120,290円 | 104,454円 |

次は、10年固定金利1,398%、元利均等返済の条件で返済額をシミュレーションした表です。

| 借入額 | 借入期間30年の毎月返済額 | 借入期間35年の毎月返済額 |

| 3,000万円 | 102,074円 | 90,363円 |

| 3,500万円 | 119,086円 | 105,424円 |

| 4,000万円 | 136,098円 | 124,485円 |

最後は、フラット35、固定金利1.65%、元利均等返済の条件で返済額をシミュレーションした表です。

| 借入額 | 借入期間30年の毎月返済額 | 借入期間35年の毎月返済額 |

| 3,000万円 | 105,709円 | 94,075円 |

| 3,500万円 | 123,327円 | 109,754円 |

| 4,000万円 | 140,945円 | 125,434円 |

年収800万円で購入できる戸建てとは

まず、年収800万円の方が購入できる戸建ての目安を、東京都の場合と地方都市の場合に分けて解説します。

- 東京都の場合

- 地方都市の場合

それぞれ解説していきます。

8-1.東京都の場合

年収800万円で都内で一戸建てを探す際、予算を5,500万円まで広げれば、練馬区や足立区などの23区内で徒歩10分圏内の物件も考えられます。予算を5,000万円以下に抑えたい場合は、都下や駅からバスで15分程度の物件がオススメです。

都心部では2LDKもしくは3LDKのコンパクトな物件が見つかりますが、都下や駅から離れた場所では4LDKの広めな物件も検討できます。中古の一戸建てを購入する場合は、板橋区や大田区などの23区内の物件も選べますが、土地の広さが50㎡前後で、3LDKとやや狭いことに注意が必要です。

都心から少し離れた都下エリアでは、土地の広さが100㎡近くあり、4LDKの物件も選択肢に入ってきます。予算と物件の条件を考慮し、自分に合った物件を見つけることが重要です。

参考:フラット35利用者調査

8-2.地方都市の場合

年収800万円の予算で地方都市での新築戸建てを探す場合、最寄り駅から徒歩10分以内の便利な場所や広々とした土地面積100㎡以上の5LDK物件を考えられます。

設備も充実しており、おしゃれなデザインの物件も多くあります。中古物件を希望する場合は、駅の近くで築浅の物件や土地面積200㎡を超える4LDK以上の物件もたくさんあります。予算を活かして理想の住まいを見つけましょう。

年収800万円で購入できるマンションとは

次に、年収800万円の方が購入できるマンションの目安を、東京都の場合と地方都市の場合に分けて解説します。

- 東京都の場合

- 地方都市の場合

それぞれ解説していきます。

9-1.東京都の場合

新築マンションを希望する場合、練馬区や板橋区などの都下エリアで5,000万円前後の物件が見つかります。間取りは2LDKから3LDK、専有面積は40〜55㎡ほどが目安です。

中古マンションの場合は、4,500〜5,000万円の予算で都内の駅チカ物件も考えられます。年収800万円の方にとって、都内で購入可能なマンションの選択肢は広がります。ぜひ、不動産会社やインターネットの物件情報を活用して、理想のマンションを見つけてください。

参考:フラット35利用者調査

9-2.地方都市の場合

年収800万円あれば、地方都市でも魅力的なマンションを購入できます。共用施設が充実した大規模マンションやターミナル駅まで徒歩圏内の物件が選択肢になります。

専有面積は70㎡前後で、3LDK+S以上の間取りも可能です。中古マンションでも築浅や駅チカ、タワーマンションが検討できるでしょう。自分の理想に合ったテラスや庭付き、フルリノベーション物件も選べます。快適な暮らしを実現するために、希望に合ったマンションを探してみてください。

住宅ローンを組む場合の注意点

ここまで年収800万円の場合の住宅ローンについて解説してきましたが、住宅ローンを組む際は以下の2つに注意しましょう。

- 贈与税がかかるケースがある

- 離婚しても住宅ローンを返済しなければならない

それぞれ解説していきます。

10-1.贈与税がかかるケースがある

住宅ローンを組む際は、負担割合によって贈与税がかかることがあります。

夫婦間で住宅ローンの負担割合が異なる場合に注意が必要です。夫が全額を負担し、妻が負担しない場合、贈与税が課される可能性があります。このリスクを回避するためには、夫婦で共同でローンを組むか、夫が妻に一定の金額を贈与する方法があります。

また、負担割合の違いは相続税にも影響を与える可能性があるため、将来の相続税の負担も考慮しましょう。

10-2.離婚しても住宅ローンを返済しなければならない

住宅ローンを組んでいる場合は、完済していない場合に手続きが必要になるため、離婚時には注意が必要です。

売却できれば問題ありませんが、残債額が高い場合は自己資金が必要です。共有名義の場合は双方の同意が必要で、意見がまとまらないとトラブルになる可能性もあります。

残債がある場合は保証人や借り換えを考慮する必要がありますが、難しい場合もあります。そのため、ぺアローンや収入合算の場合は離婚時にトラブルが起きやすいので、慎重に判断すべきです。

年収800万円で無理なく住宅ローンを組む方法

それでは、どのようにすれば年収800万円で無理なく住宅ローンを組めるのでしょうか。具体的には、以下の3つの方法を意識しましょう。

- 片方の収入のみで返済できる金額にする

- 頭金を活用して借入額を少なくする

- 借入時に高齢の際は頭金を増やす

それぞれ解説していきます。

11-1.世帯年収ではなく個人年収で借入額を設定する

将来の不安を軽減するためには、住宅ローンの返済額を片方の収入だけで返済できる金額に設定することが重要です。

そのため、借入金額や返済期間を慎重に考えるようにしましょう。金利も返済額に影響するので、低金利の金融機関を選ぶことがポイントです。

返済期間もバランスを考えながら選びましょう。将来的に妻の収入が減る可能性がある場合は、返済計画を立てて片方の収入だけで返済できる金額にすることが重要です。

11-2.頭金を活用して借入額を少なくする

年収800万円で無理なく住宅ローンを組むためには、頭金を活用することが重要です。頭金を用意することで借入額を減らし、月々の返済額を抑えられます。

また、頭金を使うことで金利負担の軽減、信用力を高めることにつながるため、住宅ローンの審査にも有利に働く可能性があります。頭金の活用は将来の負担を軽くし、スムーズに住宅ローンを取得するためにも役立つでしょう。

11-3.借入時に高齢の際は頭金を増やす

住宅ローンを組む際に、高齢の場合は、頭金を増やすことをおすすめします。年金受給年齢に近づくと収入が減少し、生活が苦しくなる可能性があるためです。

頭金を増やすことで借入額が減り、返済額も抑えられます。また、返済期間も短くなります。

ただし、頭金を増やすには貯蓄が必要ですので、早めの貯金が重要です。また、住宅ローンの種類によっては頭金が必要ない場合もあるので、確認が必要です。将来の収入の変化を考慮し、無理のない返済を行うためにも、頭金を増やすことを検討してください。

「安心して返せる額」で借りて、趣味も充実させよう

住宅のことを考え始めるとつい、いくらまで借りられるんだろう?と限界の金額を知りたくなり、どうせならと大きな金額を借りてしまいます。

しかし、住宅購入はゴールではありません。どちらかと言えば、多くの方にとって今まで生きてきた時間より、住宅購入後の方が長いかと思います。

暮らし始めたあとも、趣味や旅行など楽しい体験は多いはずです。住まいにお金を使いすぎてしまうと、それらの体験をできないまま日々が過ぎてしまいます。

それどころか、支払いが滞らないように毎月ヒヤヒヤするなんて状態ならば、なんのために住まいを購入したのかわかりません。

どうせなら、住まいも手に入れて、趣味やレジャーも楽しめるような予算設定で購入を検討しましょう。世の中には、お金回りの計算をして計画を立ててくれるファイナンシャルプランナーという人たちがいます。

ネット上でわかるのはあくまで目安です。自分たちの置かれている状態だったらどうなのか?ということを具体的に知るためには、ファイナンシャルプランナーやファイナンシャルアドバイザーなどのお金の専門家に相談して、住まいに使っていい金額を算出してもらいましょう。

まとめ

年収800万円で借りられる住宅ローンの金額は金融機関によって差はありますが、6,900万円程度です。ただし、5,000万円程度が安心な目安金額としてオススメをしています。理由は、パートナーが働いていなくても1人でも返済ができて生活に支障がない金額だからです。

6,000万円以上の金額になってくると、パートナーがパートや契約社員、正社員などの状態を維持しないと住宅ローンの支払いが厳しくなってきます。

また、7,000万円以上借りたい場合は住宅ローンの審査が厳しいため、パートナーとの収入合算やペアローンが必要になってきます。

住まいを手に入れたあとも人生は続きます。住まいを手に入れて、より豊かに暮らしていくために、未来にお金を残す「安心予算」で購入予算を決めましょう。

まずは情報収集からはじめませんか?

ゼロリノベでは、無料のオンラインセミナー(お急ぎの方は動画受講可)を通して、「お金に賢く、自由に暮らす。余白ある家の買い方」「リスクに強い住まいの買い方」「ネットでは伝えられない業界の話」などをお伝えしています。

セールスは一切ありませんので安心です。下記からお気軽にご参加ください。