2023.03.29 更新

【2024年最新】リフォーム減税の対象となる7つの工事&得する利用方法

リフォーム・リノベーションするときに利用できる減税制度があることをご存知でしょうか。

たとえば住宅購入の際に利用する人が多い「住宅ローン減税(住宅ローン控除)」は、リフォーム・リノベーションも対象となっています。

今回はリフォーム・リノベーションを検討する際、どの減税制度をどのように利用するのが得なのか、4つのケースを挙げて解説していきます。お得な制度を活用して希望のリフォーム・リノベーションが叶えられるよう、ぜひお役立てください!

※本記事に掲載している住宅ローン減税制度の概要・要件等は、2024年度時点の情報です

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

まずはリフォーム・リノベーション時に利用できる2つの所得税減税を理解しよう

リフォーム・リノベーションをすると、次の2つの所得税減税(控除)の対象となります。それぞれどのような減税制度なのか見てみましょう。

住宅ローン減税

住宅ローン減税は返済期間10年以上の住宅ローンを組むことが要件となっていて、住宅購入の際に利用するのが一般的です。しかし、工事費100万円以上で、工事後の床面積が50㎡以上の場合などの増改築やリフォーム・リノベーションでも利用できます。

入居した年から10年間、ローンの年末残高の0.7%が所得税から控除され、最大控除額は10年間で140万円(年間14万円※)です。所得税から控除しきれない分は、翌年の住民税から9万7500円を上限に控除が受けられます。

※認定住宅等は210万円(年間21万円)

対象となる工事は次のとおりです。

- 増築、改築、建築基準法に規定する大規模の修繕または大規模の模様替え

- マンションなど区分所有部分の床、階段または壁の過半について行う一定の修繕または模様替え

- 家屋の居室、調理室、浴室、便所、洗面所、納戸、玄関または廊下の一室の床または壁の全部について行う修繕または模様替え

- 現行の耐震基準に適合させるための耐震改修工事

- 一定のバリアフリー改修工事

- 一定の省エネ改修工事

住宅ローン減税について、より詳しく知りたい方は以下の記事もあわせてご覧ください。

関連:住宅ローン控除の適用条件や注意点について解説している記事

特定のリフォームに対する減税(投資型減税)

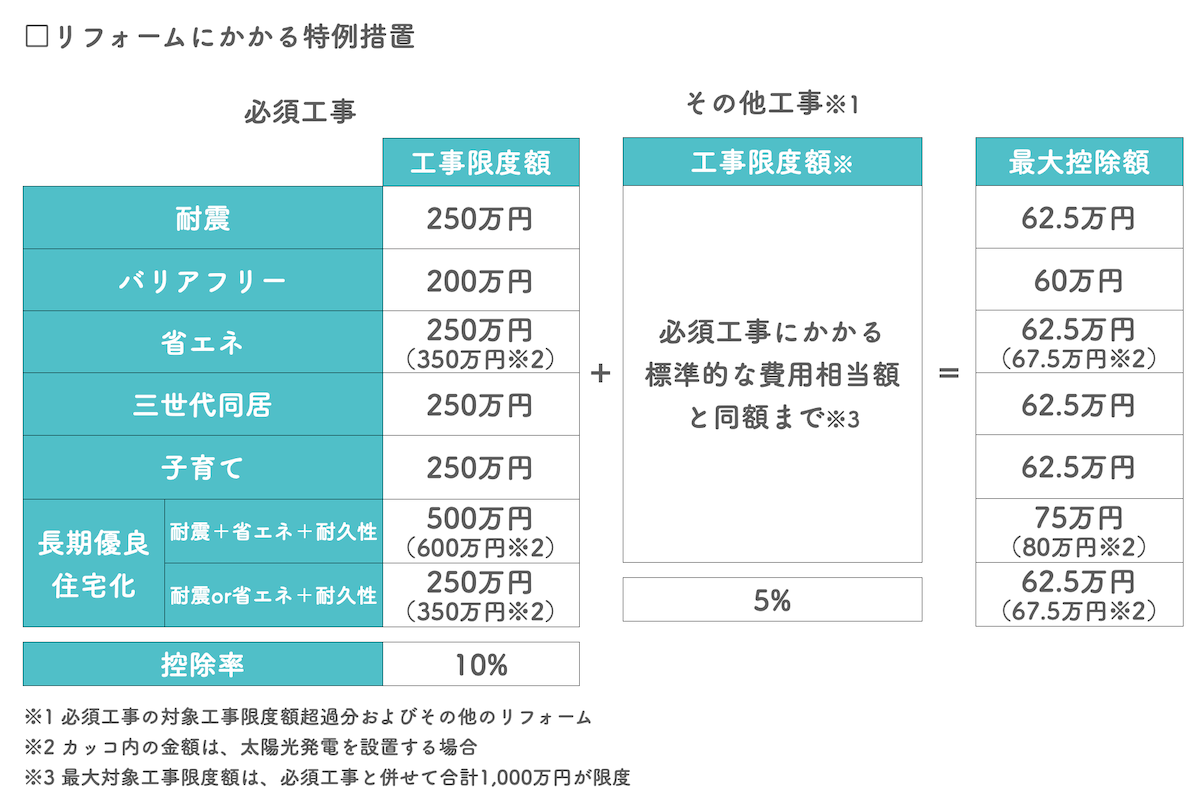

リフォームに対する減税(投資型減税)では、耐震や省エネなど、必須工事の対象工事限度額の範囲内で10%を所得税額から控除できます。

リフォームに対する減税(投資型減税)では、耐震や省エネなど、必須工事の対象工事限度額の範囲内で10%を所得税額から控除できます。

また、必須工事の控除に加えて、必須工事で対象工事限度額を超えてしまう部分や、併せて行うその他のリフォームについても、必須工事の金額と合わせて上限1,000万円までは5%控除することが可能です。

そのため、リフォームに対する減税(投資型減税)は中・小規模のリフォーム・リノベーションに向いています。

あなたに最適な所得税減税は4ケースのうちどれ?

どの所得減税を選ぶのが最も得をするのかは人によって異なります。どんな所得減税制度が適しているか、目安になる4つのケースを見てみましょう。

【1】リフォームローンを借りない

現金一括払いでリフォームをした場合、住宅ローン減税は使えないため、利用できるのは特定のリフォームに対する減税のみです。利用できるのは、前述のように、リフォームの内容が耐震リフォーム、バリアフリーリフォーム、省エネリフォーム、同居対応リフォーム、一定の耐震または省エネリフォームと併せて行う長期優良住宅化リフォームである場合に限ります。

【2】借入期間が10年未満

リフォームローンを借りても、借入期間(返済期間)が10年未満の場合、住宅ローン減税は利用できません。借入期間が10年未満のローンを組んだ場合は特定のリフォームに対する減税制度のみ利用可能です。

【3】投資型減税だと控除しきれない額になる

投資型減税の対象リフォームにはそれぞれに工事限度額と最大控除額が設定されています。これを超える額のローンを組む場合は住宅ローン減税を利用するのが適しています。

【4】借入期間が10年を超える

前述のとおり、借入期間(返済期間)が10年以上の場合には、住宅ローン減税が利用できます。最大で10年間継続して控除が受けられるため、住宅ローン減税を利用するのがおすすめです。

リフォーム減税に必要な書類とは?

リフォーム減税を利用するには、確定申告を行う際に次の書類を用意します。

※( )内は入手先

住宅ローン減税の必要書類

- 源泉徴収票(給与所得者の場合、勤務先)

- 住民票の写し(役所)

- 工事請負契約書の写し(施工会社)

- 証明書発行に必要な書類(施工会社)

- 補助金、介護住宅改修費等の額が確認できる書類(施工会社)

- 増改築等工事証明書(建築士)

- 住宅借入金等特別控除額の計算明細書(税務署)

- 確定申告書(税務署)

- 工事完了後の家屋の登記事項証明書(法務局)

- ローンの年末残高証明書(ローン借入先)

- 介護保険の被保険者証の写し(要介護認定又は要支援認定を受けている方、所持しているもの)

耐震リフォームの必要書類

- 源泉徴収票(給与所得者の場合、勤務先)

- 住民票の写し(役所)

- 工事請負契約書の写し(施工会社)

- 証明書発行に必要な書類(施工会社)

- 補助金、介護住宅改修費等の額が確認できる書類(施工会社)

- 耐震リフォーム費用が確認できる書類(施工会社)

- 増改築等工事証明書住宅耐震改修証明書(建築士)

- 住宅耐震改修特別控除額の計算明細書(税務署)

- 確定申告書(税務署)

- 家屋の登記事項証明書(法務局)(昭和56年5月31日以前に建築されたものであることを証明するため)

バリアフリーリフォームの必要書類

- 源泉徴収票(給与所得者の場合、勤務先)

- 住民票の写し(役所)

- 工事請負契約書の写し(施工会社)

- 証明書発行に必要な書類(施工会社)

- 補助金、介護住宅改修費等の額が確認できる書類(施工会社)

- バリアフリーリフォーム費用が確認できる書類(施工会社)

- 増改築等工事証明書(建築士)

- 住宅特定改修特別税額控除額の計算明細書(税務署)

- 確定申告書(税務署)

- 工事完了後の家屋の登記事項証明書(法務局)

- 介護保険の被保険者証の写し(要介護認定又は要支援認定を受けている方、所持しているもの)

省エネリフォームの必要書類

- 源泉徴収票(給与所得者の場合、勤務先)

- 住民票の写し(役所)

- 工事請負契約書の写し(施工会社)

- 証明書発行に必要な書類(施工会社)

- 補助金、介護住宅改修費等の額が確認できる書類(施工会社)

- 省エネリフォーム費用が確認できる書類(施工会社)

- 増改築等工事証明書(建築士)

- 住宅特定改修特別税額控除額の計算明細書(税務署)

- 確定申告書(税務署)

- 工事完了後の家屋の登記事項証明書(法務局)

リフォーム・リノベーションで減額できる固定資産税の目安は?

対象リフォームを行った住宅について、工事完了年の翌年分の固定資産税額が減額されます。その概要は次のとおりです。

耐震改修

税額の1/2が減額される。ただし、一戸あたりの軽減対象床面積は120㎡までに限ります。

バリアフリー改修

税額の1/3が減額される。ただし、一戸あたりの軽減対象床面積は100㎡までに限ります。

省エネ改修

税額の1/3が減額される。ただし、一戸あたりの軽減対象床面積は120㎡までに限ります。

長期優良住宅化

税額の2/3が減額される。ただし、一戸あたりの軽減対象床面積は120㎡までに限ります。

他にもある!リフォーム・リノベーションにおける特例措置

他にもリフォーム・リノベーション時に利用できる「特例措置」があります。しっかりと利用することで大幅に節税になるのでチェックしておきましょう。

贈与税 住宅取得等資金に係る非課税措置

リフォーム資金を父母等からの贈与で賄った場合に、贈与税が非課税になることがあります。贈与税の非課税措置を受けられるのは、良質な住宅(一定の耐震性能・省エネ性能・バリアフリー性能を有する住宅)が1,000万円、その他の住宅が500万円です。

買取再販住宅の登録免許税の税率軽減

買取再販とは不動産会社(宅地建物取引業者)が既存の住宅を買い取ってリフォーム工事を実施した上で販売することです。登録免許税とは不動産を登記する際に課税される税金のことです。

参考:買取再販で扱われる住宅の取得に係る特例措置|国土交通省

この税率軽減では、個人が、不動産会社(宅地建物取引業者)が適用要件を満たすリフォームを実施した住宅を取得して居住する場合に、所有権移転登記に係る登録免許税の税率が軽減されます。

<本記事における出典情報>

- 住宅の取得・リフォームに利用可能な税制特例(国土交通省)

- 令和6年度住宅税制改正概要(国土交通省)

- 所得税-マイホームの取得や増改築などしたとき(国税庁)

- 各年度別の税制改正の内容(財務省)

- リフォームの減税制度(一般社団法人 住宅リフォーム推進協議会)

まとめ

リフォーム・リノベーションを検討する際は、本記事でご紹介したような減税制度を利用できないか、どのように利用すれば最も得をするのかを事前に確認するようにしましょう。とくに耐震、バリアフリー、省エネ、長期優良住宅化はリフォーム費用が高額になりやすく、そのため国が複数の減税制度を用意しています。

ただし気をつけたいのは、減税額を増やすために無理な予算を組んでしまうのは本末転倒だということです。節税しようとして必要のないリフォームに手を出してしまったのでは意味がありません。あくまで客観的な視点で予算を考え、身の丈に合った計画的なリフォームをしてください。

また、リフォームの目的が暮らしを今よりももっと快適にすること、質を向上させることにあるなら、リフォームだけでなくリノベーションも検討対象になるでしょう。

リノベーションは予算が高くなるイメージがありますが、広範囲を改修するなら安心性・経済性の両面から言ってむしろコストパフォーマンスは高いといえます。いずれにしろ、まずは何を求めて改修をするのかを明確にしていくことが大切です。