住宅ローンが残っていても住み替え可能。悩む人に見てほしい基礎知識

「住宅ローンって、住み替えの場合はどうなるんだろう?」

住み替えを考え始めたときに気になるのが、「今の家のローンがどうなるのか?」ということですよね。まだローンが残っている場合の住み替えがどうなるのかは気になるところかと思います。

結論からいうと、住宅ローンが残っていても一定の条件を満たせば住み替えは可能です。その条件とは以下の通りです。

住み替えをして新しい家を購入するためには、今の家を売却することが必須条件です。今の家を売却してローンが完済できる場合は、問題なく住み替えできるでしょう。

今の家を売却してもローンが残ってしまう場合は注意が必要です。残ってしまったローンを自己資金で完済できる場合は良いのですが、それができない場合は住み替えローンを利用する必要が出てきます。

しかし、住み替えローンは厳しい審査があるため、誰にでも利用できるというものではありません。

この記事では、住み替える場合に住宅ローンがどうなるのか、という点を中心に以下の内容を詳しく解説していきます。

この記事を読んでいただくことで、自分の場合はどのように住み替えを行うべきかが見えてくるかと思います。ぜひ、参考にしていただければ幸いです。

[監修]宅地建物取引士

市野瀬 裕樹

中古マンション売買仲介を累計1200件以上監督。株式会社groove agentにおいて不動産売買の業務に3年従事。買い手をサポートしてきた経験を活かし、どうすれば高く売れるのか?を、買い手目線で不動産売却仲介のアドバイスを行う。

目次

\簡単30秒で査定依頼完了/

1.住宅ローンが残っていても住み替えはできるのか

「住宅ローンが残っているけど住み替えたい」という方は多いかと思います。

結論から言うと、今の家を売却して住宅ローンが完済できれば住み替え可能です。しかし、今の家を売却して住宅ローンが残ってしまう場合には注意が必要となります。

この章では、住み替えの場合に住宅ローンが残ってしまう場合等について詳しく解説していきます。

1-1.住宅ローンは完済しないと売却できない

冒頭でも解説した通り、住宅ローンが完済できない家は売却することができません。なぜなら、不動産の購入時に住宅ローンを組む場合は抵当権が設定されているからです。

抵当権とは、買主が万が一住宅ローンを返済できなくなった場合、その物件を差し押さえる権利のこと。金融機関などお金を貸す側が貸し倒れにならないように、その家を担保にしているということです。

抵当権は住宅ローンが完済されないと外すことができません。

住み替えの場合においては、家を売却した資金で住宅ローンを返済することが基本となります。その場合は物件を売却した資金をそのままローン返済に充てる「同時決済」を行います。

ただし、物件を売却してもローンが残ってしまう場合もあります。その場合は、残ったローンを自己資金で賄うか、「住み替えローン」を利用するかのどちらかの方法をとることとなります。

「住み替えローン」に関しては次の章で詳しく解説します。

1-2.売却してもローンが残る場合は住み替えローンを利用する

物件を売却してもローンが残る場合は「住み替えローン」を利用することが一般的です。ここからは「住み替えローン」について詳しく解説していきます。

1-2-1.住み替えローンとは

住み替えローンとは、物件を売却してローンが残っても新居購入のために組むことができるローンのことです。

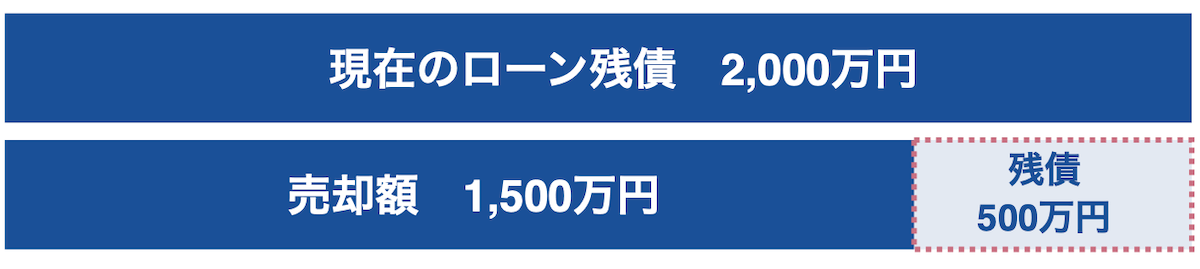

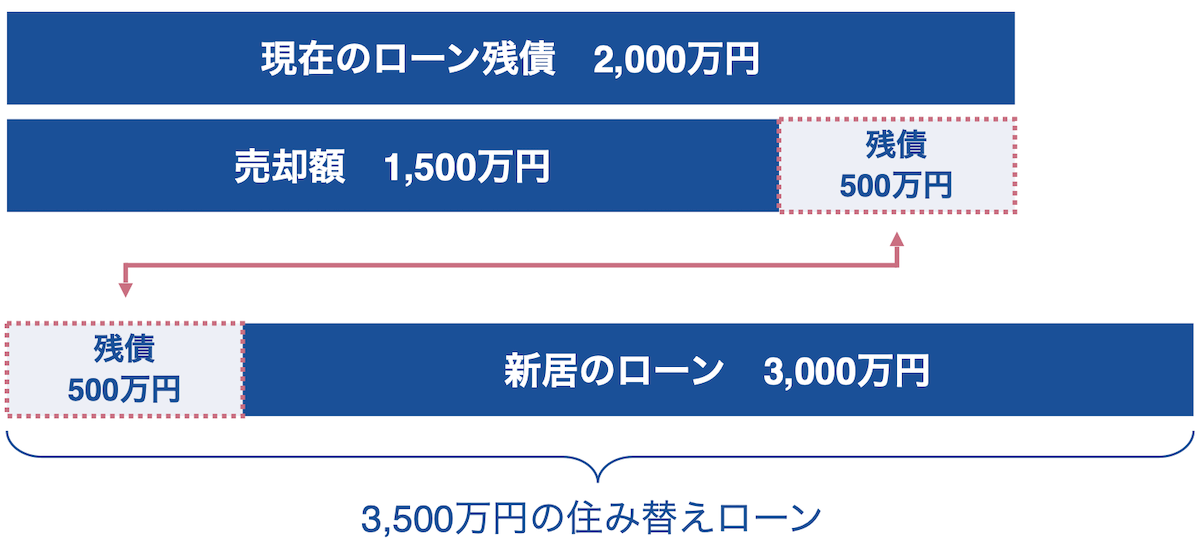

例えば、ローンの残債が2,000万円の家が1,500万円で売却された場合、500万円分のローンが残ってしまいます。

通常であればこの状態では家の売却もできませんし、新居を購入して新しいローンを組むこともできません。

しかし、住み替えローンを利用するとそれが可能となります。住み替えローンをすることで残債分の500万円を借り入れることができるのです。

その500万円をローン返済に充てて抵当権を抹消し、住んでいた家を売却します。そして、新しい家を購入するローンを新たに組みます。

この場合、新しいローンの借入額は残債の返済に充てた500万円と新居の購入金額となります。例えば3,000万円の新居を購入した場合は、3,500万円が住み替えローンの借入額となります。

このように、物件を売却しても残債が残ってしまう場合は自己資金で返済に充てるか、住み替えローンを利用する必要があります。

1-2-2.住み替えローンには注意が必要

住み替えローンは残債が残ってしまう場合には便利な仕組みです。ただし、住み替えローンを組むのはいくつかの注意も必要です。

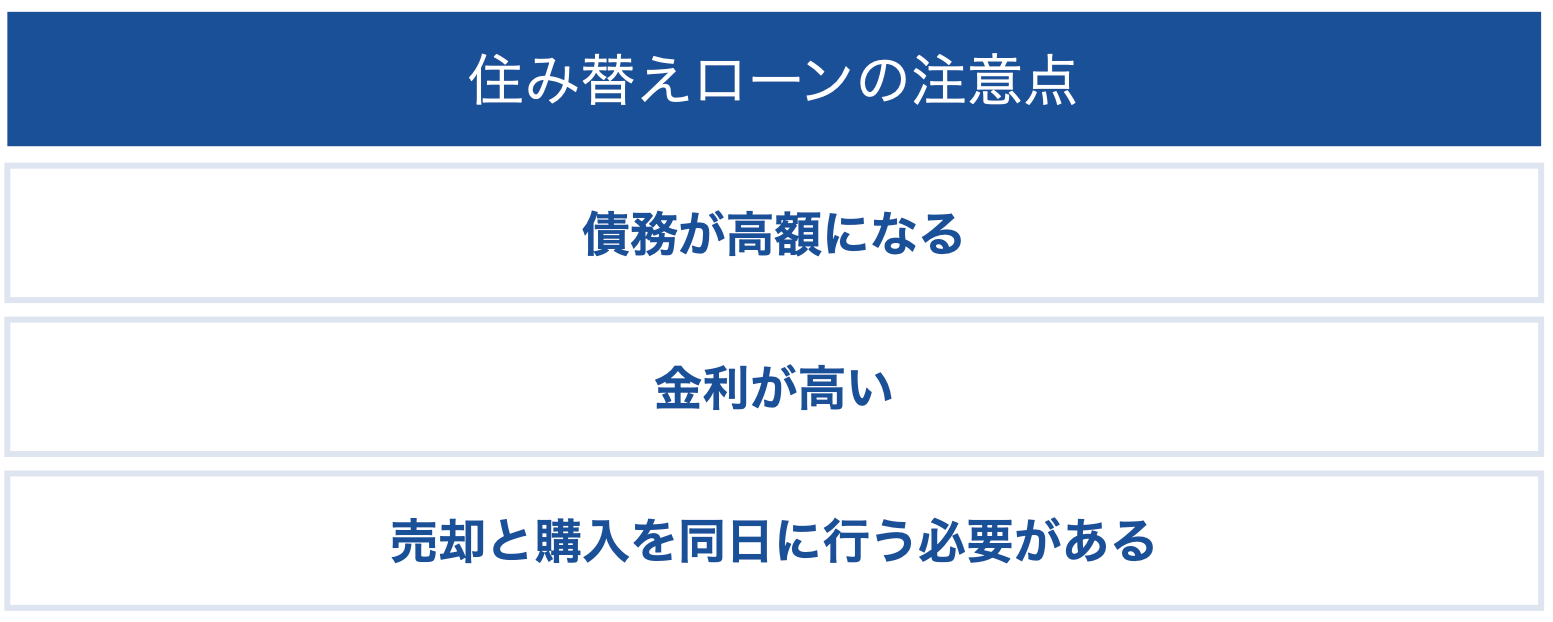

住み替えローンを組む場合の注意点は以下の3つです。

特に重要な点としては、債務が高額になることが挙げられます。住み替えローンは住んでいた家のローンの残債と新しい家のローンを合わせて返済すべきものです。

例えば新しい家の購入価格が1,500万円だったとしても、残債が1,000万円だった場合は借入金額は2,500万円になってしまいます。もちろん、新しい家の購入金額が高い場合はそれだけ返済額もかさんでしまうということです。

住み替えローンの場合は国からの優遇措置などがないことが多く、一般的な住宅ローンよりも金利が高くなってしまう可能性があるというのも注意すべき点といえるでしょう。

また、住み替えローンを利用する場合は、今の家の売却と新居の購入の決裁を同じ日にする必要がある事も知っておきましょう。売却と購入を一緒に行わない場合に比べて難易度が上がってしまうため注意が必要なのです。

このように、住み替えローンを利用する場合には考えておくべき注意点があります。そのあたりをきちんと理解したうえで利用を決めましょう。

1-3.売り先行なのか買い先行なのかによってベストな方法は変わる

住み替えを行う場合には、今の家を売却してから住み替える「売り先行」と新居を購入してから住み替える「買い先行」の、大きく分けて2つの方法があります。

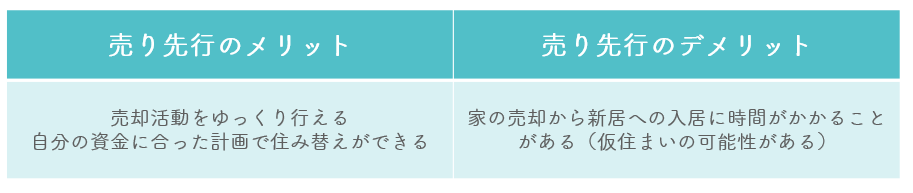

物件を売却してから新居を購入する「売り先行」の場合は今の家を売却してから新居を購入するため、資金面などで調整が簡単に済みます。

一方、新居を購入してから住んでいた家を売却する場合は、資金面では負担が大きくなりますが仮住まいを探す必要がない点では有利となります。

このように、売り先行なのか買い先行なのかによって、住み替えのベストな方法は異なります。住み替えの際は、自分に合ったプランを選ぶ必要があります。

2.売り先行の住み替え

それではここからは、売り先行で住み替えるメリットとデメリットを解説していきます。売り先行の主なメリットとデメリットは以下の通りです。

2-1.売り先行のメリット

ここからは「売り先行」についてより詳しく解説していきます。売り先行とは、今の家を売却してから新しい家を購入する住み替え方法です。

売り先行で住み替える場合は、まず住んでいる家を売却する活動を行います。「いつまでに売却する必要がある」と定められているわけではないので、じっくり売却活動を行い、買い手がつくまで時間をかけることもできます。

急いで売却する必要がないため、自分の希望通りの金額で売却できる可能性が高くなります。

また、実際に売却した金額を新たな資金にして新居を選ぶことができる点もメリットといえるでしょう。ローンを支払って残った価格が1,500万円だった場合と500万円だった場合では、新居の選び方に大きな差が出ます。

2-2.売り先行のデメリット

売り先行の大きなデメリットとしては、物件を売却してから新居を購入するまでに時間がかかってしまった場合、賃貸物件の仮住まいが必要となる点です。

売り先行の場合は先に物件の売却活動を行います。しかし、自分の物件がどれくらいのスピードで売却できるのか実際のところは分かりません。

売却活動をしながら新居も探そう…と思っていたらすぐに売れてしまって、新居を購入するまでに家を出ることになった、ということも十分に考えられます。

そうした場合、新居を購入するまでの間、仮住まいとして賃貸物件に入居することが一般的です。

仮住まいを行う場合、賃貸物件を借りる資金や引っ越し費用が余計にかかってしまう点がデメリットといえるのです。

\簡単30秒で査定依頼完了/

3.買い先行の住み替え

この章では、買い先行の住み替えについてメリットとデメリットを解説します。買い先行の主なメリットとデメリットは以下の通りです。

3-1.買い先行のメリット

買い先行のメリットとしては、気に入った物件を購入してから住んでいる家を売却するため、納得のいく物件を時間をかけて選ぶことができるという点です。

また、物件を購入して引っ越しをしてから古い家を売却すればいいので、仮住まいをする必要がないのもメリットといえるでしょう。

3-2.買い先行のデメリット

買い先行のデメリットは、今の家を売却するまでに、新しい家の購入資金を自己資金と住宅ローンなどでまかなう必要がある点です。

売り先行の場合は家を売却した資金をもとに新居を購入することができます。しかし、買い先行の場合はそれができません。

もしも今の家のローンが残っている場合でも、それを返済しながら新しい家の購入をすることとなります。もちろん、新居のローンを組んだ場合は二重ローンとなり負担がかかるのです。

また、ダブルローンは、審査も厳しくなるため、年収や自己資金に余裕がないとそもそも検討は難しいでしょう。

4.住み替えにかかる費用

住み替えには、物件の購入費用以外にも様々な手数料や税金がかかります。それらについて理解していないと、「思ったよりもお金がかかってしまった…」ということもあり得ます。

そこで、ここでは住み替えにかかる費用を解説していきます。

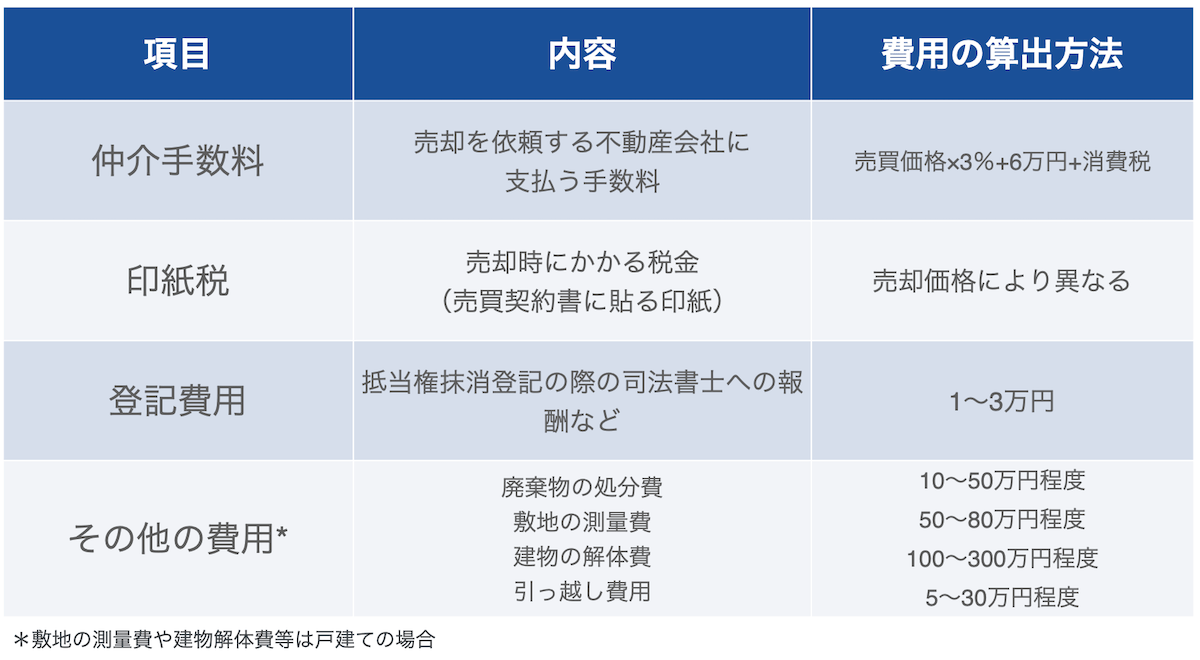

4-1.家の売却にかかる税金や諸手数料など

まずは物件の売却にかかる主な税金や諸手数料を見てみましょう。

この中で最も高額になる可能性があるのは、売却を依頼する不動産会社に支払う仲介手数料です。

例えば物件を3,000万円で売却した場合、仲介手数料は以下の通りに算出されます。

仲介手数料は物件の売却において必ず発生するものです。また、仲介手数料は不動産会社によって、物件を売却する前や決済後など、支払うタイミングが異なるため、あらかじめ確認しておきましょう。

なお、大手など一般的な不動産会社は契約時と決済時に半々であることが多いため、費用の確保もしておくことをおすすめします。

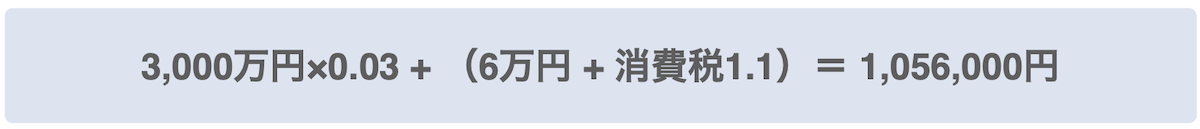

4-2.家の購入にかかる税金や諸手数料など

次に、物件の購入にかかる税金や諸手数料を見てみましょう。

物件の購入の場合にも、やはり仲介手数料が最も大きな費用となります。

もし、3,000万円の物件を購入した場合は仲介手数料は以下のように算出されます。

仲介手数料は物件の売却と購入、どちらにもかかる費用です。例えば今の家を3,000万円で売却し、新しい家を3,000万円で購入した場合は以下の通りに仲介手数料がかかります。

このほかにも、税金や費用が掛かります。これらの費用を理解していないと、「思ったよりもお金がかかってしまった…」ということにもなりかねません。

あらかじめ自分の場合はどれくらいの費用がかかるのかは確認しておきましょう。

4-3.住み替えで対象となる特例

住み替えを行う場合に、条件をクリアすれば活用できる減税などの特例があります。自分が対象になるのか確認して、なるべくお得に住み替えをできるようにしましょう。

ここでは主な特例を紹介していきます。

なお、下記特例は記事執筆時点のものとなります。現在の特例については、必ずすまい給付金サイトをご確認ください。

4-3-1.3,000万円特別控除の特例

物件を売却を行った際に、物件を購入したときの金額よりも売却の価格が高くなった場合に対象となるのが「3,000万円特別控除の特例」です。

通常では譲渡所得税を納める必要が出てきますが、売却するのが居住用財産(住んでいたマイホーム)の場合は最大3,000万円まで特別控除が認められ、譲渡所得税が軽減されます。

ただし、適用には以下のような条件があります。

・自分が実際に住んでいた家であること(別荘は対象外)

・住まなくなってから3年目の12月31日までに売ること

・売り手と買い手が、親子・夫婦・生計を共にしている親族ではないこと

・売却した年の前年、前々年に他の特例を受けていないこと

・売却した年の前年、前々年に、住宅ローン控除を受けていない など

これらの条件が適用となる場合には、3,000万円特別控除が受けられます。

物件を売却した翌年2月16日~3月15日の確定申告によって控除が適用されますので、物件を売却した翌年は必ず確定申告を行いましょう(控除の対象でない場合でも、物件を売却した場合には確定申告は必要となります)。

詳しくは国土交通省のマイホームを売ったときの特例をご確認ください。

4-3-2.軽減税率の特例

これまで住んでいた家を売却した年の1月1日の時点で、所有期間が10年を超える場合で一定の要件を満たす場合、軽減税率が適用されます。

適用条件としては以下が挙げられます。

・売却する物件がマイホーム(建物、土地)であること

・住まなくなってから3年目の12月31日までに売ること

・売却した年の1月1日の時点で家の所有期間が10年を超えていること

・売り手と買い手が、親子・夫婦・生計を共にしている親族ではないこと

・売却した年の前年、前々年に同特例や家の買い替え、交換の特例を受けていないこと など

※この特例は3,000万円の特例と併用して利用できます。

この特例も購入金額よりも売却の金額が高くなった場合に適用となる特例です。条件に当てはまる場合、売却益(譲渡所得)6,000万円以下の部分の譲渡所得税率が14.21%となります。

詳しくは国土交通省のマイホームを売ったときの軽減税率の特例をご確認ください。

4-3-3.住宅ローン減税制度

住宅ローン減税制度とは、正式名称を「住宅借入金等特別控除」というものです。一定の要件を満たすことで入居した年から10年間(もしくは13年間)は住宅ローン残高の1%が毎年戻ってくる(2021/11/26現在)というものです。

適用条件としては以下が挙げられます。

住宅ローン減税を受ける人が住むこと

・床面積が50㎡以上(一部40㎡以上)であること

・耐震性能があること(中古住宅の場合)

・住宅ローンの借入金の返済期間が10年以上であること

・合計所得金額が3,000万円以下であること など

こちらも手続は確定申告にて行います。最大控除額など、その他の細かな要件に関しては国土交通省のすまい給付金サイトをご覧ください。

4-3-4.すまい給付金制度

すまい給付金制度は、住宅ローン減税だけでは減税効果を得られない中低所得者に向けて、最大50万円を給付する制度のことです。

もともと消費税率が5%から8%に上がった際、住宅購入の減少を抑えるために導入された減税策でした。しかしそれでは中低所得者層にメリットが少ないため、現在では年収が一定額以下の人向けに現金を支給する制度となっています。

適用条件としては以下が挙げられます。

・収入が一定額以下であること(消費税8%の場合の目安510万円、消費税10%の場合の目安775万円)

・すまい給付金制度を受ける人が住むこと

・床面積が50㎡以上であること

・(住宅ローンを利用しない場合)年齢が50歳以上であること

・品質が担保された住宅であること など

その他にも細かい要件がありますので、気になる方は国土交通省の「すまい給付金サイト」をご覧ください。

なお、すまい給付金を申請する場合、住宅の引き渡しを受けてから1年3カ月以内に申請書類を郵送または申請窓口に提出する必要があります。

\簡単30秒で査定依頼完了/

5.住み替えるには綿密な資金計画が何より重要

ここまで解説してきたように、住み替えをする場合には資金計画が非常に重要となります。原則的には今住んでいる家をなるべく高値で売却し、新居の資金に充てることが理想です。

それができない場合には住み替えローンという方法もありますが、場合によっては借入額が高額になってしまいます。住み替えローンを利用する場合にも、なるべく借入は少額になるようにしましょう。

この章では、高額の借入を行わずに解決する方法を3つ、提案していきます。

5-1.中古物件を購入する

中古物件を購入すると購入費用が抑えられるためおすすめです。物件を購入する場合に最も高額になりやすいのが「新築物件」です。設備が新品なので高額なことは当然といえば当然と言えるでしょう。

しかし、中古物件だからと言って敬遠する必要はありません。築浅物件の場合は設備はそれほど老朽化していないにもかかわらず、新築物件に比べてかなりリーズナブルに購入できることもあります。

例えば駅チカなど立地のいい物件の場合は新築ではかなり高額であることが多いですが、「中古物件」というだけで費用を抑えることも可能です。

費用面でやりくりが難しい場合は、中古物件の購入も視野に入れると良いでしょう。

5-2.安い中古物件をリノベーションして節約する

安い中古物件を購入して自分でリノベーションする方法もおすすめです。

ある程度築年数が経っている場合は売却される前に一旦内装を解体してリノベーションしてから売りに出されることが一般的です。

しかし、リノベーションをしてしまうとそれだけ価格も高くなってしまいます。

おすすめは、リノベーションをしていない状態の中古物件を購入し、自分でリノベーションを行う方法です。

自分でリノベーションを行う場合、費用を抑えたい部分にお金をかけずに済むので、安く仕上げることが可能です。もちろん、設備や内装を自分の好きなようにアレンジできるのもメリットといえます。

5-3.今住んでいる住宅をリノベーションする

もしも今住んでいる家の設備や内装が気に入らないことで住み替えたいと考えているのであれば、今住んでいる家をリノベーションすることもおすすめです。

実はリノベーションを行うと、今住んでいる家の印象や住み心地をガラリを変えることが可能です。デザイン性が高く、自分のライフスタイルに合ったリノベーションを行うことで、自分の生活が格段に心地よくなることもあります。

もちろん、今の家の設備や内装以外に不満点があるのであればこの方法での解決は難しいですが、もしもそうした部分が気に入らなくて住み替えを考えている場合は一度リノベーションを視野に入れて見てはいかがでしょうか?

リノベーションに興味がある方はこちらの記事をご確認ください。

6.まとめ

この記事では、住み替えの際の住宅ローンについて以下の内容を詳しく解説してきました。

もしも自分が住み替える際に住宅ローンがどうなるのかは把握しておくべきことです。売却した資金で住宅ローンを完済できれば問題はないですが、もしも完済できなかった場合は自己資金か住み替えローンを利用する必要があるためです。

自分がどのような状況にあるのかあらかじめしっかりと把握して住み替えを考えましょう。また、場合によっては費用を抑えての住み替えも検討することがおすすめです。

住み替えをする場合には、綿密な資金計画を立てて行うようにしましょう。

早く・無駄なお金をかけずマンションを売るならsumnaraで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、こちらのフォームからお気軽にお問い合わせください。

\簡単30秒で査定依頼完了/