学校法人への不動産売却に許可は不要!通常の売却との違いを徹底解説

学校法人から「不動産を売って欲しい」と相談されて、どのような許可や手続きが必要なのかわからずに困っていませんか?

不動産売却の相手が学校法人だと、不動産会社などへの通常の売却とは異なり、許可などの申請が大変そうなイメージですよね。

しかし、売却相手が学校法人でも特別な許可は必要ないので、通常の不動産売却と同じ手続きで大丈夫です。

ただし、税金の支払いを軽減できる「特別控除」の金額が異なるので要注意。

この特別控除の制度を利用しないまま不動産を売却してしまうと、税金を多く支払うことになります。

学校法人に不動産を売却する時に損をしないためにも、この記事では以下の内容について解説しています。

- 学校法人への不動産売却には特別な許可は必要ない

- 学校法人と通常の不動産売却の違いは「特別控除額」

- 学校法人に不動産を5,000万円以上で売却した時の税金の計算方法

- 譲渡所得が3,000万円以上なら学校法人への売却がお得

特別控除の詳細だけでなく、不動産売却をするならば学校法人と通常の売却では、どちらの方がお得になるのかについても紹介しています。

学校法人への不動産売却で損をしたくないという人は、ぜひ最後まで読んでみてください。

[監修]公認会計士・税理士

福岡 雅樹

公認会計士・税理士として20年以上従事。税理士法人Farrow Partnersにおいて、会計・税務・ビジネスと様々な観点からアドバイスを行う。監査法人、税理士法人の勤務を通して関与した会社数は200社を超え、受けた相談件数は3,000件以上。詳細プロフィールはこちら

目次

\簡単30秒で査定依頼完了/

1.学校法人への不動産売却には特別な許可は必要ない

不動産売却の相手が学校法人の場合、特別な許可や難しい手続きが増えるイメージはありませんか?

しかし、冒頭でも紹介したように、学校法人へ不動産を売却するにあたって特別な許可は必要ありません。

通常の不動産売却と同様に行うことができ、相手が学校法人だからといって難しい手続きが増えるわけではないので安心してください。

ただ、学校法人への不動産売却に特別な許可は必要ありませんが、税金の支払いを軽減できる「特別控除」の金額が通常の不動産売却とは異なります。

この特別控除を不動産を売却する時にこの特別控除を利用しないと、0円で済む可能性がある税金をムダに支払うことになるので注意が必要です。

学校法人への不動産売却で損をしないためにも、次の章で特別控除について詳しく解説していきます。

2.学校法人と通常の不動産売却の違いは「特別控除額」

学校法人と通常の不動産売却の手続きに、特別な違いがないことがわかりました。

では、学校法人と通常の不動産売却に違いがないのかというとそうではありません。

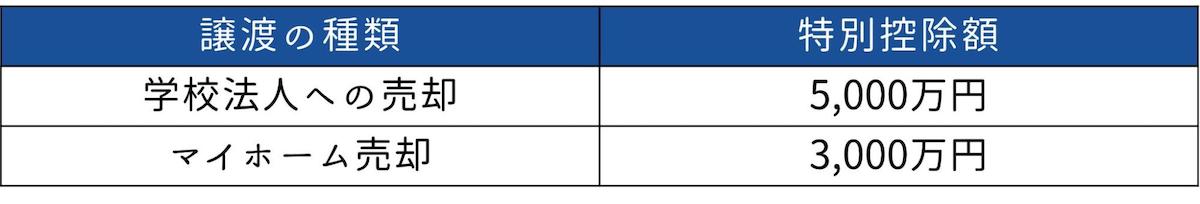

この2つの不動産売却の大きな違いは、税金の支払いを軽減できる「特別控除」の金額です。

特別控除の制度を利用することで、不動産売却で得た利益にかかる税金を0円にできる可能性があるので、特別控除の内容についてしっかりと理解していきましょう。

2-1.特別控除とは

譲渡所得の特別控除とは、不動産を売却して得た利益(譲渡所得)に対して、支払う必要のある税金(譲渡所得税)を軽減することができる制度です。

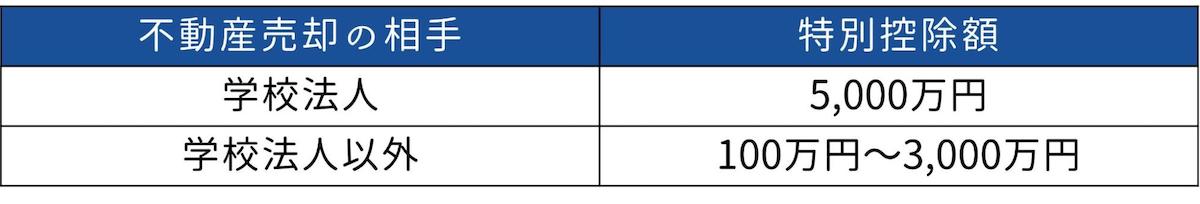

不動産を売却したことで利益が出ると税金がかかりますが、特別控除を利用すれば多くの人が譲渡所得税を0円にすることができるので、忘れずに利用して欲しい制度です。通常の不動産売却の特別控除額は最大3,000万円ですが、学校法人に不動産を売却する場合は5,000万円の特別控除を受けることができます。

つまり、学校法人への不動産売却では「5,000万円まで利益をなかったことにしますよ」という制度です。

では具体的に、学校法人に不動産売却する時に特別控除を利用しないと、どれくらい損をしてしまうのでしょうか?簡単に説明すると、学校法人への不動産売却で5,000万円の利益が出た場合、譲渡所得税は750万円になります。

きちんと特別控除を利用していれば譲渡所得税が0円になるところ、750万円も支払わなくてはならないということです。

これだけの大きな損失になってしまうので、不動産売却で損をしないためにも、特別控除の制度を必ず利用してください。

譲渡所得税の詳しい計算式については「3.学校法人に不動産を5,000万円以上で売却した時の税金の計算方法」の内容をチェックしてください。

2-2.学校法人への不動産売却で特別控除を受ける条件

特別控除を利用すると、学校法人への不動産売却で5,000万円までの利益をなかったことにしてくれますが、どんば場合でも利用できるわけではありません。

特別控除を利用するには、以下の2つの条件をクリアする必要があります。

- 土地活用が土地収用法による収用・使用であること

- 買取り申し出から6ヵ月以内に譲渡すること

特別控除を利用できるかどうか判断するために、各条件の詳細を説明していきます。

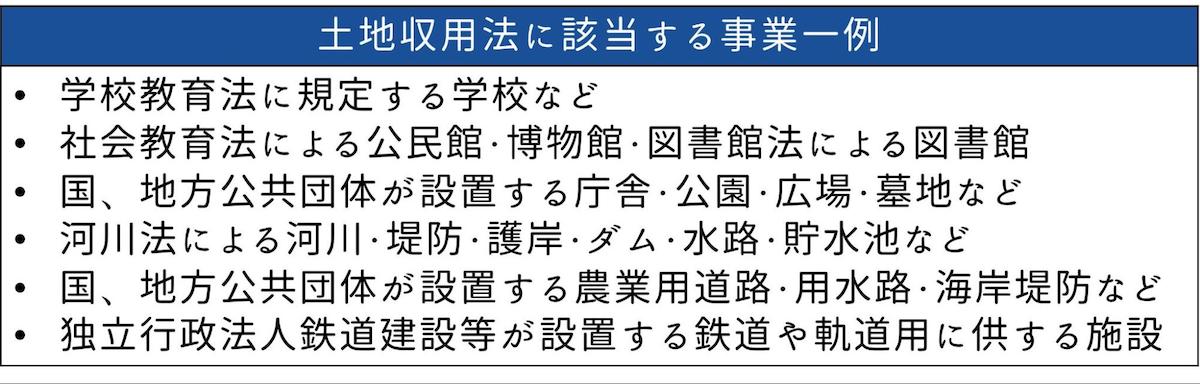

2-2-1.土地収用法による収用・使用である

土地収用法とは、公共の利益となる事業に必要な土地の収用・使用に関して定められた法律で、公益事業には以下のような事業が該当します。

特別控除を利用するには、学校法人側があなたの不動産を上記のような公共事業のために活用することが条件となります。ここで注意したいのが、学校法人が必ず幼稚園や高校などの建設に土地を利用するとは限らないということです。

学校法人が土地収用法に定める事業以外の目的であなたの不動産を利用する場合は、残念ながら5,000万円の特別控除を利用することはできません。

売却を決める前に不動産の活用法を必ず確認しておきましょう。もし、5,000万円の特別控除を受け取らない場合でも、土地の種類や不動産の利用目的によって、学校法人以外の特別控除を利用できる可能性があります。

土地収用法による収用以外で不動産を売却する場合には、以下の6種類の中から該当する特別控除を受けることができます。

2-2-2.買取り申し出から6ヵ月以内に譲渡する

「学校法人から買取り等の申し出があった日から6ヶ月以内に不動産を売却しなければならない」という条件ですが、かなり曖昧でわかりにくいですよね。法令上にもはっきりとした基準が設けられていないので、絶対にこのタイミングでなければいけないという決まりがありません。

それでは「買取り申し出のあった日」が証明できなかった時に、特別控除が受けられないのでは……と心配ですよね?

そこで国税庁の見解では、「学校法人側が不動産の買取り額を提示して、買う意思を示した時」=「買取り申し出のあった日」とされています。特別控除を受ける時に「買取り申し出のあった日」を証明するためにも、日付の記載がある買取り額を提示した書類を保管しておきましょう。

2-3.学校法人への不動産売却で特別控除を受ける時の注意点

1つの不動産を売却する時は、先ほど説明した「特別控除を受ける条件」に気を付けておけばいいのですが、複数の不動産の売却を検討しているという人は注意が必要です。

複数の不動産を売却する時には、以下の3つの内容に注意してください。

- 同じ年に別の学校法人に売却しても上限額は5,000万円

- 同じ学校法人に複数回に分けて売却しても上限額は5,000万円

- その他の譲渡所得の特別控除は併用できない

以上の注意点を見逃してしまうと、「控除額が少なくて損をした」「税金を多く支払うことになった」という失敗につながる恐れがあるので、しっかりと内容を確認しておきましょう。

2-3-1.同じ年に別の学校法人に売却しても上限額は5,000万円

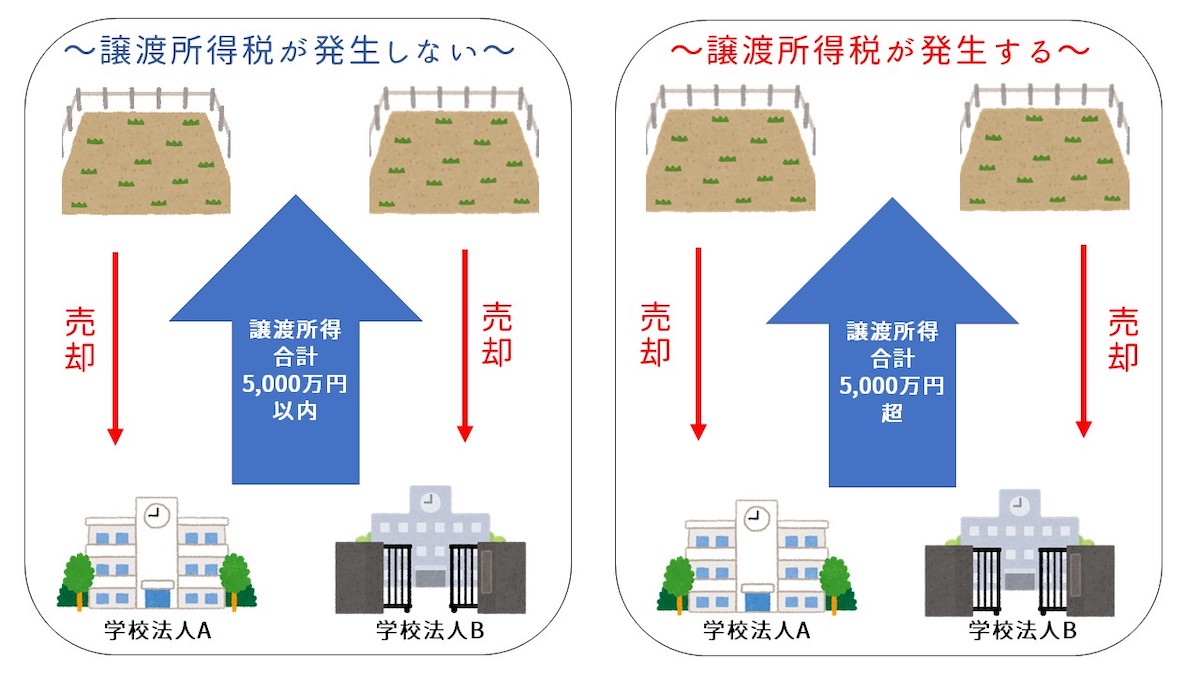

1年間の譲渡所得の特別控除額は合計5,000万円が上限です。

そのため、1年間で複数の不動産を売却しても、受けられる特別控除の額はトータルで5,000万円までです。

1つの不動産ごとに、5,000万円の特別控除を受けられるわけではないので注意してください。

例えば、同じ年に学校法人Aと学校法人Bへ不動産を売却した場合、譲渡所得が合算して5,000万円以内ならば税金を払う必要はありませんが、5,000万円を超えてしまうと譲渡所得税を支払う必要があります。

せっかくなら、税金をできるだけ安く、または支払わずに不動産を売却したいですよね?

そのためには、1年間の譲渡所得を合算して5,000万円を超えてしまうのであれば、1つ目の不動産を売却した年とは違う年に、別の学校法人へ不動産を売却することをおすすめします。

2-3-2.同じ学校法人に複数回に分けて売却しても上限額は5,000万円

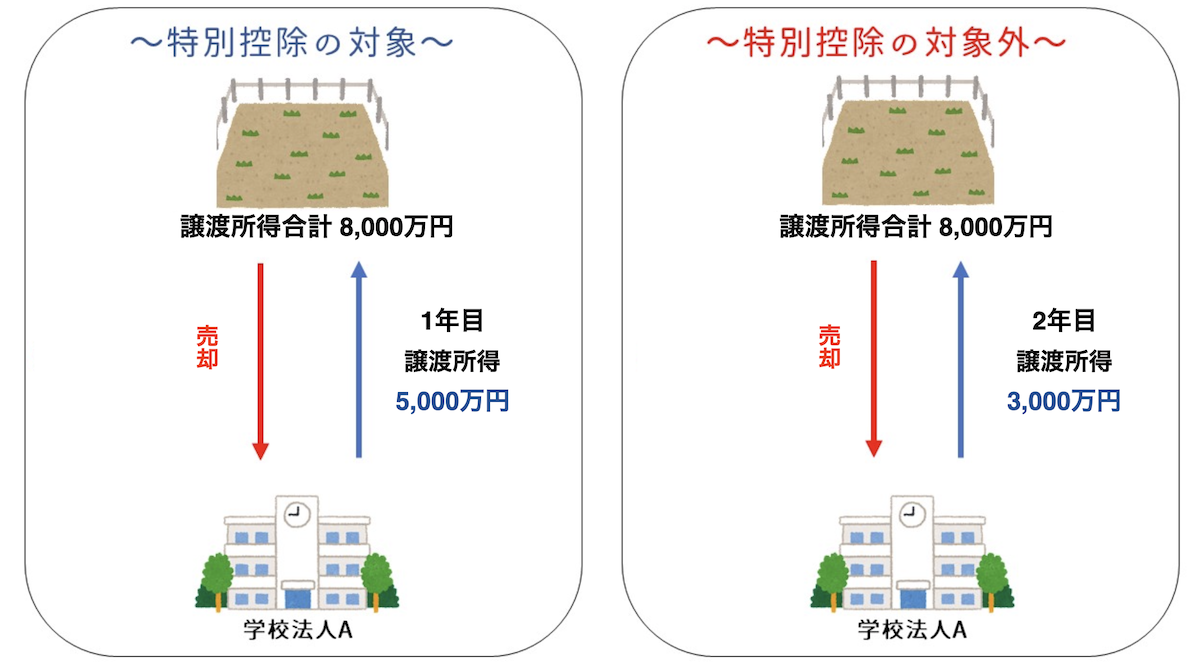

複数の不動産を売却する時は、売却の年をずらして1つの不動産ごとに特別控除を受けることをおすすめしました。しかし、同じ公共事業で2以上の年にまたがって資産を売るときは最初の年だけしか受けられないため注意が必要です。

例えば、学校法人Aとの不動産売却で利益が8,000万円出ることが想定されたとします。

特別控除を満額利用したいと考えて、1年目に5,000万円分を売却。次の年に残りの3,000万円分を売却したとしても、特別控除の対象となるのは1年目の5,000万円のみとなります。

分けたことで登記費用が余計にかかったり、確定申告を2回行うなど手間が増えるので、分けずに売却することをおすすめします。

2-3-3.その他の譲渡所得の特別控除との併用は上限額がある

譲渡所得の特別控除は7種類ありましたが、併用して利用する場合は5,000万円まで、という上限額があるため、複数の不動産を売却する場合は注意が必要です。

例えば、学校法人への不動産売却と通常のマイホーム売却を行う場合、以下の特別控除に該当します。

学校法人への売却には5,000万円の控除、マイホームの売却には3,000万円の控除が受けられそうですが、この場合、併せて5,000万円までが対象となります。

たとえば

<事例1>

①学校法人へ不動産を売却

利益:2000万円

②マイホームを個人へ売却

利益:1500万円

(①+②=3500万円)

この場合、①は収容等の特別控除、②は居住用財産の特別控除を適用可能です。合計額が5,000万円万円以内であるため、3,500万円の控除が受けられます。

<事例2>

①学校法人へ不動産を売却

利益:4000万円

②マイホームを個人へ売却

利益:1500万円

(①+②=5500万円)

この場合、①は収容等の特別控除、②は居住用財産の特別控除を適用可能ですが、合計額が5,000万円超のため、5,000万円まで控除が受けられます。

不動産を売却した利益が上限額を上回ってしまうのであれば、別の年に1つずつ売却してそれぞれの特別控除を受けることをおすすめします。

\簡単30秒で査定依頼完了/

3.学校法人に不動産を5,000万円以上で売却した時の税金の計算方法

不動産の売却利益が5,000万円以下の場合は譲渡所得税は0円になるということがわかりました。

では、5,000万円以上で不動産を売却したら、どれくらい税金がかかるのか気になりますよね?実は、5,000万円以上で売却した場合でも、税金がかからないケースがあるんです。

どんな場合に税金がかかるのか、かからないのかということを、実際に計算しながら解説していきます。

3-1.STEP1 課税譲渡所得を算出する

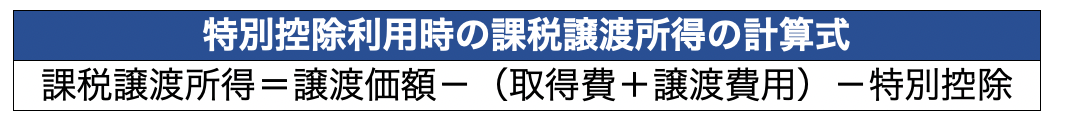

まずは、利益となる部分から特別控除を引いた課税譲渡所得を算出します。

このように、学校法人に売却した金額が利益になるわけではなく、不動産を購入した時の金額と譲渡までにかかった費用を差し引いた金額が、実際の利益(譲渡所得)となり、そこから特別控除を引いて課税譲渡所得を求めます。

譲渡費用には、以下の項目が該当するので領収書を保管しておきましょう。

- 土地や建物を売るために支払った仲介手数料

- 印紙税で売主が負担したもの

- 貸家を売るため、借家人に家屋を明け渡してもらうときに支払う立退料

- 建物を取り壊したときの取り壊し費用とその建物の損失額

- 既に売買契約を締結している資産を更に有利な条件で売るために支払った違約金

- 借地権を売るときに地主の承諾をもらうために支払った名義書換料など

取得費には不動産の取得時にかかった購入代金と仲介手数料などの費用が含まれます。ただし、購入代金は購入した時点の金額ではなく売却時の不動産価値で計算されます。

取得費=購入価額ー減価償却費

であることを覚えておきましょう。

例えば、取得費8,000万円の不動産を、学校法人に1億円で売却するのに譲渡費用が200万円かかった場合の課税譲渡所得を計算してみましょう。

1億円(売却額)ー200万円(譲渡費用)ー8,000万円(取得費)=1,800万円(譲渡所得)

売却額は1億円ですが、最終的な利益は1,800万円ということになります。

さらにここから特別控除を差し引きます。

1,800万円ー5,000万円=ー3,200万円

マイナスになるということは特別控除よりも利益の方が少ないということなので、「利益はなかった=税金0円」ということになります。

ここでプラスがある場合は次のSTEPに進んでください。

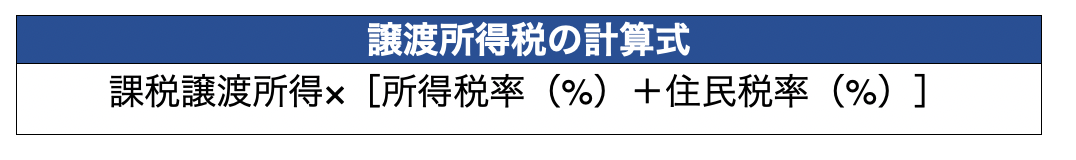

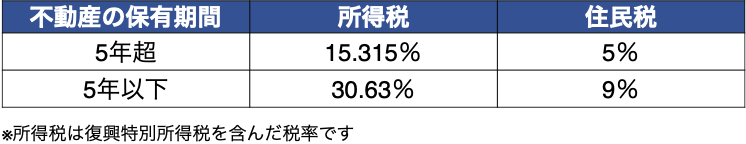

3-2.STEP2 譲渡所得税を算出する

先ほど算出した課税譲渡所得がプラスだった場合は、次の計算式で譲渡所得税を算出します。

所得税と住民税の税率は、不動産を保有していた期間によって変わります。

例えば、5年超の不動産を売却した課税譲渡所得が4,000万円だった場合の、譲渡所得税を計算してみましょう。

4,000万円(課税譲渡所得)×(所得税15%+住民税5%)=800万円(譲渡所得税)

この場合、800万円の譲渡所得税がかかるということになります。

3-3.STEP3 令和19年まで復興特別所得税を上乗せ

復興特別所得税とは、東日本大震災からの復興のために必要な財源の確保を目的とした税金です。令和19年まで支払う義務があり、不動産売却で得た利益にも復興特別所得税が上乗せされます。

先ほどの例と同じく、5年超の不動産を売却した課税譲渡所得が4,000万円だった場合で計算してみましょう。

4,000万円(課税譲渡所得)×15%(所得税)×2.1%(復興特別所得税)=12万6,000円

つまり、先ほどの800万円の譲渡所得税とあわせて、12万6,000円の復興特別所得税を支払うことになります。

4.譲渡所得が3,000万円以上なら学校法人への売却がお得

学校法人と通常の不動産売却の違いは、特別控除額の上限額でした。

では、実際に学校法人と通常の売却では、どちらがお得になるのか気になりますよね?

結論として、特別控除額が5,000万円まで利用できる学校法人への売却がお得です。

通常の不動産売却で利用できる特別控除は最大3,000万円なので、譲渡所得が3,000万円を超える場合、譲渡所得税が発生してしまいます。自分の不動産を売却するのに税金が発生するのは腑に落ちない……。

そんな時は、学校法人への売却で5,000万円の特別控除を利用した方が、税金を0円にしたり節税したりできるのでおすすめです。

\簡単30秒で査定依頼完了/

5.まとめ

学校法人への不動産売却について、重要なポイントをもう一度おさえておきましょう。

- 学校法人への不動産売却には特別な許可は必要ない

- 学校法人への不動産売却の特別控除額は5,000万円

- 学校法人への不動産売却で特別控除を受ける条件

- 土地活用が土地収用法による収用・使用であること

- 買取り申し出から6ヵ月以内に譲渡すること

- 学校法人への不動産売却で特別控除を受ける時の注意点

- 同じ年に別の学校法人に売却しても上限額は5,000万円

- 同じ学校法人に複数回に分けて売却しても上限額は5,000万円

- その他の譲渡所得の特別控除は併用できない

- 譲渡所得が3,000万円以上なら学校法人への売却がお得

この記事をもとに、学校法人への不動産売却を行うかどうかの判断をしていただければ幸いです。

早く・無駄なお金をかけずマンションを売るならsumnaraで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。

\簡単30秒で査定依頼完了/