任意売却のメリット・デメリットと、事前に検討すべき3つのこと

「任意売却ってどうやるのだろう」

「任意売却をしたら、職場に知られたりしないのだろうか」

住宅ローンの返済に不安を抱えて、マイホームの任意売却をお考えですね。

任意売却とは、住宅ローンの支払いが残っている物件について、借り入れをしている金融機関に特別な許可をもらって売却をすることです。

これにより、自宅は失いますが、売却代金を借金の返済に充てることができ、残債を大幅に減らすことができます。

この記事では、任意売却について分かりやすく解説します。

住宅ローンの支払いが困難な状況で、任意売却を行わずに支払いの滞りを続けると、自宅は強制的に差し押さえられ、競売で安く買い叩かれてしまいます。

この記事を読むことで、マイホームが競売にかかってしまう事態を避け、社会的信用を失わないための具体策が分かるので、ぜひ最後までお読みください。

[監修]宅地建物取引士

市野瀬 裕樹

中古マンション売買仲介を累計1200件以上監督。株式会社groove agentにおいて不動産売買の業務に3年従事。買い手をサポートしてきた経験を活かし、どうすれば高く売れるのか?を、買い手目線で不動産売却仲介のアドバイスを行う。

目次

1.任意売却とは

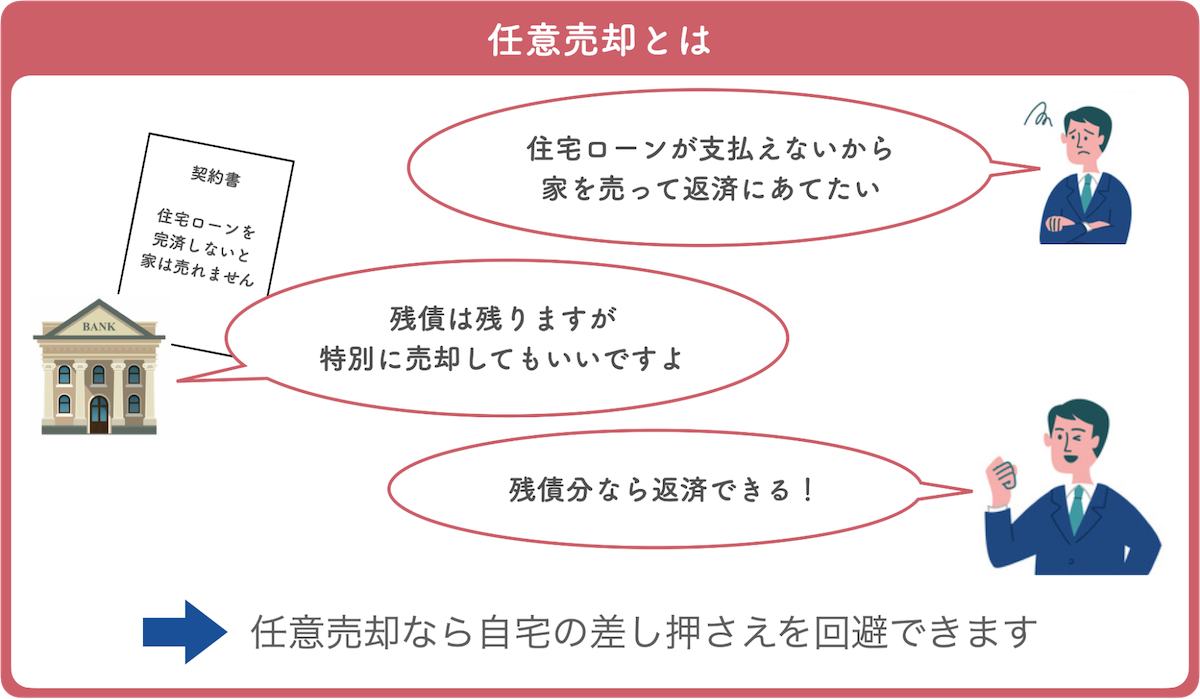

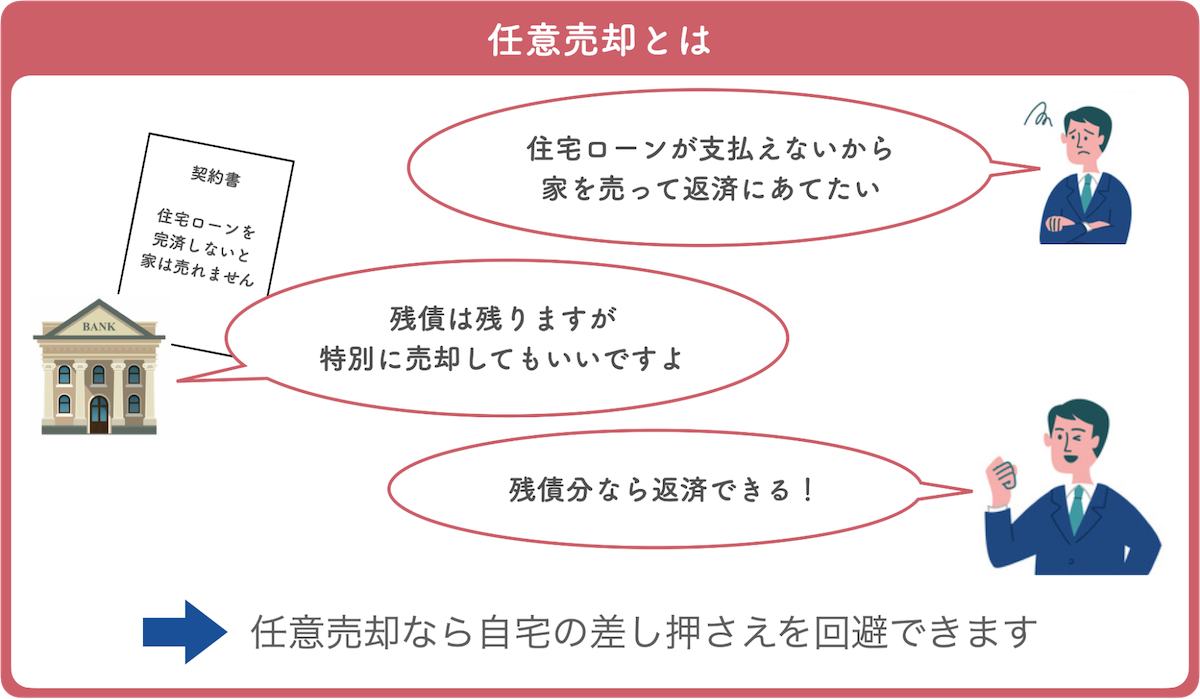

任意売却とは、不動産物件の売却方法のひとつです。

具体的には、住宅ローンの借り入れをしている金融機関に特別に許可を得て、住宅ローンの残っている家を売却するものです。

売却後は、借入総額から売却代金分を差し引いた残りの借金について返済するため、毎月の返済額を大幅に抑えることができます。

住宅ローンの借入金の返済が「これ以上できない」または「いまはまだ払えるけれど将来的に無理だ」と判断した際に検討します。

通常、家を売却する際には住宅ローンの完済が原則になります。

住宅ローンの借り入れをしている家について、金融機関は借金が滞って返済が見込めない場合に、差し押さえをして売却することのできる権利(抵当権)を持っています。借金が完済されないとこの抵当権は抹消されず、抵当権のあるままの家は市場で買い手がつかないからです。

しかし、「住宅ローンが払えないから家を手放したいのに、住宅ローンを完済しないと家を手放せない」のでは、銀行にとっても借り入れをしている人にとっても何もメリットがありません。

そこで、家の売却額をすべてローン返済に充てるといった条件で銀行と交渉を行い、特別に抵当権を抹消した状態で家を新しい所有者に引き渡すのが、任意売却です。

任意売却を行うと、家を差し押さえられて強制的に競売にかけられるという最悪の事態を回避することができます。

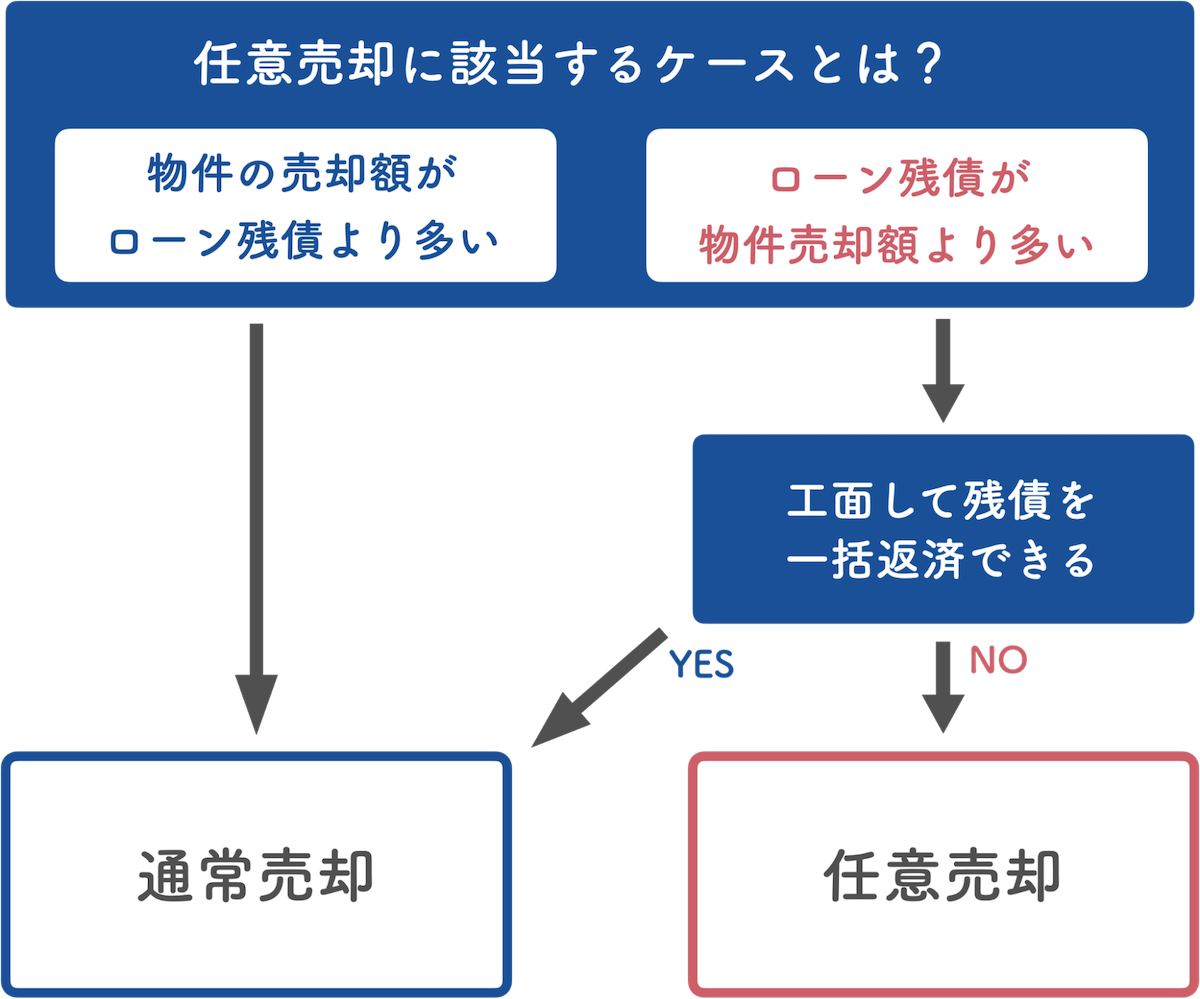

2.任意売却に該当するケース

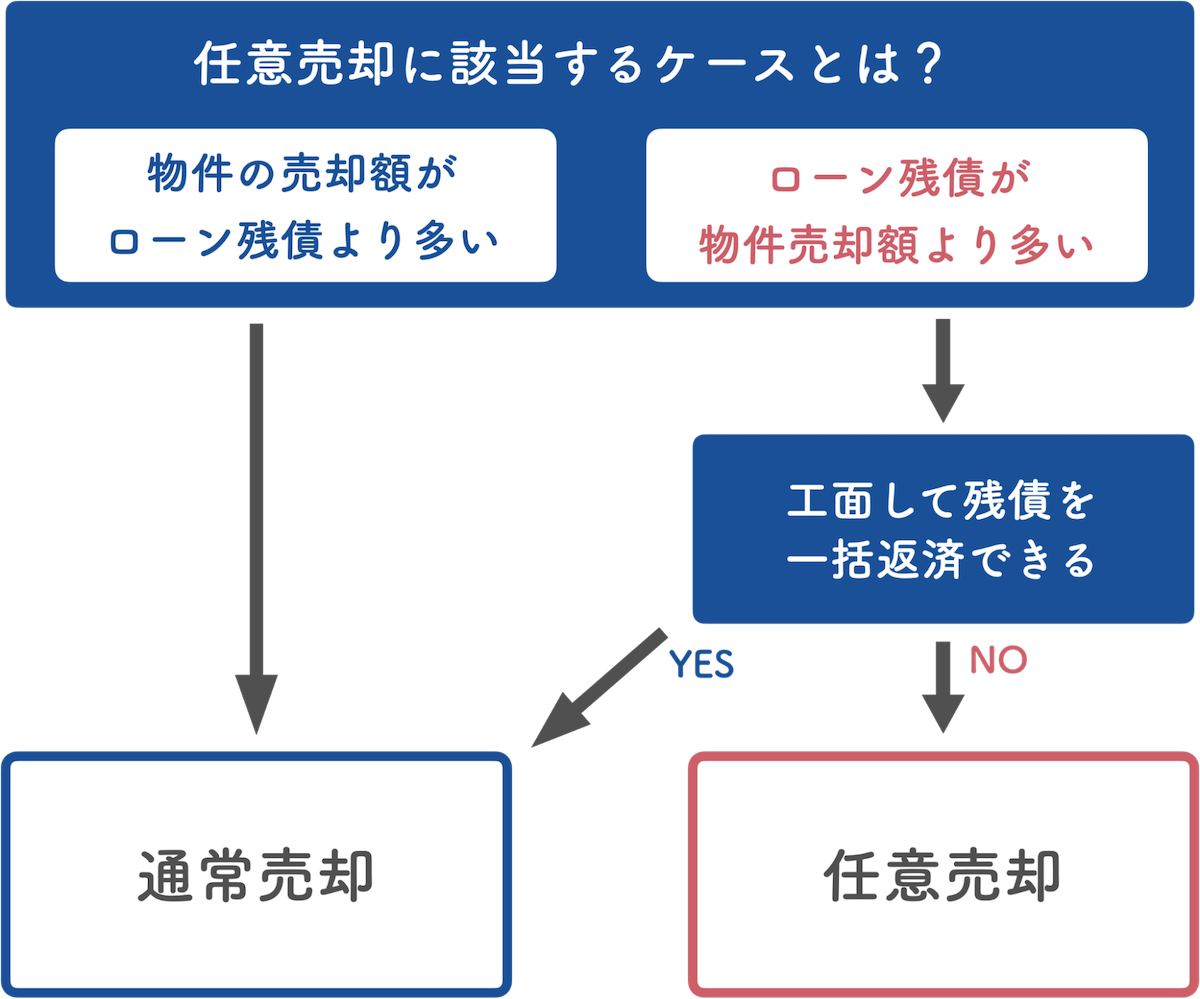

任意売却に該当するかどうかは、以下のように判断することができます。

住宅の売却代金がローン残債よりも多い場合は、売却代金で借入残債を全額返済できるため、銀行から売却についての特別な許可は必要ありません。この場合の不動産売買は、通常売却となります。

住宅の売却代金がローン残債より少ない場合でも、残りを工面して借入残債を全額返済できるのであれば、銀行から売却についての特別な許可は必要ありません。この場合も、物件は通常売却として扱われます。

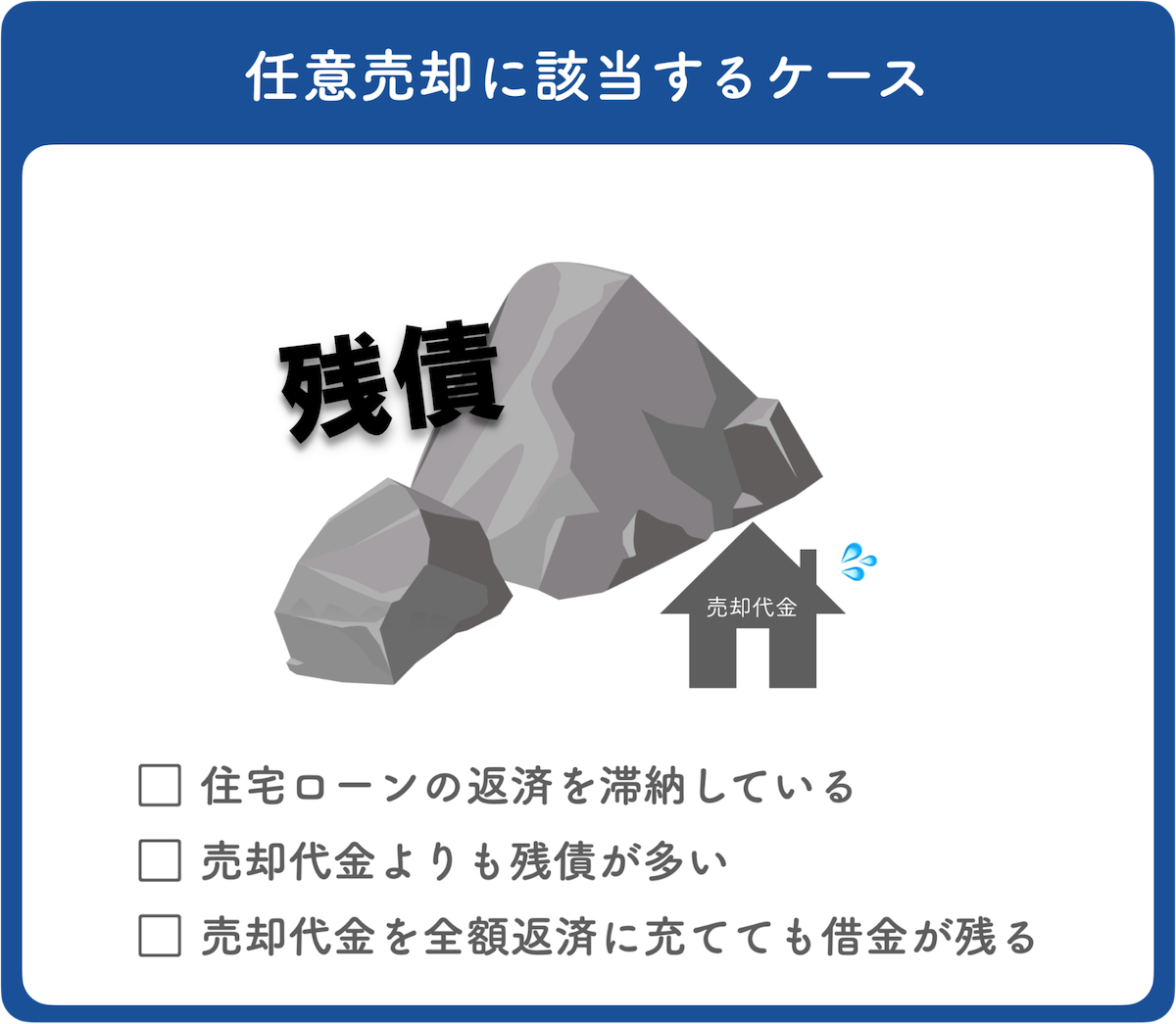

つまり、任意売却に該当するのは、以下のケースに限られるのです。

なお、次の3.任意売却の流れの章でも詳しくお伝えしますが、任意売却の許可を得るには、住宅ローンの滞納をしている事実が必要になります。

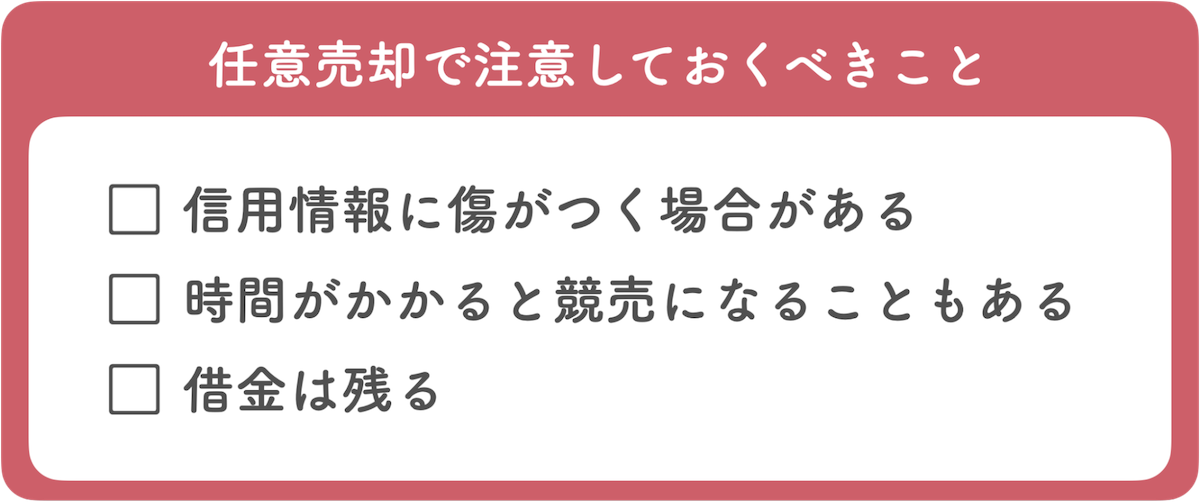

そのため、任意売却には以下の3点が伴うことを覚えておいてください。

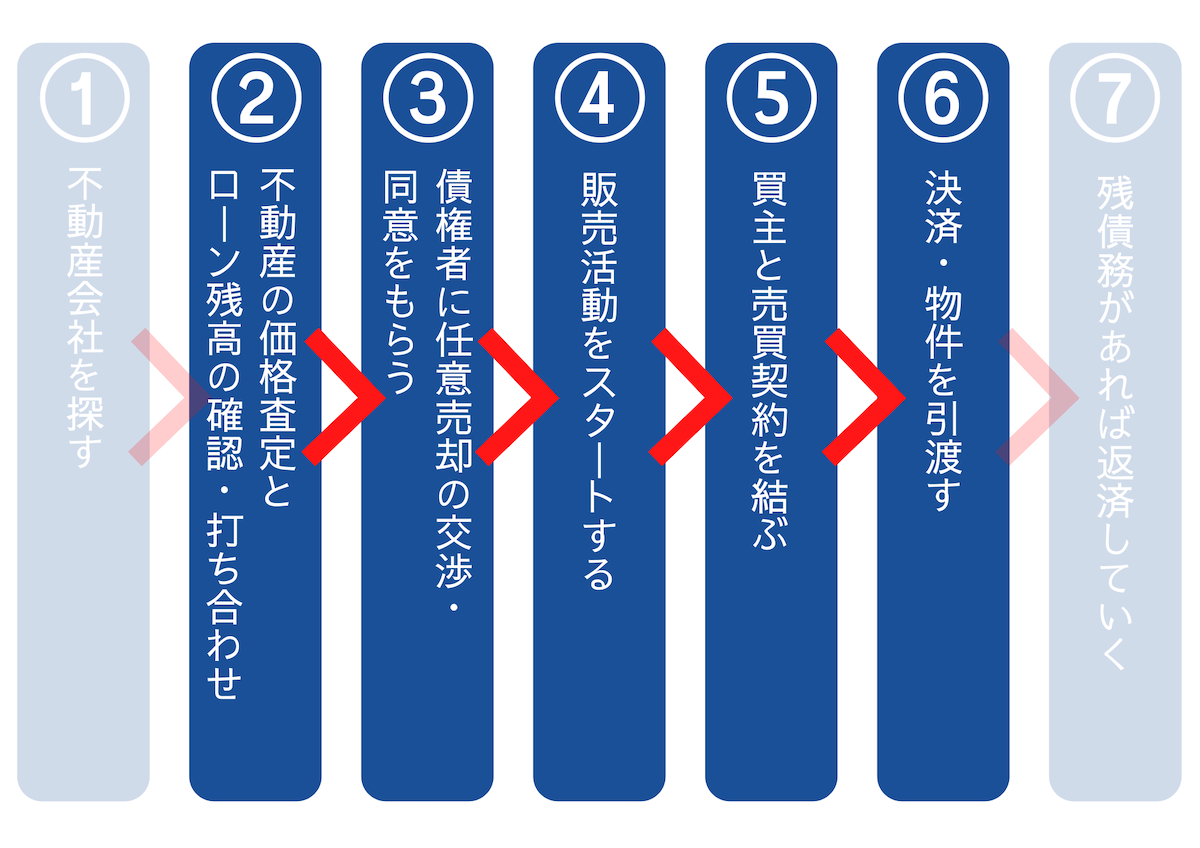

3.任意売却の流れ

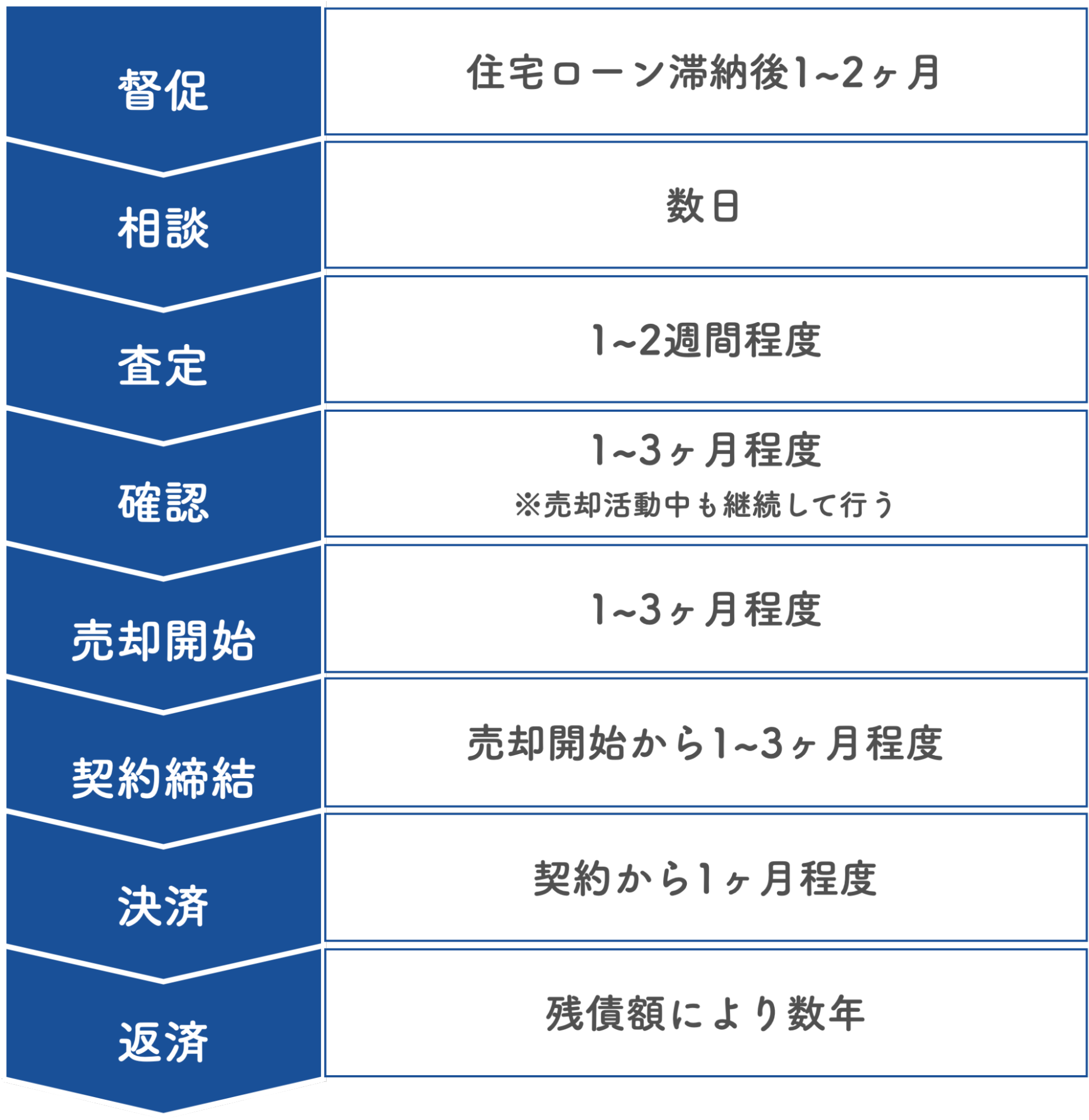

任意売却には、通常3~6ヶ月ほどの時間がかかります。

しかし、時間をかければかけるほど、信用情報に傷がつく、いわゆる金融機関のブラックリストに載る可能性が高くなりますし、もっと時間がかかると時間切れで強制差し押さえなどの危険も出てきます。

そのため、任意売却を考える際には、「できるだけ早く・少しでも高く」自宅の売却を成立させる必要があるのです。

任意売却を成立させるため、まずは全体の流れを把握しておきましょう。

それぞれの段階で具体的にどんなことをするのか、注意点等と合わせて解説していきます。

3-1.督促:住宅ローンの滞納後1~2ヶ月

住宅ローンを1~2ヶ月滞納すると、金融機関から書面または電話で「督促」に関する連絡が入ります。

このような「督促通知」を受けるほどに返済が厳しい状態であれば、すぐに金融機関と相談をして、任意売却の検討を始めた方がよいでしょう。

もしもこの「督促通知」を無視して支払いをその後も不履行にさせた場合、滞納3~6ヶ月ほどで保証会社(ローンで保証会社を利用している場合)から「代位弁済通知」が届きます。

これは、住宅ローンについての債権が、これまで借り入れをしていた金融機関から保証会社に移ったことを表します。

この段階でさらに支払いを放置することで、不動産の差し押さえなど競売のための準備が開始されてしまうのです。

自宅の強制差し押さえによる競売を避けるためには、住宅ローンの支払いの継続が難しそうだと判断したらすぐ、もしくは住宅ローンの滞納をして金融機関からの督促通知が届いたらすぐに、金融機関に返済についての相談をするべきなのです。

3-2.相談:金融機関に返済の相談をする

まずは住宅ローンの返済額や滞納状況、残債額などについて、金融機関に連絡して正確な情報を把握します。

現状を把握してなお返済が厳しい場合は、すぐに金融機関に相談し、返済についての現実的な協議をすることが必要です。

金融機関との協議で大切なのは、「借り入れを返済する意思がある」ということをしっかり伝えること。

曖昧な返答や態度をして「返済をする意思がない」と見なされれば、保険会社への債権の委譲が早まる場合もあります。

ローンを借りている金融機関に状況を確認したら、早めに任意売却を含めた返済に関して金融機関と相談・協議しましょう。

3-3.査定:不動産会社を選定し査定を依頼する

任意売却が決まったら、任意売却に関しての専門知識を持つ不動産会社に相談し、不動産会社を選びます。

通常の不動産売却では、複数の不動産会社に査定の依頼をし、担当者との相性などを見て不動産会社を選びますが、任意売却の場合は、まず何よりも任意売却についての知識と実績のある不動産会社や担当者であることが最優先です。

売却が始まると、金融機関または保険会社への連絡と調整は、基本的に不動産会社からしてもらう形になるからです。

もしも任意売却の知識や実績のない不動産会社を選んでしまった場合、以下のような事態が起きてしまいます。

- 金融機関との交渉が不利に進む

- 査定金額が不適切で任意売却のうちに売却できず競売にかけられる

- 売出価格の設定などで売主の希望が通らない

- 買主に対して、引っ越し代の一部負担の依頼ができない

このような事態を避けるため、不動産会社は必ず任意売却についての知識と実績のあるところを慎重に選んでください。

3-4.確認:債権者(金融機関や保険会社等)への連絡と確認

不動産会社と不動産売却についての具体的な相談をしたら、任意売却について債権者である金融機関や保険会社等の同意を得ます。

具体的には、以下の内容を確認し、調整を行います。

- 売却価格

- 売却(返済)時期

- 売却後の残債の有無

- 残債の返済方法

債権者への確認は、任意売却の売却活動が始まってからも継続的に行っていくものです。

3-3.査定:不動産会社を選定し査定を依頼するでもお伝えしましたが、基本的に金融機関への確認と調整は不動産会社を通して行ってもらうものなので、あなたの立場で調整を行ってくれる不動産会社の存在が何よりも大切になります。

3-5.売却開始:不動産を売り出す

自宅の任意売却を開始します。

任意売却の場合、競売物件と異なり、通常の売買物件と同じように内覧などがあります。

内覧とは、物件の購入希望者が建物内の状況を見学することです。内覧の際には、購入希望者の心象を少しでも良くするため、室内外をきれいに掃除しておくことが大切です。

実は競売物件の場合、この内覧ができないことで、市場価格よりも安く買い叩かれる部分が大きいのです。

「できるだけ早く・少しでも高く」売却するには、購入希望者に対する心象面での働きかけも重要になってきます。

できるだけ早めの売却を目指す一方で、不動産売買の契約期間には、最大3か月という期限があります。

なかなか買主が見つからないときは、任意売却の期間内に売却できるよう、売却金額を下げるといった条件の変更が必要になることもあります。

3-6.契約締結:不動産売買の契約を結ぶ

買主が見つかったら、売買契約を結ぶ前に債権者と最終的な調整を行います。

債権者である金融機関から売却条件について合意が得られれば、買主と売買契約を締結します。

ここでスムーズに合意を得るためにも、売却活動中も債権者とこまめに話し合いを持っておくことが大切です。

ちなみに、任意売却は一般的な不動産売却とは異なるため、以下のような2つの特約を盛り込んで契約書が交わされます。

- 債権者から合意が得られなかった場合の白紙解約

- 契約不適合責任の免責

どちらも売主である所有者が不利にならないように交わしておく特約なので、それぞれわかりやすく説明しておきましょう。

■債権者から合意が得られなかった場合の白紙解約

任意売却では、いよいよ契約という段階で、急に債権者から売却許可を取り下げられる場合があります。

具体的には、以下のようなケースです。

- 債権者が複数いて、債権者同士での話し合いがこじれる

- 売却価格以外の条件が金融機関の想定と異なる

どちらのケースも、物件の所有者である売主にはどうすることもできないものですが、買主の側から見ると、購入しようと計画していた不動産が急に手に入らなくなる、突然の解約と言えます。

通常の不動産売却では、このようなケースでは買主から違約金などを請求されます。

この違約金請求を回避するための特約が、「白紙解約の特約」に当たります。

■契約不適合責任の免責

「契約不適合責任」とは、物件を売却して買主に引き渡した後で、契約内容にはなかった欠陥や不備が見つかった場合、その修理や賠償などにかかる費用などについて、売主が負う責任のことをいいます。

一般的な不動産売買の際には、「契約不適合責任」については売主が責任を負います。

しかし任意売却においては、売主の側に責任を負うための資金などがないことが大前提のため、売却後に経済的負担がないように、この責任を負わなくてよくするための特約を盛り込みます。

3-7.決済:売買完了と所有権の引渡し

売却代金の分配や、残債についての返済計画などの条件が決定し、買主側の購入準備が整うと、いよいよ不動産の決済・引渡しを行います。

不動産の決済・引渡し日に売主が受け取った代金で住宅ローンの残債を返済し、抵当権の抹消手続きと同時に所有権を買主に引渡します。

3-8.返済:売却後の残債務の返済について契約する

任意売却では売却代金で借入金の完済ができないため、決済後も返済について債権者との関係は続きます。

物件の決済後、残債の返済に関する契約書を金融機関と締結するため、決済前から債権者と協議して計画を立てるなどして、綿密に調整を行います。基本的には無理のない返済額の希望が通るものと考えて大丈夫です。

任意売却が完全に終了したら、この契約書の通りに借入金の残債を返済していきます。

任意売却の流れは、物件の状態や債務状況、抵当権の設定が何件あるかによっても大きく変わります。

こちらで紹介した流れは大まかな目安にはなりますが、任意売却をスムーズに行い、「できるだけ早く・少しでも高く」売却するための参考にしてください。

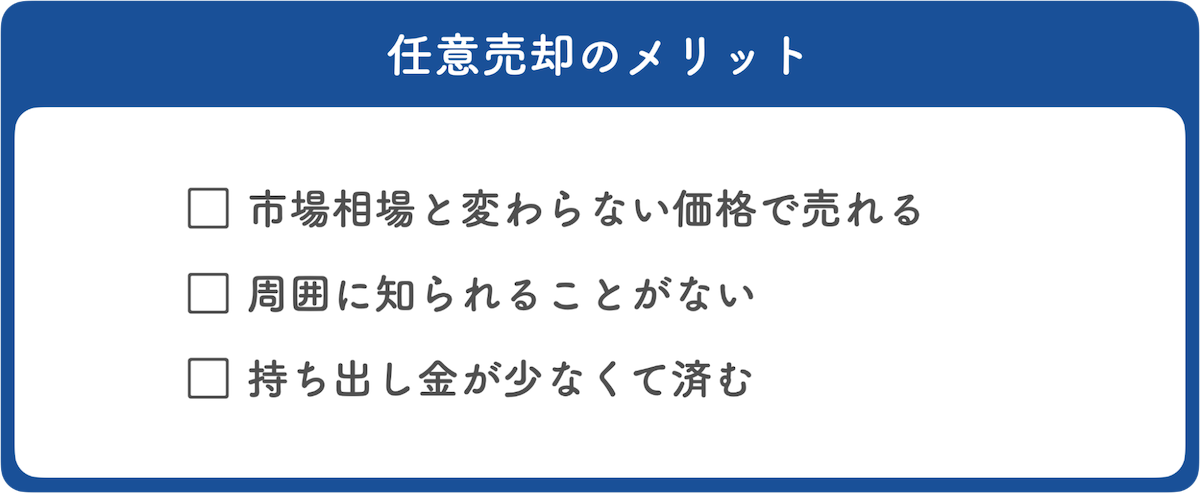

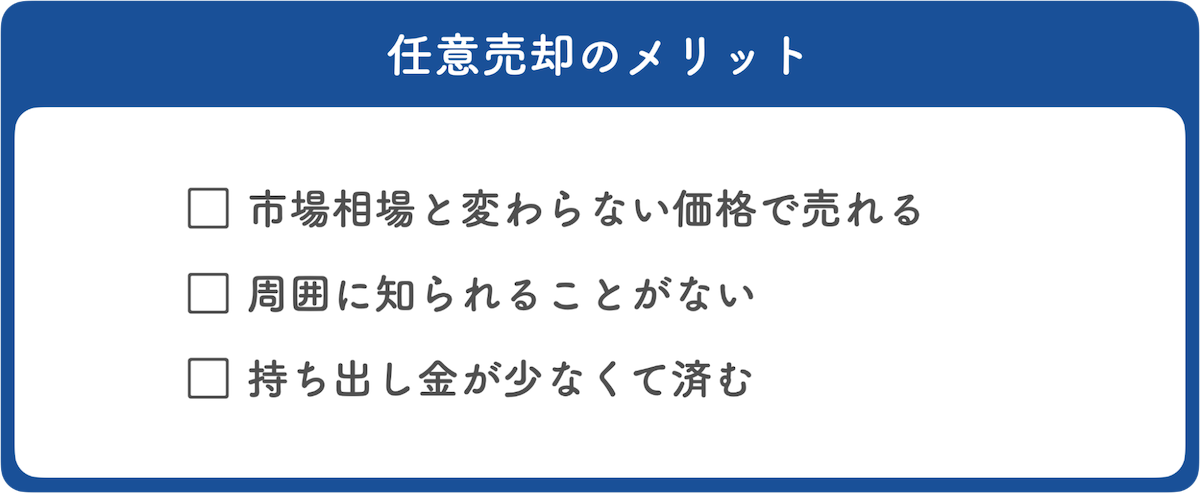

4.任意売却のメリット

任意売却は、一般の不動産売却に近い形で行われるため、以下のように多くの面で売主にとっての融通が利きます。

具体的な任意売却のメリットを見ていきましょう。

4-1.市場相場と変わらない価格で売れることが多い

3-5.売却開始:不動産を売り出すの項でもお伝えしましたが、任意売却による売却は、一般的な不動産売却と変わらずに行われるため、市場価格とあまり差のない価格で物件が売れることが多いです。

競売では、物件の内覧ができず、裁判所の公開情報でしか物件について知ることができないため、高値がつけられることはまずないと言えます。

一般的に、競売落札額は市場相場の6~7割程度とされているのです。

しかし、任意売却であれば、市場相場に近い価格で販売できるため、売却代金をそのまま住宅ローンの返済に充てることで、残債を大幅に減らすことができるのです。

ただし、全てのケースで市場相場と同程度の価格で売れるとは限りません。任意売却では、ローンの残債や負債額を顧慮して売却価格を決めるため、残債がかなり少ない状況であったら相場より安く値付けされて売られるケースもあります。

また、売却期限があるため値下げ交渉に応じざるを得ないこともある、ということに注意が必要です。

4-2.周囲に知られることがない

任意売却は、通常の不動産売却で売り出すのと同様に扱われるため、物件所有者の情報が周囲に知られることはありません。

競売の場合は、競売が決定すると、裁判所の競売情報のWEBサイト内において、物件の所在地や写真が公表されます。インターネットでの情報公開なので、周囲に知られる可能性がとても高いのです。

任意売却であれば、物件を売却しても、職場や近隣住民、子どもの通う学校などに、それが任意売却によるものだったと知られることはほとんどありません。

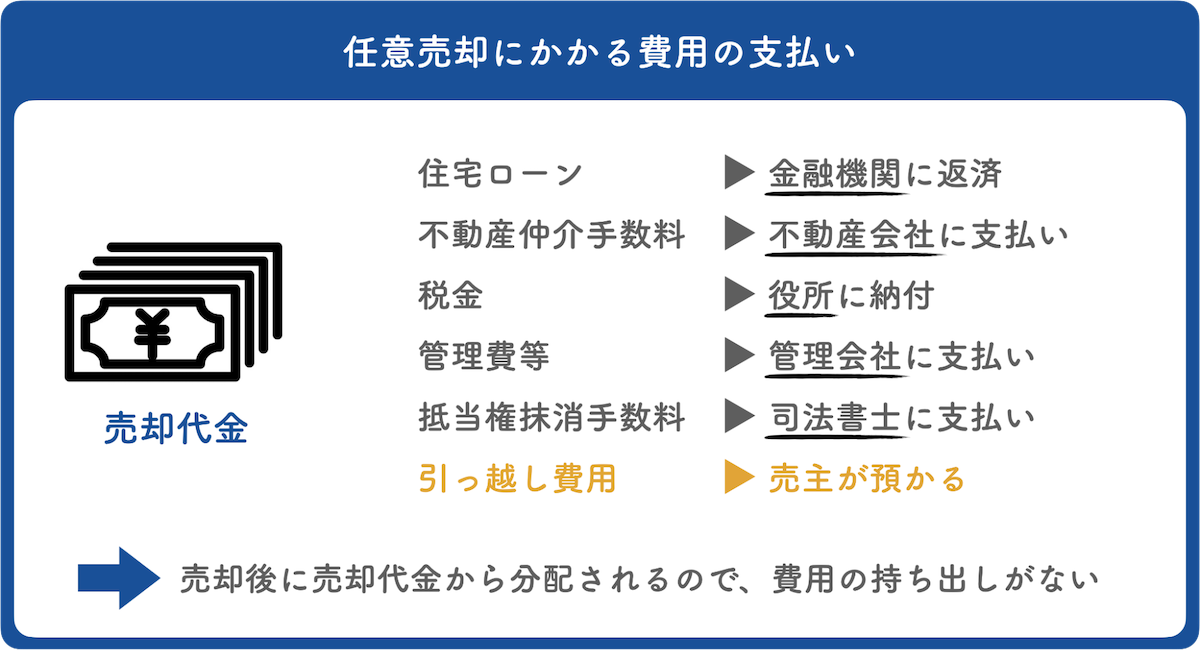

4-3.持ち出し金が少なくて済む

通常、家を売却すると、仲介手数料や税金などの費用が発生します。

しかし任意売却であれば、売却代金から必要な費用を各方面に分配するため、自己資金を用意する必要がありません。

そのため預貯金が少ない場合でも、売却後の事後精算になるため、安心して不動産会社を頼ることができるのです。

また、売買代金の中から引っ越し代を一部支払ってもらえるケースもあります。

なぜなら任意売却では、売却資金の分配方法について、債権者と相談して決めることができるからです。

債権者との交渉次第では、引越し費用や当面の生活費など、諸費用の一部を売却資金から負担してもらえることがあるのも、任意売却の大きな強みと言えます。

任意売却にかかる費用について詳しく知りたい方は、こちらの記事も参考になさってください。

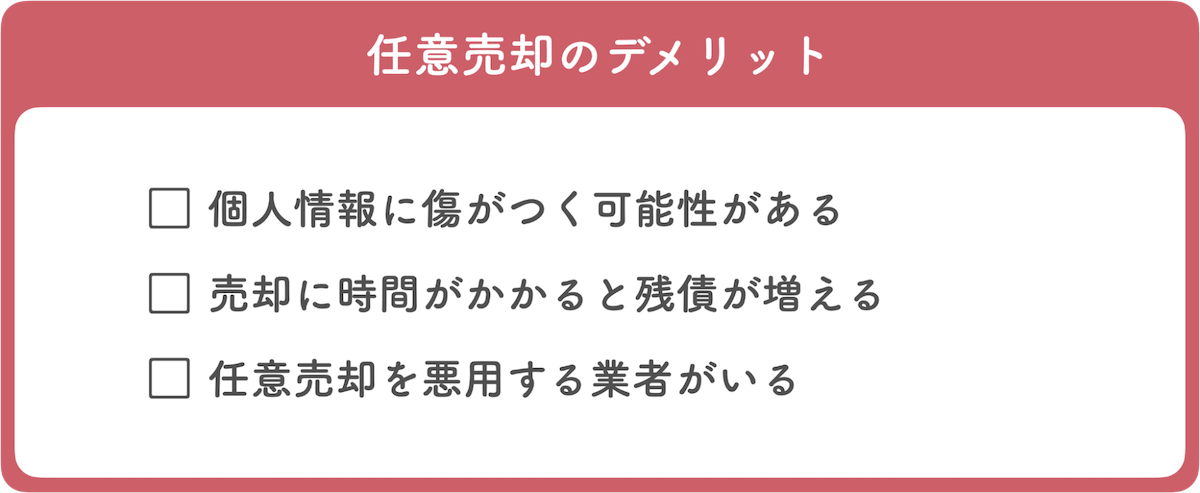

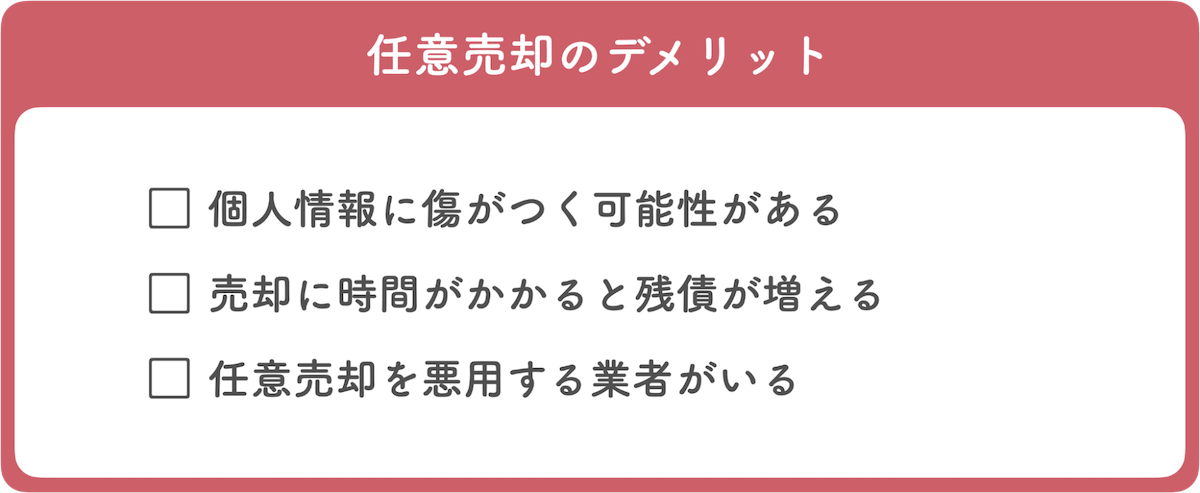

5.任意売却のデメリット

任意売却には、以下のように覚えておくべきデメリットがあります。

任意売却のデメリットについて、それぞれ具体的に見ていきましょう。

5-1.個人信用情報に傷がつく可能性がある

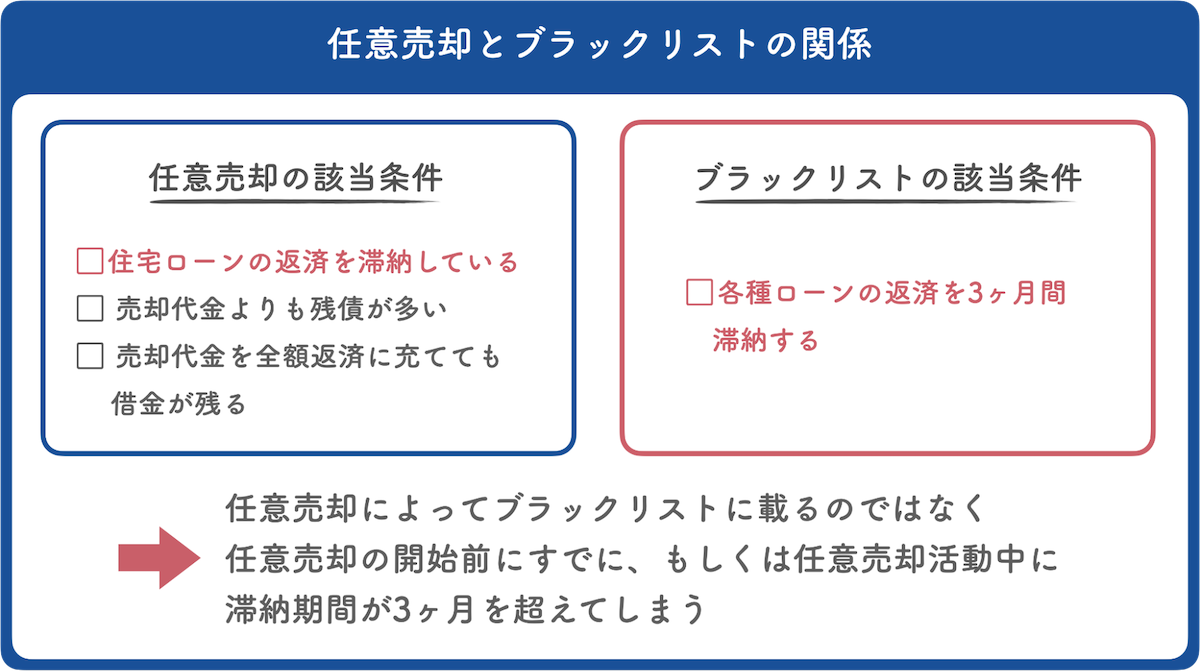

住宅ローンの滞納をして任意売却をすると、多くのケースで個人信用情報に傷がつく、いわゆる「ブラックリストに載る」と呼ばれる状態になります。

これは住宅ローンに関わらず、何らかの借入の返済が3ヶ月間滞ると起きることです。

これまでお伝えしてきたように、任意売却の成立には3~6ヶ月ほどの期間がかかるのが一般的です。

そのため、返済が滞ってすぐに任意売却の相談をはじめても、物件が晴れて任意売却を果たすまでに、滞納期間ができてしまうのです。

住宅ローンの滞納事実は、任意売却の該当条件に要素として挙げられているため、多くのケースでブラックリストへの登録を免れることはできません。

とはいえ、ブラックリストに載ったからといって、会社や近隣にその事実が知られることはありません。

強制差し押さえで競売にかけられる方が、裁判所職員による周辺住民への聞き込みや、ネットで「競売物件」として公開されるため、周囲への社会的信用の影響は大きいのです。

ブラックリストに載ることを恐れるあまりに、任意売却に踏み切らず競売になった時の方が、多くのリスクを伴うということを覚えておいてください。

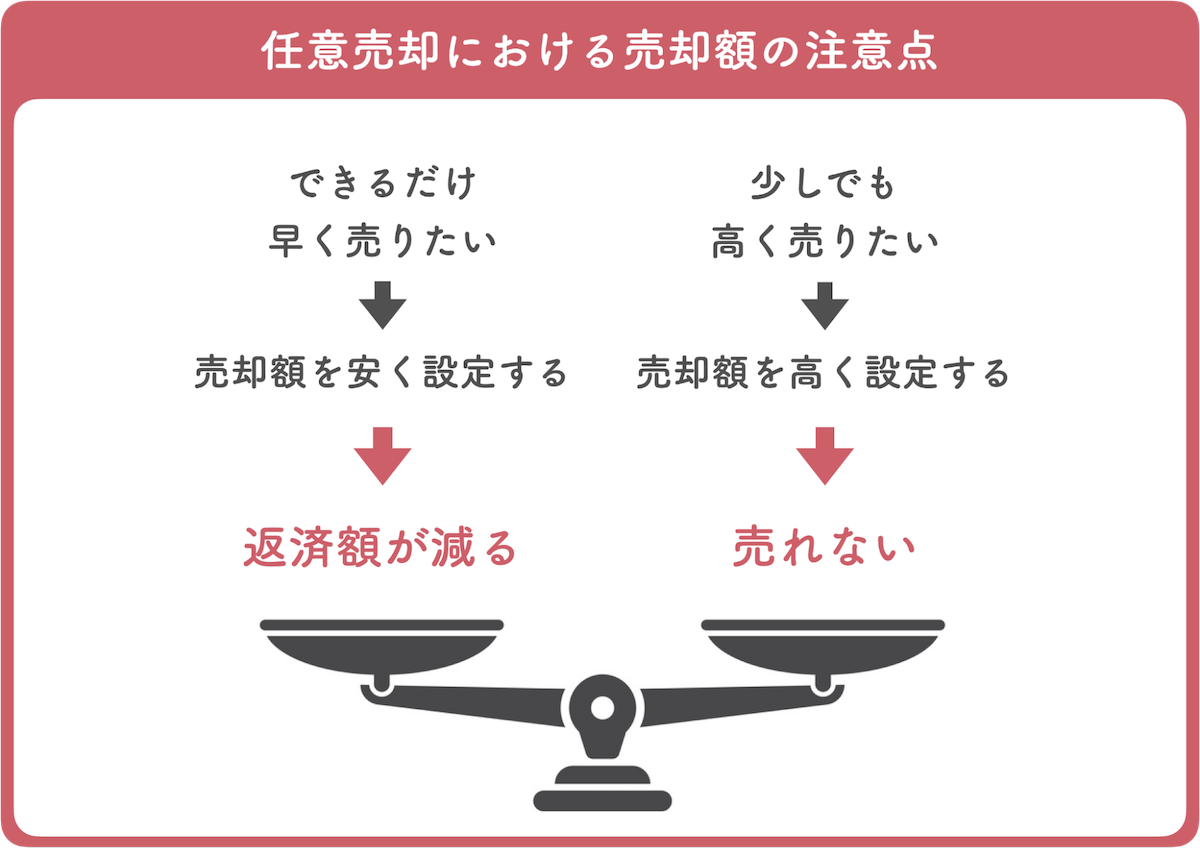

5-2.売却に時間がかかると残債が増える

売り出しを開始してもなかなか買い手がつかなくて時間がかかると、その分だけ「遅延損害金」という、利息以外にも支払わなければいけない費用の増加に繋がります。

これは、実質返済額が減り、残債が増えていくことを意味します。

つまり任意売却では、できるだけ早く売って遅延損害金の増加を防ぐ一方で、少しでも高く売って返済額を増やすことのバランスが求められるのです。

売却に時間をかけず、しかし住宅ローンの残債をできるだけ多く返済するため、売出価格を設定する際には十分な検討と、不動産会社の経験や実績によるサポートが必要になってきます。

また、「任意売却後もローンが残った場合、支払いが続いてしまうのでは……」と心配されるかもしれませんが、任意売却の場合は残債が残らないように売却価格を決めるため、基本的にそのようなことはないでしょう。

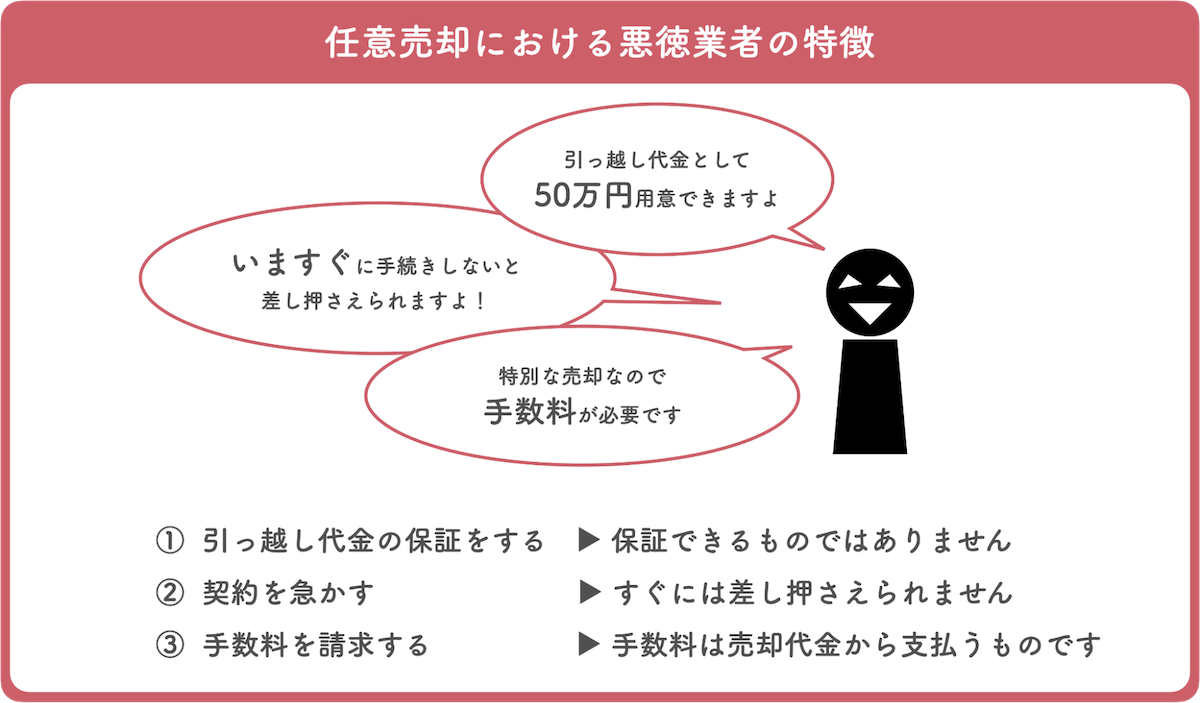

5-3.任意売却を悪用する業者がいる

任意売却を請け負う業者の中には、悪質な者も存在しています。

弱みや焦りにつけ込んで手数料を取ったり、わざと時間をかけて競売まで持ち込ませてから安価での買い取りを提案してきたり、手口はいろいろです。

これまでにも何度もお伝えしてきていますが、任意売却には、不動産会社のサポートがとても重要になってきます。

売却額の落とし所をつけたり、売主の引っ越し代金を引き出す交渉をするなど、不動産会社には豊富な経験と高い交渉力が求められるからです。

任意売却の顧客をターゲットにする悪質な業者や不動産会社を見分け、売主のために動いてくれる不動産会社を選ぶことが何より大切です。

不用意に焦らせて契約を急かしたり、引っ越し代金を明確に保証する業者は避けるようにしてください。

地域に強くて販売力の高い、地元や大手の不動産会社であれば、金融機関や債権回収会社、保証会社からしても安心して取引ができる相手となるでしょう。

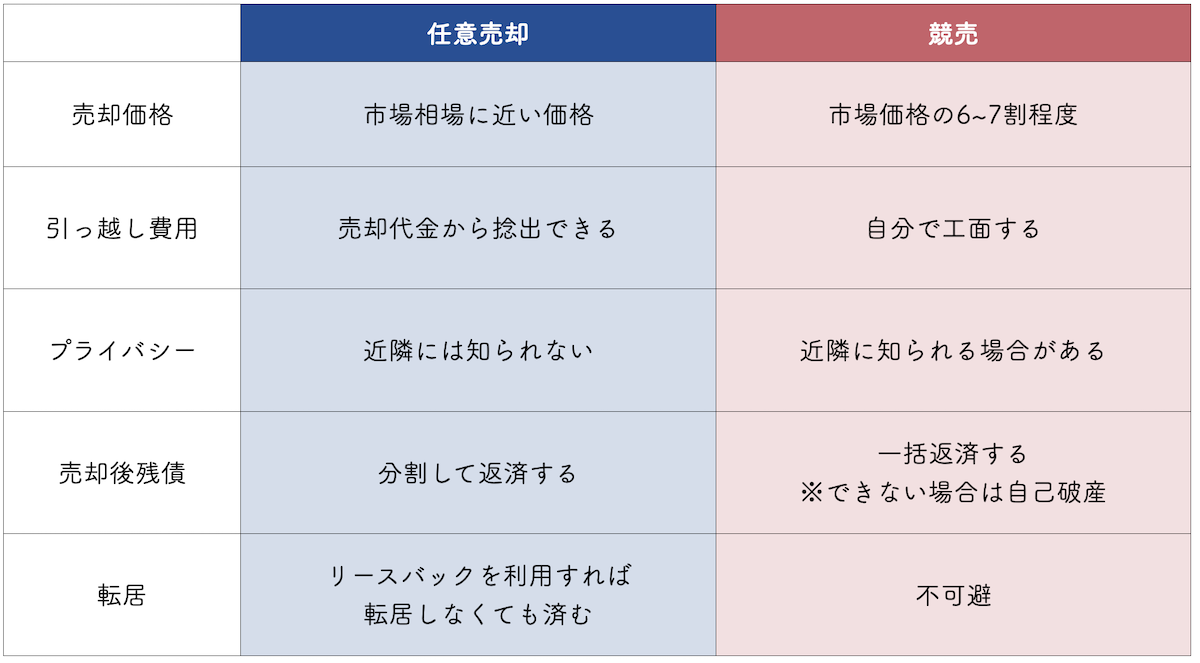

6.任意売却と競売の違い

これまでも何度かお伝えしてきましたが、任意売却は、自宅の強制差し押さえによる「競売」を避けるために取るべき手段です。

競売とは、土地や建物の購入時に、その不動産を担保にして借りた住宅ローン返済ができなくなった場合に、債権者(金融機関等)の申し立てによって裁判所が行うものです。競売にかける際に、家主に許可を得る必要は一切ありません。

債権者が貸し付けた住宅ローンを回収するための売却方法なので、自宅の持ち主の意見や希望はいっさい反映されないのが特徴です。

一方、任意売却は売主が主体となって不動産会社に依頼をし、金融機関との調整をつけながら通常の不動産物件のように売却活動を進めていきます。

そのため、売却価額や引っ越しのタイミングについても、関係者との事前の話し合いで折り合いをつけながら進めていくことができます。

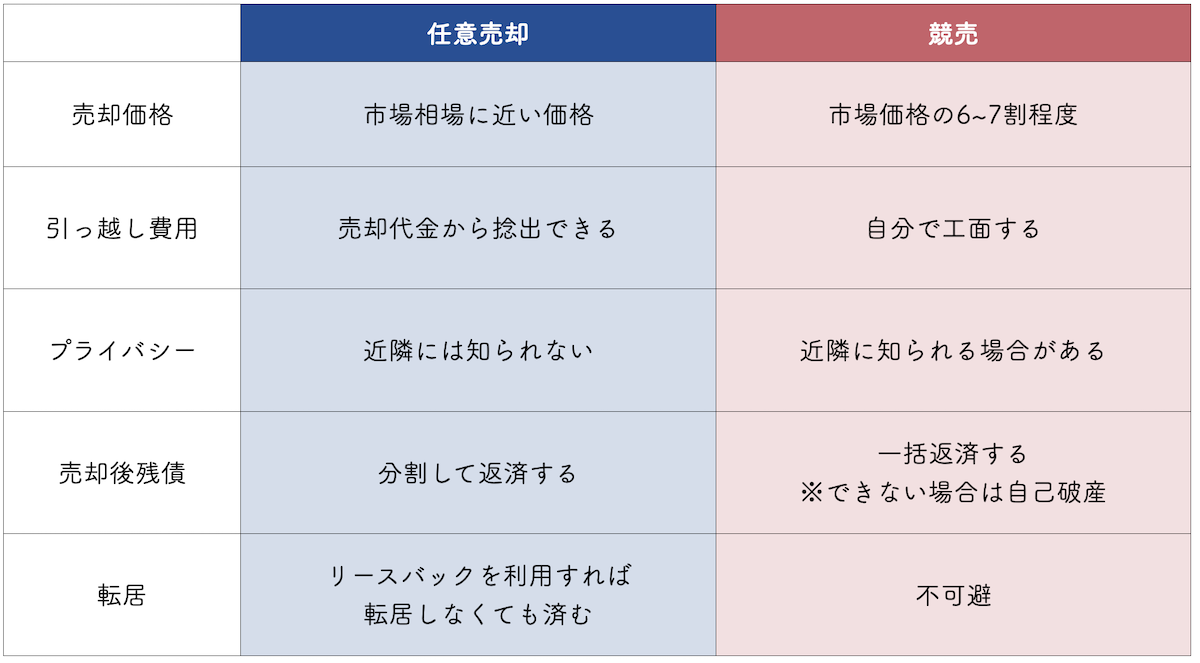

任意売却と競売の違いについて、以下にわかりやすく一覧したのでご確認ください。

ご覧いただくと分かるように、任意売却は競売と比べてはるかに自由度が高く、自己破産や強制的な転居を避けることができるのです。

また、あまり知られていませんが、競売の費用負担は、任意売却よりも高額になります。

任意売却:高く売れて費用が少額

競売:安く買い叩かれて費用が高額

自宅売却後にそれでも残ってしまった残債については、任意売却でも競売でも返済が求められるものですが、返済に充てられる額が多いのは、圧倒的に任意売却になります。

より詳しくは、任意売却にかかる費用について書かれたこちらの記事もご確認ください。

なお、リースバックとは、任意売却の買主を不動産会社にし、その不動産会社に賃貸料金を毎月支払うことで、転居せず同じ家に住み続けることのできる仕組みです。

不動産会社に毎月賃貸料金を支払いながら、金融機関に対しては売却後残債の返済を毎月続けます。

7.任意売却する前に検討すべき住宅ローンの軽減法

任意売却は、住宅ローンがどうしても支払えず、返済を滞納してしまった場合の返済手段です。

競売よりは社会的信用を失うことのない穏便な手段ですが、それでもせっかく購入した自宅を失う可能性があるのは事実です。

任意売却に踏み切る前に、住宅ローンの軽減ができないかについて、以下の方法を検討をしてみるのも良いでしょう。

- 借り入れをしている金融機関に返済について相談する

- ローンの借り換えをする

- 親族間または親子間売買をする

それぞれどのような方法なのか、詳しく見ていきましょう。

7-1.借り入れをしている金融機関(銀行、住宅金融支援機構)に相談する

住宅ローンを組んだ銀行などの金融機関に対して、まずは住宅ローンの返済ができなくなる前に早めに相談しましょう。

返済期間や月々の返済額など、以下のような返済条件について見直しをすることができます。

- 返済期間の延長

- 月々の返済額の減額

- 一定期間の利息支払い延長

- ボーナス返済の取りやめ

また、新型コロナウイルス感染拡大の影響で返済が困難になっている場合は、金融機関も特別に相談窓口を開設しています。

金融機関を監督している金融庁も、住宅ローンなどの条件変更に柔軟に対応するよう要請をしているので、まずは金融機関に早めに相談してみてください。

参考:金融庁「新型コロナウイルス感染症の感染拡大を踏まえた対応について(住宅ローン等に係る条件変更)」(PDF)

参考:住宅金融支援機構(フラット35)「新型コロナウイルス感染症の影響により機構の住宅ローンのご返済にお困りの方へのお知らせ」

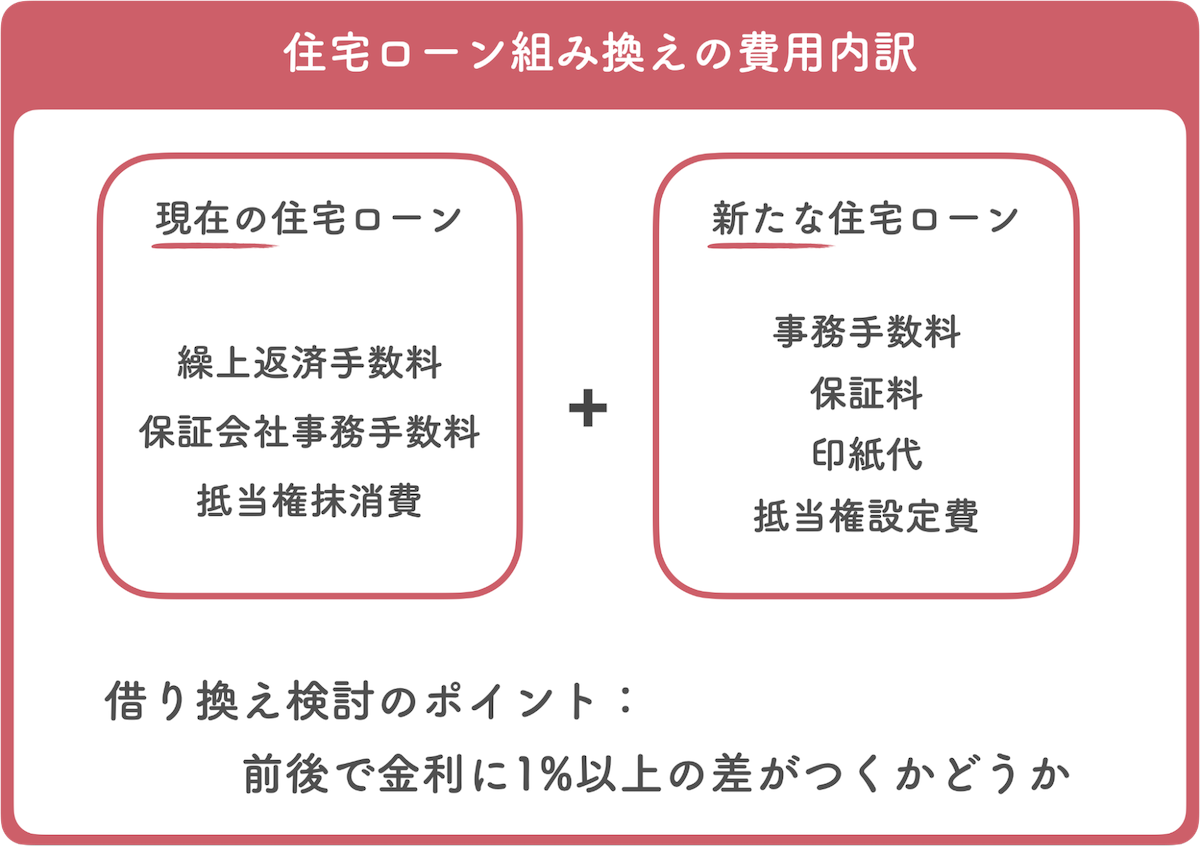

7-2.ローンの借り換えをする

住宅ローンを払えないときは、より貸付金利の低い住宅ローンへの借り換えの検討も行いましょう。

金利が低くなれば、毎月の返済額を安く抑えることができるため、返済の負担が軽くなります。

ただし、住宅ローンの借り換えは、返済額が低くなるというメリットがある一方で、借り換えそのものに以下のような手数料が発生します。

借入額やローン残債にもよりますが、通常借り換えには40~50万円ほど手数料や諸経費がかかります。

そのため、借り換えを検討すべきかどうかは、「借り換えの前後で金利に1%の差がつくかどうか」にかかってきます。

すでに低金利で住宅ローンの借り入れをしている場合は、借り換えをするよりも、現在借り入れをしている金融機関に返済についての相談をする方が得策です。

7-3.親族間または親子間売買をする

不動産の親族間・親子間売買とは、文字通り親族または親子の間で所有している不動産を売買することです。

親族に売却し、その購入費用分を賃貸料として支払い、同じ場所に住み続けるというケースは少なくありません。

また、親が住宅ローンの返済に困っている状態の自宅に子どもが住み続けるため、親から子に自宅を売却する親子間売買では、買主となった子どもが新たに住宅ローンを支払います。

基本的には個人間の不動産売買と大きな違いはありませんが、以下のことに注意が必要です。

- 市場価格よりも安すぎると贈与とみなされ、子に贈与税がかかる

- 市場価格よりも高すぎると譲渡益が発生し、親に譲渡所得税がかかる

- 親子間売買では金融機関の審査が厳しくなる

もちろん、子どもに支払い能力がなければ住宅ローンを組むことはできないので、子どもに一定の収入があることが大前提となります。

なお、親子間売買は親族間売買よりも実際にはハードルが高い傾向にあります。

直系家族による売買を認めていなかったり、親子間売買を目的とした取引では、金融機関の融資を得られないことが多いからです。

8.任意売却に関するQ&A

任意売却は、住宅ローン残債や物件の状態、複数の抵当権が設定されているなど、個別のケースによって対応がさまざまです。

おおまかな流れや条件などについて解説してきましたが、その他にもよくある任意売却についての基本的な疑問についてお答えします。

Q1.任意売却後に残った債務を払えない場合は?

A.任意売却後の残債についての返済は、一般的に月額5,000円~30,000円程度と言われています。

毎月の返済額は債権者との話し合いで決めるため、基本的には払える額で払っていく形になります。

たとえ月額5,000円程度でも支払いを続けることができない場合には、生活保護を申請したり、自己破産を選ぶことになります。

Q2.連帯保証人にはどんな迷惑がかかる?

A.任意売却の前に、滞納が発生した時点で、連帯保証人には債権者から返済の督促が行われています。

そのため、督促がいってしまったことを謝罪し、任意売却についての意思を伝えてください。

任意売却の完了後は、連帯保証人も債権者と残債務の返済について話し合いを行います。

まれに、連帯保証人が任意売却を認めない場合がありますが、多くは任意売却に対する理解がないことが原因のため、しっかりとした知識のある不動産会社や金融機関の人から説明をしてもらうことで、ほとんどの誤解は解けます。

連帯保証人に対して、資産を売り払っての返済を要求したり、連帯保証人の所有する不動産に抵当権を設定するといった強引な回収はまずありませんが、連帯保証人は残債務の返済についても保証することになことを覚えておいてください。

Q3.任意売却で売れなかった場合はどうなる?

A.任意売却で物件が売れなかった場合は、貸付金の回収のため、競売によって強制的に売却が行われます。

任意売却が不成立になる原因は、主に以下の3つです。

- 債務者(所有者)の非協力的な態度

- 売却可能金額の想定違い

- 不動産会社が任意売却についての知識と経験を持っていない

具体的にそれぞれどんな状況なのかを見ていきましょう。

■債務者(所有者)の非協力的な態度

購入希望者の内覧を受け付けなかったり、内覧を受け入れても購入希望者が訪れた際に室内の清掃が行き届いていなかったり、態度が横柄だったりと、購入希望者に対してその物件が魅力的でなければ、購入には至りません。

■売却可能金額の想定違い

任意売却に当たっては、債権者と不動産業者のそれぞれで売却可能金額を査定します。債権者の査定価格が不動産会社の査定価格より高い場合、市場相場と異なり売れ残ってしまうのです。

■不動産会社が任意売却についての知識と経験を持っていない

任意売却では、交渉する相手が通常よりも多く、バランスを取るための不動産会社の業務が膨大になります。そのため、債務額全額に仲介手数料を上乗せした金額で販売を行い、市場価格より割高になって売れ残ることがあります。

9.まとめ

今回は、任意売却について検討を始めた方に向けて、条件や流れ、注意点などを解説してきました。

任意売却とは、住宅ローンの借り入れをしている金融機関に特別に許可を得て、住宅ローンの残っている家を売却するものです。

売却後は、借入総額から売却代金分を差し引いた残りの借金について返済するため、毎月の返済額を大幅に抑えることができます。

任意売却に該当するケースは、以下の通りです。

任意売却には通常3~6ヶ月ほど時間がかかり、以下のような流れで進めていきます。

任意売却のメリットは、以下の通りです。

一方、任意売却には以下のようなデメリットもあります。

任意売却と競売には、以下のような違いがあります。

住宅ローンの支払いが困難になったら、早めに金融機関に相談をし、知識と経験のある不動産会社と二人三脚で売却を進めましょう。住宅ローンを軽減する方法など、任意売却を決める前に検討すべき内容など、冷静に判断したり進められるようアドバイスしてくれるはずです。

この記事が、任意売却を検討しはじめたあなたのお役に立ちますように。

早く・無駄なお金をかけずマンションを売るならsumnaraで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。