マンションの売却にかかる費用一覧!シミュレーションと節約法も解説

「マンションを売却する際にどのくらいの費用がかかるんだろう」

「高額だったら嫌だな…」

「マンション売却の費用を抑える方法があったら知りたい」

そう思っていませんか?マンションの売却は無料でできるわけではなく、支払うべき費用があります。その費用の相場は、売却価格のおおよそ5〜7%が一つの目安とされています。

では、マンションの売却で出ていく費用にはどんな項目があるのかと言うと、主に次の通りで、

- 仲介手数料

- 印紙税

- 登録免許税

- 譲渡所得税

- 修繕費

- ハウスクリーニング

- 引越し費用

などです。一方で戻ってくる可能性がある費用もあります。それは次の通りです。

- 住宅ローン保証料

- マンションの管理費、修繕積立費

- 火災保険料

- 固定資産税、都市計画税

などになります。

マンションの売却費用が何にどのくらいかかるのかを知ることで、売却後にどのくらい資金が手元に残るかを把握しておくことができます。

そこでこの記事では、

- マンションの売却にかかる費用は売却価格の5〜7%

- マンションの売却にかかる費用一覧

- マンション売却時に戻ってくる費用一覧

- マンションの売却にかかる費用をシミュレーション

- マンションを売却する際の費用を安く抑えるコツ

以上の内容について説明していきます。最後までお読みになると、マンション売却にかかる費用の一覧や相場、戻ってくる費用、売却費用を安く抑えるコツを知ることができ、売却の際の出費に関する不安要素を取り除くことができるでしょう。

この記事があなたのお役に立てれば幸いです。

[監修]宅地建物取引士

市野瀬 裕樹

中古マンション売買仲介を累計1200件以上監督。株式会社groove agentにおいて不動産売買の業務に3年従事。買い手をサポートしてきた経験を活かし、どうすれば高く売れるのか?を、買い手目線で不動産売却仲介のアドバイスを行う。

目次

\簡単30秒で査定依頼完了/

1.マンションの売却にかかる費用は売却価格の4〜6%

マンションの売却にかかる費用は、売却価格の4〜6%くらいが相場です。具体的な数字で言うと、3000万円で売却する場合は120万円〜180万円、4000万円だと160万円〜240万円になります。

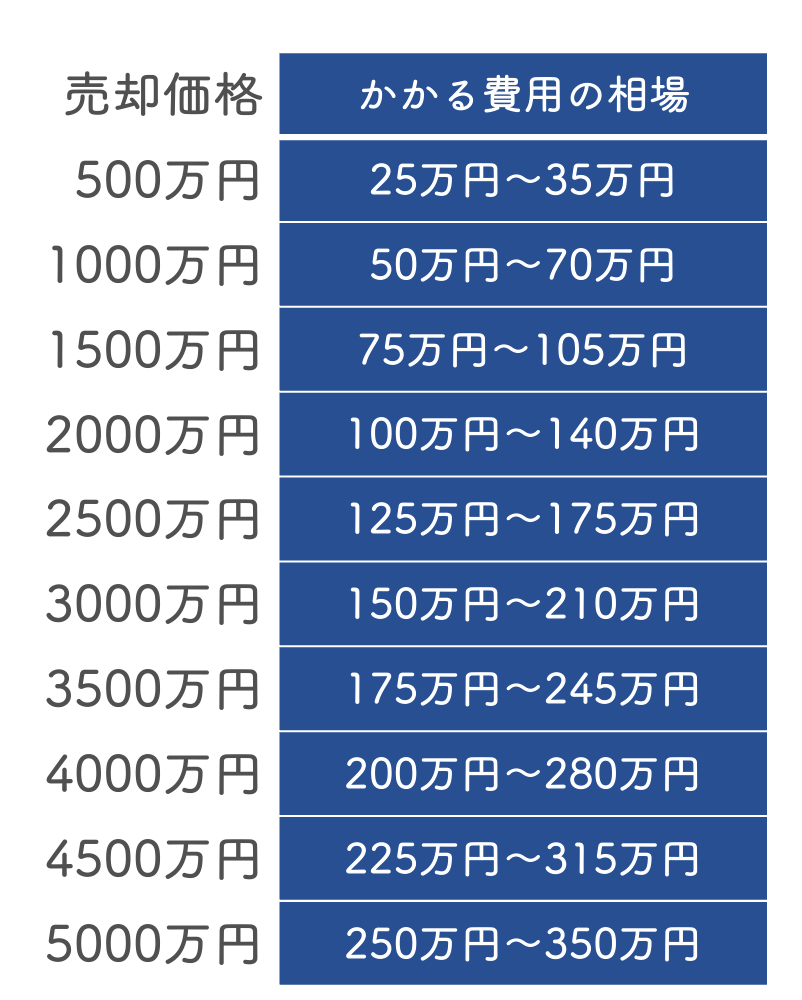

自分の場合はいくらかかるのかを分かりやすくするために、売却価格ごとにかかる費用の相場を一覧表にまとめてみました。

売却価格に5〜7%をかけて算出したものです。この表からも分かるように、売却価格が上がると売却にかかる費用も比例して高くなっていきます。

売却価格が1000万円の場合で40万円〜60万円、売却価格が5000万円だと200万円〜300万円にもなります。

では、マンションの売却にかかる費用の内訳はどのような項目で成り立っているのか、次の章で詳しく説明していきます。

2.マンションの売却にかかる費用一覧

マンションの売却の際にかかる費用はどんなものがあるのかと言うと、

- 仲介手数料

- 印紙税

- 登記費用(司法書士への報酬、登録免除税)

- 修繕費、ハウスクリーニング

- ローンを一括返済するための手数料

- 引越し費用

- 利益が出た場合の譲渡所得税

となります。そのうち、利益が出た場合の譲渡所得税は売却後に確定申告をした際にかかる費用です。

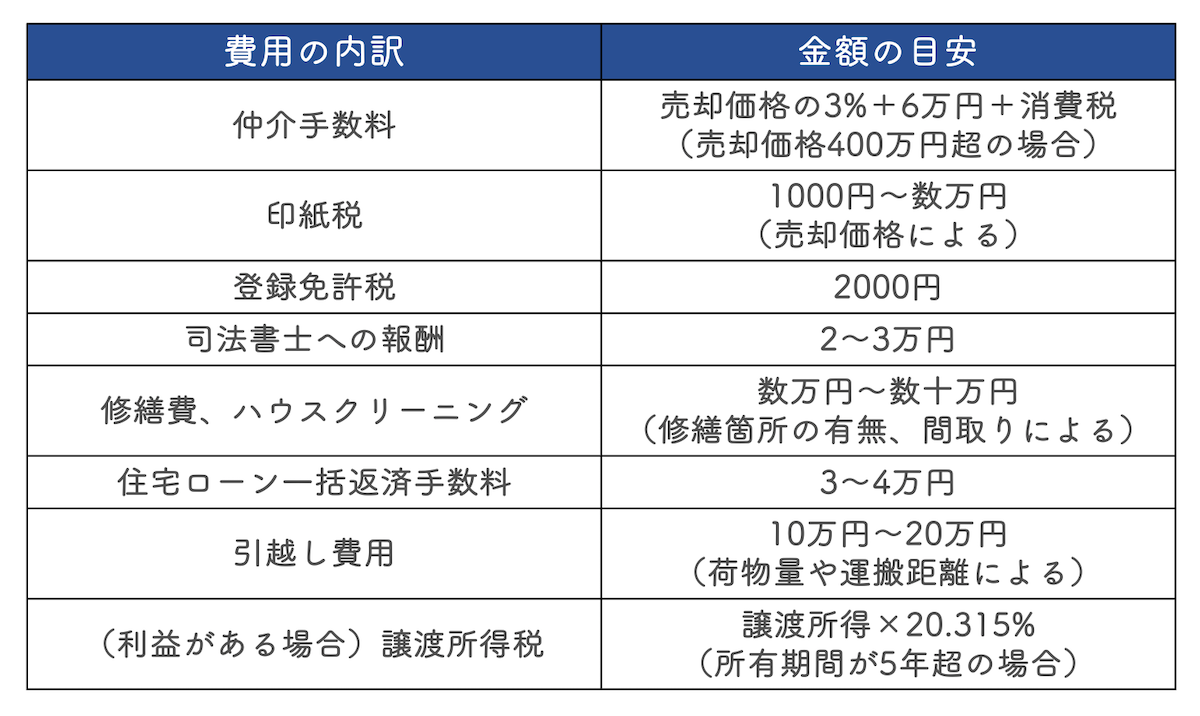

それぞれの金額の目安は、以下の通りです。

それぞれに条件があり、はっきりとした目安金額を出せないのがお分かりになるかと思います。そのため、自分のケースに沿った出費の目安を知るためには、それぞれの項目について詳しく理解する必要があります。

譲渡所得税以外はマンション売却時にかかる費用、譲渡所得税は売却の翌年の確定申告の際に納税する形になります。それではマンション売却時にかかる費用と、売却後にかかる費用についてそれぞれ詳しく解説していきます。

2-1.マンション売却時にかかる費用

マンション売却時にかかる費用は、

- 仲介手数料

- 印紙税

- 登記費用(登録免許税、司法書士への報酬)

- 修繕費、ハウスクリーニング

- ローンを一括返済するための手数料

- 引越し費用

などです。これらの費用は価格が一律なものもあれば、売却価格や状況などによって変動するものもあります。そこで、それぞれについて詳しく説明していきます。

2-1-1.仲介手数料

マンション売却の仲介手数料とは簡単に言うと、マンション売却の仲介を依頼している不動産会社に売買の成功報酬として支払うものです。

仲介手数料は宅地建物取引業法で上限が定められていて、仲介業者は上限以上の金額を請求できません。金額は、売却価格と上限によって不動産会社が決めるものです。

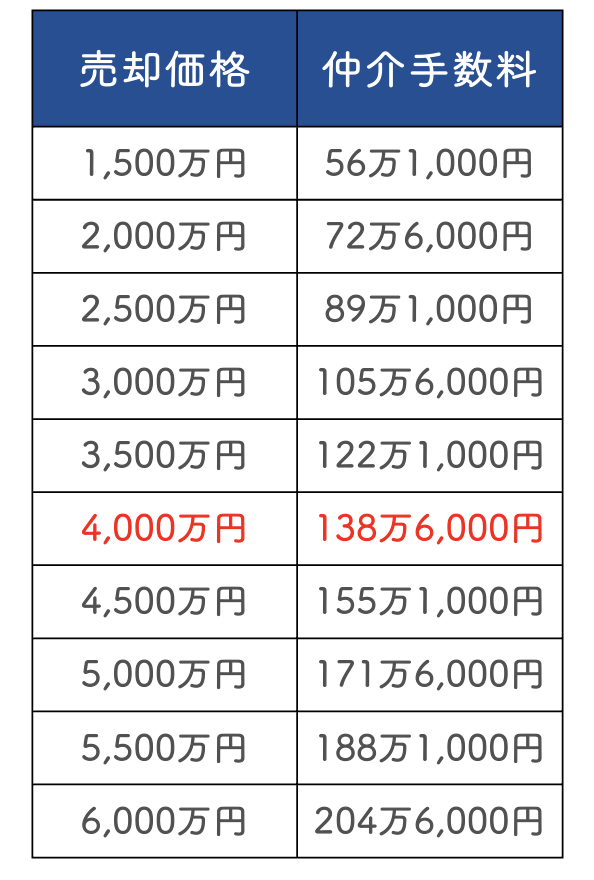

仲介手数料は次の式で算出できます。

この表からも分かるように売却価格400万円超の場合は売却価格×3%+6万円+消費税、200万円を超えて400万円以下の場合は売却価格×4%+2万円+消費税、200万円以下の場合は売却価格×5%+消費税となります。

具体的な数値を出して分かりやすくまとめると以下のようになります。

この表のように、売却価格が上がれば仲介手数料も高くなる仕組みです。不動産会社によっては、この仲介手数料を無料や半額に設定しているところもあります。

では、仲介手数料にはどんな費用が含まれているのかと言うと、

- 物件の販売活動における宣伝広告費

- 物件の案内に関わる諸費用

- 不動産の登記、権利情報等の登記

- 重要事項説明書の作成、説明

- 売買契約書の作成など必要書類の作成

- 支払い手続き

などになります。簡単にまとめると、不動産会社が物件の販売活動や売却手続きに関して必要になる費用という訳です。

仲介手数料は原則現金で、売買契約成立時と物件引渡し時の2回に分けて支払うのが一般的です。

マンション売却の仲介手数料についてより詳しくは、マンション売却の仲介手数料について書かれたこちらの記事をご確認ください。

2-1-2.印紙税

印紙税とは、不動産の売買契約が成立した際の媒介契約書に貼付する収入印紙にかかる税金のことで、収入印紙税とも呼ばれます。

印紙税は不動産を売却した場合に一律でかかるもので、税額は売却価格によって決められます。具体的には、次のようになります。

この表からも分かるように、売却価格が100万円を超え500万円以下の場合は印紙税2000円、500万円を超え1000万円以下の場合は印紙税1万円、1000万円を超え5000万円以下の場合は印紙税2万円、5000万円を超え1億円以下の場合は印紙税6万円となります。

基本的にはこのように定められていますが、2022年3月31日までの租税特別措置法の一つとして、印紙税の軽減措置が適用されています。

軽減措置が適用された税額は、売却価格1億円までは半額となり、次のようになります。

とされています。とてもお得ですが、2022年3月31日までの特別措置であることに注意しておきましょう。

納税方法は、契約書に収入印紙を貼りつけ、サインや印鑑などで消印を行うことで納税と認められます。

印紙税についてより詳しくは、マンション売却の税金について書かれたこちらの記事をご確認ください。

2-1-3.登記費用

登記費用とは登記を進める際に発生する費用のことで、登録免許税と司法書士への報酬があります。

マンションを売却した際は不動産の名義を変更するための登記の手続きをしなければなりません。登記手続きは売主と買主の双方がしますが、売主の場合は住宅ローンを組んだ際につけている抵当権を外す「抵当権抹消登記」、買主は物件の所有権を売主から買主に変更する「所有権移転登記」になります。

そこで、「抵当権抹消登記」の手続きで登録免許税と司法書士への報酬の支払いが必要になるのです。

登録免許税は一律で金額が決まっていて、土地・建物それぞれ1000円です。マンション売却の場合は、土地と建物両方を売却したと見なされますので、登録免許税は2000円になります。

司法書士への報酬は、一般的には2〜3万円程度が相場です。

マンション売却の登記についてより詳しくは、マンション売却の登記費用について書かれたこちらの記事をご覧ください。

2-1-4.修繕費、ハウスクリーニング代

マンションを売却する際、大がかりなリフォームをする必要はありませんが、最低限の修繕やハウスクリーニングは必要です。

最低限の修繕とは、生活に必要な設備不良がある場合で、例えば水道やガス、電気、IHコンロ、窓のサッシの劣化、ドアノブなど部品の欠損などです。

修繕費はそれぞれの状況によって違うので、物件査定の際に担当者に確認しておきましょう。

物件の掃除については自分で掃除をしても法律的には問題ありませんが、やはりプロの技術にはかないません。少し費用がかかっても依頼する価値は十分にあると言えます。

例えばハウスクリーニングのパック料金だと、2LDK・3DKのマンションで5万円程度、3LDK・4DKのマンションで6万円程度が相場とされています。事前に価格やサービスを比較して、依頼する業者を決めておくと良いですね。

マンションを売却する際のハウスクリーニングについてより詳しくは、マンション売却のクリーニングについて書かれたこちらの記事をご覧ください。

2-1-5.ローンを一括返済するための手数料

マンションを売却する場合、住宅ローンがまだ残っている人は一括返済の手続きを進めることになりますが、一括返済には手数料がかかるので注意が必要です。

手数料の金額は、金融機関によってさまざまです。例えばみずほ銀行や三菱UFJ銀行では33000円に設定されていることから、3〜4万円を見ておけば良いでしょう。

住宅ローン一括返済の手数料は金融機関によって異なりますので、あらかじめ確認しておくことをおすすめします。

2-1-6.引越し費用

マンション売却により住まいを移す場合は、当然ですが引越し費用がかかります。引越し費用は業者によってさまざまですが、荷物の量や運搬先までの距離、引越しする時期などによって料金が変わってきます。家族4人の引越しで、大体7〜9万円程度が相場です。長距離、繁忙期などの条件では20万円以上かかる場合もあります。

自分のケースに沿った詳しい料金を知りたい場合は、業者に問い合わせるのが一番正確です。「いきなり電話をするのは気が引ける…」と言う人は、引越し業者のホームページを見てみると、引越し先や人数などを入力するだけで簡単に引越し料金の目安を算出できるシミュレーションがありますので利用してみましょう。

また、マンションを売却してから新たにマンションを購入する人で、次の新居に入居する前に仮住まいをする場合は、引越し費用が2回かかってしまうことに注意しましょう。

2-2.マンション売却後にかかるのは譲渡所得税

マンションの売却後にかかる費用は、マンションの売却で利益が出た場合に支払いが必要になる譲渡所得税です。

譲渡所得税は、マンションを売却した翌年の2月16日〜3月15日の間に確定申告をして納税します。

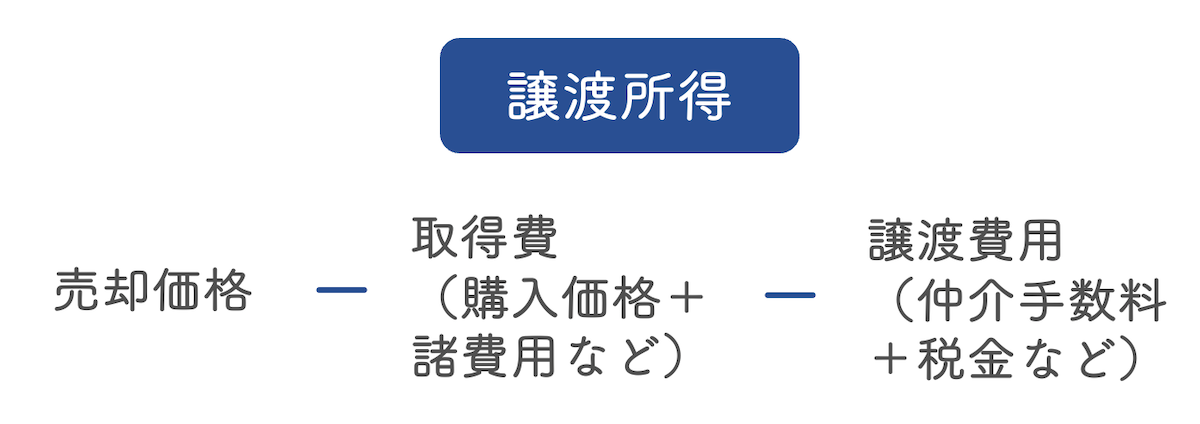

譲渡所得とは単純に売却価格と同じではありません。譲渡所得は、マンションを取得した時の金額や諸経費を差し引いて算出します。

算出方法は、

譲渡所得=売却価格ー取得費ー譲渡費用

という計算式で求められます。取得費はマンションを購入した金額と購入に関係した諸費用のことで、建物の購入代金だけでなく、購入の際にかかった税金や諸費用、設備費、リフォーム代金なども含まれます。

譲渡費用は物件を売却するために直接かかった費用のことで、仲介手数料や印紙税などのことです。

譲渡所得を算出してプラスになったら、次は譲渡所得税を求めていきます。

計算式は、

譲渡所得税=譲渡所得×税率

となります。

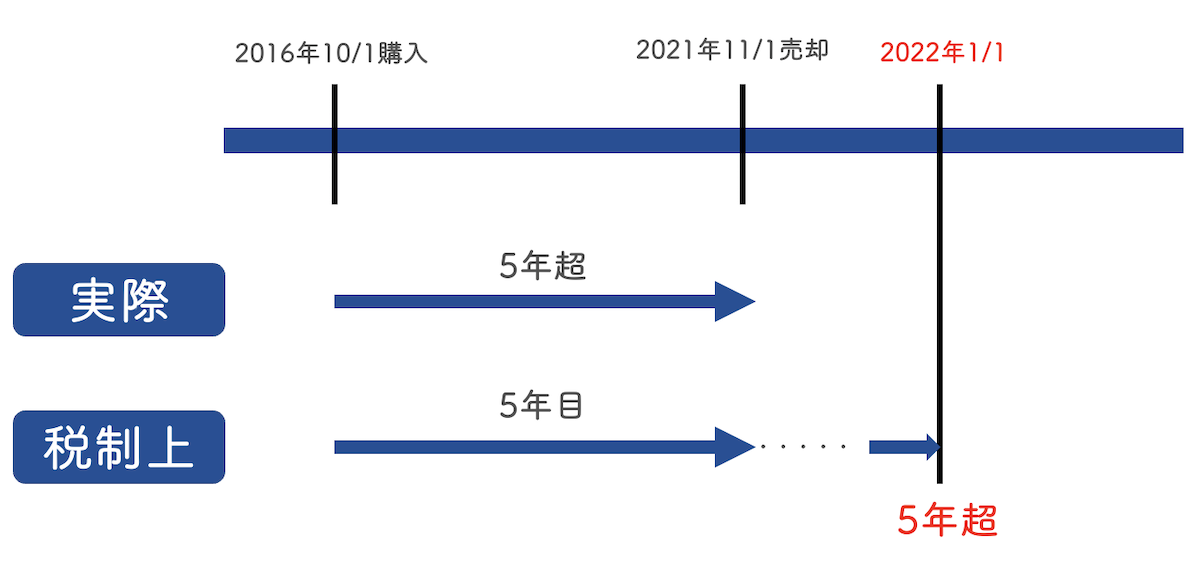

税率は物件の保有期間で決められていて、保有期間が5年以下だと「短期譲渡所得」、5年超だと「長期譲渡所得」に区分され、税率は次のようになります。

- 5年以下の「短期譲渡所得」…39.63%(内訳=所得税30%、復興特別所得税0.63%、住民税9%)

- 5年超の「長期譲渡所得」…20.315%(内訳=所得税15%、復興特別所得税0.315%、住民税5%)

この時、保有期間は実際に住んだ期間ではなく、売却した年の1月1日時点でカウントされることに注意しましょう。

例えば2016年10月1日に購入した物件を2021年11月1日に売却した場合、実際に住んだ期間は5年を超えていますが、税制上はまだ5年目で2022年1月1日以降に保有期間が5年超となり「長期譲渡」とみなされます。

【譲渡所得には「3000万円特別控除の特例」と「10年超所有軽減税率の特例」を利用できる】

譲渡所得税はマンション売却で利益が出た場合にかかる費用ですが、譲渡所得には「3000万円の特別控除の特例」「10年超所有軽減税率の特例」を利用することができます。この特例を使えば、税制上は利益が減ったり、低い税率で算出することができます。

「3000万円特別控除の特例」は譲渡所得から最高3000万円を差し引ける特例で、差し引き後にプラスにならなければ税金の支払い義務はありません。

「10年超所有軽減税率の特例」とは、所有期間が10年を超えるマイホームを売却した際に受けられます。譲渡所得が6000万円以下の部分が譲渡所得税14.21%になる制度です。

特に3000万円の特別控除の特例を使えば、実際には税制上は利益が出ない人の方が多く、譲渡所得税の支払い対象にならない場合がほとんどです。

譲渡所得税についてより詳しくは、マンション売却の税金について書かれたこちらの記事をご覧ください。

特別控除についてより詳しくは、不動産売却の譲渡所得と特別控除について書かれたこちらの記事をご覧ください。

\簡単30秒で査定依頼完了/

3.マンションを売却する際に戻ってくる費用一覧

マンションを売却する際、出ていくお金があれば戻ってくるお金もあります。厳密に言うと、「戻ってくる可能性がある」ということなのですが、具体的には次のようになります。

- 住宅ローン保証料

- 管理費、修繕積立金

- 火災保険料

- 固定資産税、都市計画税

それぞれについて、どのような場合に戻ってくるのか、詳しく説明していきます。

3-1.住宅ローン保証料

住宅ローン保証料とは、マンションを購入する際に住宅ローンを組んだ際、金融機関と提携する保証会社に万が一返済が滞った場合に備えて支払っているものです。

保証料は借入金額や借入期間、返済方法などさまざまな観点から算出されていて、相場は借入金額の2%程度だとされています。つまり、4000万円の借入で約80万円、5000万円の借入で約100万円を保証料として支払っているのです。

マンション売却の際に住宅ローンを一括返済すると、当初予定していた借入期間が短くなりますよね。保証料は借入期間も参考に金額を決めていますので、ローンの支払い期間が残っていればその割合を算出して返金されます。

返金のタイミングは、一括返済が完了した後に振り込まれる場合と、返金される保証料の分を差し引いて一括返済をする場合があります。金融機関によって異なるので、事前に確認しておくと良いでしょう。

3-2.管理費、修繕積立金

マンションに住んでいる場合、管理費や修繕積立金を毎月支払っている人が多いかと思います。

マンションを売却した際は、引き渡し月の引き渡し日以降の日割り分を買主から精算してもらえることができるのです。

もう少し分かりやすく言うと、引き渡しの月に売主がすでに支払っている管理費や修繕積立金を日割りで計算し、買主が所有する日から月末までの分を売主に支払うということです。

例えば、1月10日の引き渡しであれば、1月11日から月末までの管理費と修繕積立金が売主に支払われることになります。

3-3.火災保険料

マンションや戸建てなど住宅を購入した場合には、火災保険への加入が義務付けられています。対象の物件を売却して火災保険を解約した場合には、残りの期間の分を返金してもらうことが可能です。

返金の際は自分から保険会社に申し出て、所定の手続きを進めます。

注意しなければならないのが、解約のタイミングです。引き渡しの前に引越しをした時点で「保険料がもったいないから」と早々に解約してしまうのは要注意です。

なぜなら、引き渡しまでは売主がまだ所有している状態で、もし物件に何かあった場合に保険で対応することができなくなってしまうからです。

そのため、火災保険の解約は、返金される分が少し減ったとしても引き渡し後まで待つのがおすすめです。

火災保険についてより詳しくは、マンション売却の火災保険について書かれたこちらの記事をご覧ください。

3-4.固定資産税、都市計画税

固定資産税や都市計画税は物件の所有者が支払うものですが、売主が一括で納税している場合、引き渡し後以降その年度分の納税額を返金してもらえる可能性があります。

返金は法律で決まっているわけではないので、不動産会社が主導になって返金の手続きを進めることがほとんどです。不安な場合は事前に確認しておきましょう。

マンション売却の際の固定資産税についてより詳しくは、マンション売却の固定資産税について書かれたこちらの記事をご覧ください。

4.マンションの売却にかかる費用をシミュレーション

マンションの売却の際にかかる費用、戻ってくる費用について解説しましたが、「自分の場合はどうなんだろう?」と感じている人も多いでしょう。

そこで、マンションの売却にかかる費用について、売却価格ごとにシミュレーションしていきます。マンション売却にかかる費用のうち、修繕費やハウスクリーニング、引越し費用などは個々によって違い変動が大きいので、シミュレーションは税金面のみを参考にすることにします。

税金はマンションを売却した際の譲渡所得があるかないかによって異なってくるので、

今回は売却価格1000万円、3000万円、5000万円、8000万円の4パターンについて、

- 譲渡所得がない場合

- 譲渡所得がある場合(短期譲渡、長期譲渡)

に分けて解説していきます。ぜひ参考にしてみてください。

4-1.費用の大半を占める税金の算出方法

実際のシミュレーションに移る前に、簡単に税金の算出方法についてお話ししておきましょう。

税金は、マンションを売却した際に譲渡所得(利益)がある場合のみに加算されます。譲渡所得とは、売却価格からマンションを購入した際の物件価格と取得に関係した費用を差し引き、さらに売却に直接関連した費用を引いて算出します。

この譲渡所得がプラスになった場合に、物件の保有期間に応じて定められている税率をかけて税額を算出します。

- 5年以下の「短期譲渡所得」…39.63%(内訳=所得税30%、復興特別所得税0.63%、住民税9%)

- 5年超の「長期譲渡所得」…20.315%(内訳=所得税15%、復興特別所得税0.315%、住民税5%)

となります。

ですが、譲渡所得がプラスになった際、利用できる控除があります。控除を利用して譲渡所得が0以下になれば、税金はかかりません。

利用できる控除は主に3つあり、

- 居住年数に関係なく利用できる「3000万円の特別控除の特例」

- 10年以上住んだマイホームを売却した際に利用できる「10年超所有軽減税率の特例」

- マンションを新たに購入して住み替える場合に利用できる「特定居住用財産の買換え特例」

です。

譲渡所得の有無や売却物件の居住年数など個々の状況に応じて、利用できる特例を活用していきましょう。

4-2.売却価格が1000万円の場合

売却価格が1000万円の場合は、3000万円特別控除の特例を利用すれば譲渡所得がかかりませんので、売却の際に出ていく費用は売却時にかかるものだけになります。

それでは仲介手数料、印紙税、登録免許税について費用の総額を計算していきましょう。

◎仲介手数料=(売却価格×3%+6万円)+消費税

=1000万円×3.3%+6万6000円

=39万6000円

◎印紙税=軽減措置で5000円

◎登録免許税=2000円

となります。

つまり、マンションの売却価格が1000万円の税金は40万3000円で、これに修繕費やハウスクリーニング、引っ越し代金が加算されることになります。

4-3.売却価格が3000万円の場合

売却価格が3000万円の場合も、3000万円特別控除の特例を利用すれば譲渡所得がかかりません。仲介手数料、印紙税、登録免許税について費用の総額を計算していきます。

◎仲介手数料=(売却価格×3%+6万円)+消費税

=3000万円×3.3%+6万6000円

=105万6000円

◎印紙税=軽減措置で1万円

◎登録免許税=2000円

となります。

つまり、マンションの売却価格が3000万円の税金は106万8000円で、これに修繕費やハウスクリーニング、引っ越し代金が加算されます。

4-4.売却価格が5000万円の場合(短期譲渡)

売却価格が5000万円の場合は、3000万円特別控除の特例を利用しても譲渡所得がプラスになる可能性があります。それは、マンションの取得費と譲渡費用の合計が2000万円より少ない場合です。

ほかのシミュレーションと比較するために、「3000万円特別控除の特例を利用した後の譲渡所得が500万円あると仮定してシミュレーションを進めていきましょう。居住年数は4年とします。

それでは計算していきましょう。

◎仲介手数料=(売却価格×3%+6万円)+消費税

=5000万円×3.3%+6万6000円

=171万6000円

◎印紙税=軽減措置で1万円

◎登録免許税=2000円

◎譲渡所得税=譲渡所得×税率(5年以下の「短期譲渡所得」…39.63%)

=500万円×39.63%

=198万1500円

以上のことから、4年居住したマンションの売却価格が5000万円、譲渡所得が500万円ある場合の税金と仲介手数料などの合計は370万9500円で、これにさらに修繕費やハウスクリーニング、引っ越し代金などの諸費用が加算されます。

4-5.売却価格が8000万円の場合(長期譲渡)

売却価格が8000万円の場合も、3000万円特別控除の特例を利用しても譲渡所得がプラスになる可能性があります。それは、マンションの取得費と譲渡費用の合計が5000万円より少ない場合です。

ほかのシミュレーションと比較するために、「3000万円特別控除の特例」を利用した後の譲渡所得が500万円あると仮定してシミュレーションを進めていきましょう。先ほどの短期譲渡と比較するために居住年数は15年とします。

それでは計算していきましょう。

◎仲介手数料=(売却価格×3%+6万円)+消費税

=8000万円×3.3%+6万6000円

=270万6000円

◎印紙税=軽減措置で3万円

◎登録免許税=2000円

◎譲渡所得税=譲渡所得×税率(5年超の「長期譲渡所得」…20.315%)

=500万円×20.315%

=101万5750円

先ほどの短期譲渡ではここで計算が終わりましたが、10年超住んだマイホームを売却する際は「3000万円特別控除の特例」のほかにもう一つ利用できる特例があります。

それは、「10年超所有軽減税率の特例」です。この事例の場合は15年住んだマイホームを売却しているので、この特例を利用することができます。

「10年超所有軽減税率の特例」とは、所有期間が10年を超えるマイホームを売却した際に受けられる、長期譲渡所得の税額を通常の場合よりも低い税率で計算する軽減税率の特例です。

具体的には譲渡所得が6000万円以下の部分が譲渡所得税14.21%になります。これは3000万円特別控除の特例と併用できるので、3000万円特別控除の特例を利用したあとの譲渡所得が500万円あるこの事例に当てはめてみると、

「10年超所有軽減税率の特例」を利用…500万円×14.21%=71万500円

となり、このケースでの税金と仲介手数料などの合計は344万8500円で、これにさらに修繕費やハウスクリーニング、引っ越し代金などの諸費用が加算されます。

\簡単30秒で査定依頼完了/

5.マンションを売却する際の費用を安く抑えるコツ

マンションを売却する際、出費を抑えることができれば手元に残る額を増やすことができます。そこで、マンションを売却する際に出ていく費用を安く抑えるコツについて説明していきましょう。

マンションを売却する際の費用を安く抑えるコツは

- 税金を抑える

- 仲介手数料を抑える

- 引越し費用を抑える

の3点です。それぞれについて詳しく解説していきます。

5-1.税金を抑える

マンションを売却する際の出費を抑えるコツの1つとして、税金を抑える方法があります。前にもお話した通り、マンション売却で支払う税金は3種類あります。そのうち登録免許税は一律で定められていますので金額を抑えることはできませんが、印紙税と譲渡所得税を抑えるコツはあります。

それはなるべく税率が低い期間で売却することです。

例えば印紙税の場合は売却価格で税額が決められていますが、2022年3月31日までの売却であれば租税特別措置法の一つとして、印紙税の軽減措置が適用されます。

軽減措置が適用された税額は、売却価格1億円まで半額、1億円以上でも通常より税額を抑えられるのでお得です。

ほかに、譲渡所得税は物件の所有期間に注意です。5年以下だと譲渡所得の約4割が税金として出ていってしまうので、売却時期が所有期間5年前後で際どい場合は、少し時期をずらして保有期間が5年超になるまで待つというのも得策でしょう。

5-2.仲介手数料を抑える

マンション売却の際に支払う仲介手数料は、法律により上限が定められているものの、金額を決めるのは不動産会社です。つまり、極端に言えば、法律で定められている上限額以下であれば何円でも良いというわけです。

そのため、不動産会社によっては、仲介手数料を無料や半額にして顧客獲得キャンペーンを実施している場合もあります。

仲介手数料を決めるのは不動産会社なので、半額や無料とまではいかなくても値引きができないかを交渉してみても良いでしょう。

不動産会社との契約には、複数の業者と契約を結べる一般媒介契約、1社のみと契約する専任媒介契約と専属専任媒介契約の3種類があります。

ただ、仲介手数料は販売活動に関わる費用でもあるので、安ければ良いというわけではないことに注意しましょう。値引き交渉に力を入れすぎて不動産会社と関係が悪くなるのも考えものなので、あくまでも「可能であれば」値引きをするというスタンスがおすすめです。

※マンション売却の仲介手数料についてより詳しくは、マンション売買の仲介手数料を交渉する方法、仲介手数料を無料にする方法について書かれたこちらの記事をご覧ください。

5-3.引越し費用を抑える

マンションの売却に直接関わる費用ではありませんが、売却に関連する費用として引越し費用を抑えるという方法があります。

引越し費用は意外と出費が大きく、4人家族だと7〜9万円が相場だと言われています。荷物が平均よりも多かったり、引越しシーズンの場合、遠方への引越しする場合は、さらに料金が加算されるでしょう。

引越し費用を抑えるコツは、平日や閑散期に引越し業者を依頼することです。そして、業者から来る人数が多ければ料金が上がってしまいますので、細かいものはできるだけ自分で運び、業者に依頼するのは冷蔵庫や洗濯機など大きいものをメインにする、という方法もあります。

6.まとめ

いかがでしたか?マンションを売却する際の費用について、費用の種類や相場、戻ってくる費用、出費を抑えるコツなどを理解できたかと思います。

最後にこの記事をまとめると、

◎マンション売却にかかる費用の相場は、売却価格の5〜7%程度

◎マンション売却にかかる費用の内訳は、

- 仲介手数料

- 印紙税

- 登記費用(登録免許税、司法書士への報酬)

- 修繕費、ハウスクリーニング

- 住宅ローンを一括返済するための手数料

- 引越し費用

- 譲渡所得がある場合は譲渡所得税

など。このうち、譲渡所得税はマンションを売却して利益があった場合のみに支払いが必要になる。

◎マンションを売却する際に戻ってくる可能性がある費用は

- 住宅ローン保証料

- マンション管理費、修繕積立金

- 火災保険料

- 固定資産税、都市計画税

など。火災保険料の手続きは自分で行う必要があるので注意が必要。

◎マンションを売却する際にかかる費用を抑えるコツは3つ

- 税金の出費を抑える

- 仲介手数料の値引き交渉をする

- オフシーズンを狙って引越し費用を抑える

です。

マンションの売却でより多くの資金を手元に残すためには、出て行く費用、戻ってくる費用についての理解が重要です。この記事があなたのマンション売却のお役に立てれば幸いです。

早く・無駄なお金をかけずマンションを売るならsumnaraで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。

\簡単30秒で査定依頼完了/