2024.02.01 更新

勤続年数が短くても住宅ローンの審査は通る?マイナス因子や対策方法も解説

「勤続年数が短いと住宅ローンは借りられないの?」

「転職したばかりは住宅ローンの審査に不利ってほんと?」

こんなふうに不安に思っていませんか。

住宅ローンを借りる際の勤続年数の条件は金融機関によって異なるため、金融機関次第では勤続年数が短くても住宅ローンを申し込むことは可能です。

この記事では、以下の内容について詳しく解説していきます。

- 勤続年数が短くても申し込める金融機関の比較

- 審査が通過しやすい転職タイプ

- 審査にマイナス影響を与える条件

- 審査前をスムーズに進めるための進め方と必要書類

最後まで読めば、自分たちのケースに当てはめて最適な住宅ローンの選択ができるようになるでしょう。今買うべきか待つべきか迷っている方も、ぜひご参考ください!

Advisor

[監修]宅地建物取引士/元銀行員

鰭沼 悟

宅地建物取引士、不動産投資家歴15年、元銀行員。不動産仲介からリノベーション設計・施工をワンストップで提供する株式会社grooveagent(ゼロリノベ)代表取締役。

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

勤続年数が住宅ローンの審査にどれくらい影響する?

住宅ローンの審査では、「長期に渡りローンを返済していけるか」について複数の項目を元に判断しています。

住宅ローンの審査では、「長期に渡りローンを返済していけるか」について複数の項目を元に判断しています。

審査の際に重視される項目として上位に上がるのは、以下のようになっており、勤続年数は年収の安定性を判断する大事な要素といえます。

- 完済時年齢(98.7%)

- 健康状態(97.9%)

- 担保評価(96.1%)

- 借入時年齢(97.2%)

- 年収(92.9%)

- 勤続年数(93.2%)

出典:令和4年度民間住宅ローンの実態に関する調査 結果報告書|国土交通省より

勤続年数が短くても申し込みはできますが、もし短い場合には、金融機関は長期的な返済能力があるかを勤続年数以外の要因も含めて総合的に判断することになります。

しかし、必要以上に審査を怖がることはありません。勤続年数が短い場合でも、自分の状況で申し込める金融機関を見つけ、審査にプラスになる情報を的確に金融機関に伝えることができれば、審査を通過できるケースも多いです。

一般的な住宅ローンの審査基準について詳しく知りたい場合は以下の記事をご確認下さい。

関連:住宅ローンの審査基準とは?通らない理由と落ちた場合の5つの対策を徹底解説!

1-1.収入の安定性に欠けると判断されやすい

勤続年数が短いと、収入の安定性に欠けると判断されやすいといった影響が考えられます。

金融機関は、住宅ローンで貸したお金を返済してもらわなければならないため、返済能力の有無が重要視されるのです。

収入の安定性が欠けていると、返済が滞ってしまうリスクが高まるため、審査の際の印象が悪くなりやすいでしょう。

また、契約社員の場合は正社員の場合よりも長い勤続年数が求められるといった、雇用形態による基準の違いがあります。

1-2.収入増加の見込み無しと判断されやすい

勤続年数が短いと、収入増加の見込み無しと判断されやすくなるため、審査に多少の影響があるでしょう。

一方で勤続年数が長ければ収入が増加する可能性が高まるため、返済が安定すると考えられています。そのため、勤続年数が長い方が住宅ローンの審査は通りやすいと考えられるのです。

住宅ローン審査の勤続年数は1年未満でも問題ない?目安を紹介

金融機関を対象とした住宅ローン審査に関する調査にて、勤続年数に対するアンケートで以下のような結果が出ています。

金融機関を対象とした住宅ローン審査に関する調査にて、勤続年数に対するアンケートで以下のような結果が出ています。

| 勤続年数 | 回答数 |

| 3年以上 | 130 |

| 2年以上 | 39 |

| 1年以上 | 589 |

| その他 | 215 |

出典:国土交通省「令和4年度 民間住宅ローンの実態に関する調査 結果報告書」

回答の総数は973で、最も多かった回答は1年以上の589と、全体の約6割の回答数がありました。

つまり、勤続年数1年以上を基準としている金融機関が多いことが考えられます。

正社員で勤続年数1年未満の審査で重要視される項目とは

正社員の方の場合、勤続年数が1年未満の審査では、以下の項目が重視される傾向にあります。

正社員の方の場合、勤続年数が1年未満の審査では、以下の項目が重視される傾向にあります。

- 今回の転職内容(転職理由や転職先の業界、年収の変化など)

- 過去の転職履歴(今までの転職回数、職種の関連性など)

大半の金融機関が申し込み条件にしている「勤続年数1年」を超えていれば、上記2つはそこまで大きく影響しませんが、1年未満の方は注意が必要です。

金融機関は審査の際に「収入の安定性」を勤続年数を含む複数の項目で判断します。つまり、「勤続年数は短いけど、キャリアアップの転職で年収も上がっているため問題ない」など、総合的かつ柔軟に判断するということです。

逆に転職におけるマイナス要素も、審査では重要な判断材料になってしまいます。

勤続年数が短い人が住宅ローンの審査を通すためのポイントとは

勤続年数が短い人が住宅ローンの審査を通すためのポイントには、以下の4つがあります。

勤続年数が短い人が住宅ローンの審査を通すためのポイントには、以下の4つがあります。

- 今までの勤続年数を加算できないか相談する

- 貯蓄額や年収の安定をアピールする

- 勤続年数以外の要件を確認しておく

- 勤続年数を申し込みの条件としていない金融機関を探す

それぞれのポイントについて、詳しく解説します。

4-1.今までの勤続年数を加算できないか相談する

住宅ローン審査を通すために、今までの勤続年数を加算して住宅ローンの審査ができないかを金融機関に相談してもよいでしょう。

昨今では、キャリアアップや収入を増やすために転職をする人が増えています。そのため、転職した職業が前職の経験やスキルと関連性があるものであれば、今までの勤続年数を加算できる可能性があります。

ただし、必ず勤続年数を加算できるかは金融機関によって変わるため、事前の相談は必須です。

4-2.貯蓄額や年収の安定をアピールする

貯蓄額や年収の安定をアピールすることも、審査を通すためのポイントの1つです。

預金や資産が多くある場合や借入額が購入する住宅の価格に対して少ない場合には、返済する余力があると金融機関から判断されやすくなるため、審査が通りやすくなる可能性があります。

また、中小企業から大企業への転職や非正規社員から正社員に雇用形態が変わった場合も、審査が通りやすくなる可能性があります。

医師免許や弁護士資格などの有力な資格も、評価がよくなりやすいです。

4-3.勤続年数以外の要件を確認しておく

住宅ローンを利用する場合には、勤続年数以外の要件を確認しておくことも大切です。

勤続年数が長いと、住宅ローン審査に通りやすくするための1つの要因になりますが、住宅ローンの審査基準は勤続年数だけではありません。

勤続年数以外の審査の要件を確認し、総合的に見て審査に通りやすいか、通りづらいかを考えられるとよいでしょう。

4-4.勤続年数を申し込みの条件としていない金融機関を探す

金融機関によっては、住宅ローンの申し込みの条件として勤続年数を含めていない場合があります。そのため、勤続年数を申し込みの条件としていない金融機関を探すことで、勤続期間が短いことを気にせずに審査を受けられます。

しかし、勤続年数を申し込みの条件としていないからといって、住宅ローンの審査が緩いわけではありません。

勤続年数を申し込みの条件としていない金融機関を探しつつ、他の申し込みの条件についても把握するようにしましょう。

4-4-1.勤続年数が短くても申し込める金融機関一覧

まずはメガバンクやネット銀行、フラット35など一般的な金融機関の申し込み条件を比較してみましょう。

| 金融機関 | 雇用形態 | 勤続年数 | |

| 三井住友銀行 | 正社員 | 直近3ヶ月分の給与明細の提出が必要 | 300万円以上 |

| 契約社員 | 1年以上 | ||

| 派遣社員 | 対象外 | ||

| 三菱UFJ銀行 | 正社員 | 3年以上 | 200万円以上 |

| 契約社員 | 3年以上 | ||

| 派遣社員 | 同一勤務先で3年以上 | ||

| みずほ銀行 | 正社員 | 直近3ヶ月分の給与明細の提出が必要 | 300万円以上 |

| 契約社員 | 3年以上 | ||

| 派遣社員 | 対象外 | ||

| りそな銀行 | 正社員 | 1年以上 | 100万円以上 |

| 契約社員 | 3年以上 | ||

| 派遣社員 | 1年以上 | ||

| auじぶん銀行 | 正社員 | 制限なし | 200万円以上 |

| 契約社員 | |||

| 派遣社員 | |||

| イオン銀行 | 正社員 | 6ヶ月以上 | 100万円以上 |

| 契約社員 | |||

| 派遣社員 | |||

| 住信SBIネット銀行 | 正社員 | 制限なし | 制限なし |

| 契約社員 | |||

| 派遣社員 | |||

| ソニー銀行 | 正社員 | 制限なし | 400万円以上 |

| 契約社員 | 対象外 | ||

| 派遣社員 | 対象外 | ||

| PayPay銀行 | 正社員 | 3年未満の場合は追加書類が必要 | 200万円以上 |

| 契約社員 | 1年以上 | ||

| 派遣社員 | 対象外 | ||

| 楽天銀行 | 正社員 | 制限なし | 400万円以上 |

| 契約社員 | |||

| 派遣社員 | |||

| 中央労働金庫 | 正社員 | 1年以上 | 150万円以上 |

| 契約社員 | |||

| 派遣社員 | |||

| フラット35 | 正社員 | 制限なし | 制限なし |

| 契約社員 | |||

| 派遣社員 | |||

住宅ローンの申し込みの条件は金融機関によって異なりますが、各公式サイトでは明確に記載されていないことがほとんどです。今回は各金融機関に直接問い合わせた結果をもとに、条件を比較してみました。

各金融機関の申し込み条件は2024年1月現在の情報です。ここで比較しているのはおすすめではなく、メガバンクやネット銀行など金融機関の一例です。住宅ローンの詳細は、各金融機関の公式サイトをご覧ください。

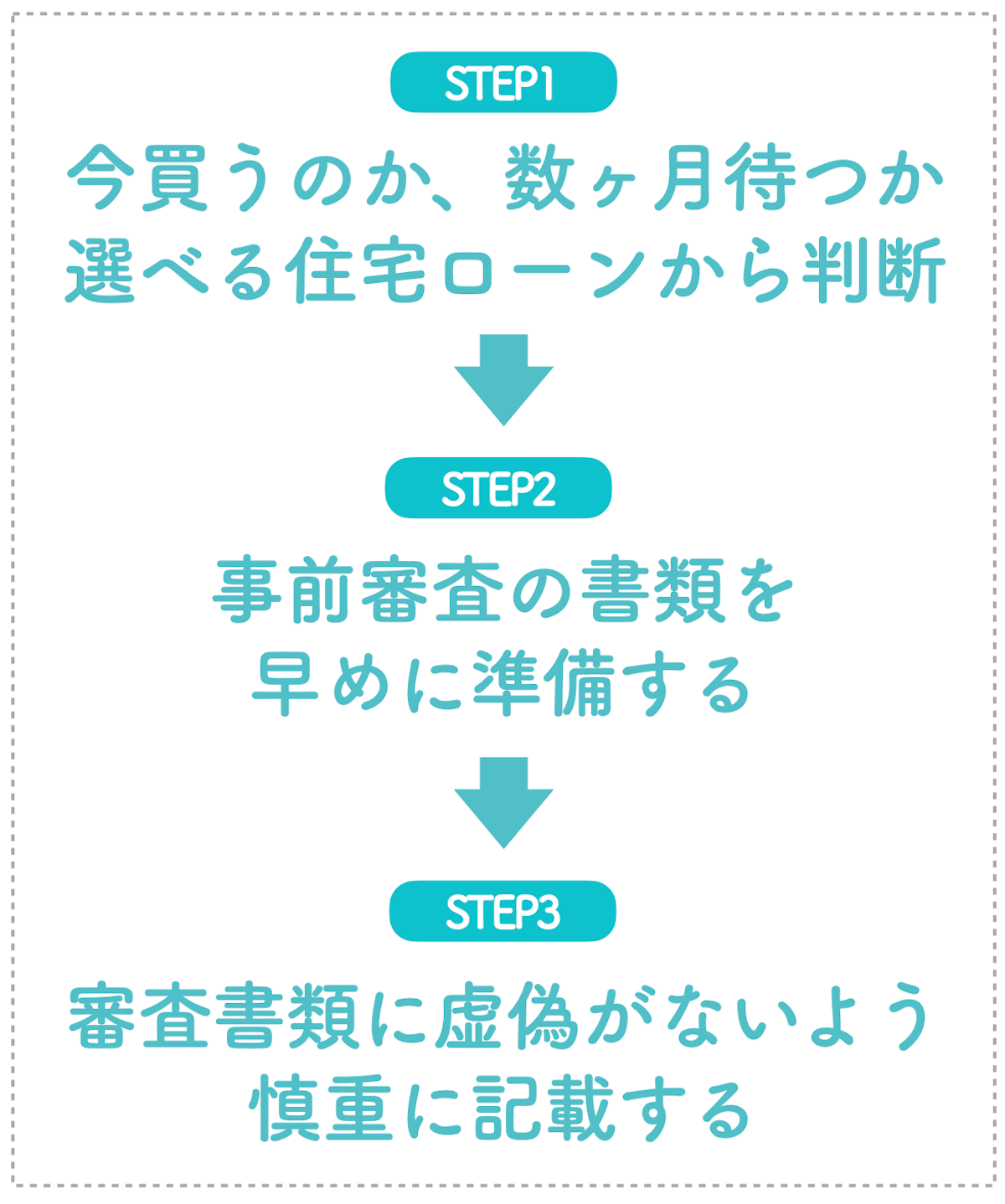

審査をスムーズに通すための3つのポイント

審査をスムーズに通すためには、審査における自分の属性を把握することも大切ですが、住宅ローン審査に向けたダンドリの把握や事前準備も非常に重要となります。

審査をスムーズに通すためには、審査における自分の属性を把握することも大切ですが、住宅ローン審査に向けたダンドリの把握や事前準備も非常に重要となります。

勤続年数が短いと審査が通るか不安に感じると思いますが、だからこそ胸を張って審査が受けられる状態をつくり、備えておくことが大切です。

審査をスムーズに通すためのポイントとしては、以下の3つがあります。

- 申し込める住宅ローンの選択肢から、今買うのか数ヶ月待つのか決める

- 事前審査の書類は早めに準備する

- 審査に出す書類に虚偽がないか慎重に確認する

以下詳しく解説していきます。

5-1.今買うのか数ヶ月待つのか決める

以下のような方は勤続年数が1年以上になるまでの数ヶ月間、審査を遅らせるというのも賢い選択です。

- 転職内容等に不安がある勤続年数1年未満の正社員

- 勤続年数1年未満の契約社員

勤続年数が1年以上になれば、大半の金融機関に申し込むことができ、より条件の良い住宅ローンを選べる可能性が上がります。金融機関が重要視する「年収の安定性」がある程度証明できるため、転職内容や転職履歴を必要以上に審査されることがなくなるからです。

どうしても買いたい物件がすでにある場合は、勤続年数に制約のないフラット35や一部の金融機関を選ぶという手もあります。

しかし、フラット35は全期間固定型の金利しか選択ができないため金利が高くなり、借入できる金額が少なくなってしまう、選べる物件に制約があるといったデメリットもあるため、慎重に判断しましょう。

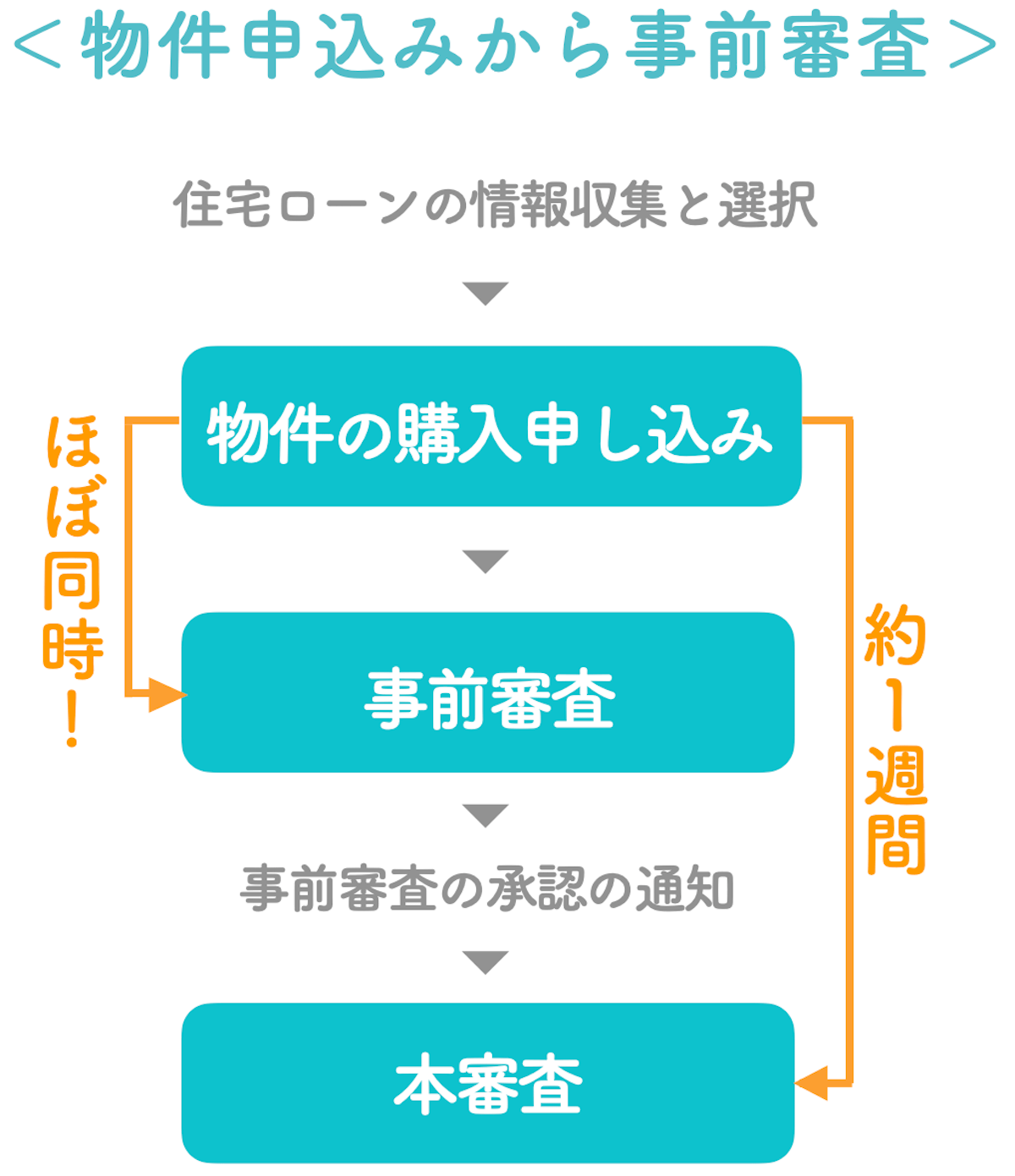

5-2.事前審査の書類は早めに準備する

以下の理由から、事前審査の書類は早めに準備することがおすすめです。

- 物件の申し込みを決めたと同時に事前審査がはじまる

- 審査に必要な書類が多く、正確に記載するには時間がかかる

勤続年数が短い場合の審査書類は、物件探しと並行して進めておきましょう。

5-2-1.物件の申し込みを決めたと同時に事前審査がはじまる

欲しいと思った物件が見つかってからのスピード感は非常に早いです。

欲しいと思った物件が見つかってからのスピード感は非常に早いです。

申し込みと同時に事前審査を出し、約1週間後には売買契約、本審査と待ったなしです。

人気の物件は他にも欲しいと思っている人がいる可能性もあるので、申し込みから事前審査に入るスピード感も大切になってきます。

一部の書類は本審査で提出すればよいという場合もありますが、提出タイミングは金融機関によって異なります。また、事前審査と本審査の間隔も1週間程度と非常に短いため、物件見学を進めながら、早めに提出書類の準備を進めておくとスムーズです。

住宅ローンを組む際の流れについて詳しく知りたい方は、以下の記事をご確認ください。

関連:失敗する前に要確認!元銀行員が住宅ローンの流れを5ステップで解説

5-2-2.審査に必要な書類が多く正確に記載するには時間がかかる

| 書類 | 入手先 |

| 直近の給与明細(3ヶ月程度が多い) | ご自身 |

| 直近の源泉徴収票 | 勤務先 |

| 職歴書(提出を求められた場合) | ご自身 |

| 住民税決定通知書または課税証明書 | 勤務先 市区町村役場 |

| 確定申告書一式(確定申告した人のみ) | ご自身 |

| 身分証明書(運転免許証・パスポートなど) | ご自身 |

| 健康保険証 | ご自身 |

| 住民票の写し | 市区町村役場 |

一覧はあくまで必要書類の一例で、提出書類は勤続年数や雇用形態、金融機関によっても異なります。具体的な金融機関が決まってきた時点で必要書類を事前に確認しておきましょう。

勤続年数が短い場合は、通常よりも提出書類が多くなり、源泉徴収票や住民票など勤務先や市区町村役場から取り寄せる必要があるものもあります。

また、勤続年数が1年未満の場合は転職内容や過去の転職歴を確認するために、「職歴書」の提出を求められることがあります。

過去の職歴や最終年収などの情報は、正しい情報を記入するのに案外時間がかかるため、事前に整理しておくとよいでしょう。

5-3.審査に出す書類に虚偽がないか慎重に確認する

虚偽の申請は、以下のようなリスクがあり、大変危険です。

- 審査中に虚偽が発覚した場合、住宅ローンが借りられなくなる

- 返済開始後に虚偽が発覚した場合、金融機関から住宅ローンの一括返済を求められることがある

金融機関は申込者の「収入の安定性」を提出書類を元に厳密に調査します。たとえば勤続年数や社名を偽っても、社会保険の加入履歴等を参照することで簡単にバレてしまいます。

また、仮に審査が通り承認が得られたとしても、返済が始まった後に虚偽が発覚すると、金融機関から住宅ローンの一括返済を求められることもあります。

中には事前審査申込書を軽い気持ちで書いたため、結果的に嘘を書いてしまうこともあるかもしれませんが、その場合はすぐに嘘であることを申告しましょう。審査はやり直しになりますが、後ほど虚偽が発覚するよりは傷が浅く済みます。

いつかバレてしまうかもしれない、と思いながら長期にわたる住宅ローンを組むのはよくありません。住まいはとても大きな買い物です。まずは自分の状況をご自身で整理して、安心した気持ちで住宅ローンを組むことが何より大切です。

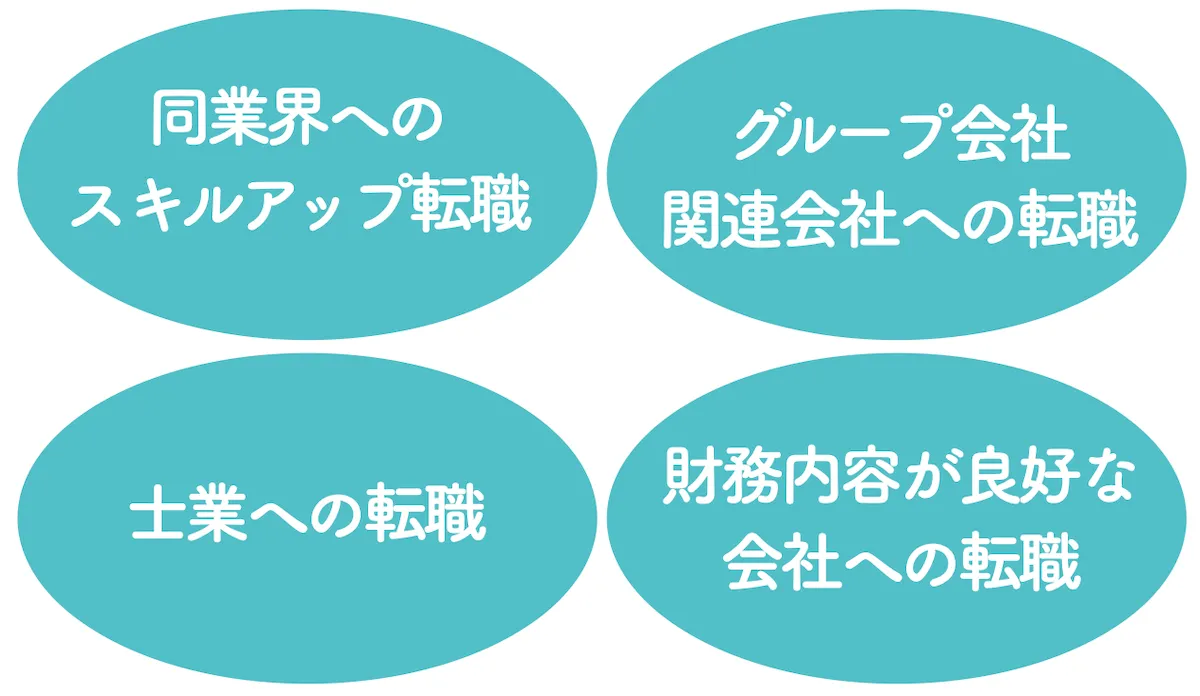

勤続年数が低くても審査が通りやすい4つの転職タイプとは

以下の4つの転職タイプは、勤続年数自体が短くても、「年収の安定性」を証明するプラス要因となるため、審査が通りやすい傾向にあります。

以下の4つの転職タイプは、勤続年数自体が短くても、「年収の安定性」を証明するプラス要因となるため、審査が通りやすい傾向にあります。

- 同業界へのスキルアップ転職

- グループ会社・関連会社への転職

- 士業への転職

- 財務内容が良好な会社への転職

勤続年数が短い場合、金融機関から転職内容を詳しく記載した「職歴書」の提出を求められることがあります。有利な転職の場合は積極的にアピールしましょう。

6-1.同業界への年収アップ転職

専門分野のスキル・これまでの経験が活かされる転職は好印象です。

住宅ローン審査では、転職先の業界・業種に一貫性があるかどうかもチェックされます。専門分野のスキルやこれまでの経験が活かされる場合は、年収が上がる可能性も高く、安定性があると判断されます。

同業界の転職の場合は、住宅ローン審査で好印象を持たれやすいため、プラスの情報として伝えるようにしましょう。

6-2.グループ会社・関連会社への転職

グループ会社や関連会社に転職した場合は、金融機関によっては転職と判断しない可能性もあります。

この場合の転職は、安定性を評価され前職の勤続年数を合算してくれる可能性があるため、金融機関に相談してみるのも有効です。

ただし、規模が小さいグループ会社に転職した場合は年収が下がる可能性もあるため、住宅ローン審査での印象は悪くなる場合があるので留意しておきましょう。

6-3.士業への転職

士業と呼ばれる以下のような職業へ転職する場合は、住宅ローン審査に通りやすい傾向があります。

- 弁護士

- 税理士

- 公認会計士

なぜなら、専門的スキルがあり、安定した収入が見込めるからです。

ただし、それは正社員として転職している場合に限ります。独立という形で個人事業主として士業を行う場合は、その他の個人事業主と同じく3年以上黒字であることが条件となります。

6-4.財務内容が良好な会社への転職

転職した現在の勤務先が以下のような場合、審査が通過しやすいです。

- 大手会社

- 業績が良好

住宅ローン審査では、転職先の評価も重要な融資基準となります。なぜなら、本審査では勤務先の事業内容や財務内容も調査されるからです。

審査にマイナス影響のある3つの転職履歴とは

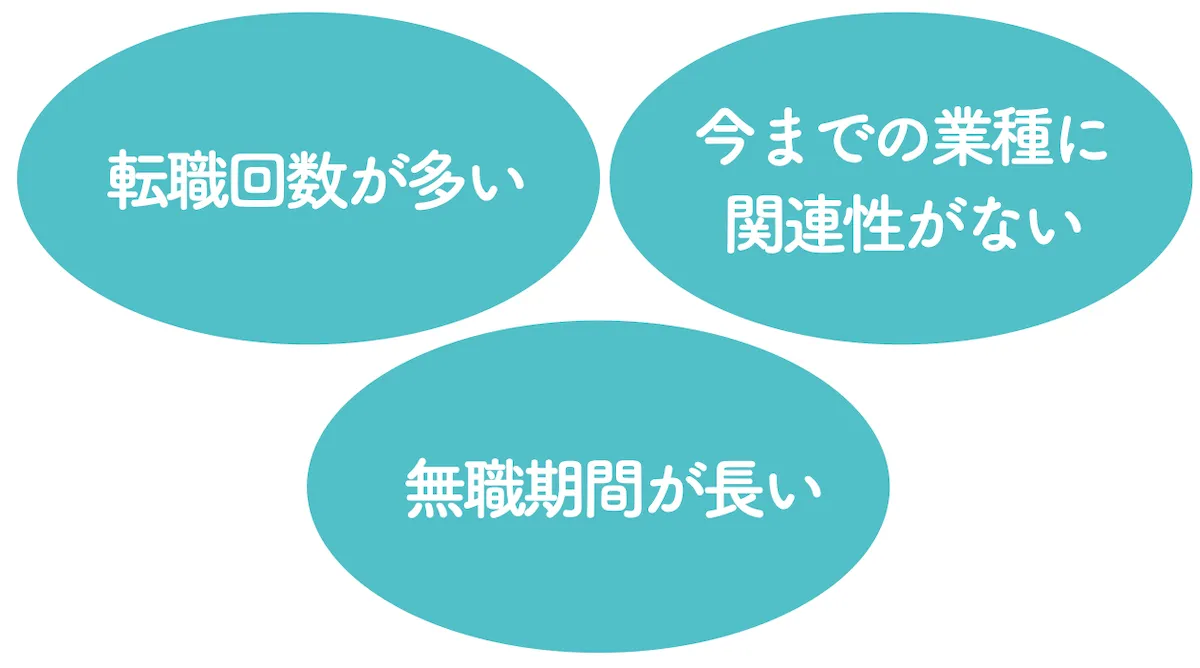

以下のような転職履歴は、審査にマイナスの印象を与える場合があります。

以下のような転職履歴は、審査にマイナスの印象を与える場合があります。

- 転職回数が多い

- 今までの業種に関連性がなくどれも短期間

- 無職期間が長い

金融機関はあくまで将来の収入の安定性をみているため、現在の転職内容がプラスであれば過去の転職歴をそこまで重要視しないことも多いですが、勤続年数が短いほど、職歴の連続性を確認する金融機関があることを覚えておきましょう。

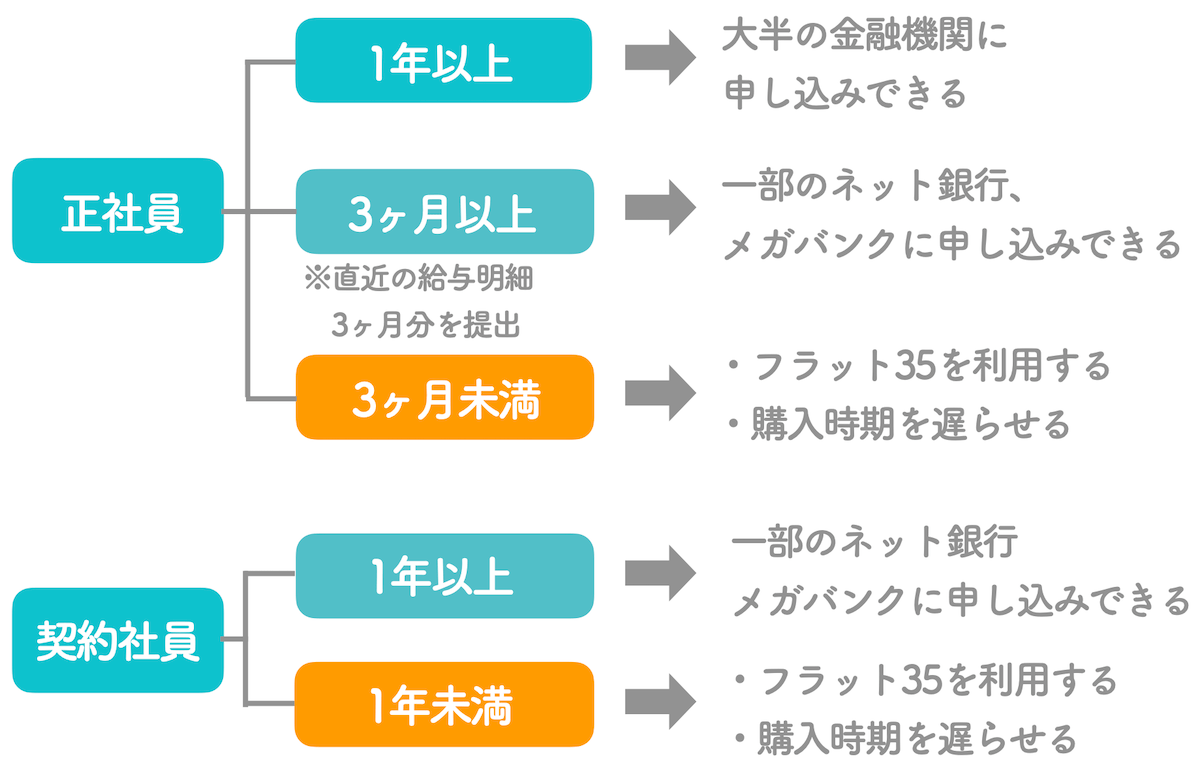

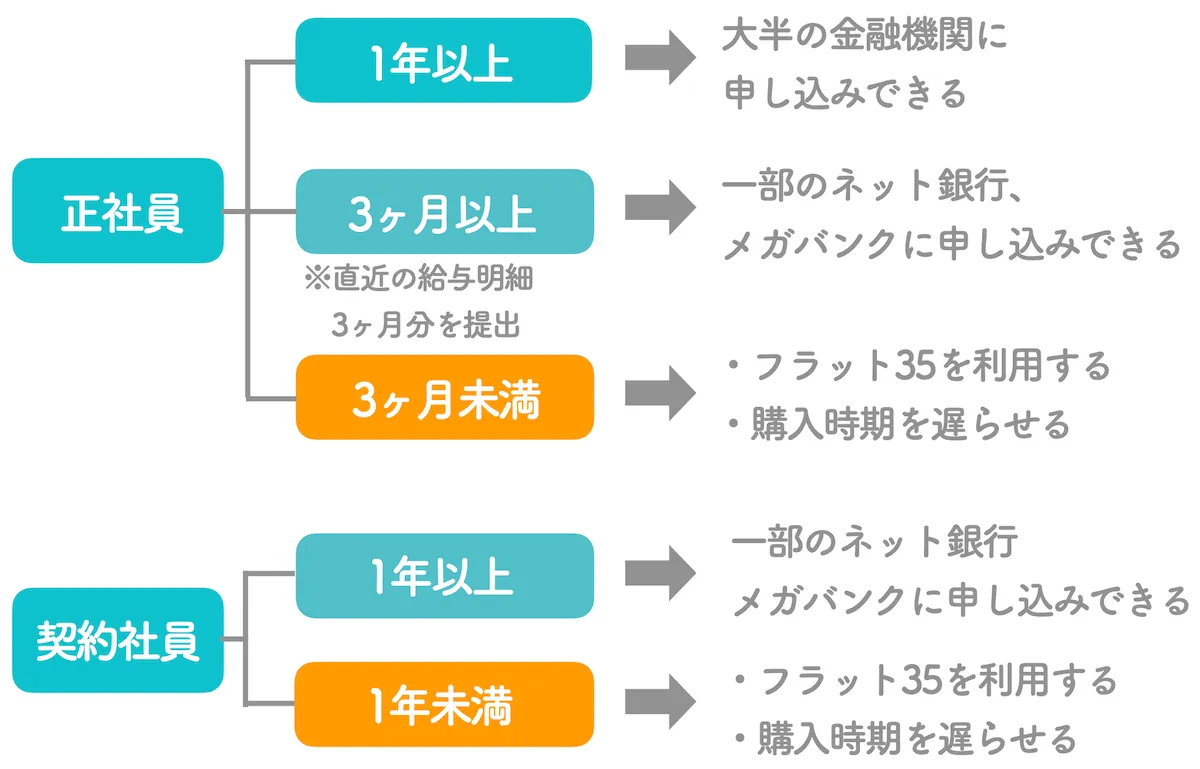

住宅ローンにおける勤続年数の目安とは?正社員3ヶ月以上、契約社員1年以上

住宅ローン申し込みの際の勤続年数の条件は金融機関によって異なりますが、目安として以下のような状態であれば、一部のネット銀行やメガバンクに申し込みできます。

住宅ローン申し込みの際の勤続年数の条件は金融機関によって異なりますが、目安として以下のような状態であれば、一部のネット銀行やメガバンクに申し込みできます。

- 正社員3ヶ月以上

- 契約社員1年以上

正社員3ヶ月未満、契約社員1年未満の方は、申し込みできる金融機関が非常に限られてしまうため、今すぐ欲しい物件がある場合は勤続年数に制限のない銀行や、フラット35の利用を検討しましょう。

急ぐ理由がない方は、大半の金融機関に申し込むことができ、自分にとってよりよい条件の住宅ローンを選べる状況となる「勤続年数1年以上」になるまで購入時期を遅らせるのが賢明といえます。

勤続年数が短くても申し込むことができる金融機関一覧は4章をご覧ください。

【雇用形態別】住宅ローンを申し込む時の注意点

住宅ローンを申し込む時の注意点を以下の雇用形態別に解説します。

住宅ローンを申し込む時の注意点を以下の雇用形態別に解説します。

- 正社員

- 契約社員

- 個人事業主

また、全体的な注意点も紹介しているので、ぜひ参考にしてみてください。

9-1.【正社員】転職後の直近3ヶ月分の給与明細の提出が重要

勤続年数が短い場合、直近3ヶ月分の給与明細が提出できる状況であれば、メガバンクでは三井住友銀行やみずほ銀行、ネット銀行ではauじぶん銀行、PayPay銀行、楽天銀行などの金融機関へ申し込みが可能です。

ソニー銀行は勤続年数の制限はありませんが、年収400万円以上という条件があるため、勤続年数が3ヶ月未満でも転職後の見込み年収が400万円以上ある人は申し込みの候補として考えておいてもよいでしょう。

勤続年数が1年を越えれば、大半の金融機関に申し込みができるようになります。

ただし、銀行の審査受け入れ条件は変更となる可能性があるため、ホームページで最新の情報を確認しましょう。

9-2.【契約社員】契約社員は1年以上が安全圏

契約社員の方で勤続年数が1年未満の方は、年収の安定性があるかを判断するために、勤続年数以外の項目も含めて厳しく審査される傾向があります。

そのため、より確実に審査を進めるためには、勤続年数が1年以上になるまで待ち、金融機関の選択肢を広げた状態で比較検討することをおすすめします。

ただ、auじぶん銀行やイオン銀行、住信SBIネット銀行などは勤続年数1年未満、年収200万円以下でも申し込むことができるため、事前審査を受ける前に個別で相談してみるのもよいでしょう。

銀行の審査受け入れ条件は変更となる可能性があるため、ホームページで最新の情報を確認しましょう。

9-3.【個人事業主】勤続年数や雇用形態に制限がないフラット35

フラット35は、民間金融機関と住宅金融支援機構が提携している住宅ローンで、雇用形態・勤続年数・年収の制限がありません。

そのため、開業して間もない個人事業主の方、フリーランスの方、アルバイトの方でも住宅ローンを申し込めます。

申し込みの間口は広いですが、最長35年の全期間固定金利のため金利は高めとなり、頭金を物件価格の10%以上用意しないと、金利がさらに高くなるといったデメリットもあります。

また購入する物件は、住宅金融支援機構が定めた構造や耐震性などにおける技術基準に適合している物件という条件があるため、物件選びの際は注意が必要です。

9-4.【全体】不動産の仲介担当者に相談

自分のケースで審査が通りやすい金融機関については、不動産会社の仲介担当者に相談してみるのもよいでしょう。

仲介担当者は、十人十色の個別事情とどの金融機関と相性がよいかを経験値として蓄積しています。不動産会社によって、提携している金融機関が異なるというデメリットはありますが、「自分の場合に適した金融機関」を提案してくれるはずです。

上記の金融機関の比較表を参考にしつつ相談してみましょう。

住宅ローンの勤続年数に関するよくある質問

住宅ローン審査の勤続年数に関するよくある質問として、以下の項目についてまとめました。

住宅ローン審査の勤続年数に関するよくある質問として、以下の項目についてまとめました。

- 住宅ローンを借りるために勤続年収を偽装したらバレますか?

- 転籍・出向した場合の勤続年数はどうなりますか?

- 会社都合で退職した場合はどうなりますか?

住宅ローンの審査の勤続年数について、より理解を深めていきましょう。

10-1.住宅ローンを借りるために勤続年収を偽装したらバレますか?

勤続年数の偽装はバレる可能性が高いです。

勤続年数の偽造がバレる要因としては、以下のようなものがあります。

- 源泉徴収票の退職日

- 社会保険証の資格取得年月日

- 信用情報機関の記録

源泉徴収票や社会保険証は、住宅ローン審査の際に提出が求められることがあります。

また、提出された個人情報をもとに、信用情報機関の記録が調べられることもあります。

勤続年数の偽装はバレる可能性が高く、バレると審査に落ちてしまうため、偽装しないようにしましょう。

10-2.転籍・出向した場合の勤続年数はどうなりますか?

転籍を転職と同様に扱う金融機関もあります。つまり、転籍直後は勤続年数が短いと判断される可能性があります。

また、出向している場合は勤続年数には影響ないですが、出向中は住宅ローンを申し込めない金融機関もあります。

転籍・出向した場合の勤続年数の扱いや、住宅ローンに申し込めるかは金融機関によって異なるため、事前に確認しておくとよいでしょう。

10-3.個人事業主の場合は勤続年数をどのようにカウントしますか?

個人事業主の場合には、勤続年数の代わりに営業年数が見られます。

ただし、確定申告をしていない場合には、営業していることや利益を証明できるものがないため、住宅ローンの利用は難しいです。また、赤字がある場合も収入の安定性が疑われるため、住宅ローンの審査が厳しくなりやすいです。

個人事業主で住宅ローンを利用する場合には、直近3期分の書類の提出が求められるため、3期連続で黒字になってから、住宅ローンを申し込むとよいでしょう。

10-4.会社都合で退職した場合はどうなりますか?

会社都合の退職であっても、通常の転職と同様の扱いとなる場合が多いです。

会社都合だからといって、審査時に考慮されることはありません。

リストラや倒産といった会社都合で退職してしまった場合には、転職先に1年以上勤務してから住宅ローンの審査を受けた方が、審査が通りやすいでしょう。

まとめ

ここまで、勤続年数が短い場合でも住宅ローンが申し込める金融機関の選択肢や、重視される審査項目や審査をスムーズに通すための方法やダンドリについて説明してきました。

ここまで、勤続年数が短い場合でも住宅ローンが申し込める金融機関の選択肢や、重視される審査項目や審査をスムーズに通すための方法やダンドリについて説明してきました。

申し込みできる勤続年数の目安は正社員3ヶ月以上、契約社員1年以上です。

また、勤続年数が短い場合は、気軽に複数の金融機関に事前審査を申し込むことは避け、厳選した上で2〜3社程度に絞って申し込みすべきでしょう。

申し込む金融機関に関しては、審査の通りやすさについての個別事情に詳しい仲介担当者に相談してみるとよいです。

正社員で勤続年数1年未満の審査は「転職内容」「過去の転職歴」が重視されるため自分の属性を把握しておくべきです。

住宅ローンの審査でプラスになる要素として、以下の4つがあります。

- 同業界へのスキルアップ転職

- グループ会社・関連会社への転職

- 士業への転職

- 財務内容が良好な会社への転職

一方で、住宅ローンの審査でマイナスになり得る要素として、以下の3つがあります。

- 転職回数が多い

- 今までの業種に関連性がなくどれも短期間

- 無職期間が長い

勤続年数が短いという理由だけで、住宅ローンの審査が不利になるということはありません。現在の転職内容や年収の安定性などご自身の状況を把握した上で、万全の体制で審査に臨むことができれば、審査は通過できます。

逆に不安を感じる要素が残る場合は、思い切って数ヶ月購入を遅らせることで、より安心した状況で住宅ローンを組むことができるでしょう。

まずは情報収集からはじめませんか?

ゼロリノベでは、無料のオンラインセミナー(お急ぎの方は動画受講可)を通して、「お金に賢く、自由に暮らす」「余白ある家の買い方」「リスクに強い住まいの買い方」「ネットでは伝えられない業界の話」などをお伝えしています。

セールスは一切ありませんので安心です。下記からお気軽にご参加ください。