2023.12.31 更新

中古マンションの減価償却費の計算方法とは?耐用年数の考え方までわかりやすく解説!

「中古マンションの減価償却費ってどうやって計算するの?」

「大家さんになって初めての確定申告。必要経費の中の、減価償却費って何?」

「減価償却は節税になると聞いたけど、デメリットはある?」

このように感じている方も多いのではないでしょうか?

中古マンションの減価償却費は、必要な要素が揃えば3ステップで簡単に計算できます。不動産投資で活用すれば利益圧縮による節税効果や損益通算による所得税の還付が受けられるのがポイントです。

そこで本記事では、次のような内容を解説していきます。

- 不動産投資における減価償却とは?

- 中古マンションの減価償却費の計算方法

- 減価償却費を計算するタイミング

- 減価償却による節税のメリット、デメリット

- 賃貸化する場合の減価償却費ケーススタディ

- 減価償却を最大限活用するための注意点

本記事を読めば、不動産投資における減価償却の概要が理解でき、確定申告に必要な計算が簡単にできるようになります。ぜひお役立てください。

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

中古マンションの減価償却とは?

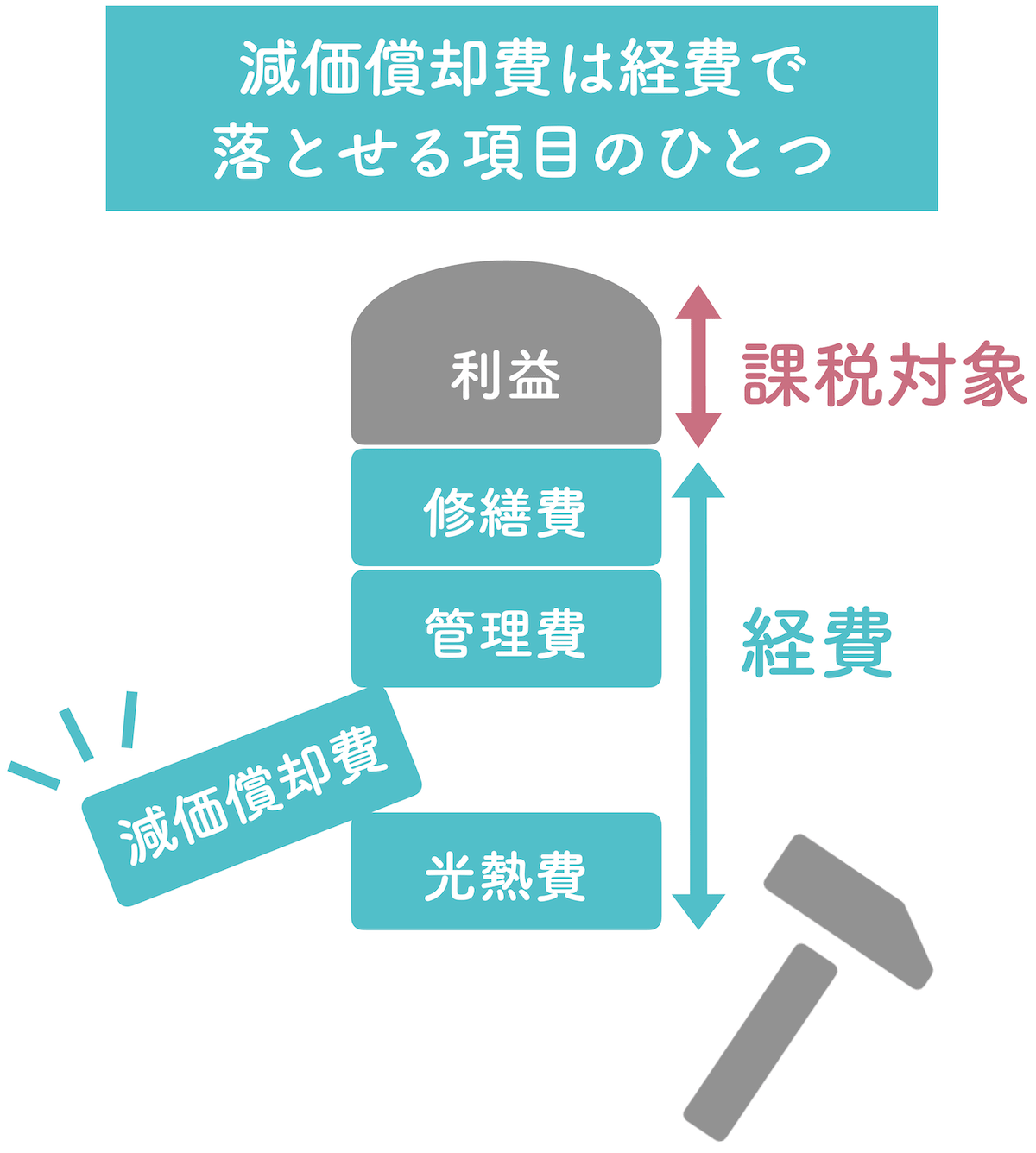

不動産所得にかかる所得税は、減価償却費で節税できます。減価償却とは、必要経費のひとつで、車や建物などの固定資産を一度に経費計上せず、使用期間に分散させて経費計上させる仕組みをいいます。

減価償却費は、国税庁が定めた「法定耐用年数」の期間で経費化しなければなりません。

減価償却費を必要経費に計上すると、もし不動産投資で赤字が出た場合でも「損益通算」で所得税の還付を受けられるほか、利益を圧縮することで節税にもつながります。

不動産投資で必要経費に計上できる項目には、次のようなものがあります。

<必要経費>

- 固定資産税

- 借入金の利子

- 管理費

- 修繕費

- 光熱費

- 減価償却費

一方、収入として計上するのは次のような項目です。

<収入>

- 家賃

- 礼金

- 更新料

- 駐車場代

上記の収入から必要経費を差し引き、残った金額が利益になります。

中古マンションの減価償却費の計算方法

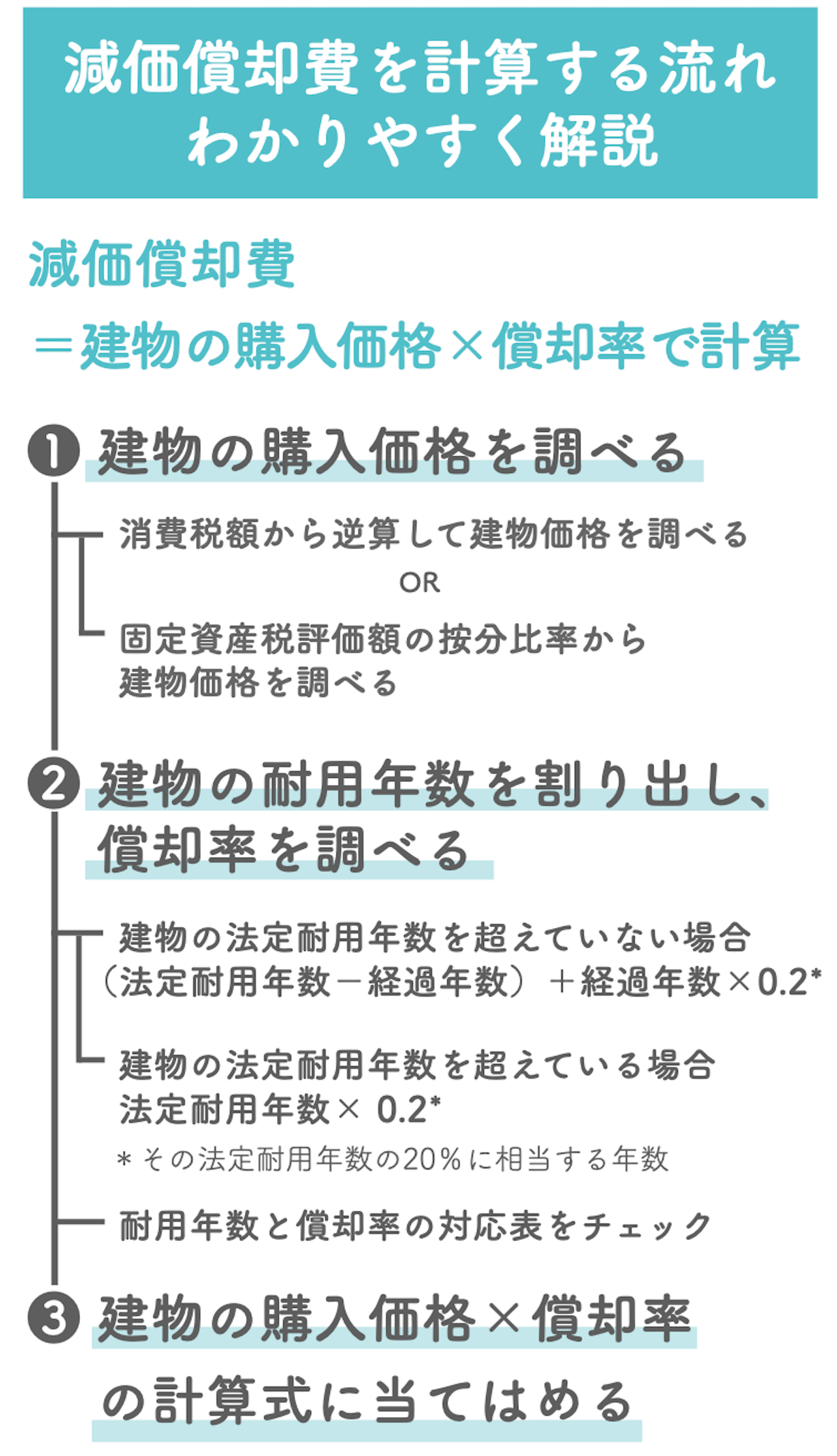

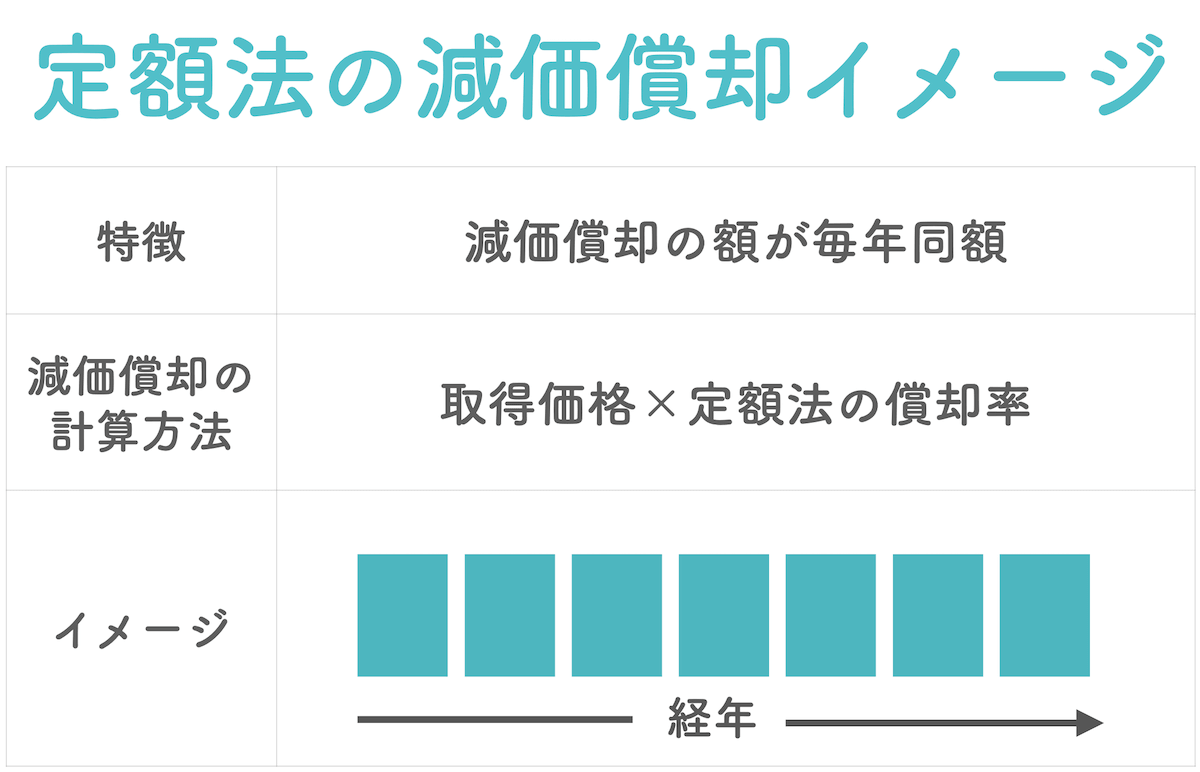

マンションの減価償却費は、3つのステップを理解すれば簡単に計算できます。建物の場合、減価償却には下の式のような定額法を用いて計算します。

<定額法>

マンションの減価償却費 = 建物の購入価格 × 償却率

※定額法の計算方法について

取得日が平成28年以前の方は、国税庁が発表しているこちらの説明をご覧ください。

建物の購入価格と、償却率を調べるために必要なのが次の3ステップです。

- 建物の購入価格を調べる

- 建物の見積耐用年数を割り出し、償却率を調べる

- 建物の購入価格 × 償却率の計算式に当てはめて計算

流れが掴めたところで、次は計算方法について詳しく説明していきます。

2-1.【STEP1】建物の購入価格を調べる

中古マンションの建物価格は、次の2通りの方法で調べられます。

- 消費税額から逆算して建物価格を調べる

- 固定資産税評価額の按分比率から建物価格を調べる

それぞれについて詳しく説明します。

2-1-1.消費税額から逆算する

マンションの売主が法人であった場合、建物の消費税額から逆算して建物価格を調べられます。なぜなら、土地はそもそも消費税がかからないため、消費税額が分かれば逆算して建物価格が分かるからです。消費税額は売買契約書に必ず記載されているので、参照してみましょう。

2-1-2.固定資産税評価額の按分比率から調べる

売主が個人である場合は、建物に消費税がかかりません。この場合、固定資産税評価額の按分比率から建物価格を調べられます。

固定資産税評価額の按分比率を調べる方法は次の2通りです。

- 4~5月に各市町村または都主税局から届く「固定資産税納税通知書・課税明細書」から調べる

- 役所・都税事務所で「固定資産公課証明書」を取得し調べる

※本人確認書類と手数料が必要、遠方の場合は郵送も可

住み替えや転勤などの理由で自宅を賃貸に出す場合、購入額から「居住中に減少した建物の価値」を差し引いて「未償却残高」として確定申告書に記載します。自宅など非業務用資産の減価の額の計算は、旧定額法で行います。

居住用マンションを事業用に転用する場合の計算例は、以下の国税庁のページを参考にしてみてください。

参照:国税庁HP「No.2109 新築家屋等を非業務用から業務用に転用した場合の減価償却」

参照:国税庁HP「No.2108 中古資産を非業務用から業務用に転用した場合の減価償却」

※住宅ローンは賃貸用の住宅購入に利用できません。転勤などやむを得ない事情で賃貸に出すなどの場合は、まず銀行に相談をしましょう。

2-2.【STEP2】耐用年数を割り出して償却率を調べる

建物の購入費用が分かったら、次に償却率を調べます。償却率を調べるために、まずは法定耐用年数を理解し、中古物件の見積耐用年数を確認しましょう。

2-2-1.マンションの構造別の法定耐用年数を調べる

法定耐用年数はマンションの構造によって異なります。

下の表はマンションの構造別に法定耐用年数をまとめたものです。

| 構造 | 法定耐用年数 |

| 鉄筋鉄骨コンクリート造・鉄筋コンクリート造 | 47年 |

| れんが造・石造・ブロック造 | 38年 |

| 鉄骨造(S造) | 34年 |

| 木造・合成樹脂造 | 22年 |

| 木造モルタル造 | 20年 |

参照:国税庁「主な減価償却資産の耐用年数(建物・建物付属設備)」

新築物件の場合、法定耐用年数がそのまま見積耐用年数になりますが、中古物件の場合は法定耐用年数から経過年数を引くことで見積耐用年数を割り出します。中古マンションの見積耐用年数の具体的な計算方法については次章で詳しく解説します。

2-2-2.中古マンションの見積耐用年数を求める

中古マンションの見積耐用年数は、法定年数を超えている場合と、そうでない場合で計算方法が変わります。

①法定耐用年数を超えていない場合

見積耐用年数=(法定耐用年数-経過年数)+経過年数×0.2

※経過年数とは築年数のこと。居住用に使用した期間はこれに含めません。

②法定耐用年数を超える場合

見積耐用年数=法定耐用年数× 0.2

法定耐用年数と経過年数を当てはめることで、中古マンションの償却率を割り出すために必要な見積耐用年数が分かります。

そして、ここまで解説した見積耐用年数の計算方法をまとめたものが以下の表になります。

| 種類 | 見積耐用年数の計算式 |

| 新築マンション | 見積耐用年数=法定耐用年数 |

| 中古マンション(法定耐用年数を超えていない) | 見積耐用年数=(法定耐用年数−経過年数)+経過年数×0.2 |

| 中古マンション(法定耐用年数を超えている) | 見積耐用年数=法定耐用年数×0.2 |

次章では、実際に見積耐用年数から償却率を調べる方法を解説します。

マンションの耐用年数についてより詳しく知りたい方は、こちらの記事もご覧ください。

関連:マンションの耐用年数は47年、寿命は100年!建て替えや減価償却について解説

2-2-3.算出した見積耐用年数と照らし合わせ、償却率を確認する

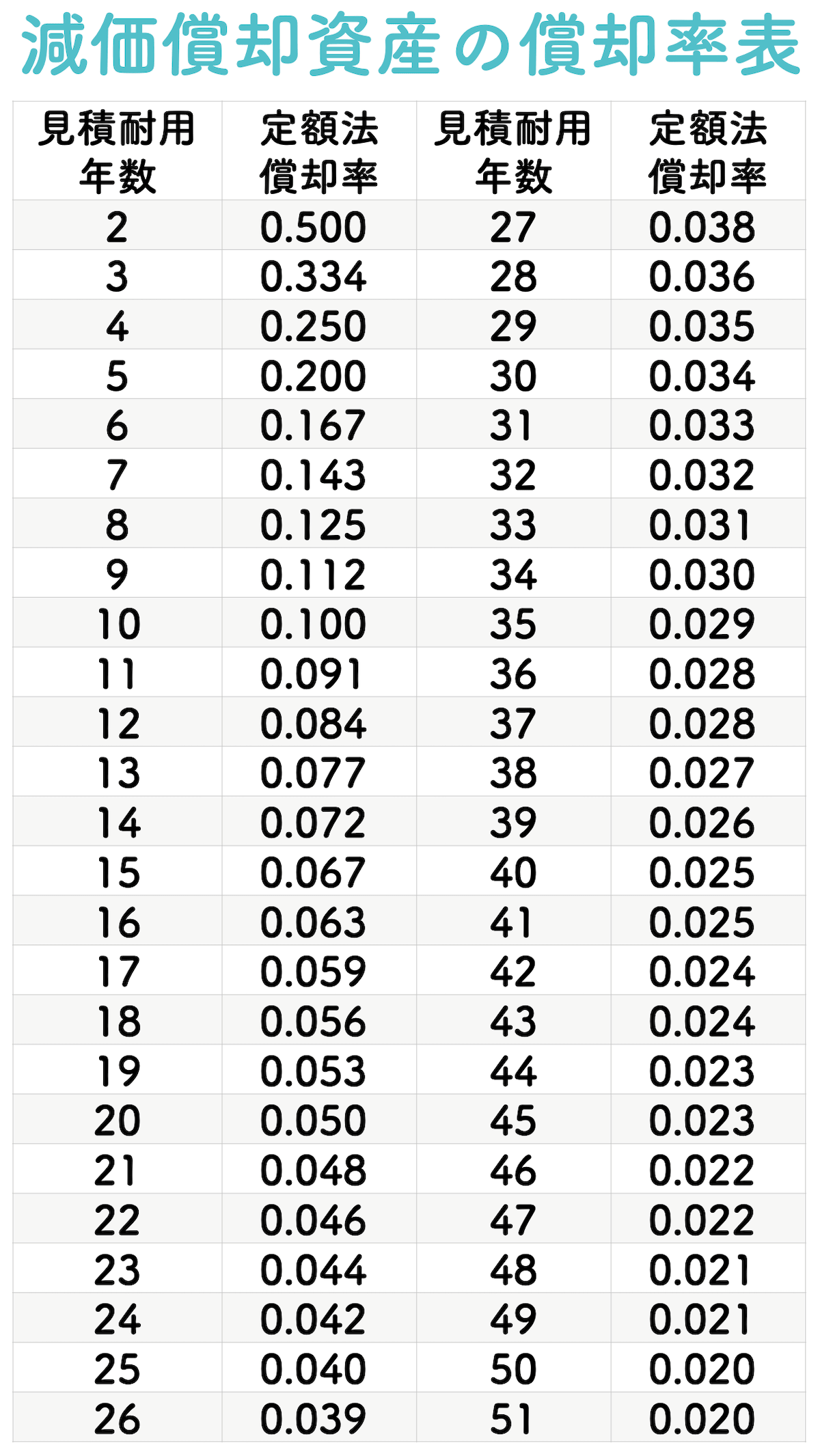

見積耐用年数に対応する形で、償却率はあらかじめ決まっています。

以下の表は、見積耐用年数に対応した償却率です。計算した見積耐用年数を、以下の表に当てはめて償却率を調べてみましょう。

参照:国税庁「No.2105 旧定額法と旧定率法による減価償却(平成19年3月31日以前に取得した場合)」

例として、見積耐用年数が2年であれば償却率は0.500%で、見積耐用年数が50年のときの償却率は0.020%となります。

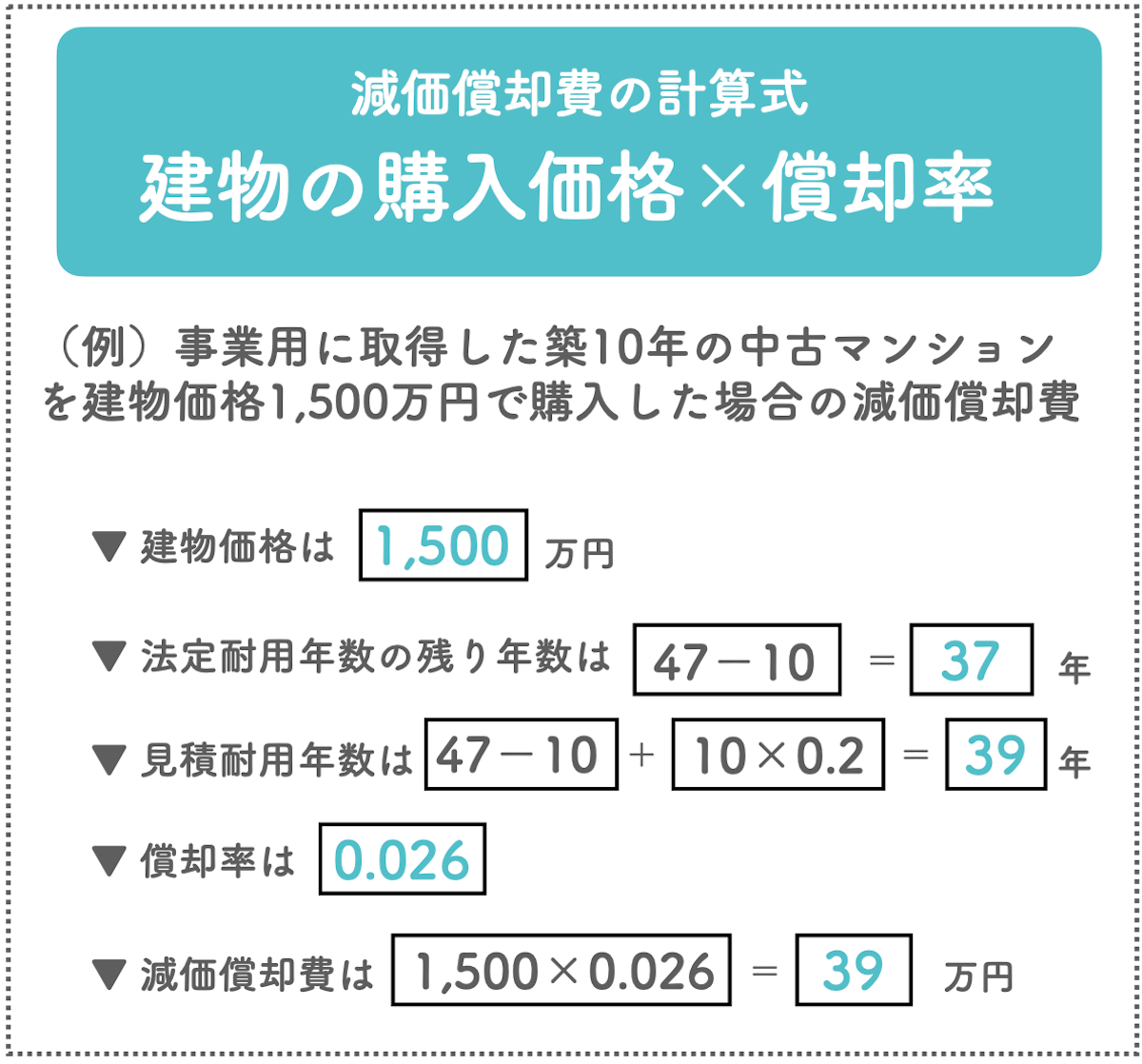

2-3.【STEP3】建物の購入価格 × 償却率の計算式に当てはめて計算する

それでは実際に、減価償却費の計算式に当てはめて費用を求めてみましょう。減価償却費を求めるとき、端数は全て切り捨てにします。

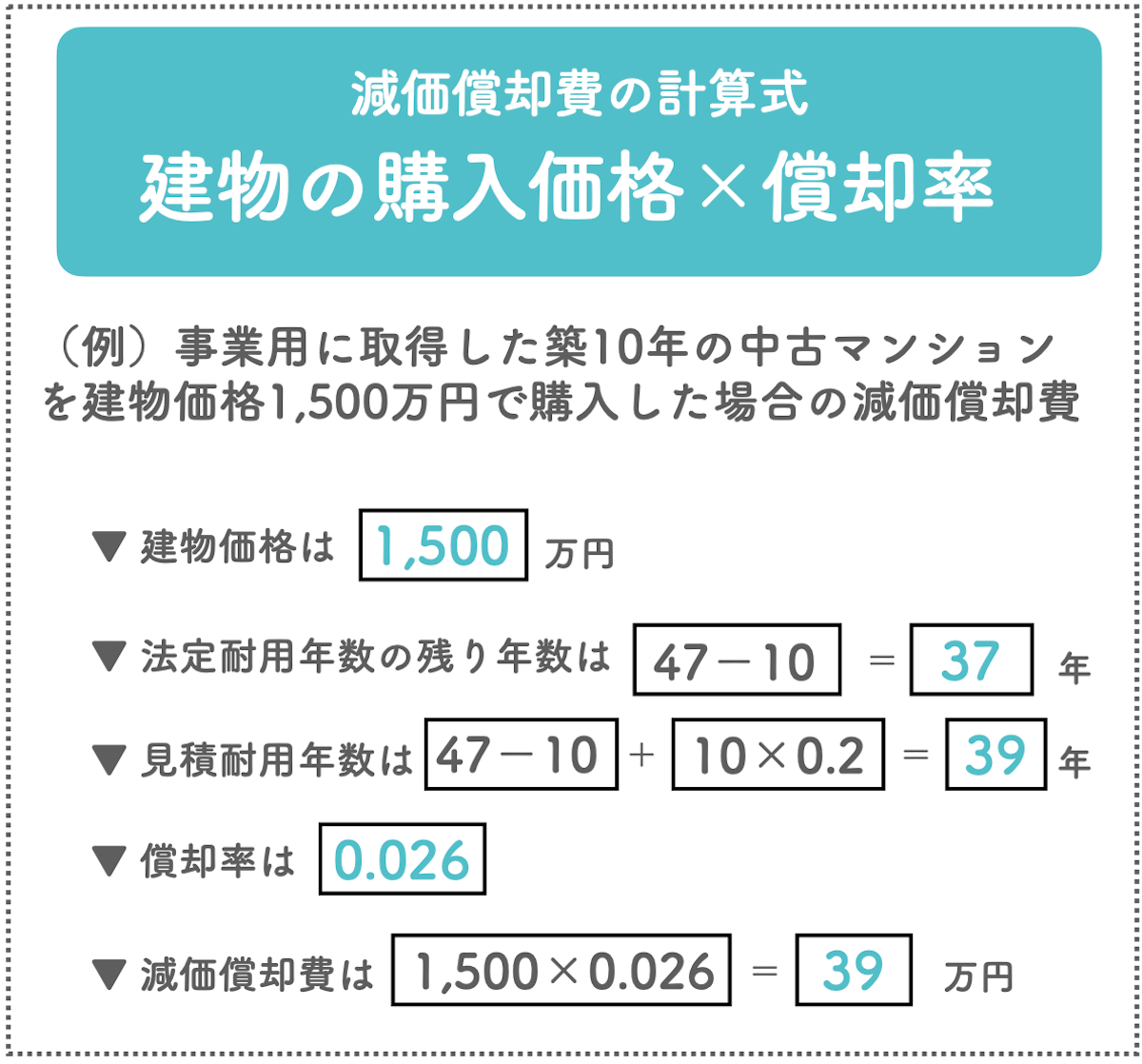

以下では例として、築10年の中古マンションと、居住していたマンションを事業用として賃貸化した2つのパターンで計算します。

2-3-1.築10年の中古マンションを1500万円で購入した場合

情報を以下にまとめた上で減価償却費を計算します。

| 建物価格 | 1,500万円 |

| 法定耐用年数 | 47年(鉄筋コンクリート造の場合) |

| 見積耐用年数((法定耐用年数-経過年数)+経過年数×0.2) | (47 – 10) + 10 × 0.2 = 39年 |

| 償却率(見積耐用年数が39年の場合) | 0.026% |

▼建物価格 × 償却率 = 減価償却費

→ 1,500万円 × 0.026 = 39万円

これで、減価償却費=39万円が算出できました。

*見積耐用年数やその計算方法については「国税庁HP」をご覧ください。

国税庁「No.5404 中古資産の耐用年数」

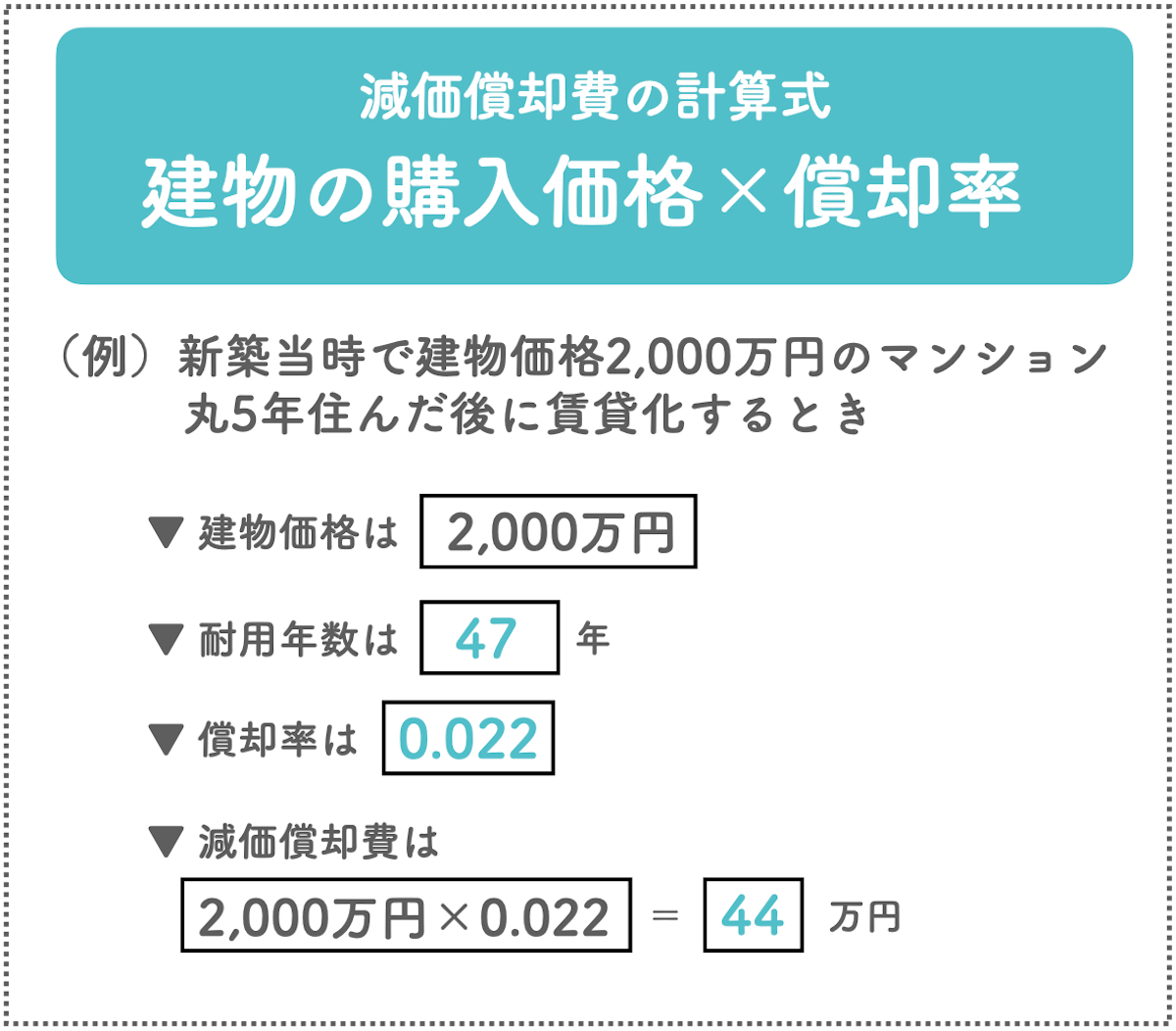

2-3-2.新築当時2,000万のマンションを5年後に賃貸化した場合

住み替えや転勤などで、新築購入したマンションを5年後に賃貸へ出すケースです。

居住用から賃貸に出して事業用に転用する場合、建物価格から居住時に低下した価値を引いて、未償却残高として確定申告書に記載します。

減価償却費=建物価格 × 償却率で計算します。新築マンションと同様に償却率は鉄筋コンクリートの耐用年数(47年)に対応する0.022%となります。

次に居住中に減少した価値を求めますが、以下の旧定額法という特殊な式で計算します。

これらの情報を以下の表にまとめます。

| 建物価格 | 2,000万円 |

| 法定耐用年数(鉄筋コンクリート造の場合) | 47年 |

| 法定耐用年数×1.5 | 70年 |

| 70年に対応した償却率 | 0.022% |

上記を計算すると居住中に減少した価値は、2,000万円 × 0.9 × 0.015 × 5年=135万円となります。

2,000万円 − 135万円=1,865万円

▼事業用に転用した年の期末の未償却残高

1,865万円 − 44万円=1,821万円

計算方法について詳しく知りたい方は、以下のページを参考にしてみてください。

関連:国税庁HP「No.2109 新築家屋等を非業務用から業務用に転用した場合の減価償却」

減価償却費を計算するタイミング

減価償却費を計算するタイミングは、以下の2つが考えられます。

- 中古マンションで不動産所得を得るとき

- 中古マンションを売却するとき

それぞれ以下で詳しく解説します。

3-1.不動産所得を計算するとき

賃貸での家賃収入を計算する際に、減価償却費の計算が必要です。

不動産所得は、家賃収入から管理委託費や管理費などの必要経費(減価償却費を含む)を差し引いて計算するため、減価償却費を求める必要があります。

総収入金額と必要経費の具体的な内訳

| 総収入金額 | ・家賃収入、更新費 ・敷金と保証金のうち返済不要な金額 |

| 必要経費 | ・固定資産税、不動産取得税、都市計画税 ・減価償却費、修繕費、損害保険料 ・借入金の利子 |

このように、必要経費の中に減価償却費が含まれるため、不動産所得を計算するタイミングで計算が必要になります。

3-2.マンションを売却するとき

マンションを売却する際にも減価償却費の計算が必要です。

マンションを売却する際に利益(譲渡所得)が発生したときは、所得税を納める必要があります。譲渡所得は、マンションの売却代金からマンションの購入費用を差し引くことで求められます。

ここでマンションの購入費用を求める際に、減価償却費の計算が必要になるため、マンションを売却をする際にも減価償却費の計算が必要になるのです。

中古マンションの設備投資や修繕費は減価償却費で計上できる?

減価償却費で計上できるのは、不動産取得にかかったお金だけでなく、中古マンションを取得し、賃貸化のために行った設備の取り替え費用や、リノベーション費用も含まれます。

一方で、小規模なリフォーム費用は減価償却費ではなく、修繕費として一括の経費計上が可能です。

4-1.設備費も減価償却費に計上できる

給排水設備やガス設備、電気・照明などの設備も、減価償却費に計上できます。耐用年数は15年で、計算方法は建物の減価償却と同じです。

ただし、「蓄電池設備は耐用年数6年」など、一部の設備で耐用年数が異なります。設備ごとの耐用年数を知りたい方は、国税庁資料「主な減価償却資産の耐用年数表」をご確認ください。

4-2.リフォームの規模によって計上方法が異なる

リフォームの費用を「修繕費」と「資本的支出」のどちらで経費計上すべきかはリフォームの規模によって異なるため、詳しくは税理士や税務局への確認が必要です。

資本的支出と見なされた場合、リノベーション費用に適用される耐用年数は、新築時と同じになります。鉄筋鉄骨造であれば47年、木造であれば22年かけた減価償却が必要です。

参照:国税庁「第8節:資本的支出と修繕費」、「No.5405 資本的支出後の減価償却資産の償却方法等」

ある程度、自分で判断する際の軸として、次のような例が挙げられます。

4-2-1.修繕費となる小規模リフォームの例

基本的に修繕費として扱われるリフォームは小規模のものが多く、必要最低限の修繕に適用されます。

具体的な目安は以下の通りです。

- 工事費用が20万円未満のもの

- 原状回復のために行われたもの

- 工事費用が20万円を超えているが、3年以内に定期的に行っているもの

- 災害で被害を受けた箇所の修復のために行われたもの

4-2-2.資本的支出となる大規模リノベーションの例

資本的支出は、工費が多くかかるものや、必要最低限以上の増築や改築に適用されます。

具体的な目安は以下の通りです。

- 工事費用が20万円を超えるもの

- 元の状態より価値を高めたもの

- 販促を目的とした改装や増築、設備の追加など

- 災害に備えて設備を強化・追加した場合など

中古マンションで減価償却を行うメリット

中古マンションにおいて減価償却のメリットは2つあります。いずれも減価償却が節税につながる利点です。

- 不動産購入による減価償却で利益を圧縮できる

- 損益通算で源泉所得税の還付が受けられる

以下でそれぞれ説明していきます。

5-1.不動産購入による減価償却で利益を圧縮できる

不動産購入費を減価償却として計上すると、利益圧縮による節税効果が期待できます。また、不動産の購入費用を分散計上することで、毎年の利益を減額でき、所得税が抑えられます。個人の場合は所得税、法人の場合は法人税の節税対策にもなるためおすすめです。

5-2.損益通算で源泉所得税の還付が受けられる

減価償却費を計上すると、個人であれば「損益通算」という制度を利用できます。

個人の不動産投資で損失が出た場合、「損益通算」することで、給与から差し引かれていた源泉所得税の還付が受けられる仕組みです。

青色申告、白色申告いずれの場合も適用され、青色申告であれば、純損失の繰越控除と損失の繰戻還付が受けられます。

中古マンションで減価償却を行うデメリット(注意点)

減価償却には次のような注意点もあるので注意が必要です。

- 購入した年は手持ち資金が減る

- 売却時に譲渡所得税がかかるため、納税額をストックしておく必要がある

あとからできる対策や、デメリットを回避する方法も合わせて以下で説明していきます。

6-1.購入した年は手持ち資金が減る

不動産を自己資金で購入すると、減価償却を利用する・しないにかかわらず、手持ち資金が減ってしまいます。なぜなら、購入費を一括で経費計上すれば赤字となり税金を払わなくてもよくなりますが、減価償却費は一括して経費計上できないため、黒字が出ると税金がかかるからです。

減価償却費を分散して経費計上することはできますが、すぐに資金回収できるというわけではもちろんありません。

そのため、購入時一気に減った自己資金を、不動産運用で資金回収していくことが大切です。また、金融機関からの借入で不動産を購入すると、初年度に流出する自己資金を抑えられます。

6-2.売却時に譲渡所得税がかかるため、納税額をストックしておく必要がある

減価償却費の計上総額が大きくなると、売却時に譲渡所得税が多くかかります。そのため、不動産投資を始めて利益がでても、すぐにそのお金を使ってはいけません。また、投資用物件を売却した利益で新しい物件を購入しようと考えている方も、注意してください。

なぜなら、売却時にかかる譲渡所得税を想定して資金計画を立てないと、最悪の場合、納税できず自己破産(倒産)してしまうケースもあるからです。

減価償却費は多く計上するほど節税できるという目先の利得だけにとらわれず、売却時にいくらの現金が手元に残るかが重要です。

減価償却を大きく計上したために、譲渡所得が多くなる場合は、譲渡所得にかかる税金(譲渡税)も多くなります。また、譲渡税を低減するために本来売れるはずの相場金額より、売却金額を低く抑えようとすることは本末転倒です。

大事なことは、「売却時にいくらの譲渡税がかかるか」を把握して、納税に資金を備えておくことです。

譲渡所得は、次のように計算します。

→譲渡収入金額:土地・建物の譲渡代金、固定資産税・都市計画税の精算金

→取得費:次の①、②の内大きい金額を使用

①実額法:土地建物の購入代金と取得に要した費用を合計した金額から、建物の減価償却費を差し引いた金額

②概算法:譲渡収入金額×5%

→譲渡費用:売るために直接かかった費用

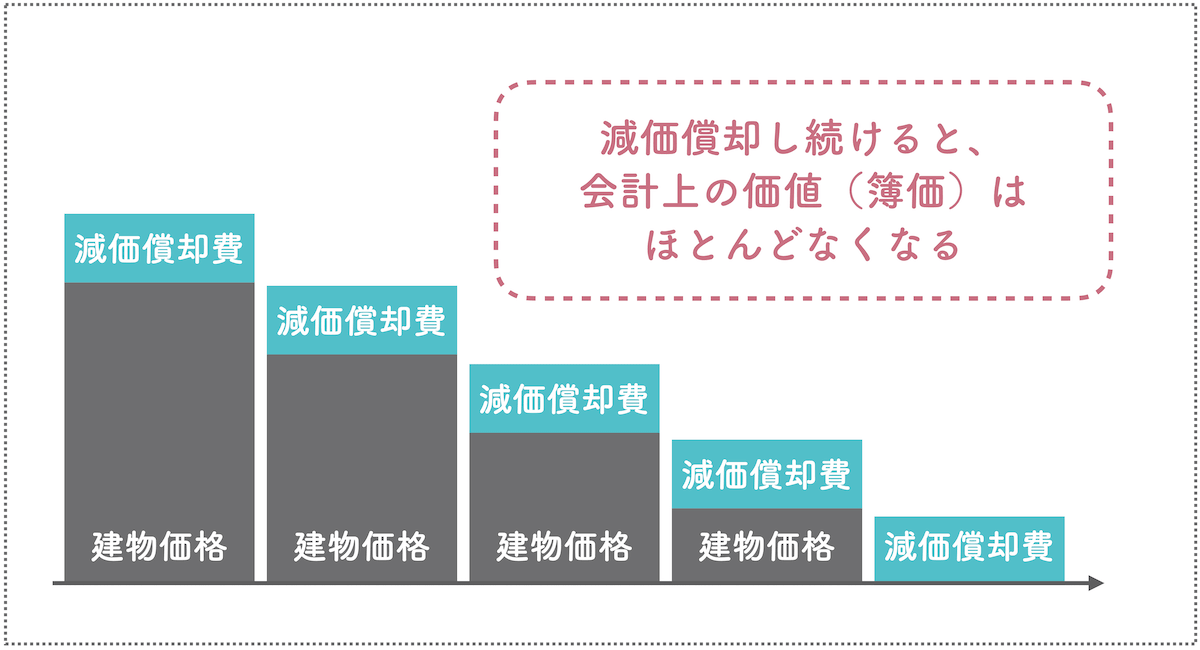

減価償却期間が終了してから売却すると、会計上の建物価値(当時の購入価格)はほとんどなくなってしまうのです。よって、上記の式より譲渡所得が大きくなります。

譲渡所得は「長期取得(5年超)」=20.315%、「短期取得(5年以下)」=39.63%と税率が大きく変わります。売却時の所得年数が5年以下になる場合は注意が必要です。

減価償却が終わる前に、買い替えや売却を検討しよう

減価償却費は必要経費で計上できる項目の中でも大きな額を占めます。この減価償却期間が終わると、帳簿上の利益が増え、その分税金も多くなるのです。

減価償却期間が終わり、ローンの返済が残っていると、資金繰りが苦しくなっていきます。なぜなら、不動産投資用のローンは通常の住宅ローンより返済期間が短いため、毎年の返済金額が大きくなるからです。

減価償却期間が終了し減価償却費を必要経費に計上できなくなれば、所得税が膨らんでしまいます。帳簿上では黒字なのに手持ち資金ばかりが減ってしまうことになりかねません。

資金繰りが苦しくなると、最悪の場合、黒字なのに自己破産(倒産)するケースもあります。

こうした事態を避けるために、「投資用物件を購入する前に自己資金を多く投入してローンの返済額を少なくする」「新しい物件を購入して減価償却費を増やす」といった対策を検討してみましょう。

まとめ

この記事では、マンションの減価償却費を計算する方法や、減価償却のメリットとデメリット、減価償却の注意点などを説明しました。

不動産投資における減価償却は、うまく活用すれば最大限の節税になりますが、保有年数によって譲渡税率が変わるので、手残り現金を最大限化するために売却のタイミングを考えることが重要です。

計算方法と仕組みへの理解を深め、無理のない不動産投資を行いましょう。

減価償却とは?

減価償却とは、必要経費のひとつです。車や建物などの固定資産を一度に経費計上せず、使用期間に分散させて経費計上させる仕組みを減価償却といいます。詳しい計算方法については記事内で解説しています。

中古マンションの減価償却はどう計算するの?

減価償却費は建物の購入価格×償却率で計算できます。詳しくはシミュレーションを元にわかりやすく解説している「3.ステップで簡単!マンションの減価償却費の計算方法」をご確認ください。