2023.03.28 更新

【2024年最新版】中古住宅で住宅ローン控除は受けられる?適用条件や必要書類などを紹介!

「中古物件で住宅ローン控除は使えるの?」

「使えるならば、住宅ローン控除の上限額はいくらだろう?」

「必要書類と申請手順は?」

上記のように中古物件への住宅ローン控除に対して疑問を持っていませんか。

中古戸建ても、中古マンションも、条件を満たせば住宅ローン控除の対象となります。

2024年度の中古物件の住宅ローン控除は、以下のとおりです。

- 個人売主の中古物件は住宅ローン控除の最大控除額が年間21万円

- 法人売主(再販物件)の中古物件は住宅ローン控除の最大控除額が年間31.5万円

そこで本記事では、下記を紹介します。

- 住宅ローン控除の概要

- 中古物件で住宅ローン控除の対象になる条件

- 中古物件の住宅ローン控除の申請手順

- 中古物件の住宅ローン控除上限額

読み終わるころには、中古物件の購入で住宅ローン控除を活用する方法が理解できます。ぜひ本記事をお役立てください。

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

住宅ローン控除とは?住宅の取得に適用される税金優遇制度

住宅ローン控除とは、住宅の取得に関連する税金優遇制度の1つで、国土交通省HPでは下記のように記載されています。

住宅ローン控除とは、住宅の取得に関連する税金優遇制度の1つで、国土交通省HPでは下記のように記載されています。

無理のない負担で居住ニーズに応じた住宅を確保することを促進するため、住宅ローンを借り入れて住宅の新築・取得又は増改築等をした場合、年末のローン残高の0.7%を所得税(一部、翌年の住民税)から最大13年間控除する制度です。

引用:国土交通省

上記の「新築・取得又は増改築等をした場合」には、新築の場合と条件は異なるものの、中古物件の取得も含まれています。

中古物件で住宅ローン控除を受けるための条件に関しては後述します。

住宅ローン控除(減税)は中古物件でも利用できる

住宅ローン控除(減税)は、中古物件の購入でも条件を満たせば対象となります。

住宅ローン控除(減税)は、中古物件の購入でも条件を満たせば対象となります。

住宅ローン控除とは、個人が住居用のマイホームを購入する際に住宅ローンを利用した場合、所得税・住民税から税額控除を受けることができる制度です。

住宅ローン控除額の計算方法は、下記となります。

年末の住宅ローン残高×0.7%

売主が個人または法人の場合や、住宅性能の基準によって適用される控除金額は異なるため、事前に以下を確認しておきましょう。

<住宅ローン控除期間>※令和6年1月1日以降に入居した場合

法人売主の場合(一定の省エネ性能基準を満たす買取再販物件):13年間

個人売主の場合:10年間<中古物件で住宅ローン控除(減税)を利用する場合は売主によって控除上限額が異なる>

・法人売主の場合(一定の省エネ性能基準を満たす買取再販物件)は年間31.5万円まで

・個人売主の場合は年間21万円まで

上記を確認した上で住宅ローン控除を受けてください。

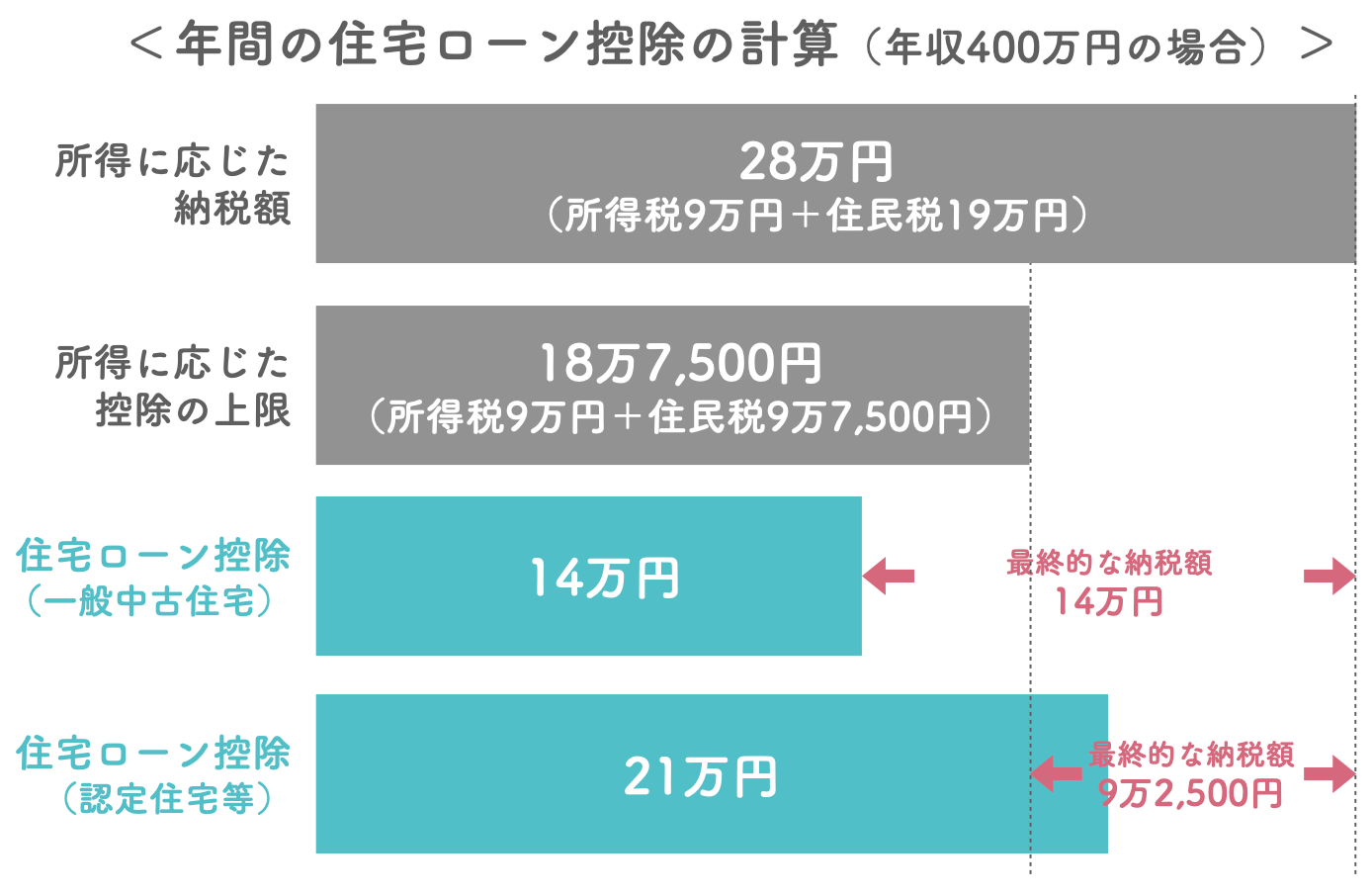

2-1.住宅ローン控除の計算例 (年間)

※手取り年収400万円(配偶者なし)をモデルケースとした場合の目安

年末の住宅ローン残高が3,000万円・手取り年収400万円(配偶者なし)をモデルケースとした場合は、下記となります。

- 所得税控除9万円+住民税控除9万7,500円=18万7,500円が控除の限度額

- 最終的な納税額は、一般的な中古住宅の場合は14万円、認定住宅等の場合は9万2,500円

住宅ローン控除額は年々減っていく

住宅ローン控除額は、年末の住宅ローン残高によって決定します。

毎月住宅ローンの返済を続けていくため、住宅ローン残高は毎年減ります。

年末の住宅ローン残高×0.7%が住宅ローン控除可能額となるため、住宅ローン控除額も年々減っていきます。

所得に応じた納税額よりも住宅ローン控除額が多い場合は控除枠を使いきることができない

住宅ローン控除は所得に応じた所得税・住民税から差し引くことで節税できる制度であるため、納税額が住宅ローン控除可能額よりも少ない場合には、控除枠を使いきることができません。

実際の納税額がどの程度なのか事前に把握した上で、住宅ローンの借入額を検討することも重要です。

2-2.住宅ローン控除はリフォームでも利用可能

住宅購入だけではなく、リフォームでも、条件を満たせば住宅ローン控除を利用することができます。

以下は主な条件です。

(1)いずれかに該当する改修工事であること

大規模な修繕又は大規模の模様替えの工事(増築、改築、建築基準法の規定による)

マンションなど区分所有部分の床、階段又は壁の過半について行う一定の修繕・模様替えの工事

家屋やマンションの居室、キッチン、浴室、便所、洗面所、納戸、玄関又は廊下の一室の床、または壁の全部について行う修繕・模様替えの工事

耐震改修工事

一定のバリアフリー改修工事

一定の省エネ改修工事

(2)対象となる改修工事費用から補助金等の額(平成23年6月30日以後契約分から)を控除した後の金額が100万円超であること(3)居住部分の工事費が、改修工事全体の費用の1/2以上であること

(4)住宅の引渡し又は工事の完了から6ヶ月以内に、自身が居住すること

(5)リフォーム工事費が100万円を超える

(6)リフォーム工事後の床面積が50㎡以上であること

(7)住宅ローンの返済期間が10年以上であること

(8)年収が2,000万円以下であること

以上8点を満たしていれば、住宅ローンを利用してリフォームを行なった場合、住宅ローン控除の対象となります。

住宅購入時と同じく、控除額は下記となります。

- 年末の住宅ローン残高の0.7%が住宅ローン控除額

- 控除限度額は年間21万円(一般的な中古住宅の場合は14万円)まで

上記の条件と控除額を押さえておきましょう。

2-2-1.リフォーム減税との併用は可能なのか

住宅ローン控除は、リフォーム減税との併用が可能です。

具体的には、リフォームを行うための資金を金融機関から借入した場合、リフォームの施工内容により控除額が変動するものの、借入金の年末残高の限度額を2,000万円とし、控除率0.7%を10年間控除できます。

また、リフォームを自己資金で行った場合には、リフォームした年に標準的な改修費用の相当額で、10%の控除が可能です。

上記の通り住宅ローン控除とリフォーム減税は併用可能です。

中古物件や新築物件で住宅ローン控除が使える13の条件

中古物件でも住宅ローン控除を利用することはできますが、新築物件よりも満たすべき条件が多くなります。

中古物件でも住宅ローン控除を利用することはできますが、新築物件よりも満たすべき条件が多くなります。

中古物件を購入する場合は、次の条件を満たしているかどうかチェックしておきましょう。

| 中古物件 | 新築物件・買取再販 | |

| 居住条件 | (1)登記簿に記載されている新築または取得の日から6ヶ月以内に入居している | |

| (2)住宅ローン控除の適用を受けるとしの12月31日まで引き続き居住用として住んでいる | ||

| 所得金額 | (3)住宅ローン控除の適用を受ける人の合計所得金額が2,000万円以下である | |

| 住宅ローン期間 | (4)住宅ローンの返済期間が10年以上である | |

| 床面積 | (5)登記簿に記載されている床面積が50㎡以上(新築の場合、2024年までに建築確認:40㎡(所得要件1,000万円)) | |

| (6)床面積の1/2以上が居住用である | ||

| 課税特例の適用 | (7)入居した年の前後2年以内にマイホームを売却した場合、譲渡所得の課税の特例を受けていない | |

| 住居の所有数 | (8)2つ以上の居住用住居を所有していない | |

| 使用状況 | (9)建築後に使用されている物件 | |

| 所得条件 | (10)住宅購入時に生計を共にしており購入後も引き続き生計を共にする親族や特別な関係のある物などからの取得でない | |

| (11)贈与による取得でない | ||

| 築年数 | (12)昭和57年以降に建築された住宅(新耐震基準適合住宅) | |

| 住宅の性能区分 | (13)一定の省エネ性能基準を満たす住宅 | |

※1

※給与所得=給与収入-給与所得控除

※事業所得、不動産所得等も含む

※株式等又は不動産等の売却によって申告分離課税される所得も加算

※2

譲渡所得の課税の特例

1.居住用財産を譲渡した場合の長期譲渡所得の課税の特例

2.居住用財産の譲渡所得の特別控除(3,000万円の特別控除)

(被相続人の居住用財産に係る譲渡所得の特別控除を除く)

3.居住用財産の買換え・交換をした場合の長期譲渡所得の課税の特例

4.既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換え・交換の場合の譲渡所得の課税の特例

(出典)住宅ローン減税(国土交通省)

築年数が昭和56年12月31日以前に建築された中古物件を購入した場合でも、耐震基準適合証明書等の書類を用意することで住宅ローン控除の適用を受けられます。

また、ZEH水準省エネ住宅・省エネ基準適合住宅を新築又は取得した場合の借入限度額の上乗せ措置の適用を受けるには、住宅省エネルギー性能証明書等の書類を用意する必要があることも押さえておきましょう。

3-1.中古物件の住宅ローン控除の築年数条件は購入時のみクリアできれば控除適用

中古物件の住宅ローン控除適用条件である築年数の、昭和57年以降に建築された住宅(新耐震基準適合住宅)に該当すれば、取得した年から10年間控除を受けられます。

中古住宅の購入は築年数が懸念点となりやすいですが、規定の築年数を満たしていれば住宅ローン控除を長期間活用できます。

3-2.全額現金で中古物件を購入した場合は住宅ローン控除の対象外

住宅を全額現金で購入した場合は、住宅ローンを利用しないため控除の対象外となります。

住宅を購入する際は、貯金が多くある場合にも、できるだけ手元に現金を残して住宅ローンを利用することがおすすめです。

例えば、下記のような出来事があった場合、現金が多く手元に残っていれば選択肢を多く持てます。

- 会社のリストラ、給料の減額

- 自分自身、または家族の病気

- 老後もらえると想定していた年金が支給されない

万が一の事態にも備えるために住宅ローンを活用して、「住宅ローン控除」で減税することも賢い選択肢といえるでしょう。

その上で資金に余裕ができた場合や、住宅ローン控除期間を終えた後で繰り上げ返済をし、利息支払額を抑えることも有効になります。

これらを踏まえて、現在の低金利では特に、毎月の返済額を抑えるためにできるだけ長期的に住宅ローンを利用することをおすすめします。

住宅ローンの考え方については、下記記事にて詳しく紹介しているので、ぜひ参考にしてください。

関連:プロが教える!住宅ローンが不安な方に贈るシンプルな考え方

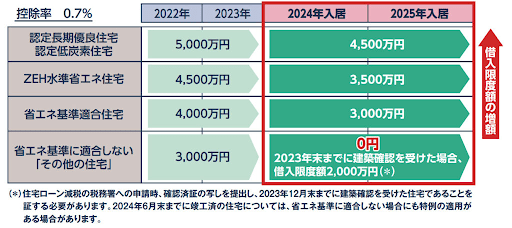

3-3.2024年改正|省エネ基準が満たされていない新築住宅は住宅ローン控除対象外

住宅ローンの控除は2025年までとされていますが、2024年より国土交通省が下記の通り、省エネ基準が満たされていない新築住宅を住宅ローン控除の対象外としました。

住宅ローンの控除は2025年までとされていますが、2024年より国土交通省が下記の通り、省エネ基準が満たされていない新築住宅を住宅ローン控除の対象外としました。

出典:国土交通省

上記の通り、2023年までは省エネ基準を満たしていなくても、借入限度額を3,000万円として13年間、住宅ローンの残債の0.7%を控除できましたが、2024年以降は省エネ基準を満たしていない新築住宅は住宅ローンの対象外となりました。

また、省エネ基準を満たしている住宅に関しても、借入限度額が引き下がっているので、控除額が引き下がっていることに注意してください。

中古住宅の購入で住宅ローン控除を申請する際の必要書類と申請手順

本章では中古住宅の購入で住宅ローン控除を申請する際に必要な書類と申請手順を紹介します。

本章では中古住宅の購入で住宅ローン控除を申請する際に必要な書類と申請手順を紹介します。

- 初年度(新築物件・中古物件)

- 2年目以降(会社員・公務員の場合)

- 2年目以降(フリーランス・個人事業主の場合)

- Webサイトで作成できる住宅ローン控除申請書類

上記の順で紹介します。

4-1.初年度(新築物件・中古物件共通)

住宅ローン控除の申請は、初年度の提出物が多いことが特徴です。

まずは、新築物件・中古物件共通で必要となる書類をチェックしていきましょう。

| 初年度 | 入手方法 |

| 入居した翌年の確定申告で居住地管轄の税務署に次の必要書類を提出します。 | |

| 確定申告書 | 最寄りの税務署または国税庁のWebサイトで入手・作成できます。 |

| 住宅借入金等特別控除額の計算明細書 (特定増改築等) |

|

| 住民票の写し | お住まいの市区町村 |

| マイナンバーカード | マイナンバーカードをコピーして添付。 ※マイナンバーが記載された住民票の写し+運転免許証・パスポート等の本人確認書類(コピー)でも代用可。 |

| 住宅ローン残高の証明書(原本) | 金融機関から11月〜12月に届きます。 ※発行依頼が必要な場合もあるため要確認 |

| 家屋及び土地等の登記事項証明書 (登記簿謄本また抄本) |

地域の法務局の窓口で発行手続き・またはオンラインで申請してください。 手数料:窓口480円・郵送500円 |

| 売買契約書等 | 契約時に売主から受け取ります。提出はコピーでも可。紛失した場合は仲介不動産会社に相談してください。 |

| 給与等の源泉徴収票等 | 会社員の場合、年末調整後(12月〜翌1月)に勤務先から交付されます。年度中に転職した場合は、前職・現職の2枚が必要となります。 |

リノベーションの場合は以下の提出も必要となります。

4-2.2年目以降(会社員・公務員の場合)

2年目以降は、会社員・公務員の場合は年末調整のみで住宅ローン控除の申請手続きを完了できます。

| 2年目以降 (会社員・公務員の場合) |

入手方法 |

| 2年目以降は会社員・公務員の場合、年末調整のみで手続きが完了できます。税務署から送付される次の2点に「ローン残高証明書」を添付の上、勤務先に提出します。 | |

| 住宅所得賃金に係る借入金の年末残高等証明書(残高証明書) | 金融機関から10月〜11月ごろに届きます。2年目以降は、12月末時点の予定額が記載されます。(1年目は翌年の1月中旬ごろとなります。) |

| 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 | 確定申告をした年の10月頃に税務署から届きます。残り9年分の書類がまとめて初年度に送付されます。 |

また、築年数が昭和56年12月31日以前に建築された中古物件を購入して、住宅ローン控除を受ける場合は、耐震基準適合証明書等の書類の用意が必要です。

4-3.2年目以降(フリーランス等の場合)

フリーランス等の場合は、確定申告時に住宅借入金等特別控除額の計算明細書とローン残高証明書を合わせて提出することで、住宅ローン控除の申請を完了できます。

| 2年目以降 (フリーランスの場合) |

入手方法 |

| 自営業・フリーランス等でご自身で確定申告を行う場合は、次の3点に必要事項を記載して提出します。 | |

| 確定申告書 | 最寄りの税務署または国税庁のWebサイトで入手・作成できます。 |

| 住宅借入金額等特別控除額の計算明細書 | |

| ローン残高証明書 | 金融機関から11月〜12月に届きます。 ※発行依頼が必要な場合もあるため要確認2年目以降 |

(出典)国土交通省「住宅ローン減税の申請方法」

4-4.Webサイトで作成できる住宅ローン控除申請書類

確定申告書、住宅借入金等特別控除額の計算明細書は、国税庁のWebサイトで作成することもできます。

初年度のみ必要書類が多く手間がかかりますが、2年目以降は楽になります。初年度は早めに必要書類の準備を進めておきましょう。

中古物件で住宅ローン控除を受けるときの注意点

中古物件を購入して住宅ローンを組む場合、控除を受けるためには下記のような注意点があります。

中古物件を購入して住宅ローンを組む場合、控除を受けるためには下記のような注意点があります。

- 繰り上げ返済のタイミングを計る

- 給付金が併用できるか確認する

- 住宅ローン控除期間を事前に把握しておく

- 無理のない返済プランを考える

順に紹介します。

5-1.繰り上げ返済のタイミングを計る

繰り上げ返済のタイミングを計ることが重要です。

繰り上げ返済は、ローンの返済期間を短縮し、利息負担を軽減するための方法です。

しかし、住宅ローン控除を受けるためには、一定の期間内に返済を完了させる必要があるので、繰り上げ返済を行う際には、控除期間(10年〜13年)内が経過したタイミングを計ることが大切です。

5-2.給付金が併用できるか確認する

中古物件で住宅ローン控除を受ける際は、給付金が併用できるか確認することも忘れてはいけません。

中古物件の購入には、一部の自治体や国からの給付金が支給されることがあります。

しかし、給付金を受ける場合には、一定の条件を満たす必要があります。

住宅ローン控除と給付金を併用することができるかどうかを確認し、最大限のメリットを得るためにも、詳細な情報を収集することが重要です。

5-3.住宅ローン控除期間を事前に把握しておく

住宅ローン控除期間を事前に把握しておくこともおすすめです。

2022年の税制改正により、住宅ローン控除の制度は2025年まで適用されることになりました。これに伴い、以前の住宅ローン控除制度が見直され、前述した現在の形になりました。

従来の住宅ローン控除は2021年で終了したため、2025年以降の住宅ローン控除の継続はまだ分かりません。

期限があることを頭に入れておくと良いでしょう。

5-4.無理のない返済プランを考える

住宅ローンの借入額が増えることによって控除額が増えても、所得に応じた納税額が住宅ローン控除可能額よりも少ない場合には、控除枠を余らせてしまいます。

住宅ローンの借入額を決める際には、納税額がどの程度なのか事前に把握し、無理のない返済プランを計画しましょう。

新築と中古で住宅ローン控除を受ける際の違いは控除上限額

住宅ローン控除を利用する際に新築物件と中古物件で異なる点は、中古物件の場合は売主によって住宅ローン控除の上限額が変わることです。

住宅ローン控除を利用する際に新築物件と中古物件で異なる点は、中古物件の場合は売主によって住宅ローン控除の上限額が変わることです。

新築物件の場合、住宅ローン控除の上限額は年間31.5万円となりますが、中古物件の場合は控除上限額が年間31.5万円の場合と21万円(認定住宅等の場合。

一般的な中古住宅の場合は14万円)になる場合があります。

具体的には、下記となります。

- マイホームを購入した個人が不動産を仲介して販売している中古物件は、年間の控除上限額が21万円

- 法人が購入した物件をリノベーションするなどして販売している買取再販の中古物件は、年間の控除上限額が31.5万円

検討している物件が上記のどちらに当てはまるのか確認しましょう。以下にて、具体的な控除額について解説します。

6-1.売主が個人の場合の控除額

一般的な中古住宅を購入すると、住宅ローン控除の最大控除額が年間14万円、期間が10年間となります。

では、2,200万円の住宅ローンを組んだ場合の控除内訳をイメージしてみましょう。

住宅ローン2,200万円×0.7%=15.4万円

→最大控除額が年間14万円のため、1年目の控除額の目安は14万円となります。

住宅ローンの返済によって住宅ローン残高が減ると、下記の図のように控除額も減っていきます。

| 控除額 | ローン残高 | |

| 1年目 | 14万円 | 2,149万円 |

| 2年目 | 14万円 | 2,097万円 |

| 3年目 | 14万円 | 2,045万円 |

| 4年目 | 13.9万円 | 1,992万円 |

| 5年目 | 13.5万円 | 1,939万円 |

| 6年目 | 13.1万円 | 1,885万円 |

| 7年目 | 12.8万円 | 1,830万円 |

| 8年目 | 12.4万円 | 1,775万円 |

| 9年目 | 12万円 | 1,719万円 |

| 10年目 | 11.6万円 | 1,662万円 |

※売主が個人の場合

※住宅ローン借入額2,200万円の場合

※返済期間が35年、金利1.2%の場合

※年収500万円の場合の目安

※配偶者あり、一般住宅の場合

控除対象の借入限度額が2,000万円のため、住宅ローン残高が2,000万円以上の1年目~3年目は満額の14万円が控除されます。年末の住宅ローン残高が2,000万円を下回ると、住宅ローン控除額も減っていきます。

6-2.売主が法人の場合の控除額

一定の省エネ性能基準を満たす買取再販を購入した場合、住宅ローン控除の最大控除額が年間21万円、期間が13年間となります。では、4,000万円の住宅ローンを組んだ場合の控除内訳をイメージしてみましょう。

住宅ローン4,000万円×0.7%=28万円

→最大控除額が年間21万円のため、1年目の控除額の目安は21万円となります。

住宅ローンの返済によって住宅ローン残高が減ると、下記の図のように控除額も減っていきます。

| 控除額 | ローン残高 | |

| 1年目 | 21万円 | 3,907万円 |

| 2年目 | 21万円 | 3,814万円 |

| 3年目 | 21万円 | 3,719万円 |

| 4年目 | 21万円 | 3,623万円 |

| 5年目 | 21万円 | 3,526万円 |

| 6年目 | 21万円 | 3,428万円 |

| 7年目 | 21万円 | 3,328万円 |

| 8年目 | 21万円 | 3,228万円 |

| 9年目 | 21万円 | 3,126万円 |

| 10年目 | 21万円 | 3,023万円 |

| 11年目 | 20.4万円 | 2,919万円 |

| 12年目 | 19.6万円 | 2,813万円 |

| 13年目 | 18.9万円 | 2,706万円 |

※売主が法人の場合

※住宅ローン借入額4,000万円の場合

※返済期間が35年、金利1.2%の場合

※年収720万円の場合の目安

※配偶者あり、省エネ基準適合住宅の場合

控除対象の借入限度額が3,000万円のため、1〜10年間は満額の21万円が控除されます。

11年目以降は住宅ローンの返済によって年末の住宅ローン残高が3,000万円を下回るため、住宅ローン控除額も減ります。

6-3.個人売買で中古住宅を買ってリノベもした場合の控除内訳

個人売買の中古住宅を1,500万円で購入し、1,500万円のリノベーションをして住宅ローンを組んだ場合の控除内訳をイメージしてみましょう。

中古物件とリノベーションを合わせて住宅ローンを組んだ場合も、条件を満たせば控除の対象になります。

中古住宅1,500万円+リノベーション1,500万円=住宅ローン3,000万円×0.7%=21万円

住宅ローン控除の借入限度額は2,000万円となり、1年目の控除額の目安は満額の14万円となります。

住宅ローンの合計額が3,000万円の場合は、10年目の住宅ローン残高も2,000万円を下回ることがないため、住宅ローン控除額は満額の14万円×10年間で140万円となります。

ペアローンとは? 2人がそれぞれ住宅ローン控除を受けられる制度のこと

「ペアローン」は、一つの物件に対して2人がそれぞれ住宅ローンを組むものです。

「ペアローン」は、一つの物件に対して2人がそれぞれ住宅ローンを組むものです。

2人ともに債務者となり、お互いの連帯保証人となります。

一つの物件に支払う2人の住宅ローンの割合は、

- 5対5

- 8対2

- 3対7

など自由に決めることができます。

| 住宅ローン6,000万円をペアローンで組む場合 | ||

| 夫 | 妻 | |

| 借入額 | 4,000万円 | 2,000万円 |

| 持分 | 約65% | 約35% |

| 住宅ローン控除 | 対象(夫) | 対象(妻) |

| 控除される金額 | 年間最大14万円 | |

| 団体信用生命保険 | 加入(夫) | 加入(妻) |

| 団信で免除される金額 | 4,000万円 | 2,000万円 |

※住宅ローン控除される金額は年末のローン残高に対する0.7%となるため、住宅ローン残高に応じて上記より控除額が減ります。

「ペアローン」は住宅ローン控除をダブルで受けられることが最大のメリットです。

住宅ローン控除には借入限度額があるため、住宅ローン借入額が限度額を超える場合、単独ではなくペアローンを組むことで全額控除対象になります。

詳しくは以下の記事も参考にしてみてください。

関連:ペアローンで後悔しない!元銀行員が収入合算との違いやメリット・デメリットを解説

中古物件の住宅ローン控除に関するよくある質問

中古物件の住宅ローン控除に関するよくある質問を紹介します。

中古物件の住宅ローン控除に関するよくある質問を紹介します。

- 住宅ローン控除に近い「リフォーム補助金」ってなに?

- 住宅ローン控除は中古物件でも使えますか?

下記にて順に紹介するので、同じような疑問をお持ちの方はぜひ参考にしてください。

8-1.住宅ローン控除に近い「リフォーム補助金」ってなに?

リフォーム補助金とは、リフォームや改修を行うときに必要な費用を、一部自治体や国が支給してくれることです。

具体的なリフォーム補助金制度としては下記が挙げられます。

補助金額や期間に関しては、上記の公式サイトより参照してください。

8-2.住宅ローン控除は中古物件でも使えますか?

住宅ローン控除は中古物件でも条件を満たせば使用できます。

しかし中古物件で住宅ローン控除を受ける場合には下記を押さえておきましょう。

- 繰上げ返済のタイミング

- 給付金が併用できるか

- 住宅ローン控除期間を事前に把握

- 無理のない返済プラン

詳しくは本記事上部にて紹介していますので、参考にしてください。

まとめ

住宅ローン控除は中古物件の購入時にも条件を満たせば利用が可能です。

中古物件の築年数条件は購入時のみクリアできれば10年間、または13年間控除が続きます。

築年数がクリアできない場合でも、耐震基準適合証明書・既存住宅性能評価書または既存住宅売買瑕疵保険の付保証明書を取得できれば、住宅ローン控除の対象となります。

また、中古物件の住宅ローン控除申請では、初年度のみ必要書類が多いため、早めに申請準備を進めておきましょう。

住宅ローン控除額が増えても、所得に応じた納税額が住宅ローン控除可能額よりも少ない場合には、控除枠を使いきれません。

物件探しの際には、住宅ローン控除の対象になるかを気にしすぎず、優先順位を整理しながら理想の住宅を見つけてください。

ゼロリノベでは、無料のオンラインセミナー(お急ぎの方は動画受講可)を通して、「お金に賢く、自由に暮らす。余白ある家の買い方」「リスクに強い住まいの買い方」「ネットでは伝えられない業界の話」のほか、住宅ローン控除に関する疑問にお答えしています。

セールスは一切ありませんので安心です。下記からお気軽にご参加ください。