2023.11.02 更新

ペアローンで後悔しない!元銀行員が収入合算との違いやメリット・デメリットを解説

「ペアローンだといくらまで借りられるんだろう?」

「ペアローンを利用してみたいけどリスクはないだろうか?」

上記のように考えていませんか?

気になる物件があっても1人では届かないときは、ペアローンの利用がおすすめです。

ペアローンを使えば、借入金額を増やせ、住宅ローン控除によって節税ができます。

しかし、ペアローンは良いことばかりではありません。裏に潜むリスクをしっかり把握しておかないと後に大きな問題へと発展しかねません。

そこで本記事では、ペアローンに関する以下5つの項目を解説します。

- ペアローンの特徴

- ペアローンメリット、デメリット

- ペアローンと収入合算との違い

- ペアローンを借りていいケースと借りてはいけないケース

- ペアローンを組むステップ

住宅を購入される際は、ぜひこの記事をご活用ください。

Advisor

[監修]宅地建物取引士/元銀行員

鰭沼 悟

宅地建物取引士、不動産投資家歴15年、元銀行員。不動産仲介からリノベーション設計・施工をワンストップで提供する株式会社grooveagent(ゼロリノベ)代表取締役。

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

ペアローンとは?

ペアローンとは、夫婦で2つの住宅ローンを組むことを言います。

通常の住宅ローンとは異なり、夫婦で分担してローンを返済するイメージです。

ただ、ペアローンを契約する際にはいくつか注意点があるため、それぞれ確認していきまsyとう。

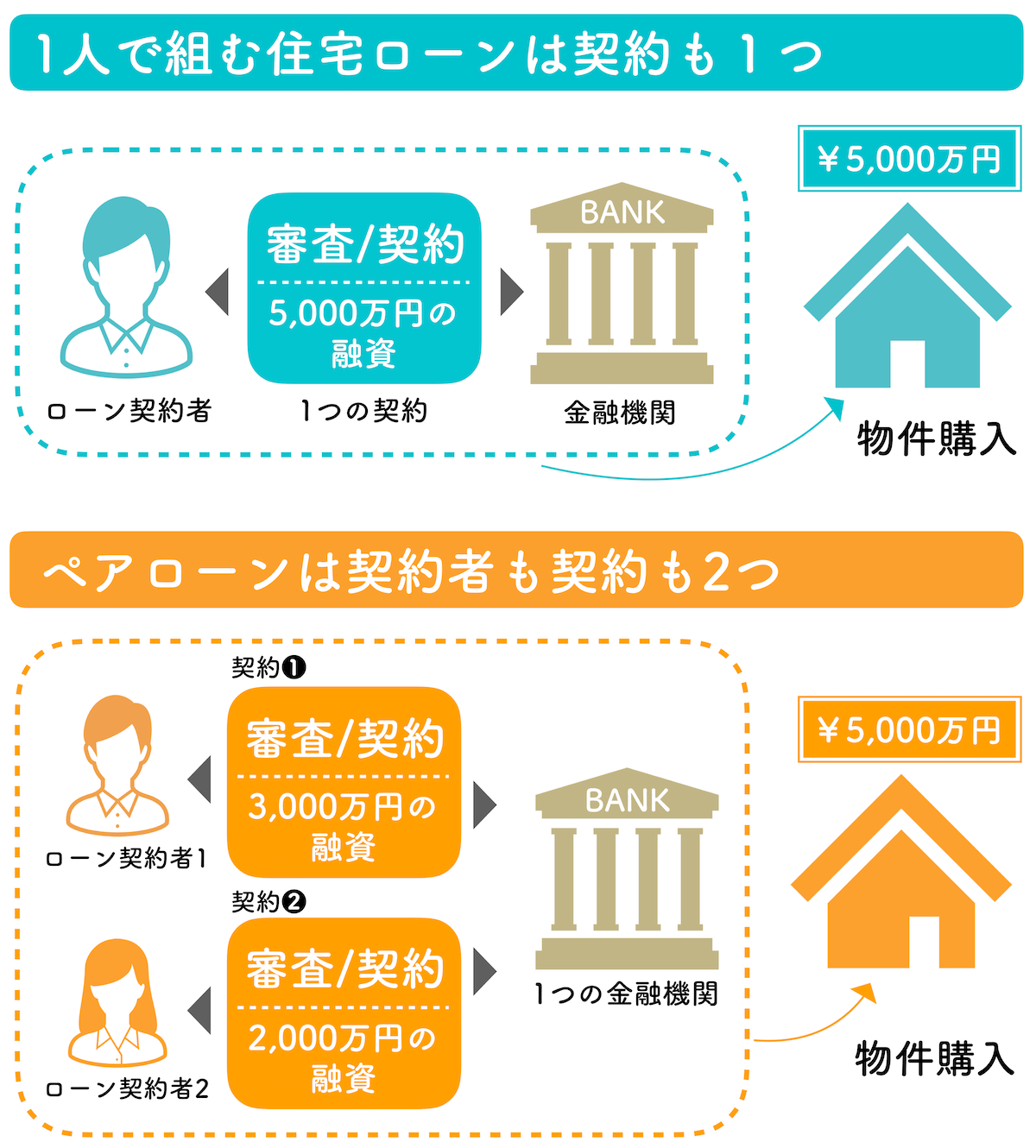

1-1.一つの住まいに対して夫婦で2つの住宅ローンを組むこと

ペアローンは、1つの住まいに対して夫婦二人がローンを組むことを言います。

通常の住宅ローンは、一人が1つの契約を金融機関と行い、金融機関から融資されたお金で住まいの購入を行います。そのため、配偶者は住まいに対して契約を何も持ちません。

一方ペアローンは、1つの住まい(建物・土地)に対して二人でそれぞれ住宅ローンの契約を行います。

例えば上の図のように5,000万円の住まいに対して3,000万円を夫のローン、残り2,000万円を妻のローンとして契約をすれば各自が債務者となり、お互いがお互いの連帯保証人になるのです。

しかし、ローン契約自体は夫婦で違うため、金利や返済期間をそれぞれで設定できる金融機関もあります。例えば、以下のような場合です。

- 夫は変動金利で30年ローン妻は固定金利で10年ローン

どのようなローン契約ができるかは、各金融機関に尋ねてみましょう。

連帯保証人とは、住宅ローン契約者が万が一滞納してしまった場合、金融機関の求めに応じてローンを返済する責任を負う役割のことです。

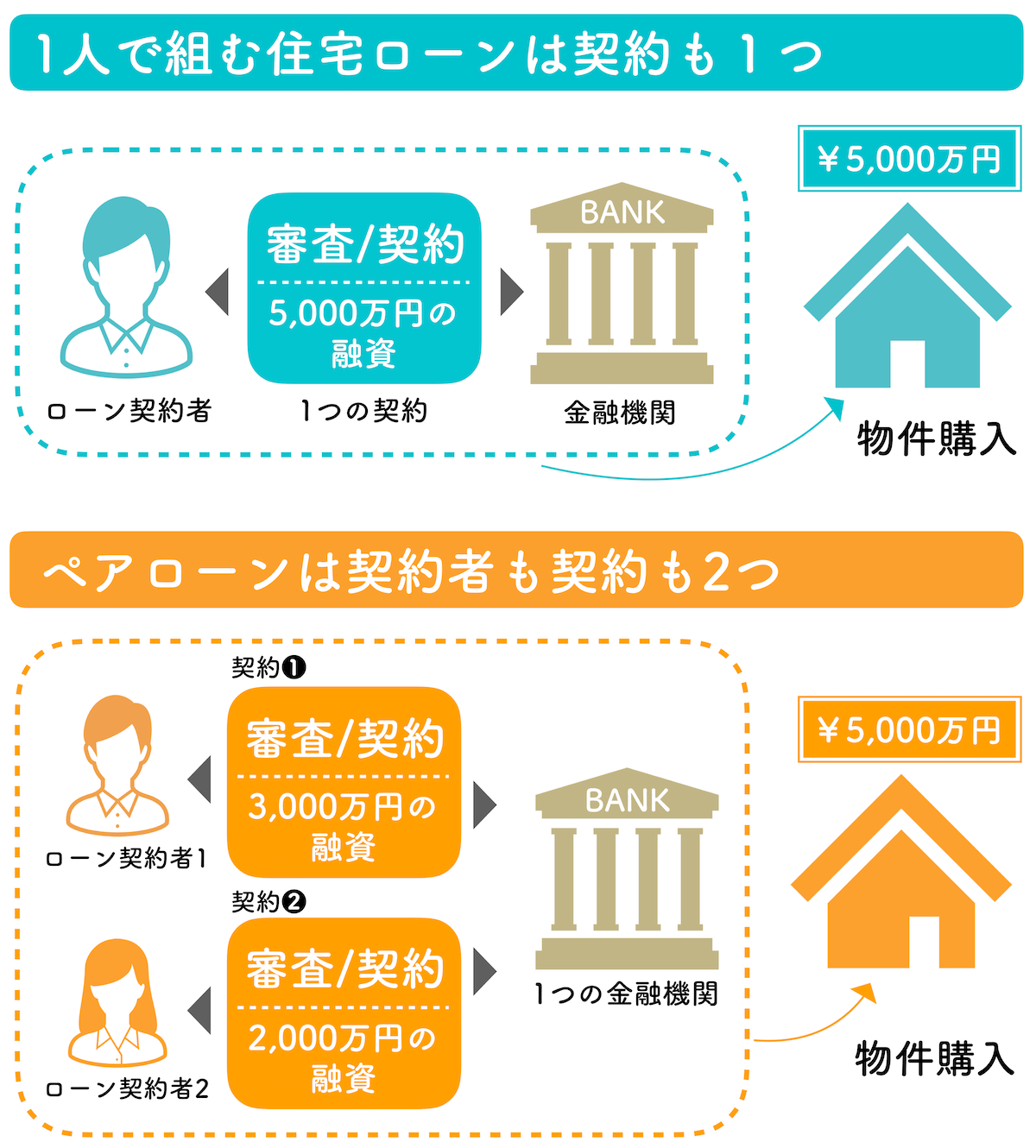

1-2.ペアローンを組むステップは通常の住宅ローンと同じ

ペアローンを利用するステップは通常の住宅ローンを組む流れと同じです。

最初にWEBや店舗等で仮審査(事前審査)の申し込み手続きを行い、仮審査を通ると本審査となります。

ペアローンは通常の住宅ローンと異なり、二人とも住宅ローンの審査を受けるため、本審査の書類は2つです。

それぞれの借入金額と持分割合の比率が異なると、贈与税が発生する可能性があります。持分割合とは家などの所有権の割合を指します。

例えば、4,000万円の物件に対し、夫2,000万円、妻2,000万円の借入で、持分割合が1:1ならば借入と割合比率が同じため贈与税はありません。

しかし、夫2,500万円、妻1,500万円の借入で持分割合を1:1にしたい場合、借入が5:3の割合となるため、この場合は夫から妻へ500万円の贈与とみなされる可能性があります。

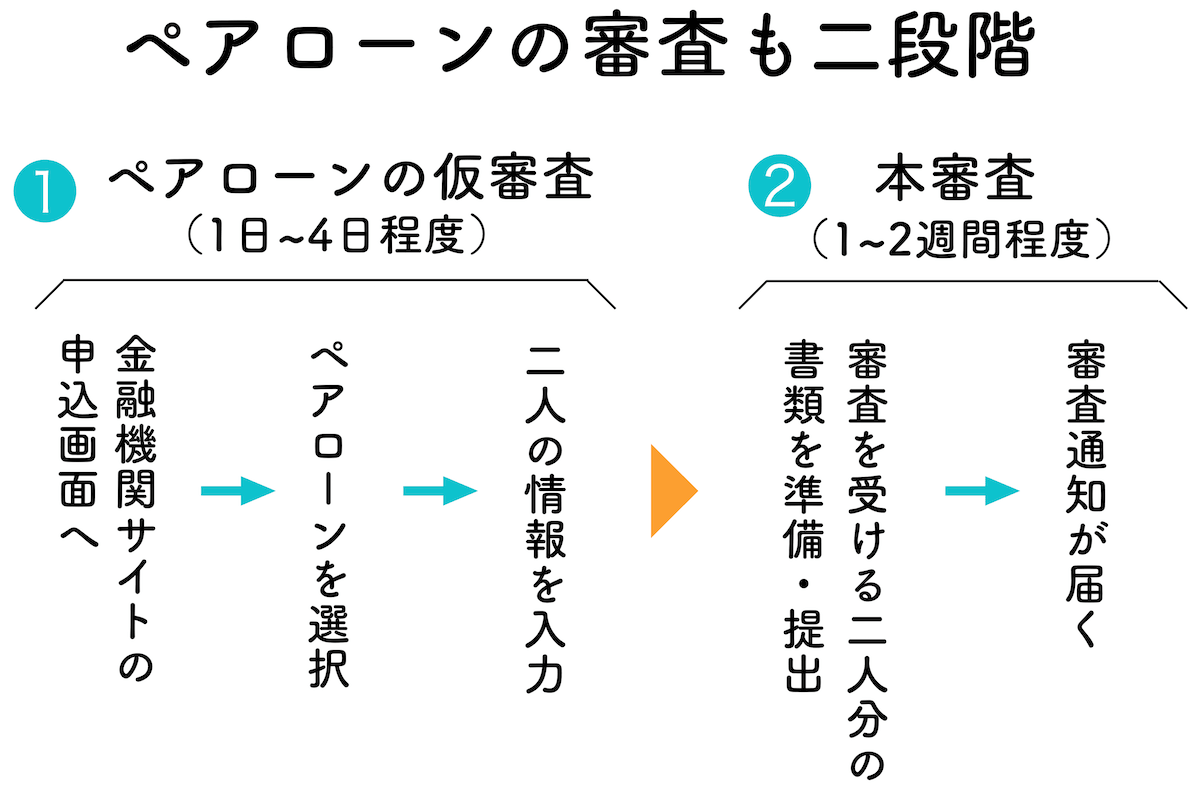

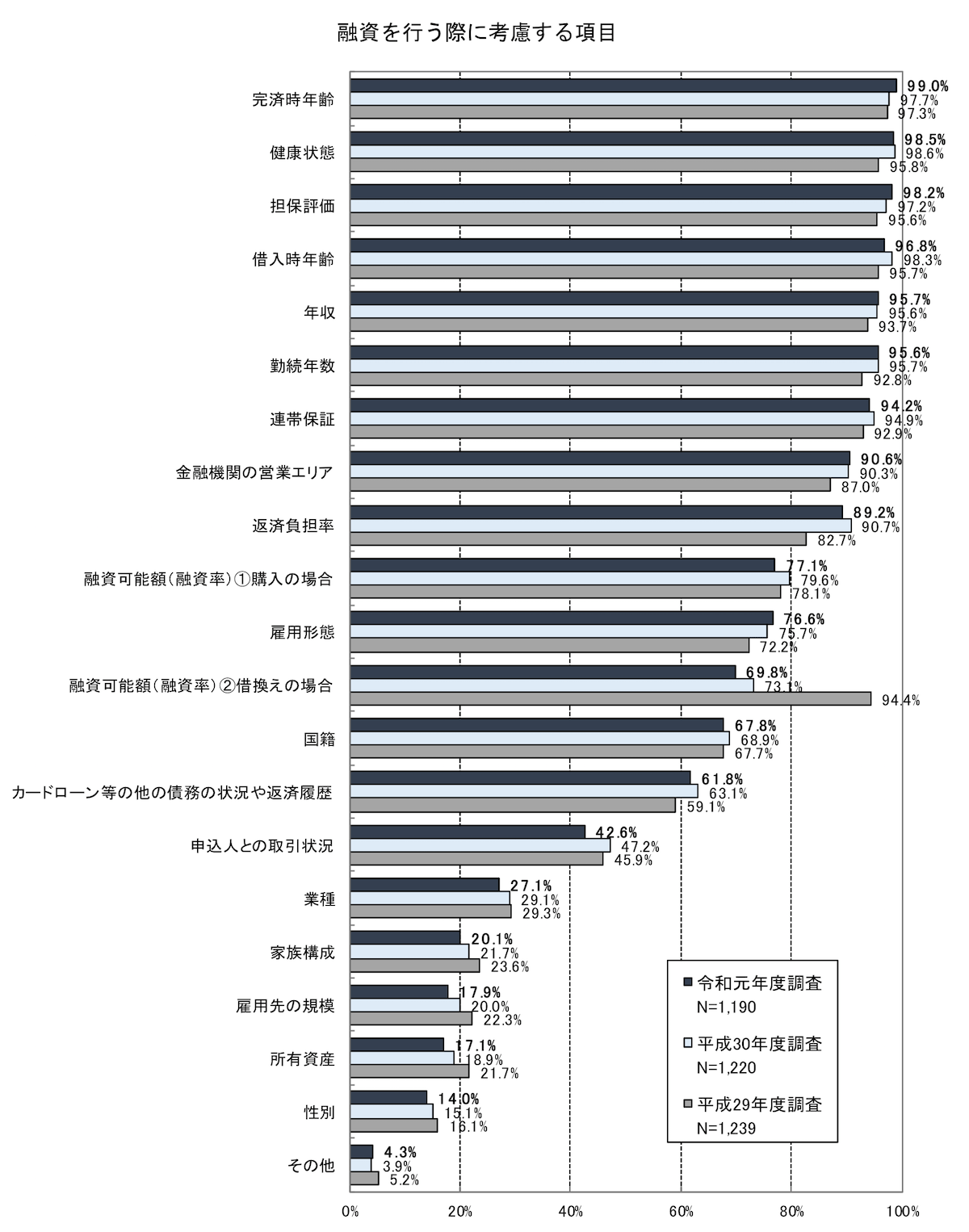

1-3.住宅ローン審査に関係の深い条件

ペアローンや一般の住宅ローンの審査条件は金融機関によって異なり、一般に公開されておりません。

そのため、国土交通省「令和元年度民間住宅ローンの実態に関する調査結果報告書」内の金融機関に対してのアンケートから、一般的に住宅ローン審査に関係の深い条件をご紹介します。これらの条件などを総合的に判断して審査の可否が決定されます。

- 借入年齢・返済時年齢

- 健康状態

- 担保評価

- 年収

- 勤続年数

- 個人信用情報

ペアローンを組む際は、以上の項目を改善すると審査を通過する可能性が高まるかもしれません。

1-4.ペアローンの借り換えは難易度が高い

ペアローンから単独のローンへの変更は難易度が高い傾向にあります。

一人の負担では借りられない金額だからこそのペアローンのはずであり、加えて所有権が変更となるため、贈与など税務署とのやりとりも発生するからです。

また、借り換えが難しい場合、売却により一括返済をするという方法も考えられます。借り換えの選択肢については、現在ペアローンを組んでいる金融機関に相談をしましょう。

1-5.単独ローンからペアローンへ借り換えは困難かつ控除は対象外

単独ローンからペアローンへの変更は、手続きが困難かつ住宅ローン控除の対象とはならないためあまりオススメできません。

単独ローンからペアローンになる場合、物件が共有名義となり持分の売買が起きるため、まずは税理士へ相談となります。

また、住宅ローン控除を受ける条件を国税庁へ問い合わせたところ、以下の理由で単独ローンからペアローンへ借り換える場合は、住宅ローン控除の対象とはならないと回答がありました。

- 取得時と取得後を通じて、整形をいちにする親族からの取得した住宅は対象とならない。

- 贈与により、取得した住宅も対象とならない。

- 住宅ローン控除の詳しい条件については、国税庁のサイトでご確認ください。

以上の理由から単独ローンからペアローンへの借り換えはメリットがないと言えます。

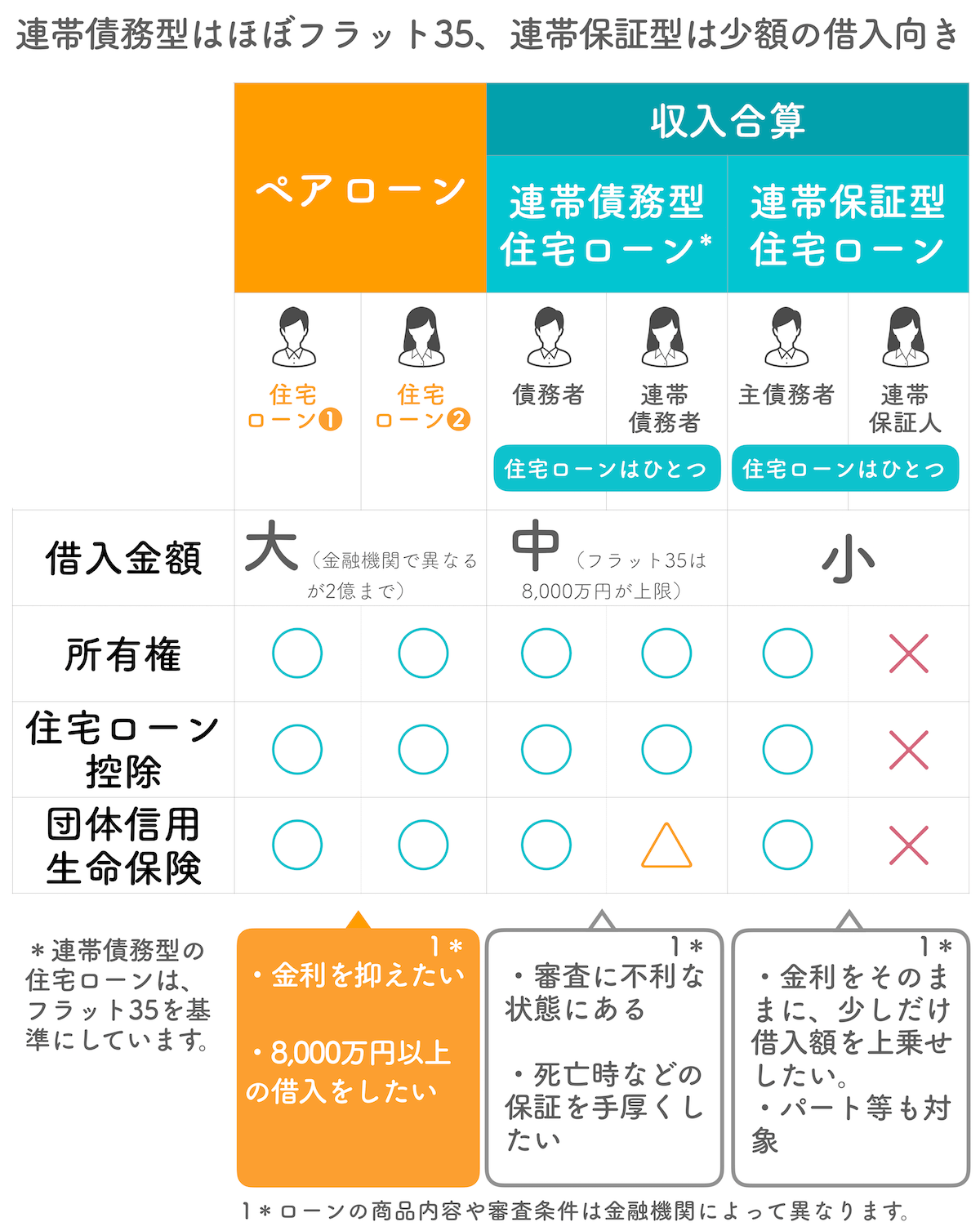

ペアローンと収入合算(連帯保証型と連帯債務型)の違い

2-1.収入合算(連帯債務型)は1人で住宅ローンを契約するもの

よくペアローンと比較される住宅ローンに収入合算があります。

収入合算はペアローンと異なり、契約は1つです。あくまでも住宅ローンは1つであり、収入を合算して住宅ローンを組みます。

収入合算には2つあります。

- 連帯保証型

- 連帯債務型

ただし、連帯債務型の取扱金融機関は少なく、利用はフラット35を利用する場合がほとんどです。

一般の金融機関で住宅ローンを組む場合はほぼペアローンか連帯保証型となり、連帯債務型はフラット35やごく限られた金融機関となります。

下記にそれぞれの特徴をまとめます。

2-1-1.連帯債務型とは

連帯債務型は「ローンを二人で協力して返済していく」のが特徴です。親子や夫婦などのどちらか一人が、住宅ローンの主債務者となって住宅ローンを借入れ、もう一人は連帯債務者として住宅ローンを借入れます。連帯債務者の返済義務は主債務者と同等です。

連帯債務では夫か妻どちらかを主債務者として、夫妻で1本の住宅ローンを組みます。

夫も妻も債務者になりますがその債務はどちらも同額であり、随時どちらも金融機関からの返還請求を受ける可能性があるので注意しましょう。

2-1-2.よく使われるケース

連帯債務型は、主にフラット35を利用する場合の選択肢として利用されます。一部金融機関でも取扱いがありますが、ごくわずかです。

フラット35は一般の金融機関よりも審査対象が広く、一般金融機関でペアローンの審査が通らなそうな場合の選択肢としても上がってきます。

また、金利を上乗せし、夫婦どちらも団体信用生命保険に加入すれば、片方が死亡ないし高度の障害状態になった場合、借入た住宅ローンを全額保証してくれます。(親子ペアローンの場合は片方しか加入できません)

借入した住宅ローンが全額補償となるのがペアローンとの大きな違いです。ペアローンは片方が組んだローン分のみが保証となるため、自分が組んだ分は変わらず返済が続きます。

審査に不利な条件である場合や、金利を上乗せして団信を手厚くしたい場合にオススメです。

2-1-3.配偶者も審査あり

収入合算をする配偶者も雇用状態や年収など様々な審査があります。フラット35の場合は、パートや非正規でも審査対象です。

2-1-4.団体信用生命保険はフラット35は加入可能

団体信用生命保険は、フラット35では金利の上乗せをすれば合算する配偶者も保険の加入が可能です。加入をしておけば、いずれかが死亡や高度な障害状態となった場合、ローンが全額保証されます。

2-1-5.住宅ローン控除も対象

配偶者も住宅ローン控除の対象となりますが、対象となるのは自分の持分のみです。なお、持分については自由に決められますが、支払い割合と持分に差がある場合は贈与となる場合もあるため、注意しましょう。詳しくは担当の税務署にご確認ください。

2-2.収入合算(連帯保証型)は夫婦で住宅ローンを契約するもの

収入合算(連帯保証型)は、収入合算でローンを組むときに多く使われている方法です。

ここでは、収入合算(連帯保証型)の以下4つの項目を解説します。

- 連帯保証型とは

- よく使われるケース

- 合算は年収の半分

- 配偶者は住宅ローン控除や団信加入はできない

みなさんが収入合算(連帯保証型)でローンを組むときの参考にしてください。

2-2-1.連帯保証型とは

連帯保証型の住宅ローンは、夫婦のうち一人が債務者となり住宅ローンの返済義務を負い、もう一人がその連帯保証人となるものです。債務者が住宅ローンを返済できなくなったときに代わりに返済義務を負います。

連帯保証人は、債務者の返済が滞った場合に保証する契約は交わしますが、住宅ローンの契約は行わないため、家の持分はなく毎月の支払い義務もありません。

2-2-2.よく使われるケース

よく使われるケースでは、夫の収入だけではローンの全額の融資とならず、減額されてしまった場合です。この場合、「妻が収入合算をすれば全額の融資となりそうだがどうするか?」という流れで収入合算を選ぶこともあります。

そのため、借りたい金額に少し足りない可能性がある場合に連帯保証型を使うのがオススメです。

2-2-3.合算は年収の半分

連帯保証型の収入合算は、配偶者の収入の50%ほどが審査対象となるのが一般的です。金融機関によってはパートや非正規雇用でも収入合算が可能です。

2-2-4.配偶者は住宅ローン控除や団信加入はできない

連帯保証人は直接債務を負っているわけではないため、住宅ローン控除を利用できません。また、団体信用生命保険への加入もできないので注意しましょう。

ペアローンの3つのメリット

ペアローンのメリットは以下の3つです。

- 借入総額がアップする

- 住宅ローン控除が二人とも適用される

- 契約者二人が団信に加入できる

それぞれ解説します。

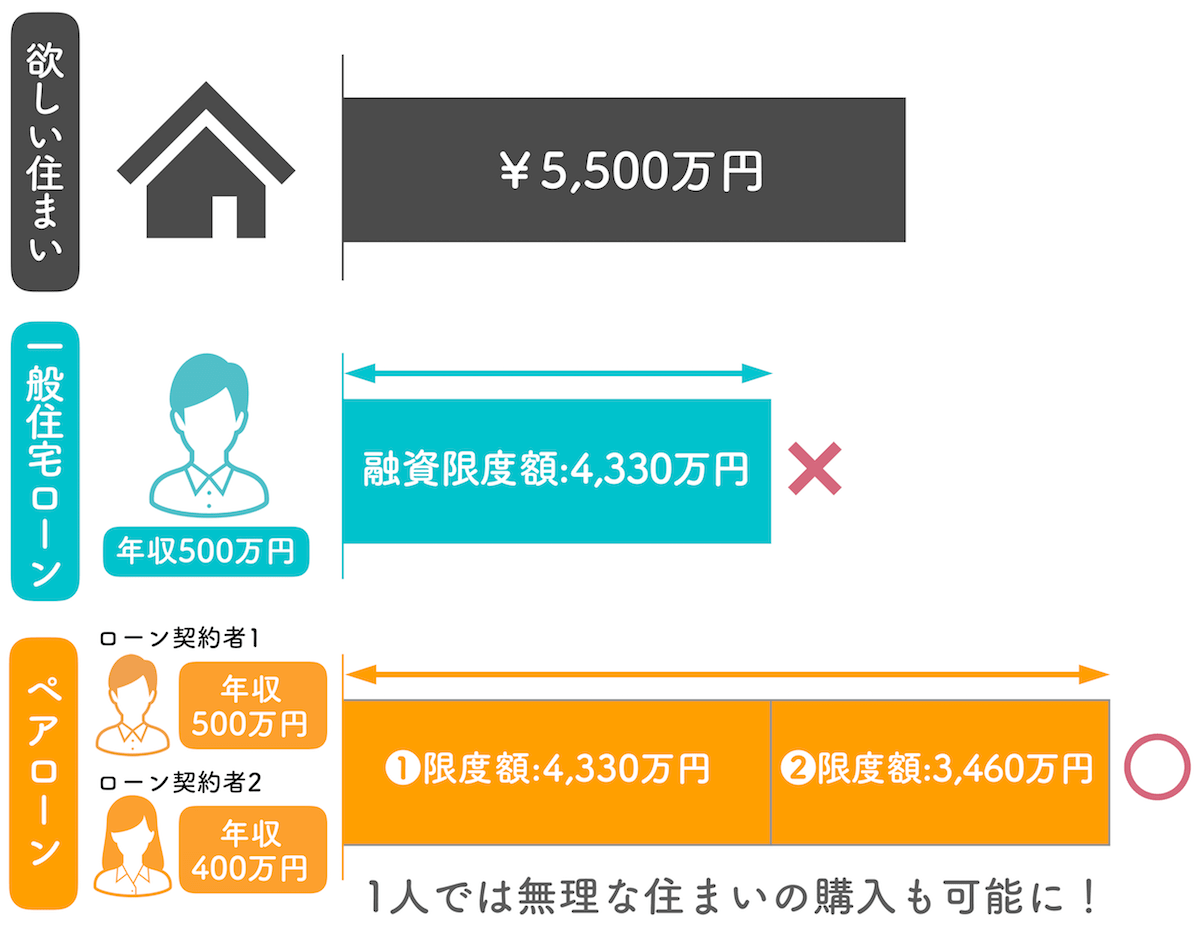

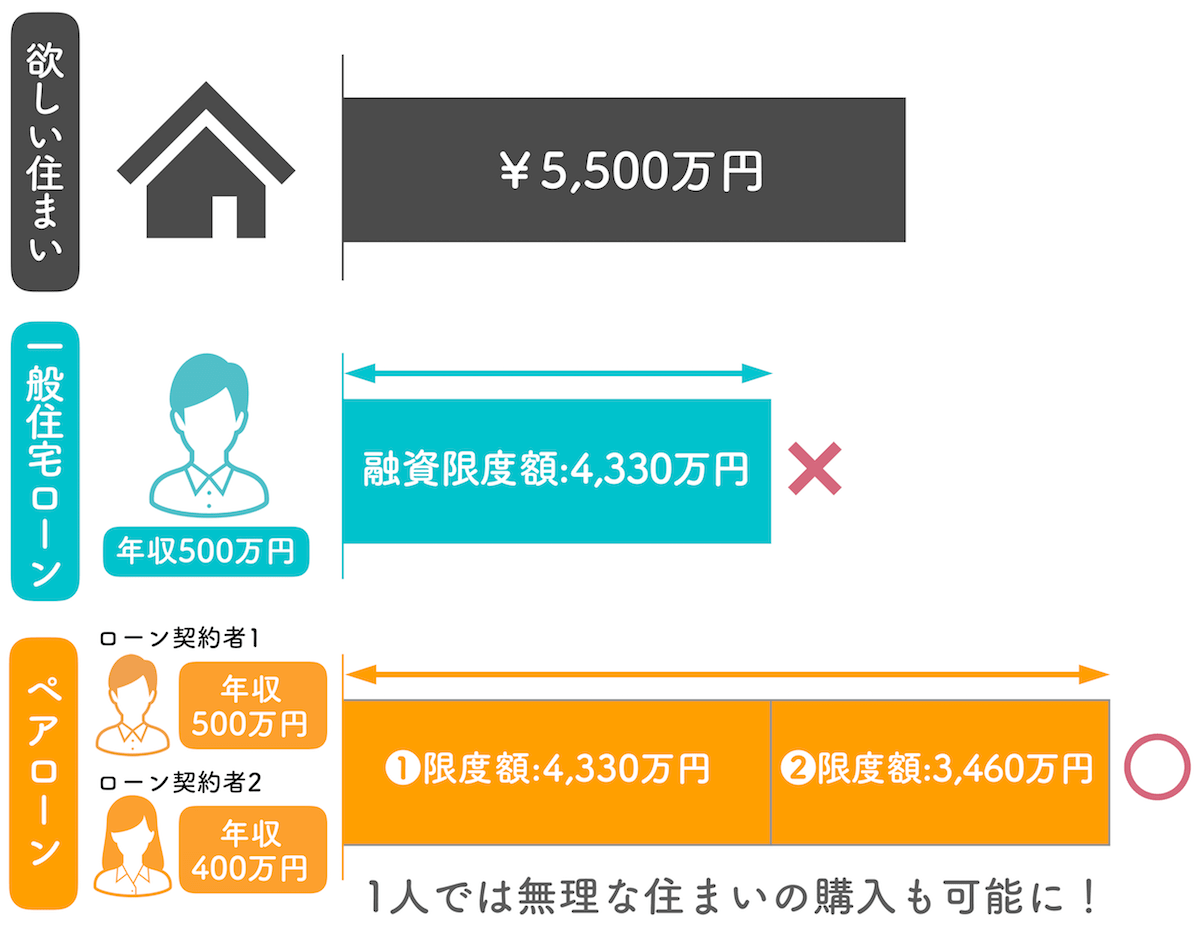

3-1.借入総額がアップする

ペアローンは二人で住宅ローンを組むため、一人で住宅ローンを組むときよりも借入金額がアップします。よって、一人では手が届かない条件の住まいでも購入対象に入れられやすいです。

例えば、年収500万円の住宅ローンの借入限度額は最大で4,330万円程度までです(安心価格帯は2,280万円)。そのため、借入希望額が5,500万円の場合、単独では住宅ローン審査が通りません。

しかし、ペアローンならば、3,000万円と2,500万円などに金額を分けてそれぞれ住宅ローン審査を申し込めるため、審査を突破できる可能性が高くなります。

様々な事情により、一人で組むのではローン審査が通らない物件を購入したい場合にペアローンは大きな助けになるでしょう。

年収ごとの借入金額の目安は、元銀行員が教える!住宅ローンの年収別目安と返済額を抑えるコツ5選【チェックリスト付】をご確認ください。

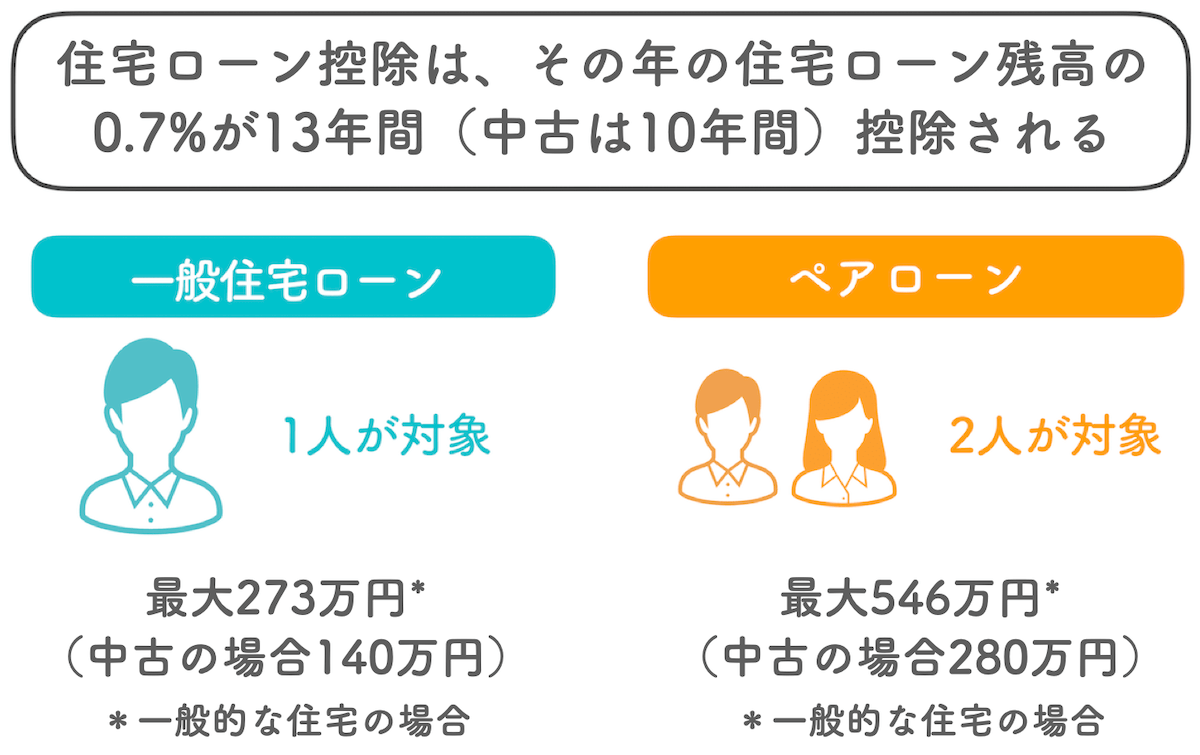

3-2.住宅ローン控除が二人とも適用される

ペアローンの場合、条件に合致していれば二人とも住宅ローン控除が適応されます。

住宅ローン控除とは、その年の住宅ローン残高の0.7%が13年間(中古住宅の場合は10年間)所得税・住民税から控除されるものです。

新築住宅を購入したときの住宅ローン控除の概要をまとめた表

| □住宅ローン控除

<新築住宅・買取再販の場合> |

入居した年(2022年・2023年) | 1年間の控除額 | 最大控除額 | |

| 借入限度額 | 認定住宅

(長期優良住宅・低炭素住宅) |

5,000万円 | 35万円 | 455万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 31.5万円 | 409.5万円 | |

| 省エネ基準適合住宅 | 4,000万円 | 28万円 | 364万円 | |

| その他 一般新築住宅 | 3,000万円 | 21万円 | 273万円 | |

| 控除率 | 0.7% | |||

| 控除期間 | 13年間 | |||

| 所得要件 | 2,000万円以下 | |||

| 床面積要件 | 50㎡以上※ | |||

※2023年までに建築確認が取れる場合は40㎡以上(所得要件:1,000万円以下)

中古住宅を購入した場合の住宅ローン控除の概要をまとめた表

| □住宅ローン控除

<中古住宅※の場合> |

入居した年(2022年・2023年) | 1年間の控除額 | 最大控除額 | |

| 借入限度額 | 認定住宅

(長期優良住宅・低炭素住宅) |

3,000万円 | 21万円 | 210万円 |

| ZEH水準省エネ住宅 | ||||

| 省エネ基準適合住宅 | ||||

| その他 一般中古住宅 | 2,000万円 | 14万円 | 140万円 | |

| 控除率 | 0.7% | |||

| 控除期間 | 10年間 | |||

| 所得要件 | 2,000万円以下 | |||

| 床面積要件 | 50㎡以上 | |||

※昭和57年以降に建築された住宅(新耐震基準適合住宅)

例えば新築の一般住宅を購入するために共働き世帯がペアローンを組む場合、二人分の控除が適応されると、控除額の世帯合計は、最大273万円×二人=546万円となります。

ペアローンと似た収入合算の住宅ローンでは住宅ローン控除は一人分のため、控除額が増え節税効果が期待できるのはペアローンのメリットです。

ただし、所得に応じて控除される金額も少なくなったり、控除の対象となる家にも条件があったりするため注意しましょう。

3-3.契約者2人が団信に加入できる

ペアローンでは、契約者2人が団信に加入できます。団信とは、結婚やパートナーシップなどの関係にある2人が加入できる保険のことです。団信を利用すると、2人の収入や生活状況に応じた保障を受けられます。

団信に加入すれば、万が一の場合にお互いの生活を心配する必要がありません。例えば、一方の契約者が亡くなった場合、残された契約者は生活費やローンの返済などに困らずに生活を続けられます。

団信への加入条件や保障内容は保険会社によって異なる場合があるため、契約前にしっかりと確認しましょう。

ペアローンの3つのデメリット

ペアローンのデメリットは次の3つです。

- 不測の事態が起きても返済義務は残る

- 離婚時・離婚後までお金の不幸がついて回るリスクがある

- 契約が2つで手数料などの諸費用が増える

それぞれ解説します。

4-1.不測の事態が起きても返済義務は残る

ペアローンは、不測の事態が起きても返済義務が残ります。

ペアローンは二人が住宅ローンを組むため、もし不測の事態が発生して片方の年収が下がった場合でも、もう片方のローンはなくなりません。

支払いが厳しくなった結果、競売や任意売却、自己破産など、住まいを手放すルートもあり得ます。しかし、不動産の値段が低ければ、家を手放したあとも住宅ローンの支払いが続き、いつまでもストレスが消えない生活となるかもしれません。

またペアローンは、配偶者が死別しても自分が組んだ住宅ローンは消えません。

ペアローンは、それぞれが団体信用生命保険に加入するため、配偶者が組んでいる分の住宅ローンは保険金で清算されます。しかし、自分が組んでいる分の住宅ローンは支払いが終わるまでなくなりません。

不測の事態が起きても返済義務が残るのがペアローンをオススメしない1つ目の理由です。

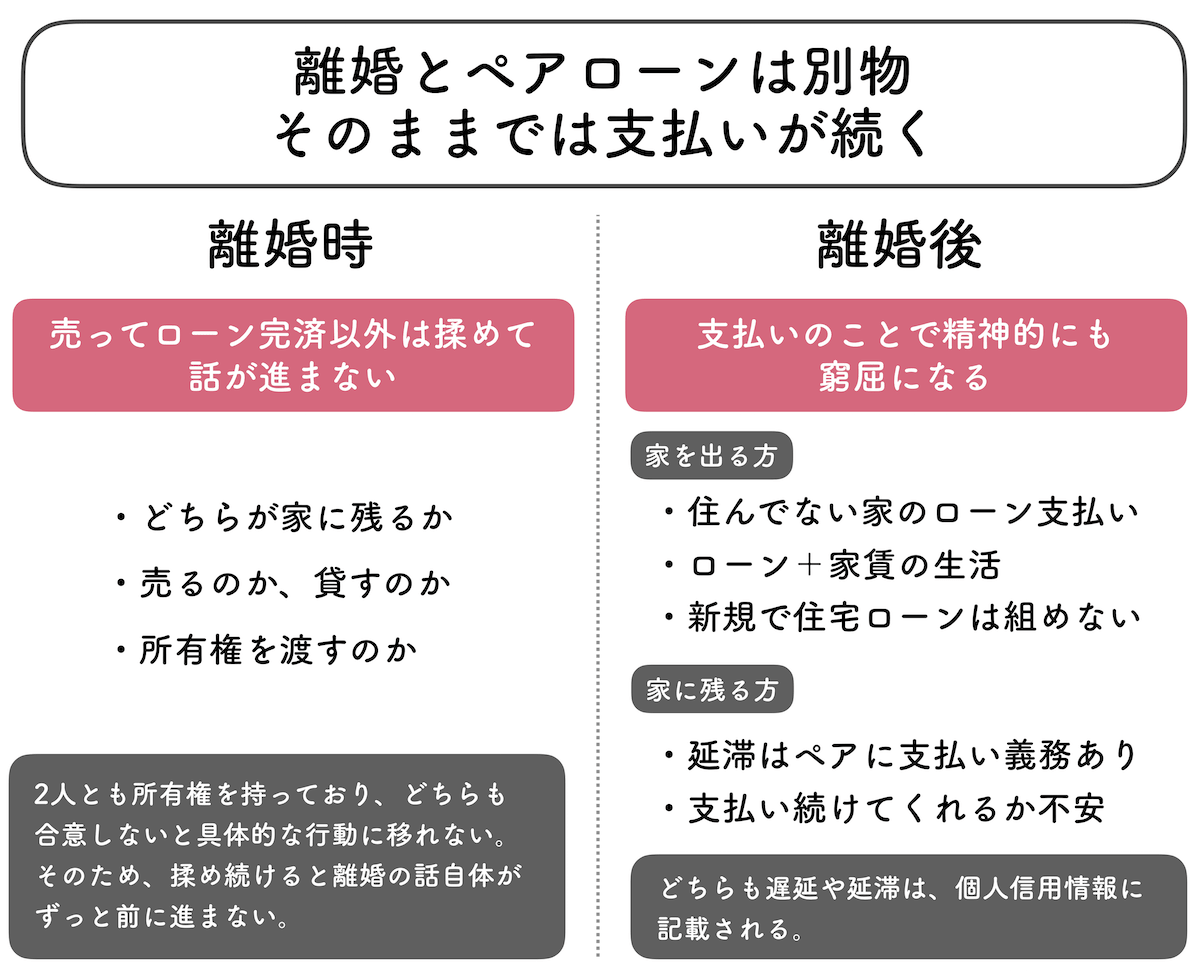

4-2.離婚時・離婚後までお金の不幸がついてまわるリスクがある

ペアローンの返済中に離婚する場合、離婚時、離婚後も問題が続く可能性があります。物件は共有名義になっており、互いに支払い義務と連帯保証責任を負っているためです。

日本の離婚率は、厚生労働省の令和4年の離婚調査結果概要によると、およそ32.4%であるのがわかります。3組に1組以上が離婚しており、人ごととは言えない数字になっています。

また不動産業界でも、ペアローンは離婚で揉めるからオススメしないというのが一般的です。

4-3.契約が2つで手数料などの諸費用が増える

ペアローンは住宅ローンを二人とも契約するため、契約にかかる事務手数料や登記費用などの出費が増えやすいです。

また、ペアローンを扱う金融機関によっては、諸費用の計算方法が「借入額×何%」というタイプもあります。

この場合借入額が基準のため、6,000万円×1つの住宅ローンも、4,000万円+2,000万円の2つの住宅ローンも必要な費用は同じです。

諸費用は、金融機関によっても名称や計算方法が異なり、サービス内容も変わっていくため、個々に試算しましょう。

ペアローンを借りてもいいケース

ペアローンを借りてもいいケースは、次の2つです。

- 住宅ローン控除を最大限受けたいとき

- 夫婦ともに安定した職業に就いているとき

それぞれ解説します。

5-1.住宅ローン控除を最大限受けたいとき

住宅ローン控除を最大限受けたいときは、ペアローンを借りるのがおすすめです。

ペアローンを利用すると、それぞれの個人の所得に応じた控除額が適用されます。つまり、高所得者と低所得者の組み合わせの場合、低所得者の所得に合わせた控除が適用されるため、より多くの控除を受けられます。

ペアローンを利用するためには条件があるので、詳細な条件は金融機関や専門家に相談するのがおすすめです。

住宅ローン控除を最大限受けるためには、ペアローンの利用が有効な手段です。

5-2.夫婦ともに安定した職業に就いているとき

夫婦ともに安定した職業に就いているとき、ペアローンを借りるのはおすすめです。安定した収入があるため、返済に不安を感じることなく借入できます。

また、夫婦共に安定した職業に就いている場合は信用度が高くなるため、金利が低くなり返済額を抑えられるかもしれません。

夫婦ともに安定した職業に就いているときは、ペアローンを利用すると、借入の柔軟性や返済の安定性を確保できます。

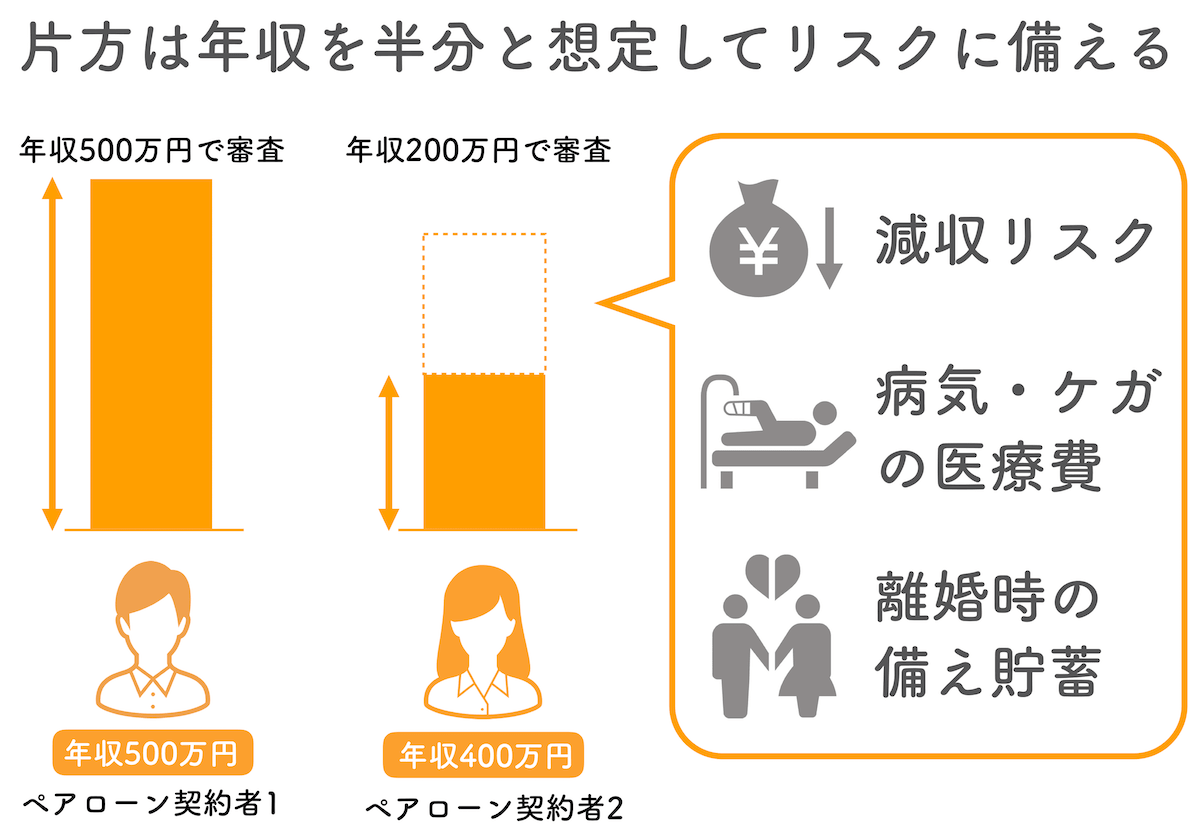

ペアローンの借入金額の目安は配偶者の収入の半分

ペアローンのリスクやデメリットについてお伝えしてきましたが、それでも事情によりペアローンを利用したいという場合の目安についてお伝えします。

ペアローンでの借入金額の目安は、配偶者の年収の半分で計算しましょう。

配偶者の年収が400万円であれば、200万円と想定するイメージです。

配偶者の年収を半分と想定すれば、想定外(減収、病気やケガの治療費や一時的に収入ゼロなど)にも対応しやすくなります。

また、余剰分の貯蓄から繰り上げ返済をすることで、住宅ローンの支払い総額を減らすのも可能です。実際、貸し倒れを防ぐために配偶者の収入を半分と想定する金融機関もあります。

想定外の事態に対応するためにも、片方は収入を半分と想定してローンの金額を決めましょう。

ペアローンを借りてはいけないケース

ペアローンを借りてはいけないケースは、次の2つです。

- 夫婦の収入に差があるとき

- 退職や育休の可能性があるとき

それぞれ解説します。

7-1.夫婦の収入に大きな差があるとき

夫婦の収入に大きな差がある場合にペアローンを借りるのは慎重に考えるべきです。

収入の差がある場合、返済能力に不均衡が生じる可能性があります。収入の多い方が返済を担当するため、収入の少ない方にとっては負担が大きくなるかもしれません。返済が困難になり借金が膨らんでしまう危険性もあります。

夫婦の収入に大きな差がある場合、ペアローンの借入は慎重に考えましょう。返済能力や夫婦間の関係、将来の安定性を考慮し、より適切な借入方法の検討が重要です。

7-2.退職や育休の可能性があるとき

退職や育休の可能性があるときにペアローンを借りるのは、避けた方が良いです。退職や育休は収入の変動や不安定な状況を招く可能性があるため、返済能力が低下し、返済に困る可能性が高まります。

退職や育休の可能性がある場合、まずは貯金や預貯金の活用を検討しましょう。また、将来の収入見込みや返済計画をしっかりと立てるのも重要です。

退職や育休は人生の大きな転機です。将来の不安を減らし、安心して新たなスタートを切るためにも、ペアローンの借入は避けましょう。

まとめ

ペアローンは、借入金額を増やせて、希望の住まいを購入しやすくなるメリットがあります。

しかし、不測の事態でローンを支払えなくなったり、離婚時のトラブルになったりする可能性があるため、安易に組むのは危険だということがわかったと思います。

この記事でペアローンについての知識を深めていただき、自分たちの現状と将来設計に沿って、ペアローンを組むかどうかを慎重に決めましょう。

ゼロリノベでは、小さいリスクで家を買う方法や安心して住める物件選びのお手伝いをしています。

無料オンラインセミナーは毎週開催していますので、本記事を読んでペアローンを組むべきかどうか迷っている方はぜひご相談ください。

もちろん、セミナー後にセールスを行うことも一切ありません。興味のある方は下記のリンクよりお気軽にご参加ください。

ペアローンのリスクはなんですか?

大きく2つあり、収入減少時の支払い破綻リスクと離婚時・離婚後の揉め事となる点です。詳しくは、ペアローンをオススメしない2つの大きな理由をご確認ください。

ペアローンをしてもいいのはどんな時ですか?

おすすめしないというのが前提ですが、強いて言えば、ペアローンを借りてもいい条件は、2人とも生涯働き続ける意思があるときです。ペアローンを組むとどうしても、働き続けることが必須になってしまいます。詳しくは、ペアローンを借りてもいいのは2人とも生涯働き続ける場合をご確認ください。

ペアローンを借りる安心目安はどれくらいですか?

ペアローン利用の目安は、配偶者の年収を半分と想定することです。こうすることで、想定外(減収、病気やケガの治療費や一時的に収入ゼロなど)にも対応できる可能性が上がるでしょう。詳しくは、ペアローンの借入金額の目安は配偶者の収入を半分に想定をご確認ください。

配偶者の収入がなくなったらどうなる?

配偶者の収入がなくなった場合、ペアローンの返済能力に影響が出る可能性があります。収入が減少すると、返済の負担が大きくなり返済が困難になるかもしれません。 また、もし片方が死亡してもペアローンの返済義務は残っています。 死別をしても、死別をした本人のローンが免除されるだけです。自分のローンは残り続けるので注意しましょう。

ペアローンと収入合算はどう使い分ければいい?

夫婦それぞれに収入があり、借入金額を大きくして希望の家に住みたいときには、ペアローンがおすすめです。 しかし、夫婦で収入の差があったり、安定した収入が見込めない状況でペアローンを契約すると返済の負担が大きくなる可能性があります。 そのような場合には、収入合算のほうがリスクが低いです。