2023.05.05 更新

住宅ローン金利の固定と変動の違いを解説!選ぶ基準はたった1つ

住宅ローンの金利は固定と変動どっちがいいんだろう?

何を基準に決めればいいんだろう?

と疑問に思い、決められずにいませんか?

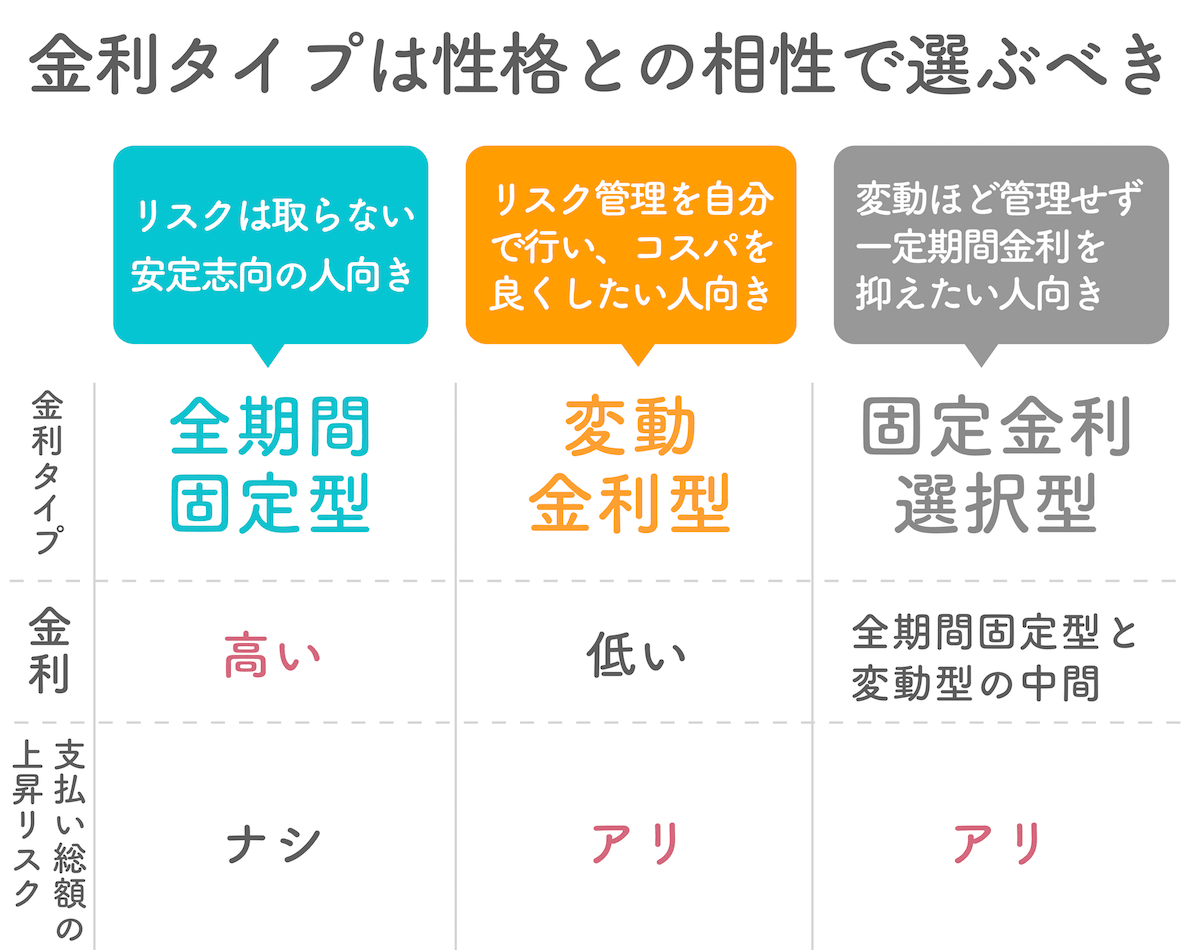

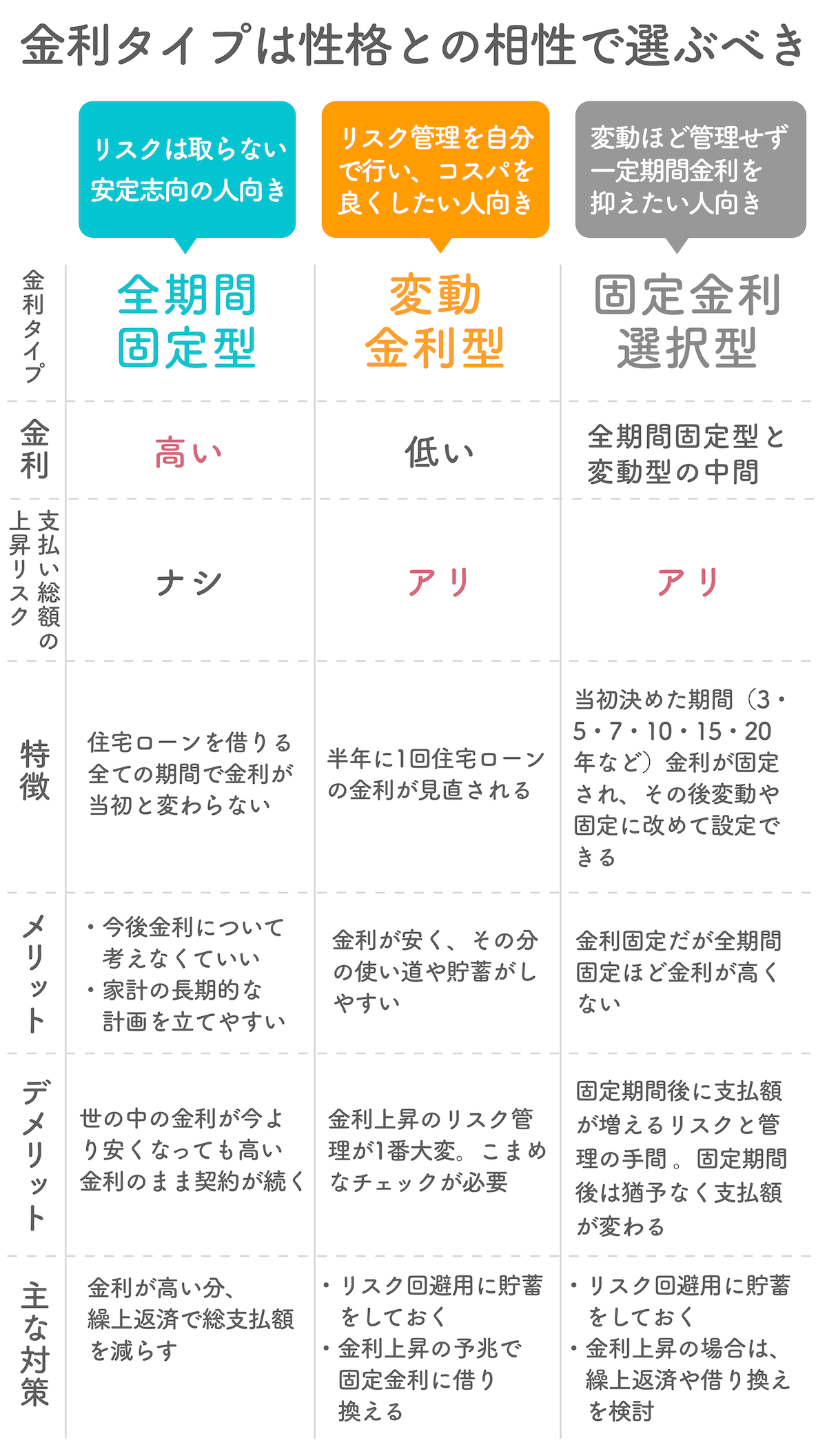

固定金利は住宅ローンを支払い終わる最後まで同じ金利で安定しているかわりに、変動金利より金利が高く設定されています。

変動金利は金利が低いですが、半年に1回金利が見直され、支払い金額が上がってしまう可能性があります。

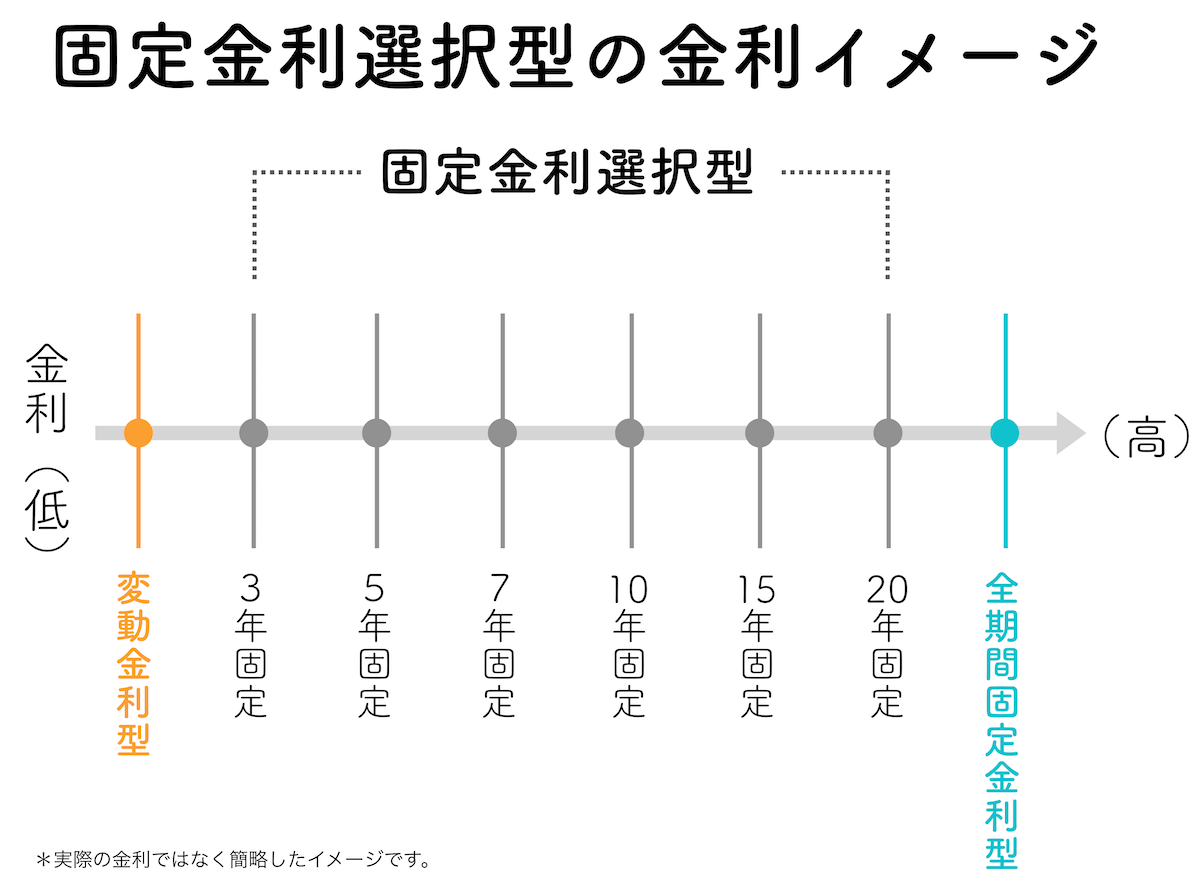

この2つに加えて、固定期間選択型(10年固定など)という、低い金利で一定期間固定された後、固定を選ぶか変動にするかを改めて決めることができる商品もあります。

これらの中で、どれが1番お得なのかを考え始めるとなかなか答えが出せません。

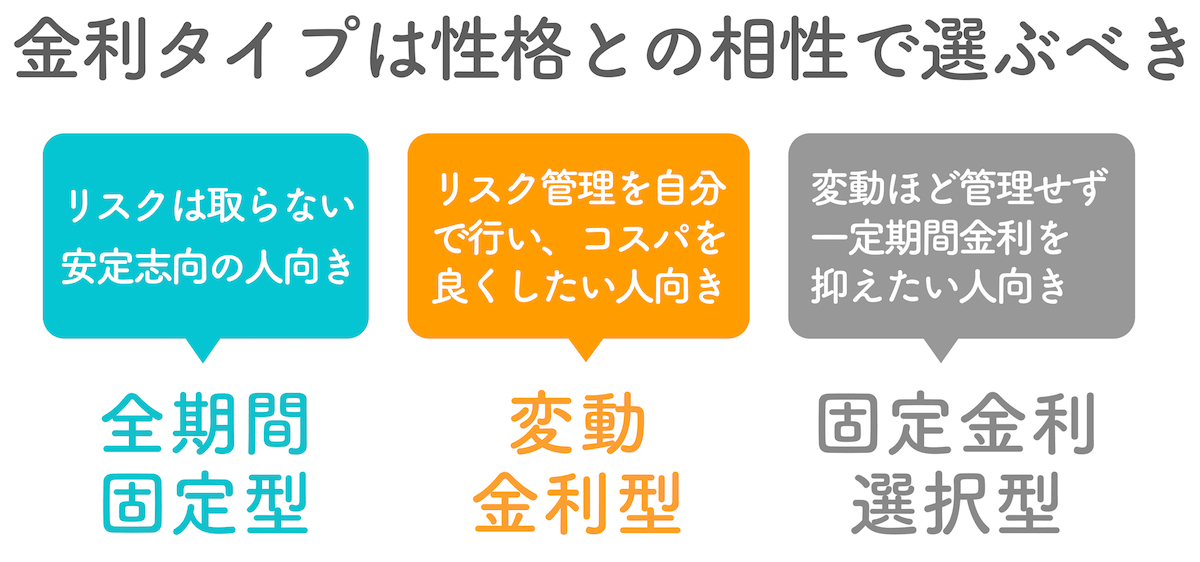

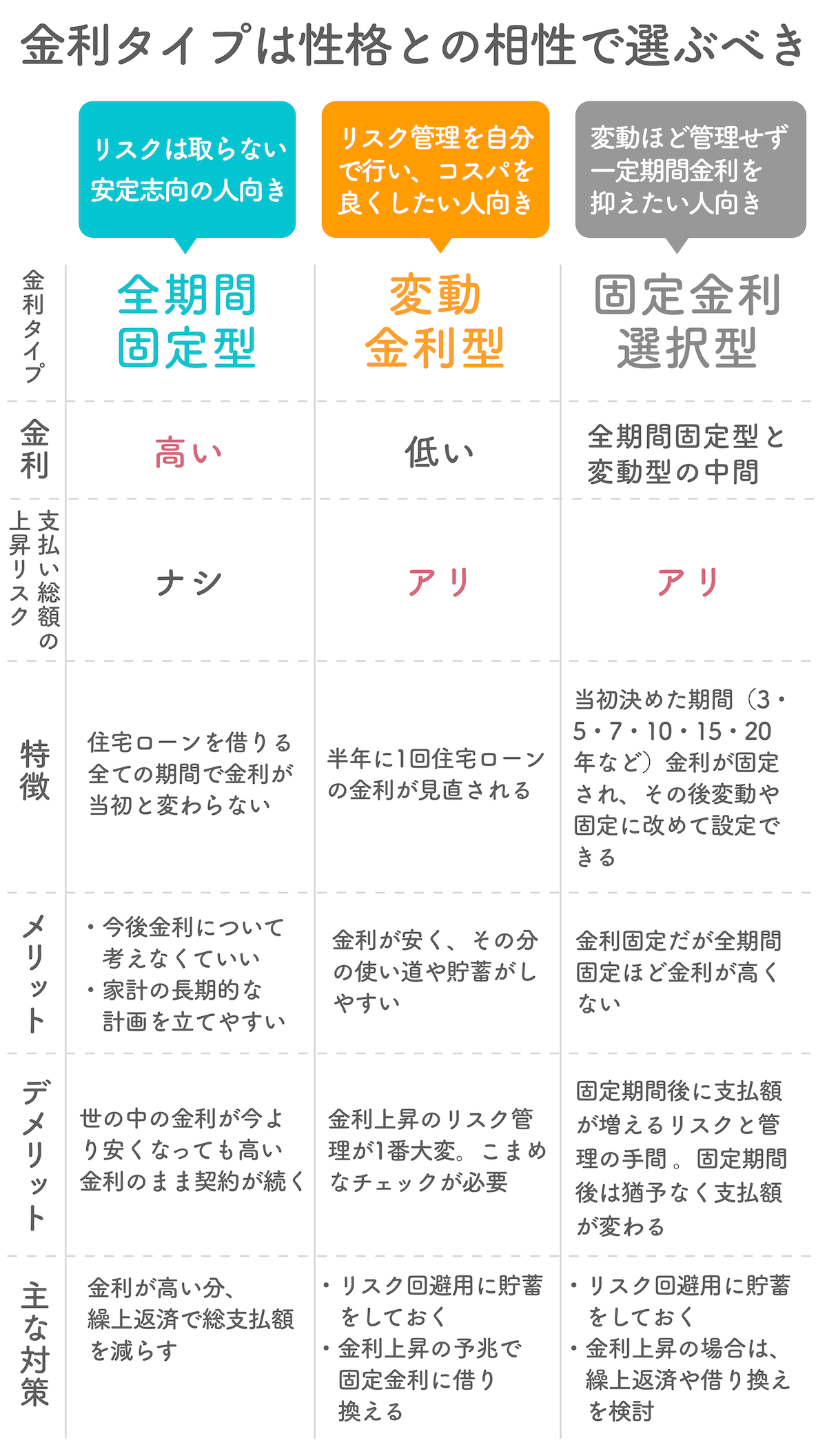

しかし、基本的に選ぶ基準はたった1つ「自分の性格」と合っているかどうかです。

なぜなら、選ぶ金利タイプによっては住宅購入後もずっと金利のことを頭の片隅に置いておかなければならないからです。

こういった管理が得意かどうかは、目先の金利の損得以上にずっと重要です。最初はお得でも管理ができてなかったために、大きな損をするということも十分考えられます。

そのため、損得よりも、自分の性格と合っているかどうかが長期的に見て重要になります。

普段、お客様の住宅ローンのご相談にのる際も、まずはこの選ぶ基準の説明を行い、どの金利タイプにするかを選んでいただいています。そして結果、納得されて金利タイプを選ばれています。

この記事では、

・3種類の金利の特徴と向いてる人のタイプ

・メリットデメリット

・注意点と選んだ後の対応策

・金利タイプ別の「例外の人」の具体例

などをお伝えするため、読み終わる頃には、自分に合っている金利タイプがどんなものなのかが、わかるようになっているでしょう。

ぜひこの記事を住宅購入にお役立てください。

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

住宅ローン金利3タイプの特徴比較と向いている人の分類

住宅ローンの金利タイプは3つあります。

・全期間固定金利型

・変動金利型

・固定金利選択型(10年固定など)

それぞれメリットデメリットはありますが、1番重要なのは自分の性格と合っているかどうかです。その理由を次の章で解説していきます。

1-1.金利タイプは損得ではなく自分の性格を基準にすべき理由

住宅ローンの金利タイプは目の前の損得や条件で考えるのではなく、自分の性格と合っているかどうかを基準に考えるべきです。

それは、性格と合っていないと後々に窮屈さや、大幅なダメージを受けてしまう可能性があるからです。

例えば、心配性な方がいくらお得だからと言って変動型を選ぶと、結果的に支払っている間に金利の上昇がなかったとしても、返済期間中ずっと心配な気持ちが続きます。幸せのために購入を決めた「住まい」でお金の不安を抱え続けるのも本末転倒です。

逆に、きっと大丈夫と変動金利を選んで金利上昇のチェックを怠って実際に上昇してしまったことに後々気づくと、当時の固定金利よりも総支払額が増えてしまうということもあります。

もちろん、リスク管理ができるのに、しぶしぶ全期間固定金利を選んでしまって「もっと支払いが少なかったらアレが買えたのに!」と後悔する人もいるでしょう。

このように、住宅ローンの金利タイプは、今この瞬間の数字上の損得や、金利上昇の確率よりも、自分の性格をもとに、住まいを購入した後の感情や生活イメージから判断することで、納得して選ぶことができます。

それでは、次の章から金利タイプの詳しい解説をしていきます。詳しい内容をチェックし、自分に合った金利タイプがどちらなのか判断しましょう。

にてそれぞれ解説しています。

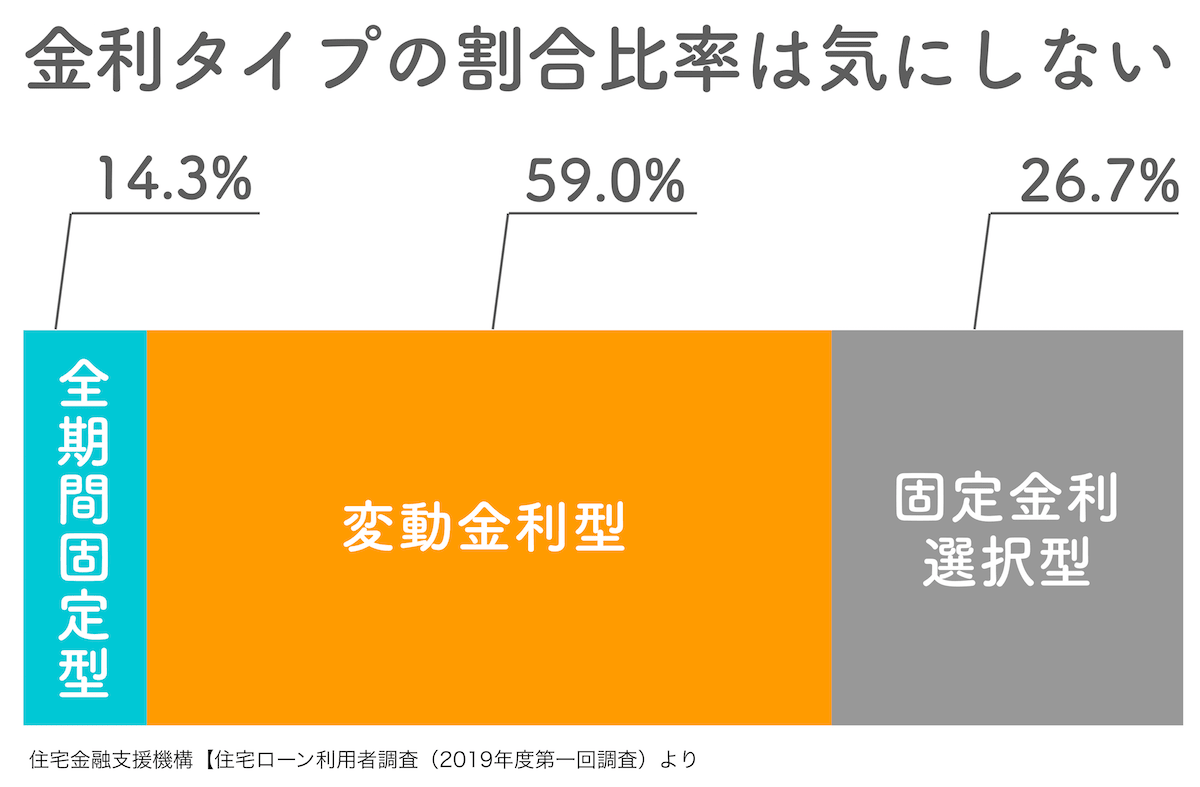

金利タイプによって選んでいる人の割合が異なります。上のグラフは住宅ローン利用者がどの金利タイプを選んだかの割合を集計したものです。

金利タイプによって選んでいる人の割合が異なります。上のグラフは住宅ローン利用者がどの金利タイプを選んだかの割合を集計したものです。

これを見ると変動金利型や固定金利選択型が人気なのでは?と思ってしまいますが、そもそもで購入に至る状況が違うことを忘れてはいけません。

例えば変動金利型の中には、借入総額がとても少ない人も入っています。この場合は金利上昇があっても借りた金額が低いためリスクも低くなります。

また、中には営業マンに言われるがままに決めてしまった人もいるでしょう。ご年配の方が10年後の退職金を計算に入れて借入ている場合なども含まれます。

このように、それぞれの状況が違うため、人気なものを選ぶという考えではなく、自分に向いているものを選ぶというスタンスを持って決めましょう。

コロナだけではありませんが、世の中を騒がすような出来事から金利がどうなるか、どっちが有利になるか推測しようとするのはオススメしません。

なぜなら住宅ローンを借りたあとの長い期間ずっと色々な出来事が起きるため、予測しようにも予測できないからです。

もちろん、そういった出来事に対して反応し、自分でリスク管理をしていきたい場合は変動金利が向いていると言えます。もし、どうなるか不安と感じるのであれば全期間固定金利が向いている性格だと言えるでしょう。

全期間固定金利型が向いている人は安全志向の人

〈向いている人〉

・高い買い物に運の要素を入れたくない

・金利上昇のリスクが怖い人

・今後金利のことを考えたくない

〈向いていない人〉

・購入後も金利のリスク管理ができる

・とことん費用を抑えたい

全期間固定型は安全志向の方に向いている住宅ローン金利のタイプと言えます。ここから、全期間固定型の特徴をお伝えします。

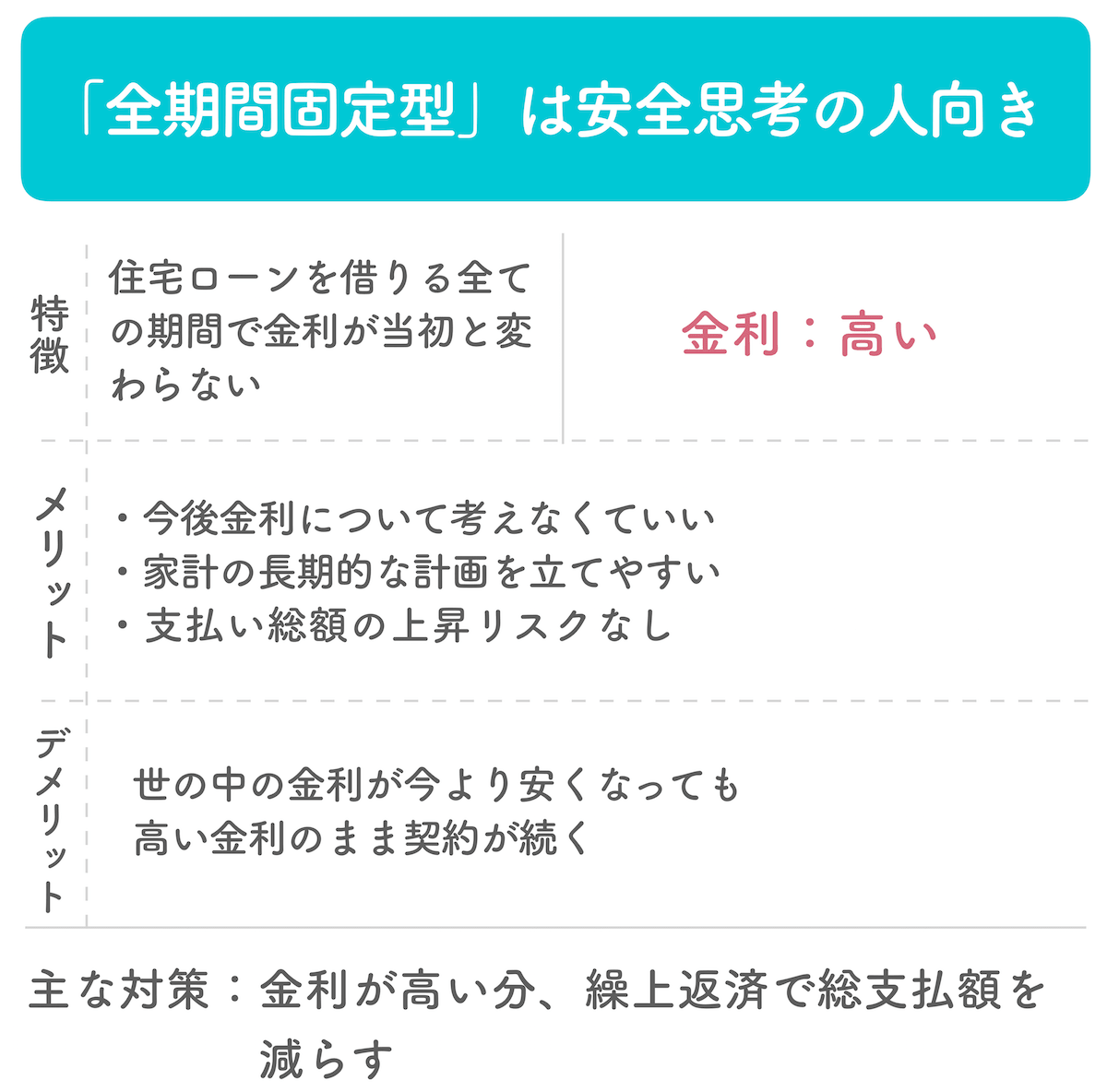

2-1.全期間固定金利型の特徴は返済が終わるまで金利が一緒であること

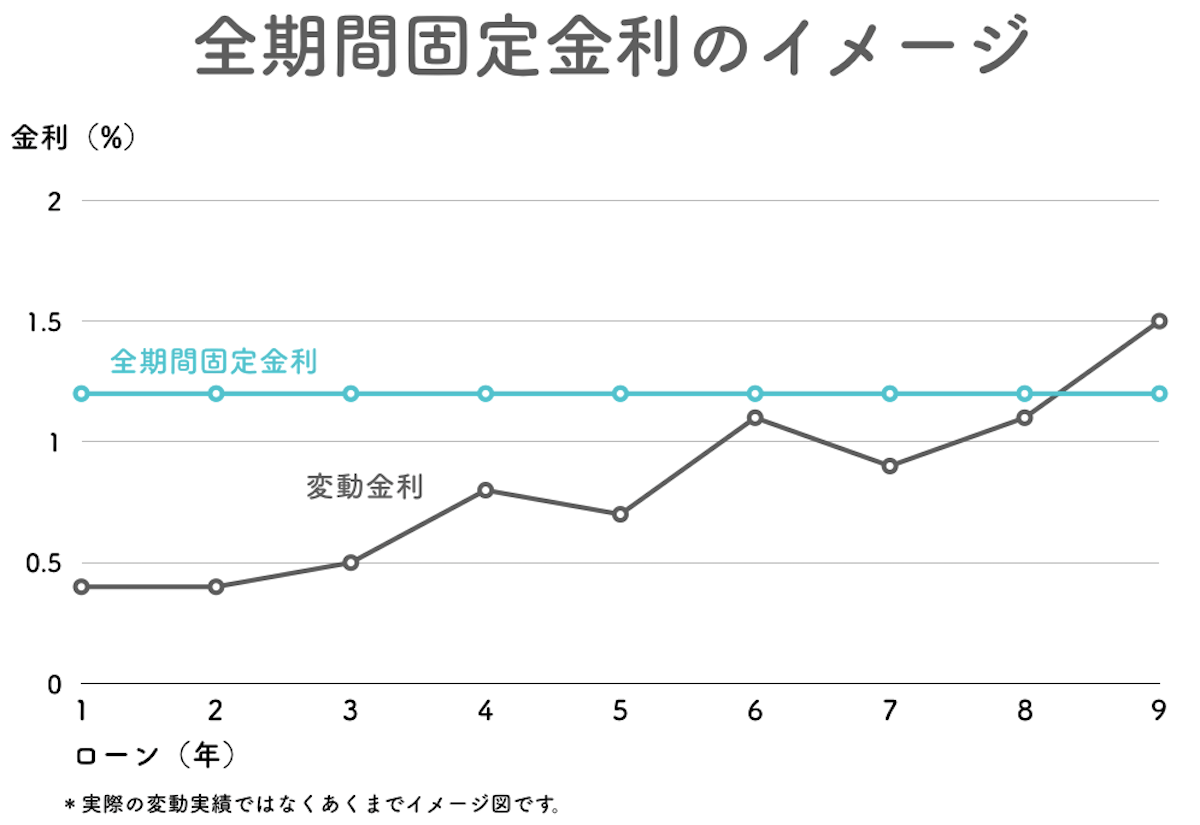

全期間固定型の特徴は、名前の通り、住宅ローンを借りている間、ずっと金利が変わらず、3つの金利タイプの中では金利が1番高い傾向にあるのが特徴です。

2-1-1.全期間固定型のメリット

全期間固定型のメリットは2つあります。

・今後金利のリスクについて考えなくていい

・金利が一定のため長期的な計画を立てやすい

これらは、どちらも住宅ローンの契約後は支払いが終わるまで金利が変わらないことに紐づいています。

長期的な計画が立てやすいとは、住居費を確定させることで、今後のライフプランを立てやすくなるということです。ライフプランとは生活費や子供の人数や学費、老後資金を生涯賃金から逆算してお金の面で安心して暮らしていくために立てるものを指します。

変動金利型のように住居費が変わってしまうと、立てた計画も変わってしまい、場合によっては老後が苦しくなることも考えられます。

そういった面で、支払額が確定するため計画は狂いにくいと言えます。

2-1-2.全期間固定型のデメリット

全期間固定型のデメリットは、世の中の金利が将来安くなっても、自分は高い金利のまま契約が続くという点にあります。

変動金利型の場合は低くなればそれが適応されます。固定金利選択型の場合も、固定期間が終わったあとはその時の金利で再計算されるため、下がっていれば恩恵があります。

しかし、全期間固定型の場合は、そういった恩恵はありません。

そのため、繰上返済を活用して総支払額を下げる対策を行いましょう。詳しくは2-3をご確認ください。

2-2.向いている人は安全志向、リスクがイヤな人、今後金利のことを考えたくない人

全期間固定金利タイプが向いている人は、

・安全志向

・リスクがイヤな人

・今後金利のことを考えたくない人

などです。変動金利型を選んだ場合は、金利が上昇していないかどうかの確認や、上昇局面と判断した場合は迅速な手続きが必要になります。そういった手間や心配が嫌な人は、全期間固定型向きと言えるでしょう。

2-2-1.全期間固定と変動の総支払額の差はどの程度か

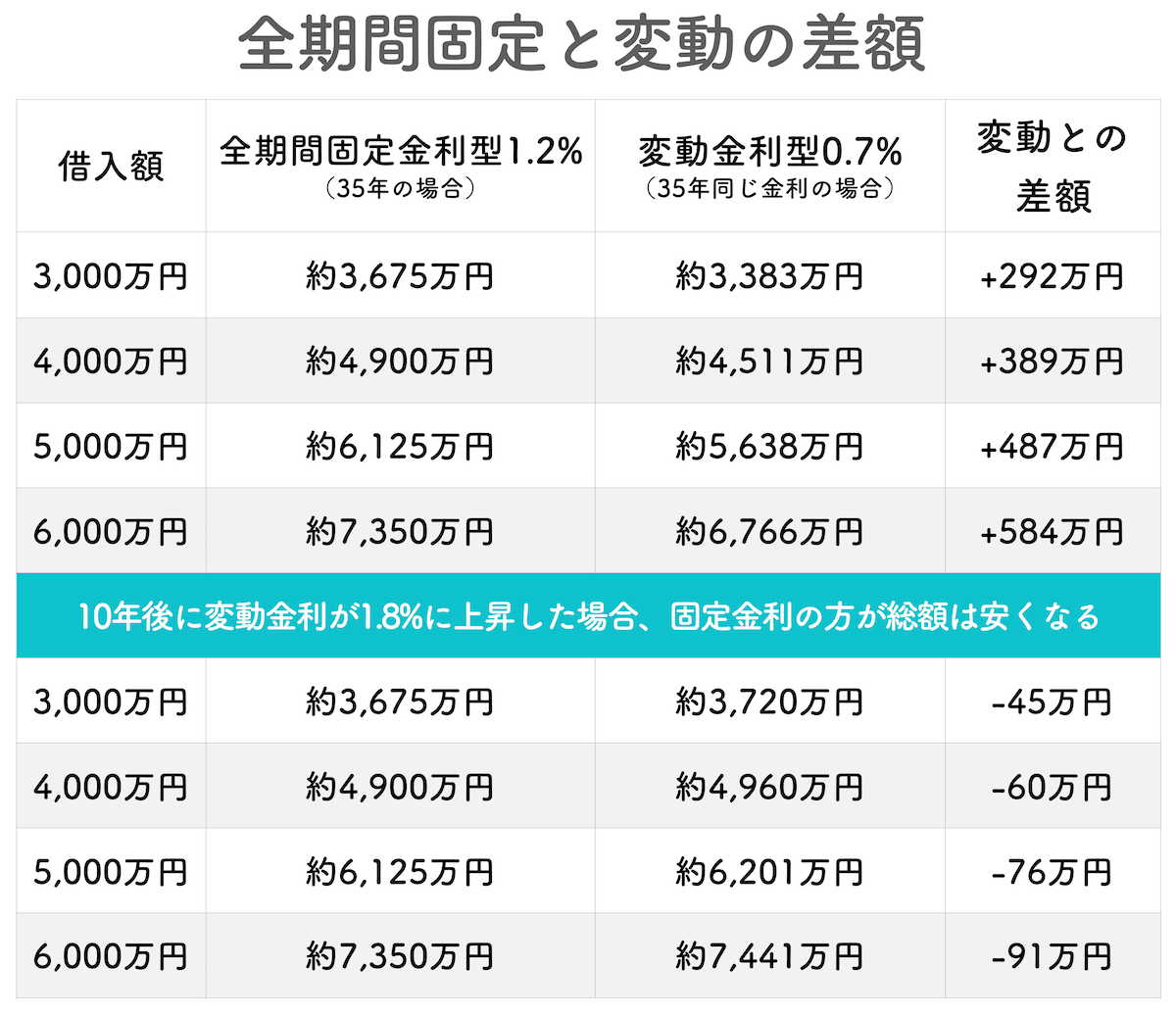

全期間固定型を選んだ場合と変動金利型を選んだ場合の差を見れば、「安全安心」をどの程度の差額で買ったことになるのかわかるため、判断材料になるでしょう。

上記の表のように例えば、3,000万円の場合、全期間固定型の金利1.2%と変動金利型の金利0.7%を比べると利息分の差は約297万円になります。ただし、この差額は変動金利型が35年間全く変わらな買った場合の差額です。

例えば10年後に変動金利型が1.8%に上昇した場合、結果として全期間固定型の方が総額が少なくなる可能性も考えられます。どれだけ金利の上昇可能性があるかは、適宜世の中をチェックし続けて自分で判断していくしかありません。

そういった自信がなかったり、差額の金額を見て「今後のことを考えなくていい、リスクを背負いこまずに済む」そう思う方は、全期間固定型が向いていると言えます。

一方これだけの金額差があるなら変動金利型も検討したいと思う方もいます。その場合は、変動金利型もいいですが、全期間固定型を選び、繰上返済で支払い総額を減らすことをまずは検討してみましょう。

2-3.全期間固定金利型で総額を減らす方法は「無理のない範囲の繰り上げ返済」

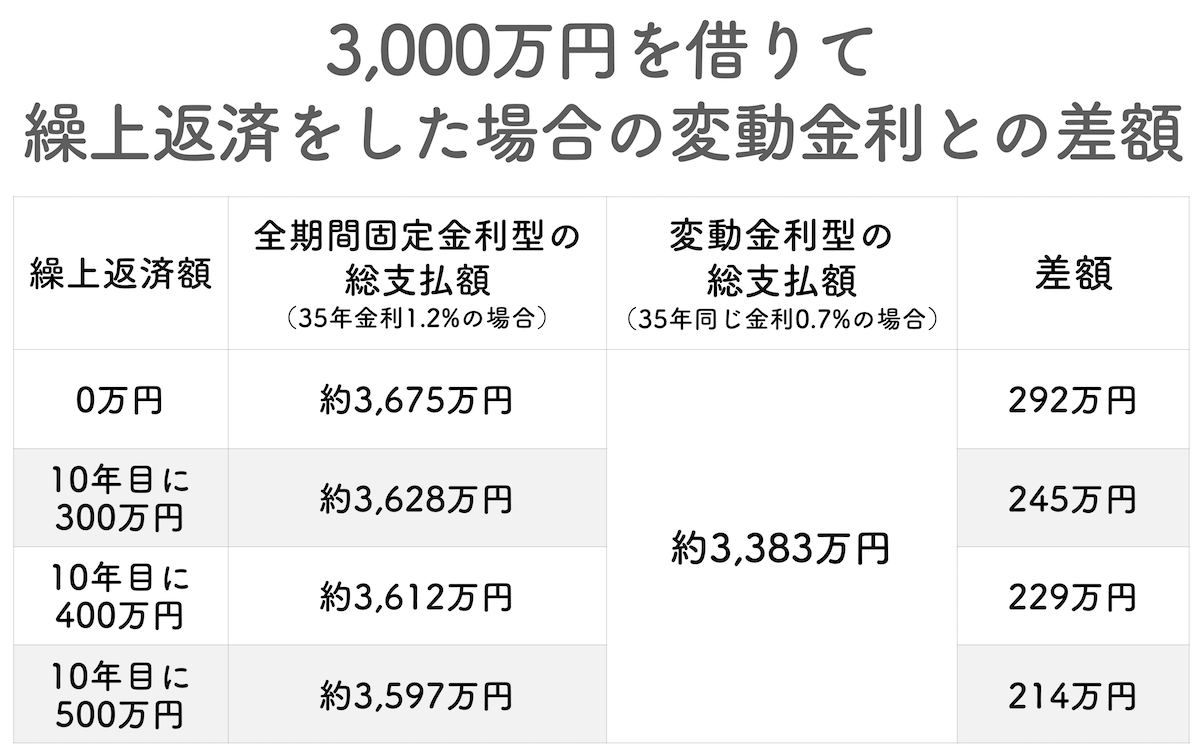

繰上返済を利用することで、全期間固定型でも総支払額を減らすことができます。

繰上返済とは、毎月の返済とは別に、借入額の一部(あるいは全額)を返済することを言います。 通常の返済では、返済額に利息分も含まれていますが、繰上返済の場合は、返済分が全て元金の返済に充てられます。 それによって、支払う利息を軽減することができます。

上記表は、3,000万円を借入して全期間固定型で繰上返済をした場合に、変動金利型を選んだ場合とでどの程度の差額になるかを比較したものです。

仮に10年目にコツコツ貯蓄した500万円を繰上返済に充てられた場合(月約4.2万円の貯蓄ペース)、繰上返済をしなかった場合とで比較すると、78万円も利息分が軽減されます。

変動金利型との差額も、当初よりかなり縮まったのではないでしょうか。

リスクを避けながらも総支払額を減らすこともできるため、繰上返済を取るか、変動金利型を取るか一度検討してみましょう。

変動金利型はリスク対策やこまめな金利チェックができる人

〈向いている人〉

・世の中の景気について反応できる

・情報を得ながら先んじてリスク管理の判断ができる

〈向いていない人〉

・住まい購入後に金利のことを考えたくない

変動金利型はリスク管理を自分で行い、コストパフォーマンスをあげたい人に向いている住宅ローン金利のタイプと言えます。ここから、変動金利型の特徴をお伝えします。

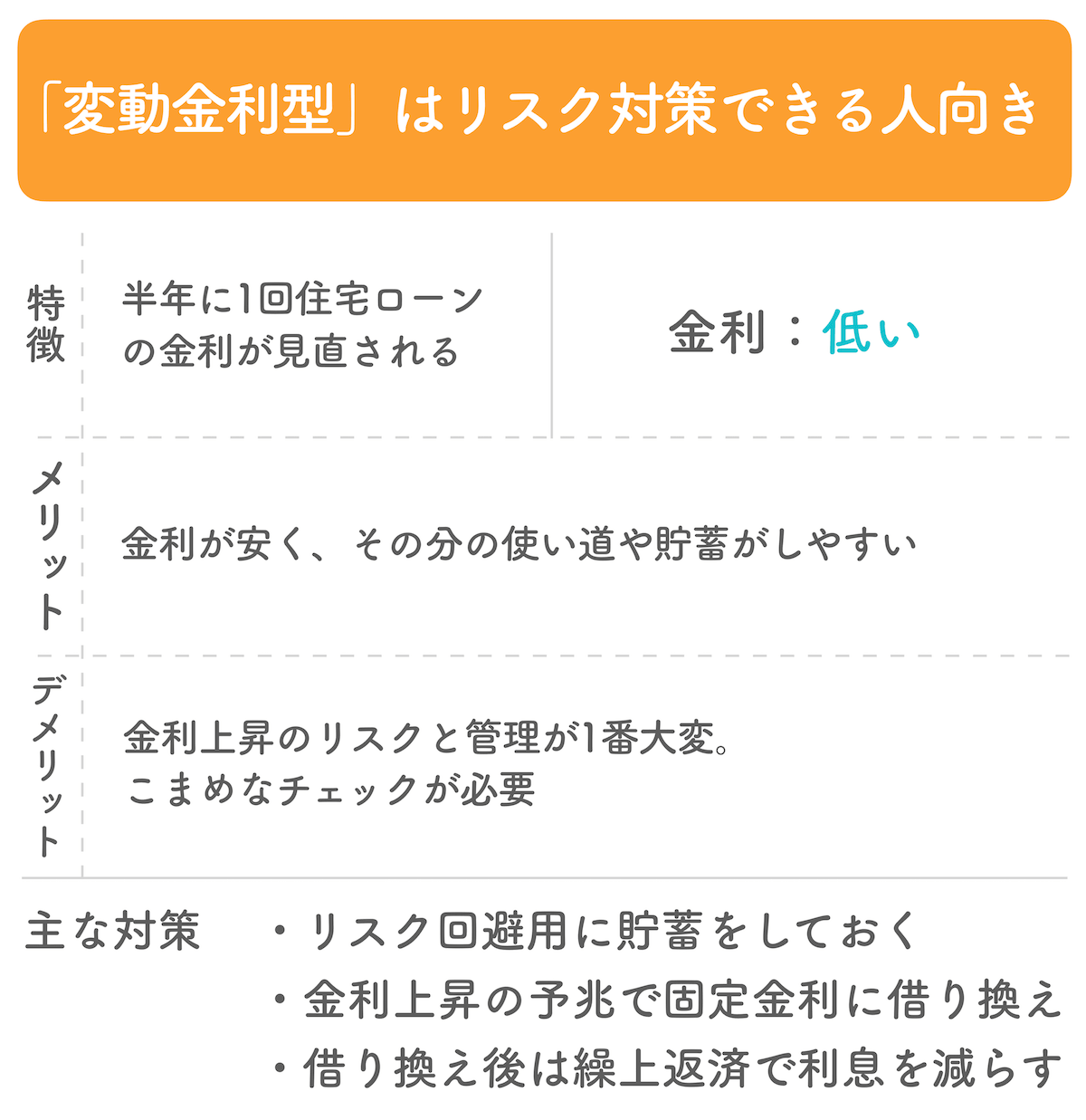

3-1.変動金利型の特徴は住宅ローンを借りている間ずっと金利が変動すること

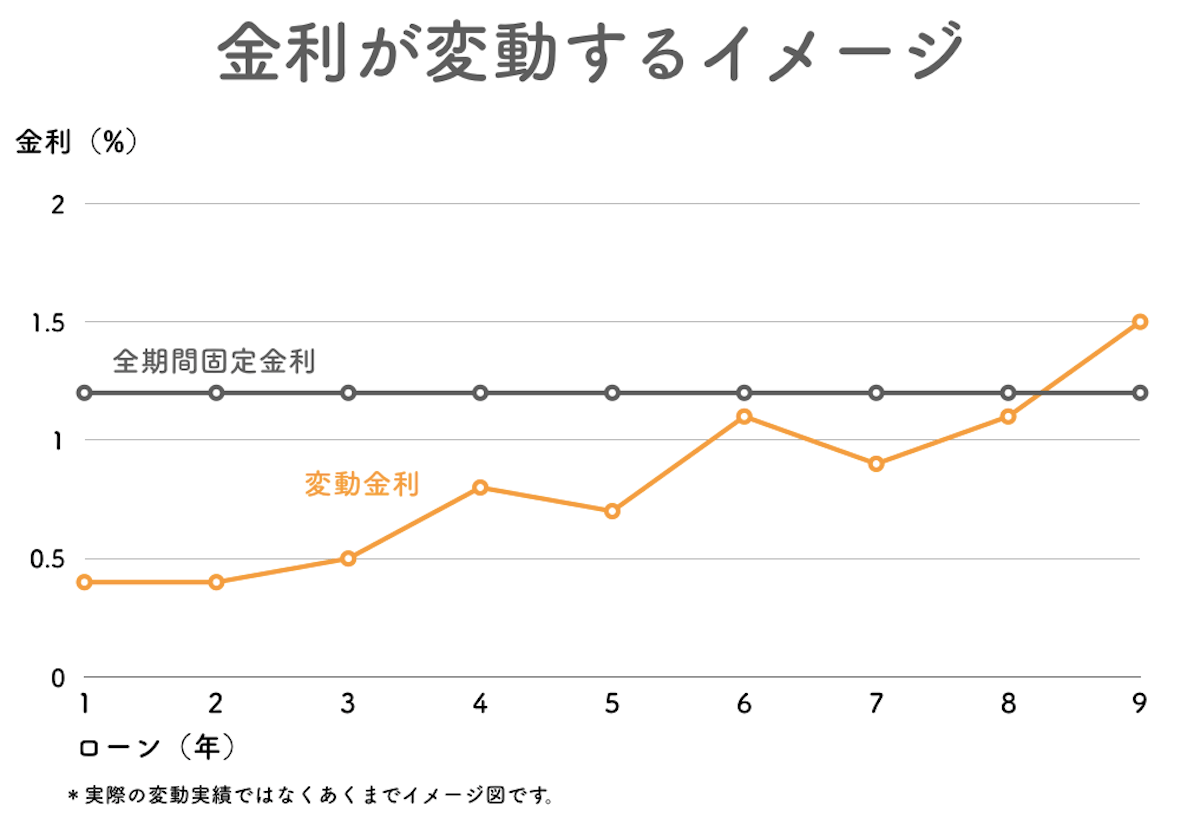

変動金利型は返済している間、半年に1回金利が見直されるローンタイプで、3つのローンタイプの中では1番金利が低い傾向にあります。

金利が上がれば総支払額は増え、金利が下がれば総支払額は減ります。

ただし、金利の見直しは半年ごとですがすぐに返済額は変わらず、一般的に5年ごとに返済額に反映されます。

そのため、5年に1度の変更の間に、返済額アップに対する準備を行う必要があります。

3-1-1.変動金利型のメリット

変動金利型のメリットはなんと言っても、金利が1番安いことです。

この金利の低さによって、住宅に充てなければならなかった資金を貯蓄や趣味やレジャーなどに使うことができます。

ただし、「変動金利型にしたらこの家も射程圏内になる」というような予算ギリギリの買い方はオススメできません。少しでも金利が上がれば破綻可能性が出てくるような買い方にならないためにも、自分はいくらまで借りたら大丈夫なのかの目安を持っておきましょう。

住宅ローンの年収ごとの目安について詳しくはこちらの記事をご確認ください。

3-1-2.変動金利型のデメリット

変動金利型のデメリットは2つあります。

・金利上昇のリスク

・上昇していないかこまめなチェックがずっと必要

変動という名前の通り、金利上昇のリスクは多くの方が認識されていますが、上昇していないかどうか、こまめなチェックがずっと必要というのもデメリットとなります。

性格的にそういったことが苦手という方にとっては、住宅を購入したあともずっと金利のチェックをしていかないといけないというのは億劫のはずです。しかし、これを怠るとある日いきなり支払額が増えていて大変なことになるということも考えられます。

世の中に何かが起きて、急に金利が3倍になった場合にも変動金利型の場合は猶予があります。金利の見直し後の返済額は前回の125%までしか上がらないルールがあります。

今まで10万円の支払いだったのであれば12.5万円までが上限になります。

ただし金利上昇がこれ以上だった場合も支払いが免除されるのではなく、返済額は膨れ上がっています。また、元金均等返済方式を選んだ場合や、一部の金融機関では適用されません。

返済額の大幅な増加が心配だという人は、125%ルールを採用している金融機関や商品を利用し、元利均等返済方式を選ぶこともひとつの対策となります。

金利の上がり幅によっては返済が苦しくなることも考えられます。本記事で基本的な対策方法も確認しておきましょう。

3-2.変動金利型が向いている人は、リスク管理やこまめに情報を得て対策できるマメな人

変動金利型が向いている人は、

・リスク管理を自分でしたい

・金利動向を購入後もチェックし続けるのが苦じゃない

などの人です。

住宅ローンを選ぶ前は、未来がどうなって金利は上がるのか下がるのかと調べる方が大半ですが、購入後も様々な情報を得て金利が上がりそうかどうか管理できるかどうかが重要です。

いくら5年後まで支払い金額が変わらないとしても、ほったらかしにしていて返済総額が大幅に上昇していたら結局余計な出費や、最悪住宅ローン破綻の可能性もあります。

変動金利を選ぶ場合、

・どの程度のスパンで金利のチェックをするか

・どれぐらい金利が上昇したら行動に出るか

・どんな方法で対策をするか

こういったリスク管理をしていける人が、変動金利型に向いている人と言えるでしょう。

全期間固定型に比べ、変動金利型は金利が低い傾向にありますが、金利が低いから借入を増やすというのは危険です。

変動金利型の場合、金利が上昇した場合に備えて全期間固定型の場合よりも貯蓄をしておく必要があります。

そのため、住宅ローンの支払いで月々の生活がカツカツという状況は金利上昇時に対応できないため、避けるべきです。自分の年収でいくら住宅ローンを借りたら安心なのかについて詳しくは【年収別】住宅ローン2つの目安表「借りられる額と返せる額」をご確認ください。

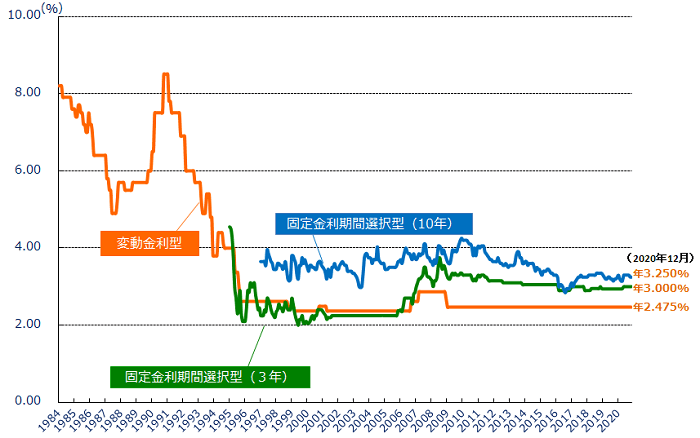

3-3.住宅ローン金利推移はあくまで過去、未来予測より対応方法を検討

上記図は住宅金融支援機構が作成した民間金融機関の住宅ローン金利推移です。オレンジ色が変動金利型で、2009年より金利の変動は起きていません。(2020年12月)

しかし、これはあくまで過去のことです。「今までがこれなら、これからも変わらないだろう」とリスク管理を手放すのは危険です。そのため、金利が上がったらどうするのか?をしっかりと考え、実際に上がっているかどうかも、住宅購入後に定期的にチェックしましょう。

3-4.変動金利型で低リスクに借りられる例外の人は返済期間や借入額が低い人

変動金利型を選んでも低リスクでいられる例外の人がいます。それは、

・返済期間が短い

・借入額が少ない

このような状態にある人です。

期間が短ければ、仮にずっと上昇があったとしても例えば5年間のみのローンなどなら返済額が大きく膨らみ続けるリスクは低いと言えます。

また借入額が少なく、例えば800万円などの場合仮に金利が0.7%から3倍の2.1%となったとします。

この場合、総額は約902万円から約1130万円へと増え差額は228万円です。もちろん損ではありますが、多くの場合、返済期間中の預貯金から捻出可能な金額と言えるでしょう。

3-5.変動金利型を選んだ場合の初歩的な対策方法

これらができないのであれば、変動金利型を選ぶことはオススメできないという初歩的な対策方法をお伝えします。

・たまにチェック

選んだ住宅ローン商品とニュースで景気をチェック

・実際に金利が上がってこのまま上がるかもと不安になったら

固定金利型への借り換え

・借り換え後の対応

利息分を抑え込む繰上返済を無理ない範囲で実行

それぞれ解説していきます。

3-5-1.選んだ住宅ローン商品とニュースで景気をチェック

普段の生活の中でたまにチェックすべきは、

・自分が契約した住宅ローン商品の金利が上がっていないかどうか

・景気に関するニュース

以上の2つです。

・住宅ローンの金利チェック

自分が契約した住宅ローンの金利が上がっていた場合、それが今後も続くかどうか見ていきましょう。もし少し上がっても時間が経過して下がることもあるため、ある程度の期間見ていきましょう。

・景気に関するニュース

住宅ローンの金利は景気に紐づいていることが多く、景気が悪いと金利は低く、景気が良いと金利は上がります。そのため、景気回復や景気が良くなってきたというニュースを多く見かける場合、金利の上昇の可能性が高くなってきます。

いずれの場合も、定期的に金利の上昇が起き続けていないか確認しましょう。

3-5-2.金利が上がり続けて不安になったら固定金利へ借り換えの検討

金利のチェックをしていて上昇をしており、景気も上昇し続けるかもしれないと心配になってきたら、固定金利型への借り換えを検討しましょう。

すでに固定金利型(全期間固定型・期間選択型)の方も金利が上がっている可能性もありますが、上昇が続くよりは現時点での固定金利の利率でストップさせることができます。

もちろん、上がっていきそうだけど、また下がる可能性もあると判断できるのであれば、そのまま待つというのも方法です。実際に月々の支払い金額が上昇するまで5年あるため、どのような判断をするかは個人のリスク管理によって変わります。

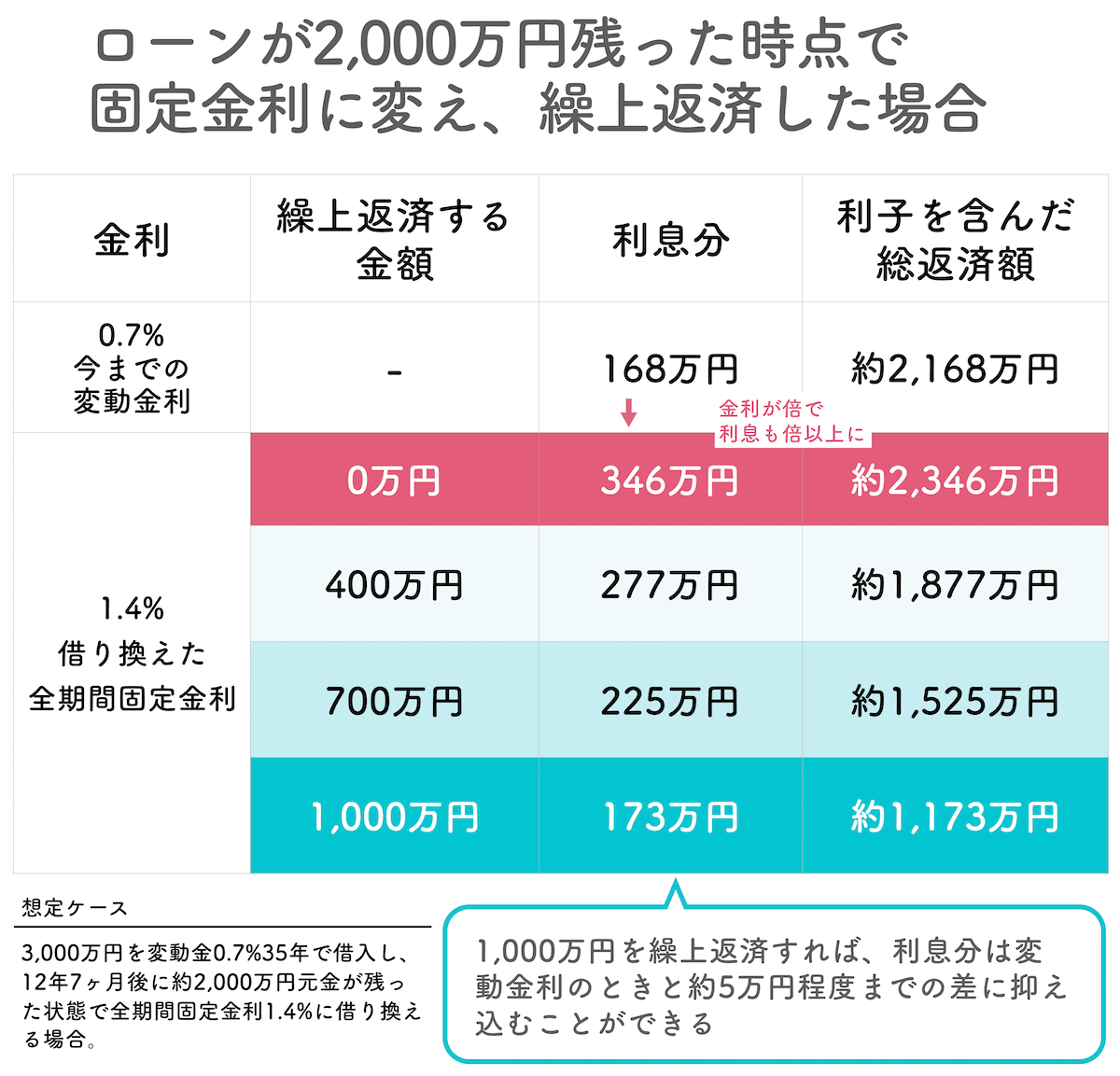

3-5-3.繰上返済で元金を減らし増えた利息分を解消する

金利上昇になり、変動金利型から全期間固定型に借り換えを行った場合、増えた利息分を繰上返済することによって抑え込むことができます。

上記例は、もともと3,000万円を変動金利0.7%で借りており、残り2,000万円程度残っている12年7ヶ月後に、全期間固定金利(1.4%)に変更したと想定し、繰り上げ返済で利息分をどれだけ抑えられるかを表したものです。

まず変動0.7%の金利から1.4%の全期間固定型に変わったため利息分が倍以上になり、もともと168万円だった利息が346万円と178万円増えてしまっています。

このままでは大幅に損をしてしまうため、繰り上げ返済を行い、利息分を軽減します。仮に1,000万円をリスクに備えてコツコツ貯蓄し繰り上げ返済に充てられたとすると、利息の差は5万円程度にまで抑え込むことができます。

ただし、手元のお金を全て使ってしまうような無理な繰り上げ返済は危険です。無理のない範囲で行うことと、最初から繰り上げ返済分として貯蓄を進めておくことが重要です。

変動金利型から全期間固定型に変更したら、繰り上げ返済で利息分を押さえ込み、リスクを回避しましょう。

3-6.金利が上がる前に動くための上級的な対策方法

先の章では、基本的な動きをお伝えしましたが、加えてチェックできればリスクをより減らすことができる上級的なチェック方法をお伝えします。

ここでご紹介する方法は、3-5でお伝えした「住宅ローンの金利が上がったかどうかの確認」の段階より前に行うものです。上記では実際に上がってから経過を見て行動するため、どうしても金利が上がってからの行動になります。

しかし、ご紹介する方法を使えば、金利が実際に上がり出す前に行動することで、ローン総額の膨らみを最小限に抑えられる可能性があります。

3-6-1.物価指数をチェック

確認すべきは物価指数のチェックです。

多くの変動金利型の金利は、日本銀行が決める政策金利に連動して決まっています。政策金利とは、金融政策の狙いを示すための短期金利のことです。

日本の場合は、「無担保コール翌日物レート」が採用されています。これは、銀行などの金融機関同士が資金の貸し借りをするときの金利の一種です。

日本銀行は、景気がよいならば、金利をあげてインフレを防ぎ、景気が悪ければ、会社や個人がお金を借りやすくするため金利を下げます。今まで日本は不景気であり、住宅ローンも超低金利と言われています。

しかし日本銀行は景気をよくするため、2013年からインフレ目標を2%とし、2%程度の物価上昇が安定して見込めるならば、現在の金融政策を変更するとしています。

総務省統計局の消費者物価指数を見ると、2020年はコロナの影響もあるためか前年同月比で0.4%下落となっていますが、もし景気がよくなり2%上昇が続けば金利見直しが現実的になってくるでしょう。

この物価指数は上昇か続けばニュースでも取り上げられる可能性もありますが、日々のチェックをしておきましょう。

そして、実際に金利の見直しがされる前に固定金利へ借り換えできれば、上昇する前の利率となり、損失を最小限にすることが可能になります。

ただし、そのまま見直しがされるかどうかの判断は自分で見極める必要があります。景気についてのニュース等、情報をたくさん集めておきましょう。

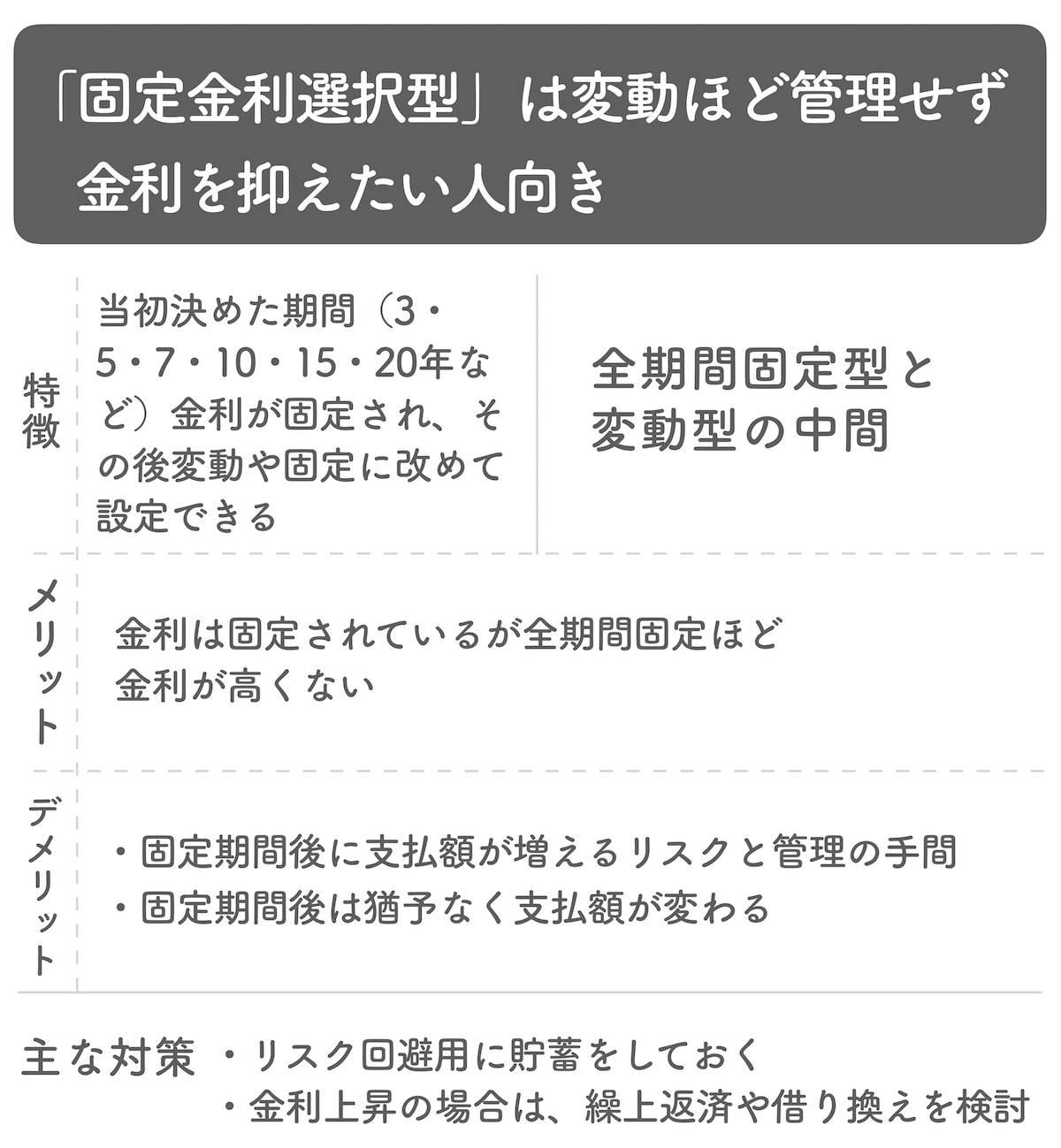

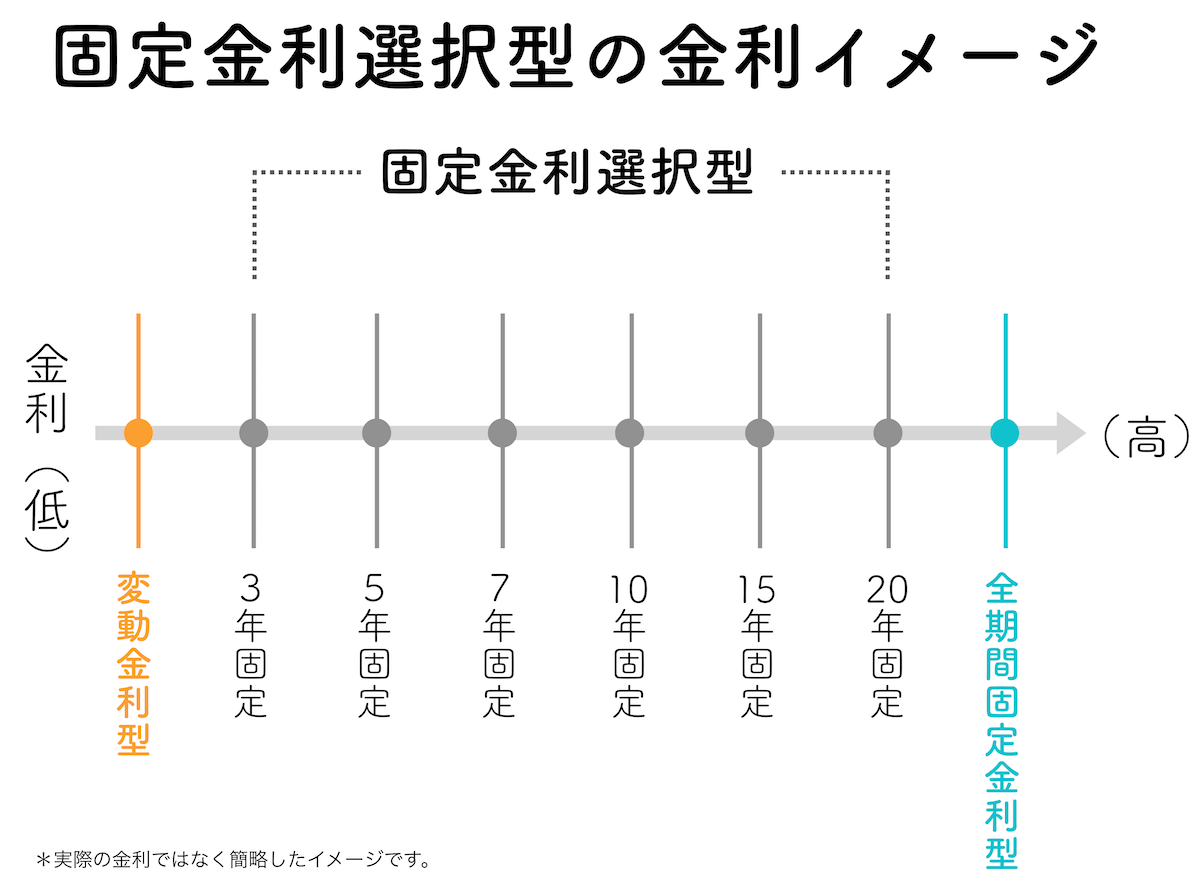

固定金利選択型は全期間固定型と変動金利型のミックス

固定金利選択型は、一定期間、全期間固定型より低い金利で固定され、その後金利が再計算されるという特徴を持っています。再計算はそのときの世の中の経済状況によって上昇可能性も下降可能性もあります。

また種類は3年・5年・7年・10年・15年・20年など、各金融機関で異なりますが、一般に、固定期間が短いほど変動金利に近い低い金利となり、固定期間が長いほど、全期間固定型寄りの高い金利になる傾向にあります。

ただし、3年固定については変動金利型と変わらない金利や、初期は変動金利型よりも金利が低く設定されている商品もあります。

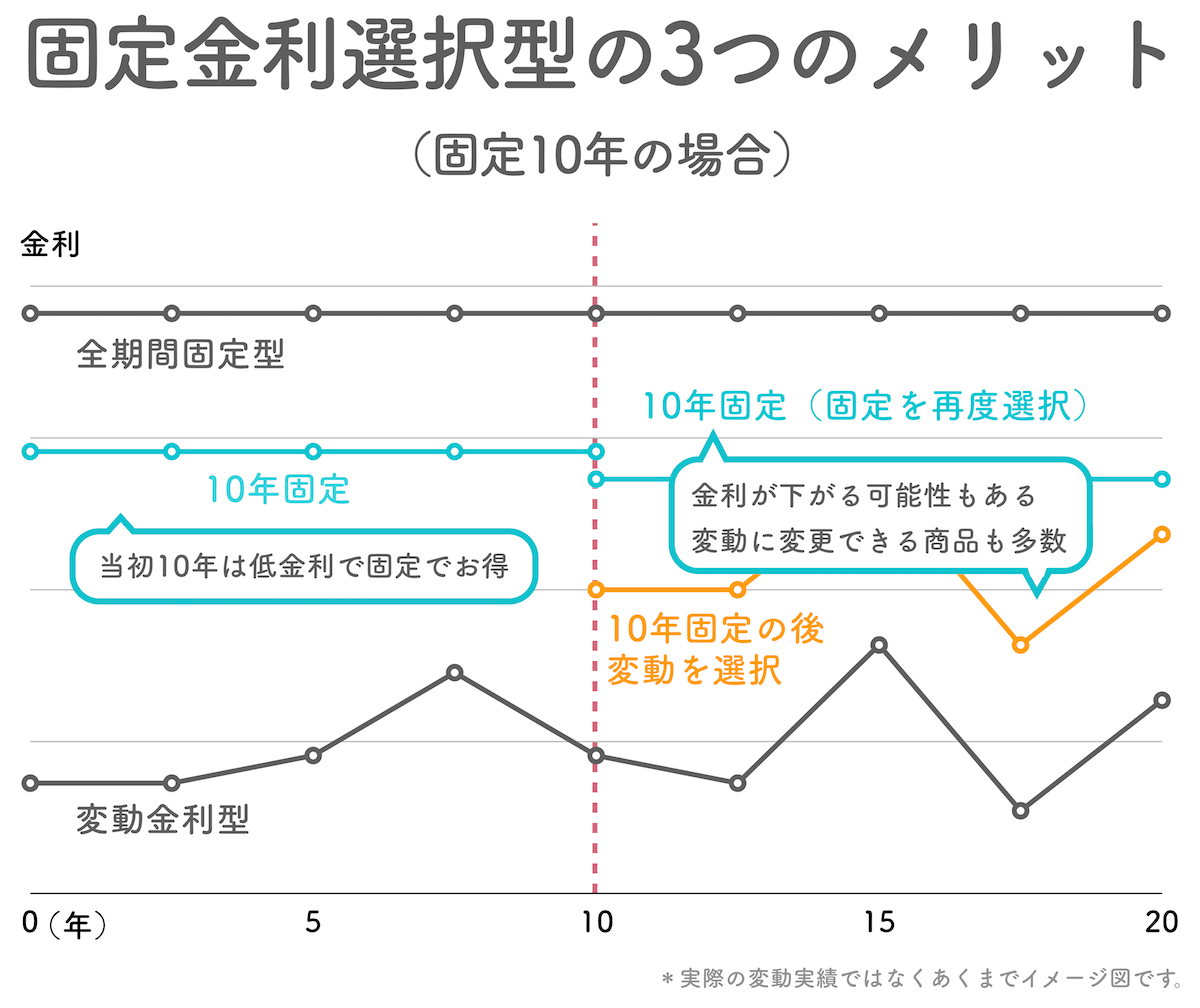

4-1.固定金利選択型のメリット

・当初期間が全期間固定より低く固定される

・固定期間後にもっと金利が下がっていればお得度が上がる

・固定期間の間に運用してから、固定と変動を改めて決められる商品も多数ある

固定期間選択型には上記3つのメリットがあります。

当初の固定期間を低い金利に抑えることができるため、金利上昇がなければ、支払い総額は全期間固定よりは低くなります。

また、将来金利が下がっていれば、その時の金利で再計算されるため、もっとお得になる可能性もあります。

加えて、固定期間中に金利変化のチェックを試して、自分は変動金利にしても大丈夫かどうか確認することもできます。もし金利チェックが億劫にならないのなら、固定期間後に変動金利へと変更するのも良いでしょう。

ここだけ見ると良いことばかりですが、もちろんデメリットもあるため、しっかりと確認しましょう。

10年固定の住宅ローンについて詳しくはこちらの記事をご確認ください。

4-2.固定金利選択型のデメリット

・固定期間後に支払額が増えるリスクと管理の手間

・固定期間後の次の月から猶予なく支払額が変わる

固定期間選択型のデメリットは上記2つです。

1つ目は変動金利と同じく、金利上昇のリスクがあるということと、上昇していないかどうかチェックする手間が発生するというものです。

固定期間があるため、いつもチェックする必要はありませんが、切り替わる1年前など節目のタイミングでは確認し、もしもの場合は対策をする必要があります。

また、固定期間が終了した1ヶ月後から、再計算された支払いがスタートします。もし金利のチェックを忘れて上昇していた場合、支払いがいきなり増えることになります。

この点については、多くの変動金利にある125%ルールや5年ルールがないため注意が必要です。

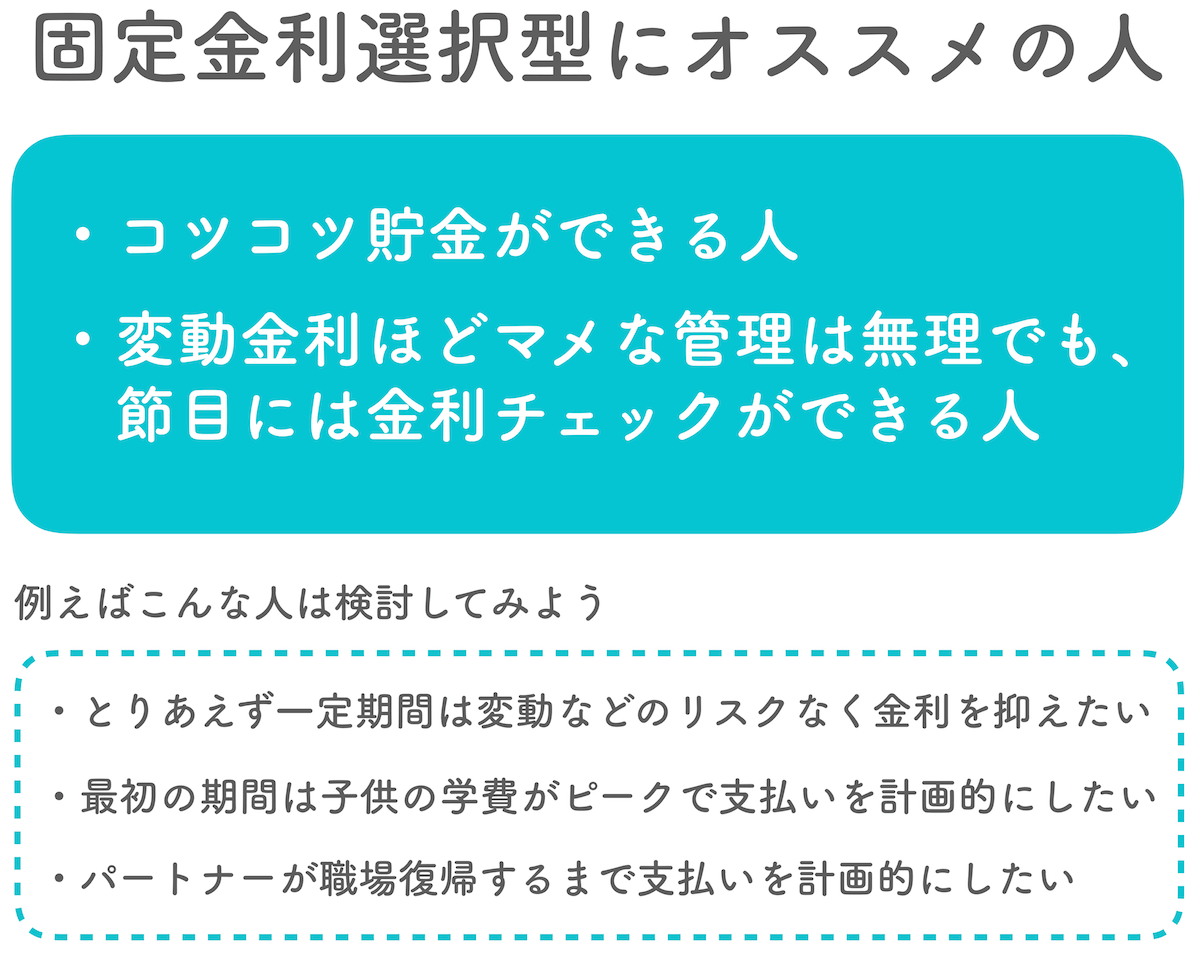

4-3.固定金利選択型にオススメの人

固定金利選択型は、上図のようにある程度マメな人にオススメのローンタイプです。

固定金利選択型は、金利上昇がなければ、あるいは下がっていればもちろんとってもお得になります。しかし、金利上昇をしていた場合、損をしたり、場合によっては月々の支払いが苦しくなる可能性もあります。

そのため、変動金利を選んだ場合ほど普段からマメに金利上昇のチェックはできないけど、節目のタイミングで確認したり、上がっていたときに繰上返済に充てられる貯金をコツコツできる人が向いていると言えます。

4-3-1.固定期間の選び方について

固定期間の選び方についてですが、一般的には固定期間が短いほど金利が下がり、固定期間が長いほど金利が上がります。

下げておきたい期間をどの程度にするかをどう考えるかが基準となります。例えば、子供の学費を支払い終わるまでとしたり、パートナーが職場復帰するまでにしたりと自分たち家族の節目に合わせてみるという考え方もあるので参考にしてみてください。

4-4.固定金利選択型の注意点

固定期間選択型には2種類あり注意が必要です。

それは、固定期間後に適用される金利が最初から上がる契約になっているものと、そうでないものがある点です。

どちらがより良いということはないですが、後から上がる契約のものは、そうでないものに比べて、当初かなり低い金利になっている傾向にあります。

どの程度上がるか、また、上がらない契約になっているかは各金融機関で確認することができるため、検討するときは必ず固定期間後にどうなるかも確認しておきましょう。

まとめ

住宅ローンの金利は目先の損得ではなく、自分の性格と合っているものを選ぶべきです。

全期間固定型は安全志向の方に向いている住宅ローン金利のタイプと言えます。

〈向いている人〉

・高い買い物に運の要素を入れたくない

・リスクがイヤ

・今後金利のことを考えたくない

〈向いていない人〉

・購入後も金利のリスク管理ができる

・とことん費用を抑えたい

変動金利型はリスク管理を自分で行い、コストパフォーマンスをあげたい人に向いている住宅ローン金利のタイプと言えます。

〈向いている人〉

・世の中の景気について反応できる

・情報を得ながら先んじてリスク管理の判断ができる

〈向いていない人〉

・住まい購入後に金利のことを考えたくない

固定期間選択型は一定期間、全期間固定型より低い金利で固定され、その後金利が再計算されるという特徴を持っています。そのため、変動より管理をせず、金利を抑えたい人に向いています。

選んだ場合は、貯金をコツコツして対策できるようにしておきましょう。

これら3つの住宅ローンの特徴を知り、性格や条件を確認して、自分にぴったりの住宅ローンを選びましょう。