2023.03.06 更新

【2024年最新】住宅ローン控除とふるさと納税のお得な併用方法と注意点

「住宅ローン控除とふるさと納税って併用できるの?」と疑問をお持ちの方へ。

結論からお伝えすると、併用はできます!しかし押さえておきたい注意点があります。

なぜなら住宅ローン控除の有無や金額によって、ふるさと納税で控除が受けられる上限額が変わるからです。

ふるさと納税の控除の上限額が変わることを知らずに、誤った認識の上限額でふるさと納税をしてしまうと、控除を受けられずに「ただ自分のお金で自治体にふるさと納税の寄付をしただけ」の状況に陥るリスクがあるのです。

そこで本記事では、住宅ローン控除とふるさと納税の併用を考えている人が知っておくべき情報をまとめました。

本記事のポイント

- 住宅ローン控除とふるさと納税の基礎知識が身につく

- 併用するうえでの注意点を解説

- 具体的な申請方法がわかる

あらかじめ必要な知識を吸収し、賢く節税できるようにしましょう。ぜひ、最後までお読みください!

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

基礎知識①住宅ローン控除の仕組み

まずは住宅ローン控除とふるさと納税を併用するうえで、押さえておきたい基礎知識から見ていきましょう。

1-1. 住宅ローン控除の概要

住宅ローン控除は正式名称を「住宅借入金等特別控除」といい、年末の住宅ローン借入残高に応じて、所得税(引き切れない場合は住民税からも)が減税される制度です。

例えば《既存住宅で年末のローン残高が2,500万円》なら、以下の減税が受けられます。

- 2,000万円 × 0.7%=【14万円】が所得税から差し引かれる

1-2. 住宅ローン控除の上限額

住宅ローン控除の金額には上限があり【最大35万円まで/年】です。

ただし住宅ローン控除の対象となる借入限度額や控除額の上限は、住宅の種類や入居した年に応じて細かく分けられています。ご自身の控除額について詳しく知りたい方は以下の記事も併せてご覧ください。

なお、控除額が納付する所得税よりも多く、所得税から控除し切れなかった分は住民税から控除されます。

住民税から控除する場合には、【前年分の所得税の課税総所得金額等の5%(97,500円を限度)】が上限となります(入居が2022年〜2025年12月の場合)。

参考:総務省|所得税から住宅ローン控除額を引ききれなかった方

1-3. 申請方法は「確定申告」と「年末調整」の2通り

住宅ローン控除の申請方法は、「確定申告」と「年末調整」の2通りがあります。

住宅ローン控除を受ける1年目(最初の年)は、すべての人が「確定申告」で申請する必要があります。

2年目以降は、会社員・契約社員・アルバイトなどの給与所得者で、会社で年末調整を行っている場合は、年末調整でも、住宅ローン控除の申請が可能です。

年末調整の対象とならない人(個人事業主など)は、2年目以降も引き続き確定申告で申請します。

詳しくは、以下の記事でご確認ください。

基礎知識②ふるさと納税の仕組み

次にふるさと納税について見てみましょう。

2-1. ふるさと納税の概要

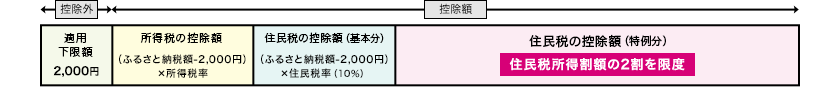

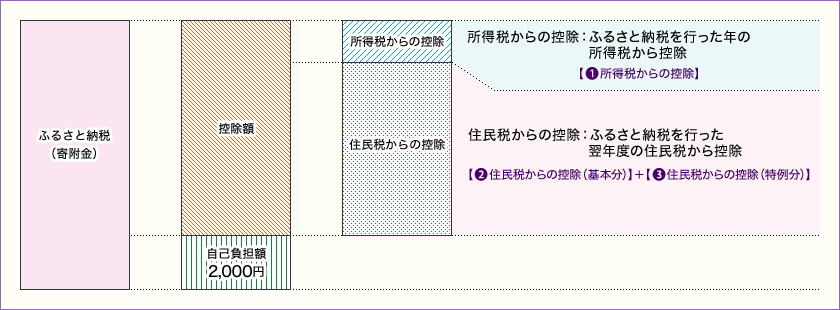

ふるさと納税は、都道府県・市区町村への寄付を行うと、自己負担額の2,000円を除いた全額が、所得税と住民税から控除される制度です。

「例えば、《30,000円のふるさと納税》を行った場合、以下の控除が受けられます。

- 30,000円 − 2,000円=【28,000円】が所得税と住民税から控除される

2-2. ふるさと納税の控除上限額

ふるさと納税の控除は、所得税・住民税から控除されますが、以下の上限があります。

- 所得税からの控除:総所得金額等の40%

- 住民税からの控除(基本分):総所得金額等の30%

実際の上限額は、所得の金額や家族構成などによって変わりますので、簡単な計算では算出できません。

シミュレーションできるサイトを利用するのがおすすめです。

▼ ふるさと納税の控除上限額がシミュレーションできるサイト

2-3. 申請方法は「確定申告」と「ワンストップ特例制度」の2通り

ふるさと納税の申請方法は、「確定申告」と「ワンストップ特例制度」の2通りがあります。

確定申告でふるさと納税の申請を行うと、ふるさと納税を行った年の所得税から控除されます。

一方、ワンストップ特例制度は2015年に新設された制度で、ふるさと納税を行った翌年度の住民税から控除されます。

そのため、ワンストップ特例制度を使用すれば、住宅ローン控除とふるさと納税を併用しても控除限度額に影響がありません。

ただし、住宅ローン控除額が納付する所得税よりも多い場合は注意しましょう。

所得税から控除し切れなかった分が住民税から還付されるため、ふるさと納税の限度額が変わる可能性があります。

ワンストップ特例制度の利用には条件があり、以下を満たしている必要があります。

▼ ワンストップ特例制度を利用する条件

- もともとふるさと納税以外で確定申告をする必要がない

- その年に寄付した自治体が5つ以内

住宅ローン控除とふるさと納税を併用する際の注意点

住宅ローン控除とふるさと納税は併用できますが、注意点があります。

3-1. 住宅ローン控除の有無でふるさと納税の上限額が変わる

まず押さえておくべき注意点は、住宅ローン控除の有無で、ふるさと納税の上限額が変わる点です。

2-3章でお伝えしたとおり、「ワンストップ特例制度」でふるさと納税の控除申請を行えば、住宅ローン控除と併用しても限度額は変わりません(住宅ローン控除額が納付する所得税を超える場合を除きます)。

しかし、「確定申告」でふるさと納税の控除申請を行う場合は、住宅ローン控除がない場合と比較して、ふるさと納税で控除を受けられる金額が低くなります。

後ほど説明しますが、住宅ローン控除1年目の人も、必ず確定申告で控除申請をしなければならないので注意が必要です。

以下の条件のAさんの事例でシミュレーションしてみましょう。

▼ Aさんの事例

- 給与収入:500万円

- 配偶者あり

- 扶養家族:あり(15歳以下1人)

- 社会保険料等の金額:70万円

仮にAさんが、住宅ローン控除を最大額の35万円/年で受けた場合、ふるさと納税の上限額は、以下のとおりです。

▼ ふるさと納税の上限額(目安)

- 住宅ローン控除なしの場合:【43,699円】

- 住宅ローン控除あり(35万円)の場合:【16,983円】

差額 ▲26,716円

※ふるさと納税ガイド「ふるさと納税の控除限度額 計算シミュレーション」を利用して試算

「上限額いっぱいまで、ふるさと納税の控除を利用したい」

と考えている場合には、あらかじめ住宅ローン控除を加味したふるさと納税の上限額をシミュレーションしておくことが大切です。

3-2. 住宅ローン控除の1年目はワンストップ特例制度を利用できない

前述のとおり、ふるさと納税の申請方法には「確定申告」と「ワンストップ特例制度」の2通りがありますが、住宅ローン控除の1年目は、ワンストップ特例制度は利用できません。

住宅ローン控除の1年目は、すべての人が確定申告をする必要があり、ワンストップ特例制度の利用条件(確定申告する必要がない)に合わないためです。

住宅ローン控除の1年目は、住宅ローン控除・ふるさと納税の両方の申請を確定申告で行うことになります。

住宅ローン控除の2年目以降は、住宅ローン控除の申請を年末調整で行う人(会社員などの給与所得者)は、ワンストップ特例制度の利用が可能です。

住宅ローン控除とふるさと納税を併用する申請方法

実際に住宅ローン控除とふるさと納税を併用する申請方法を見てみましょう。

4-1. 住宅ローン控除の1年目:確定申告

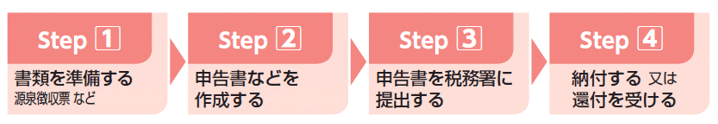

住宅ローン控除の1年目は、確定申告で行います。

例年、【2月16日〜3月15日】が確定申告の期間となりますので、この期間中に所轄の税務署に確定申告の書類を提出します。

▼ 確定申告手続きの流れ

出典:申告手続の流れ|国税庁

確定申告書のなかに「寄付金控除」の記入欄がありますので、ふるさと納税の金額を記入し、自治体から交付された寄附金の受領証を添付します。

![]()

住宅ローン控除の確定申告のためには、主に以下の書類が必要です。

| 書類名 | 入手先 |

| (特定増改築等)住宅借入金等特別控除額の計算明細書 | 国税庁サイト |

| 住宅取得資金に係る借入金の年末残高等証明書【原本】 | 住宅ローンを借り入れした金融機関 |

| 住宅の登記事項証明書【原本】 | 法務局 |

| 住宅の工事請負契約書又は売買契約書【写し】 | 契約時の書類をコピーする |

| 確定申告書に記載するマイナンバーの本人確認書類(マイナンバーカードの写しなど) | マイナンバーカードなどをコピーする |

詳しくは以下の記事をご覧ください。

4-2. 住宅ローン控除の2年目以降

住宅ローン控除の2年目以降は「年末調整/ワンストップ特例制度」と「確定申告」の2通りに分かれます。

年末調整/ワンストップ特例制度

住宅ローン控除の2年目以降は、年末調整の対象者であれば、確定申告の必要がありません。

年末調整の対象者とは、会社などに勤務していて、給与を受け取っている人です。

会社勤めをしている人であれば、対象となります(ただし給与収入が2,000万円を超える人は対象外)。

年末調整の対象者であれば、毎年年末に近い時期に、会社から年末調整の書類の提出を求められるはずです。

そのときに、住宅ローン控除の申請書類を提出します。詳しくは以下の記事にてご確認ください。

年末調整の対象者で、確定申告をしない人は、ふるさと納税のワンストップ特例制度を利用できます。ワンストップ特例制度については以下のページでご確認ください。

確定申告

個人事業主など年末調整の対象者ではなく、住宅ローン控除の2年目以降も確定申告で申請する人は、ふるさと納税の申請も確定申告で行います(ワンストップ特例制度は利用できないため)。

基本的な手続きの流れは、住宅ローン控除1年目の確定申告と変わりませんが、住宅ローン控除の申請に必要な書類が1年目より2年目以降の方がすくなくなります 。

詳しくは以下の記事でご確認ください。

まとめ

住宅ローン控除とふるさと納税は併用可能ですが、住宅ローン控除の有無によって、ふるさと納税の上限額が変わることに注意が必要です。

住宅ローン控除とふるさと納税を併用する申請方法は、以下のとおりです。

- 住宅ローン控除の1年目:確定申告

- 住宅ローン控除の2年目以降:以下のいずれか

(1)年末調整/ワンストップ特例制度

(2)確定申告

住宅ローン控除を受けることが決まったら、早めに控除額をシミュレーションして、ふるさと納税の上限額を把握したうえでふるさと納税を行うことをおすすめします。

住宅ローン控除の計算については、以下の記事を参考にしてみてください。