2023.10.25 更新

わかりやすい!住宅ローン控除で初めて確定申告する人向け簡単ガイド

「住宅ローン控除を受けるために、確定申告が必要になった」

そんなとき、初めて確定申告する人にとっては、戸惑うことが多いかもしれません。

ですが、実際の手続きは、全体像を理解したうえで行えば難しいものではないので、ご安心ください。

本記事では、住宅ローン控除のために初めて確定申告をする方に向けて、概要を簡単にまとめました。

本記事のポイント

- 住宅ローン控除の確定申告の概要がつかめる

- 確定申告の初心者にもわかりやすく基礎知識を解説

- 必要書類や注意点も理解できる

「住宅ローン控除の確定申告について知りたい」

「初めて確定申告をする」

…という方におすすめの内容となっています。

この解説を最後までお読みいただければ、住宅ローン控除のための確定申告では、どんな書類を準備し、いつ何をすれば良いのか、具体的に把握できます。

結果として、スムーズに確定申告の準備に取りかかれるはずです。では、さっそく解説を始めましょう。

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

住宅ローン控除のための確定申告(1)どんな人に必要?

住宅ローン控除のための確定申告について、まずは「どんな人に必要なのか?」を見てみましょう。

- 住宅ローン控除を受ける1年目の人

- 住宅ローン控除を受ける2年目以降の人で年末調整の対象ではない人

1-1. 住宅ローン控除を受ける1年目の人

まず、住宅ローン控除を受ける1年目の人(最初の年)は、すべての人が確定申告する必要があります。

企業に勤めている会社員であっても、個人事業主であっても、住宅ローン控除を受ける最初の年は、全員が確定申告で住宅ローン控除の申請をします。

1-2. 住宅ローン控除を受ける2年目以降の人で年末調整の対象ではない人

1年目は全員確定申告が必要ですが、2年目以降は、確定申告が必要な人・必要でない人に分かれます。

2年目以降も確定申告が必要な人は、年末調整の対象ではない人です。

逆にいえば、勤務先の会社などで年末調整をしてもらっている人は、確定申告は不要です。

年末調整で必要書類を提出することで、住宅ローン控除の申請ができます。

自分が年末調整の対象かどうかわからない人は、以下をご覧ください。

▼ 年末調整の対象ではなく確定申告が必要な人

- 給与所得者ではない人(個人事業主など)

- 給与所得者でも、給与年収が2,000万円を超えている人

ここでいう「給与所得者」とは、会社員・パート・アルバイト・会社役員・公務員など、勤務先から給与として収入を得ている人のことです。

給与を得ていない個人事業主・フリーランスは、給与所得者ではないので、確定申告が必要です。

また、給与所得者であっても、給与年収が2,000万円を超えている人は年末調整の対象外となりますので、住宅ローン控除の申請は、確定申告で行う必要があります。

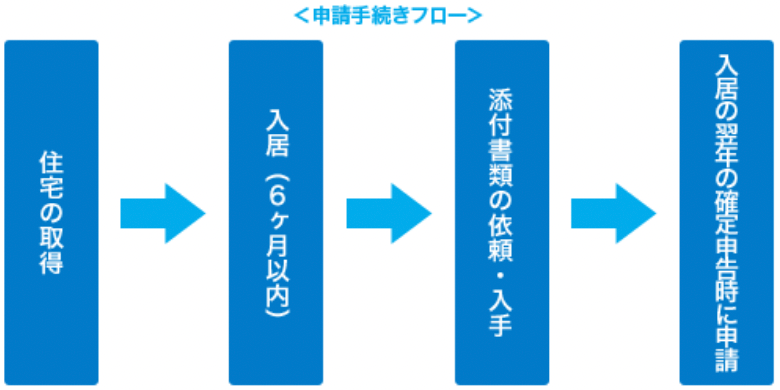

住宅ローン控除のための確定申告(2)いつする?

住宅ローン控除のための確定申告は、

【購入した住宅に入居した翌年の2月16日〜3月15日】

のタイミングで、最初の確定申告を行います。

出典:住宅ローン減税の申請方法

出典:住宅ローン減税の申請方法

2年目以降も、毎年、確定申告の時期である【2月16日〜3月15日】に確定申告を行います。

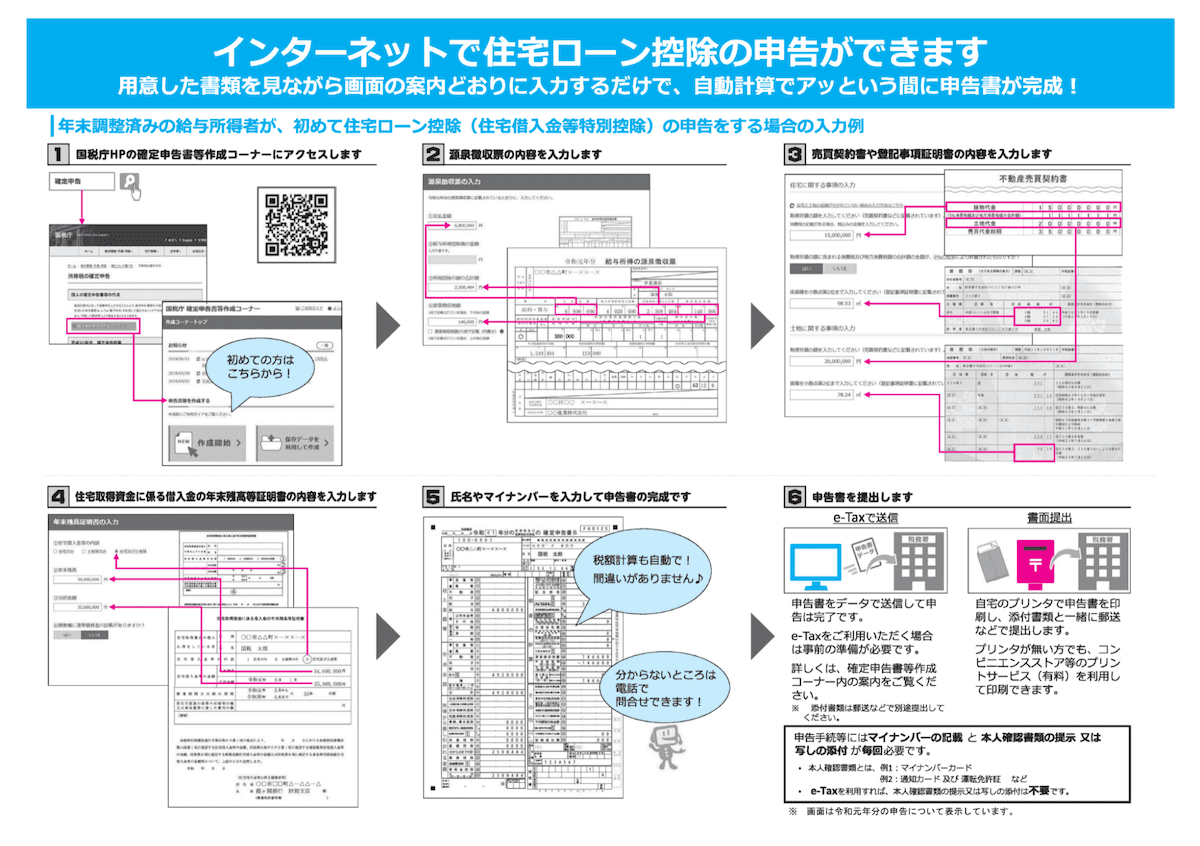

住宅ローン控除のための確定申告(3)どこでする?

住宅ローン控除のための確定申告は、自分が住んでいる地域を管轄する「税務署」で行います。

税務署に直接行って書類を提出する方法のほか、郵送やインターネットでも手続きができます。

インターネットで手続きする場合の手順は、以下のとおりです。

出典:山陰合同銀行

出典:山陰合同銀行

住宅ローン控除のための確定申告(4)準備する必要書類は?

住宅ローン控除のための確定申告で、準備すべき必要書類は以下のとおりです。

▼ 確定申告書に添付すべき書類

| 書類名 | 入手先 |

| 住宅取得資金に係る借入金の年末残高等証明書【原本】 | 住宅ローンを借り入れした金融機関 |

| 住宅の登記事項証明書【原本】 | 法務局 |

| 住宅の工事請負契約書又は売買契約書【写し】 | 契約時の書類をコピーする |

| 確定申告書に記載するマイナンバーの本人確認書類(マイナンバーカードの写しなど) | マイナンバーカードなどをコピーする |

| (認定住宅の場合)

①認定長期優良住宅の場合(両方が必要) ・都道府県・市区町村等の長期優良住宅建築等計画の認定通知書【写し】 ・市区町村の住宅用家屋証明書【原本又は写し】又は建築士等の認定長期優良住宅建築証明書【原本】 ②低炭素住宅の場合(両方が必要) ・都道府県・市区町村等の低炭素建築物新築等計画の認定通知書【写し】 ・市区町村の住宅用家屋証明書【原本又は写し】 又は建築士等の認定低炭素住宅建築証明書【原本】 ③低炭素住宅とみなされる特定建築物の場合 ・市区町村の住宅用家屋証明書(特定建築物用)【原本又は写し】 |

契約した不動産会社など |

| (中古住宅が所定の耐震基準を満たすものとして控除を受ける場合)

以下のいずれかの書類 ・登録住宅性能評価機関の建設住宅性能評価書【写し】 ・既存住宅売買瑕疵担保責任保険契約に係る付保証明書【原本】 |

契約した不動産会社など |

| (中古住宅が要耐震改修住宅に当たる場合)

・耐震改修に係る工事請負契約書【写し】 ・次の①~④のうちいずれかの書類 ①建築物の耐震改修計画の認定申請書【写し】及び耐震基準適合証明書【原本】 ②耐震基準適合証明申請書【写し】及び耐震基準適合証明書【原本】 ③建設住宅性能評価申請書【写し】及び建設住宅性能評価書【写し】 ④既存住宅売買瑕疵担保責任保険契約の申込書【写し】及び既存住宅売買瑕疵担保責任保険契約に係る付保証明書【原本】 |

契約した不動産会社など |

参考:国税庁

必要書類について詳しくは、以下の記事もあわせてご覧ください。

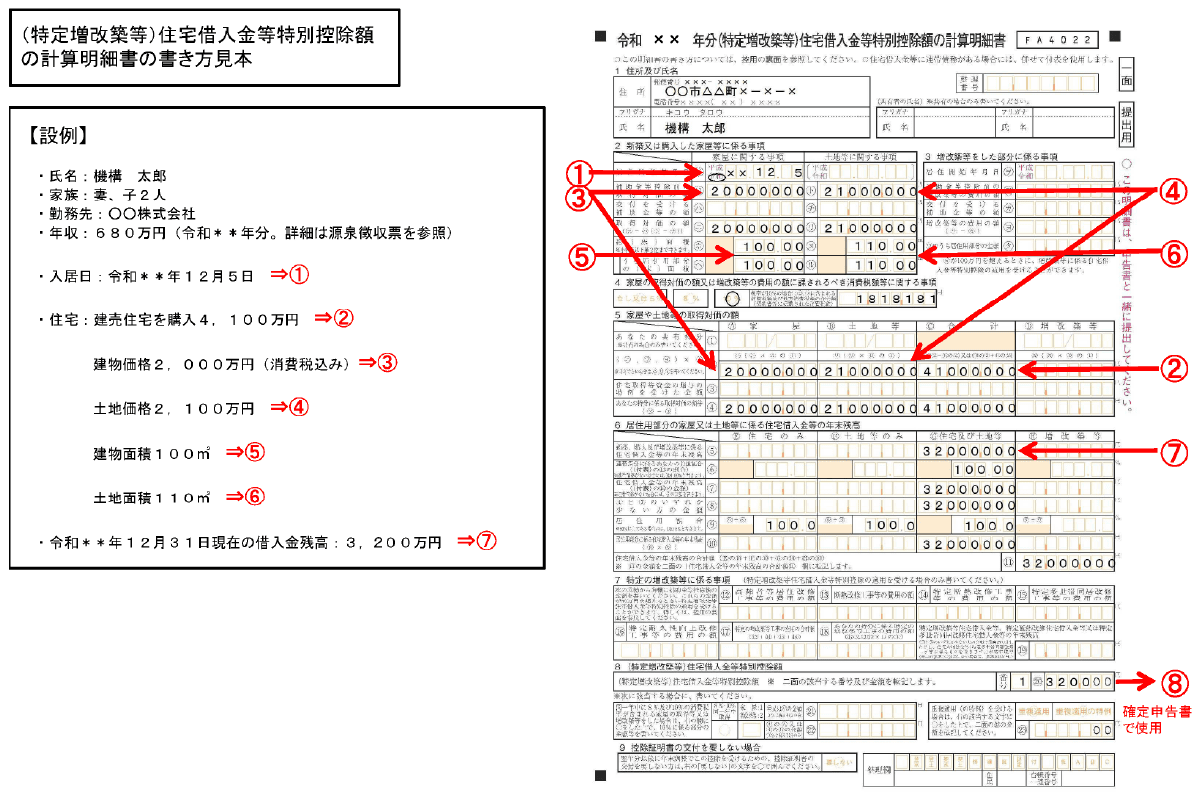

住宅ローン控除のための確定申告(5)確定申告書の書き方は?

必要な書類がそろったら、「計算明細書」と「確定申告書」を作成して税務署に提出します。

5-1. 住宅借入金等特別控除額の計算明細書

住宅借入金等特別控除額の計算明細書の様式は、以下からPDFをダウンロードできます。

税務署に直接持参する場合・郵送する場合には、PDFをダウンロードしてプリントしたうえで記入します。

▼住宅借入金等特別控除額の計算明細書の書き方見本

出典:計算明細書の書き方見本

出典:計算明細書の書き方見本

※インターネット(e-Tax)経由で行う場合には、e-Taxの画面の案内に従って入力します。

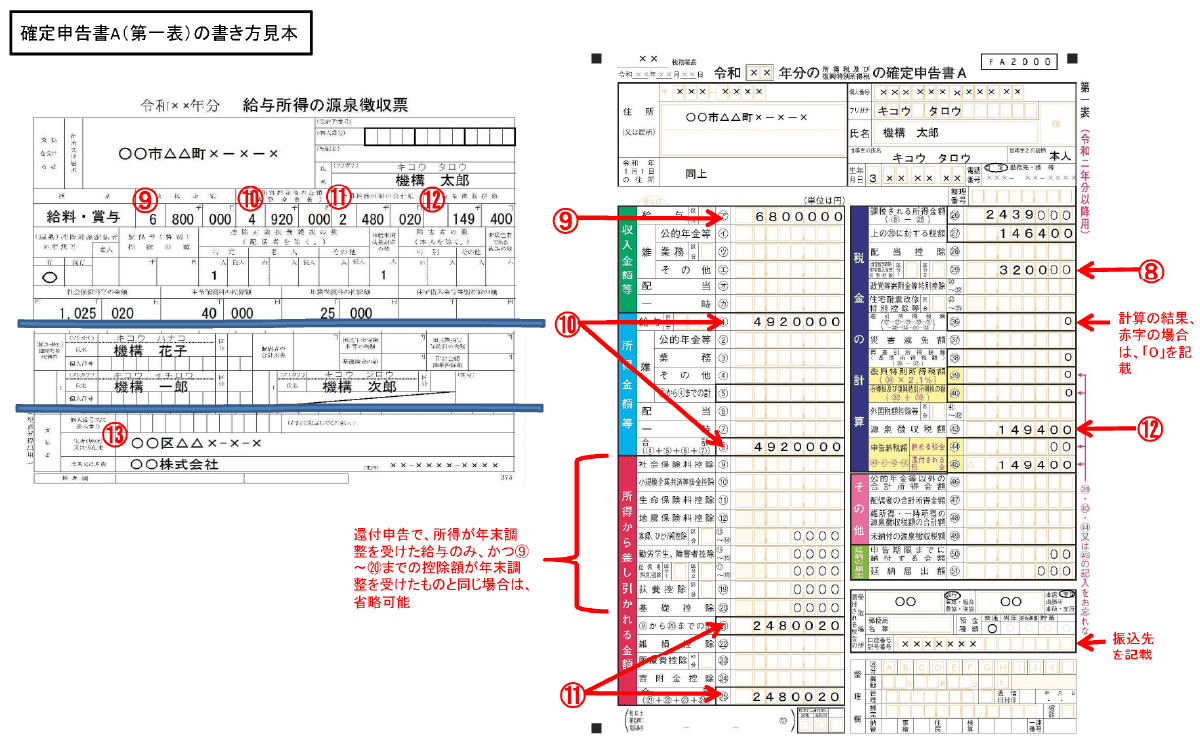

5-2. 確定申告書A(第一表)

確定申告書の様式は、以下からPDFをダウンロードできます。

▼ 確定申告書A(第一表)の書き方見本

出典: 確定申告書(第一表)の書き方見本

出典: 確定申告書(第一表)の書き方見本

※インターネット(e-Tax)経由で行う場合には、e-Taxの画面の案内に従って入力します。

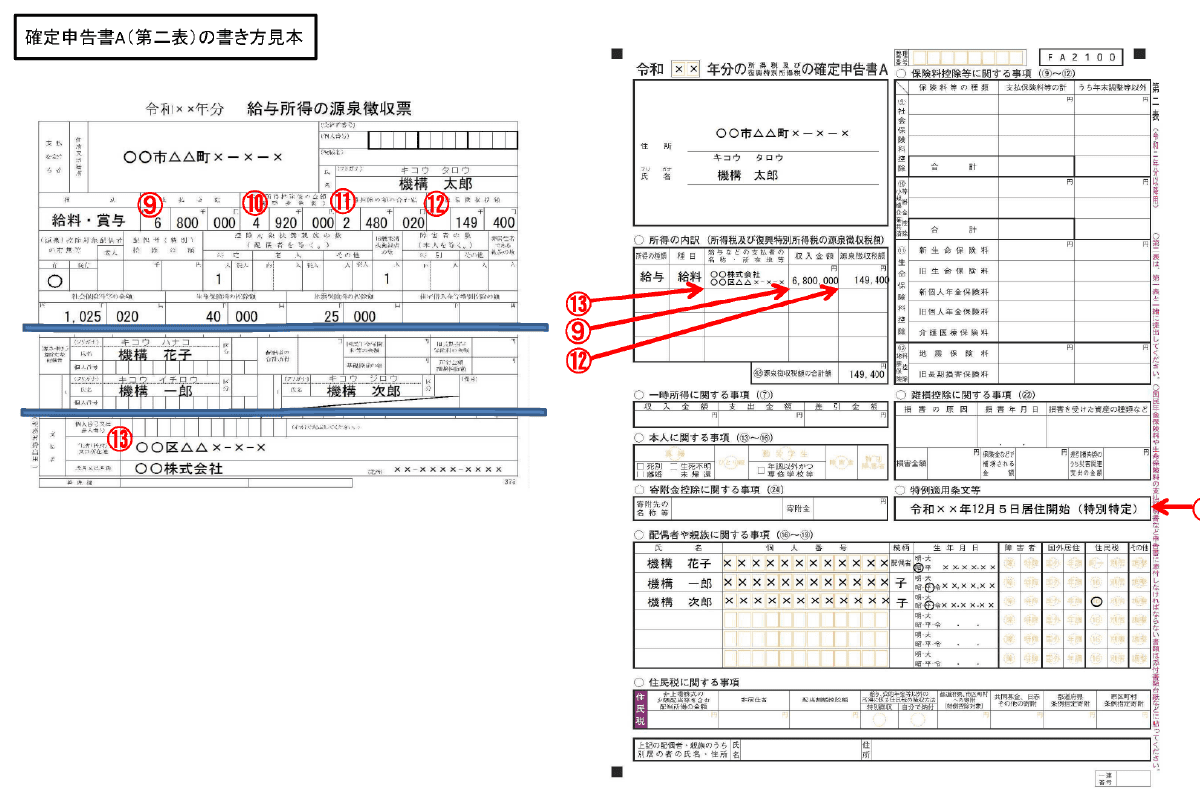

5-3. 確定申告書A(第二表)

▼ 確定申告書A(第二表)の書き方見本

※インターネット(e-Tax)経由で行う場合には、e-Taxの画面の案内に従って入力します。

ここでは概要だけご紹介しましたが、より詳細の書き方は、様式をダウンロードすると末尾に記載されています。

また、税務署が発行しているパンフレット「住宅借入金等特別控除を受けられる方へ(新築・購入用)」でもわかりやすく解説されていますので、参考にしてみてください。

住宅ローン控除のための確定申告の注意点

最後に、住宅ローン控除のための確定申告の注意点をお伝えします。

6-1. 確定申告の仕方がわからない場合は税務署で相談する

「確定申告を初めて行う」という方にとっては、確定申告のやり方自体に不明点が出てくるものです。

そういった方のために、確定申告の時期には、確定申告の相談を受け付けています。

やり方がわからない場合は、税務署で相談するのが最も確実です。

申告相談の時期や会場について詳しくは、所轄税務署にお問い合わせください。

まとめ

住宅ローン控除のための確定申告は、以下の人に必要です。

- 住宅ローン控除を受ける1年目の人

- 住宅ローン控除を受ける2年目以降の人で年末調整の対象ではない人

最初の確定申告をする時期は、住宅に入居した翌年の2月16日〜3月15日で、住んでいる地域の所轄の税務署で行います。

必要な添付書類や作成書類がありますので、確定申告の前に余裕を持って書類をそろえておきましょう。

住宅ローン控除のための確定申告の注意点はこちらです。

- すまい給付金は別途申請が必要

- 確定申告の仕方がわからない場合は税務署で相談する

必要書類について詳しくは、以下の記事で解説しています。続けてご覧ください。

出典:

出典: