2022.06.02 更新

住宅ローン保証料の相場は物件価格の2%!保証料なしも問題の理由

住宅ローンの保証料とは?

相場はいくら?

どうしてこんなに高いの?

と気になっていませんか。

住宅ローンの保証料は借入条件によって異なりますが、大まかな相場は物件価格の2%です。ローン保証料は、連帯保証人の代わりに必要となる保証会社との契約を結ぶために必要な費用です。

高額な借り入れとなる住宅ローンにおいて原則連帯保証人は不要で、保証会社に連帯保証人の役割をお願いすることになります。中には保証料なしの金融機関もありますが、その場合は融資事務手数料が高くなり、結局は同じくらいの金額を支払うことになります。

また、融資事務手数料は基本的に一括払いのみですが、保証料は分割払いを選択することもできます。初期費用を抑えたい場合は、保証料を支払う方が理想的なケースもあります。保証料を支払う意味を理解し、ライフプランに合った支払い方法を選ぶことがベストです。

この記事では、

- 住宅ローンの保証料の仕組み

- 保証料の支払い方法、計算方法

- よくある質問

についてお伝えします。

読み終わるころには、保証料がなぜ必要なのかがわかり、ライフプランに合った支払い方法を検討できることでしょう。ぜひこの記事をお役立てください。

Advisor

Author

[著者]

ゼロリノベ編集部

元銀行員・宅地建物取引士・一級建築士が在籍して「住宅ローンサポート・不動産仲介・リノベーション設計・施工」をワンストップで手がけるゼロリノベ(株式会社groove agent)。著者の詳しいプロフィール

目次

住宅ローンの保証料は高いけど必要なもの「相場は借入額の2%」

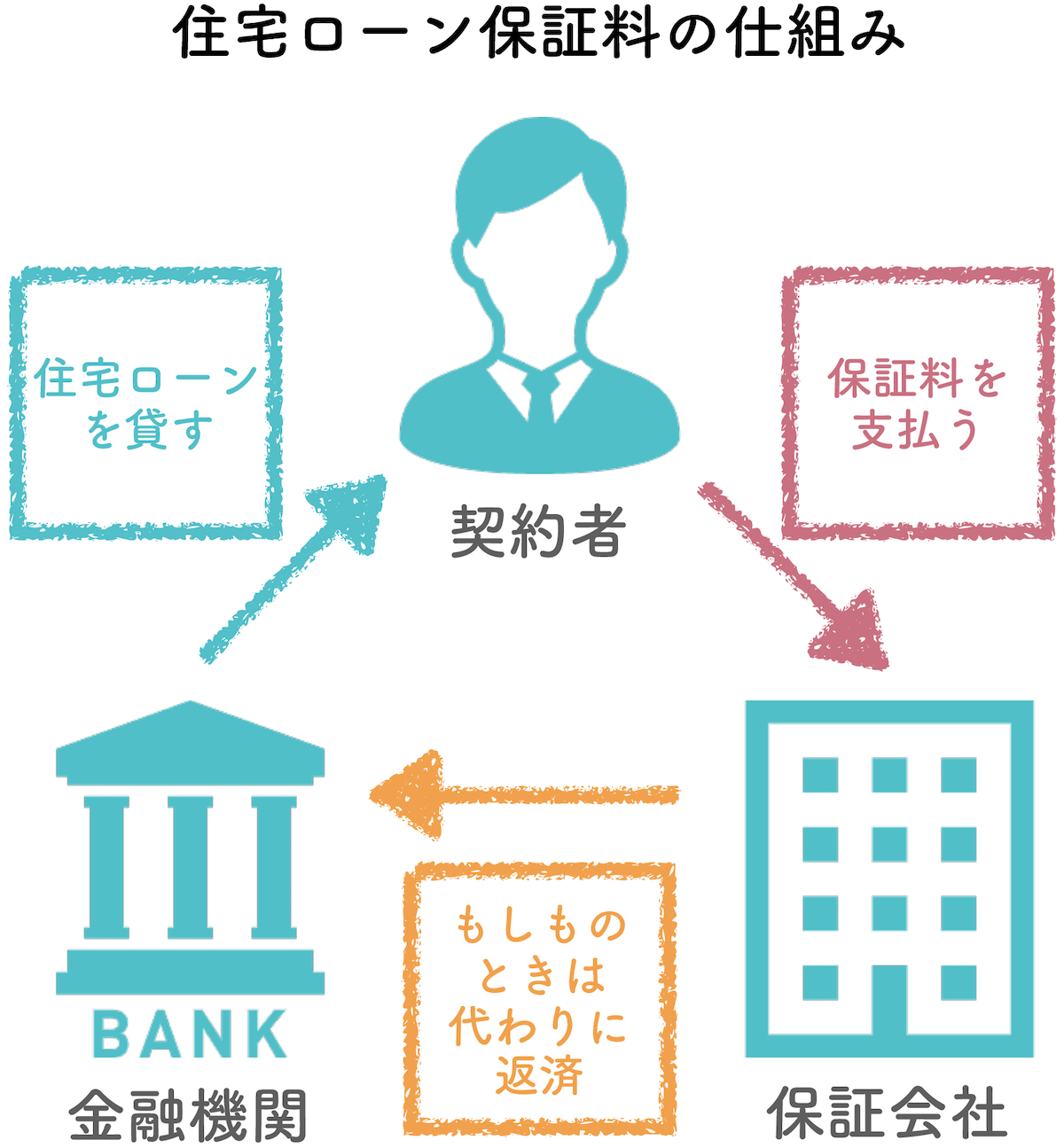

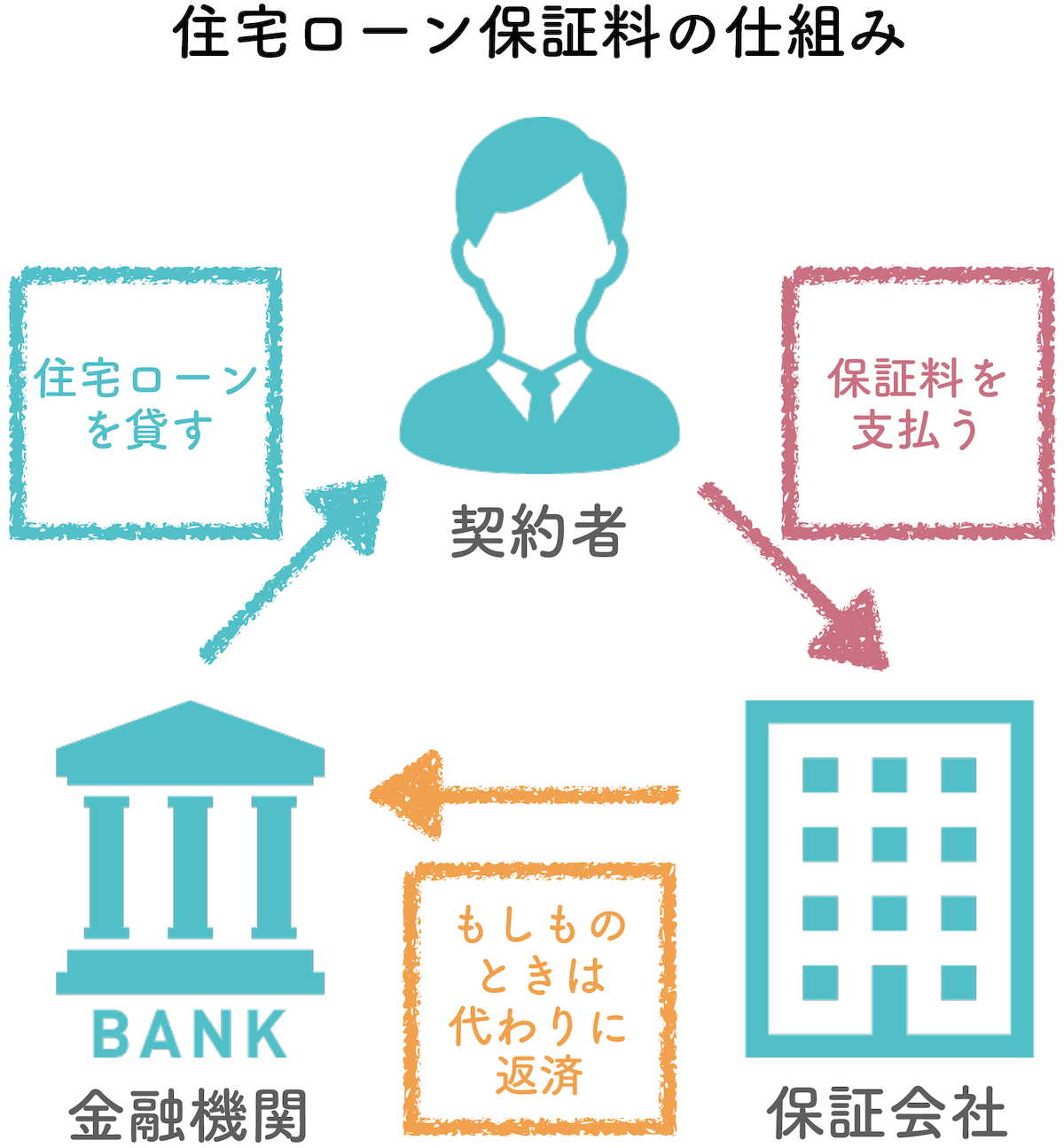

保証料は連帯保証人の代わりに必要なもの

家を購入するために住宅ローンを組む場合、連帯保証人が必要なのではないかと考える人も多いのですが、住宅ローンにおいて原則連帯保証人は不要となっています。

なぜなら、多くの金融機関で連帯保証人の代わりに保証会社を利用するからです。

保証会社は、万が一債務者が住宅ローンを返済できなくなった場合に債務者の代わりに金融機関に住宅ローンを返済します。ローン保証料は万が一に備えて、保証会社との契約を結ぶための費用です。

ただし、返済できなくなった場合に保証会社が代わりに返済するからといって、返済義務がなくなるわけではありません。その後は債務者の住宅ローン返済先が金融機関から保証会社に変更となり、住宅ローン残高を保証会社に返済していくことになります。

住宅ローンのように高額な借り入れでは個人の連帯保証人を見つけることは困難であり、金融機関にとっても保証会社に保証人の役割をお願いすることが理想的なのです。

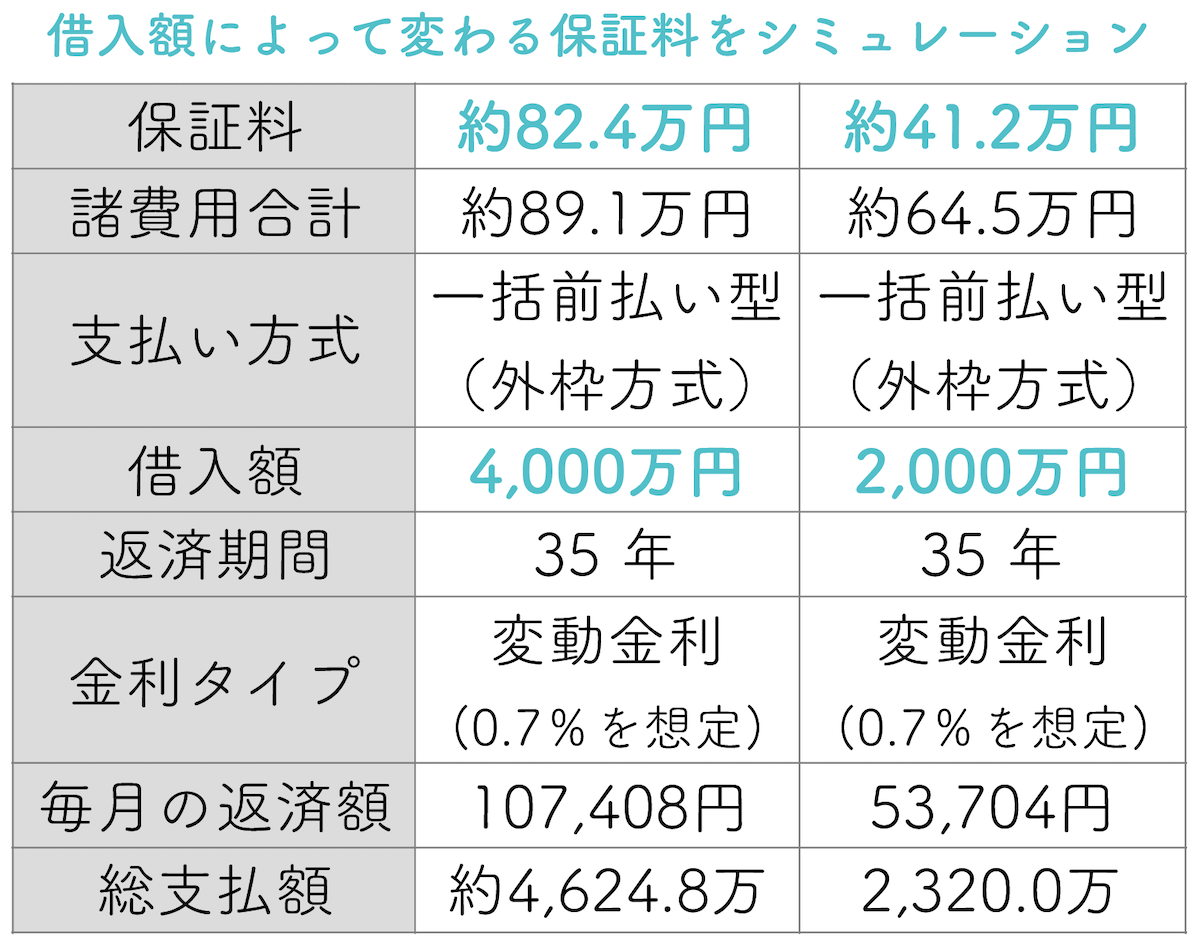

保証料の相場は物件価格の2%

・借入額

・借入期間

・ローンの審査結果

・支払方法(一括前払いか、分割後払いか)

・金融機関

によって具体的な金額は異なりますが、物件価格の2%が大まかな目安となっています。

保証料なし・免除の金融機関もありますが、代わりに融資事務手数料が高くなってしまうため、結局は同じくらいの金額になります。諸費用の中でも割合が大きい保証料ですが、高くても必要となる費用です。

住宅ローンのその他の諸費用について知りたい人は「住宅ローン諸費用について説明しているこちらの記事」をご覧ください。

保証料なしの金融機関は融資事務手数料が高額になるので注意

保証料なし・免除の「融資手数料型」も合計額はあまり変わらない

住宅ローン契約で必要となる諸費用の約半分は、「ローン保証料」と「融資事務手数料」です。

金融機関によって

・融資事務手数料が安い分、ローン保証料が高額になる「保証料型」

・融資事務手数料が高い分、ローン保証料が無料になる「融資手数料型」

のどちらかが採用されています。

「融資手数料型」を採用するネット銀行も増えてきていますが、ローン保証料が無料だからといって諸費用の合計額が安くなるわけではありません。

保証料なしの「融資手数料型」は通常一括払いしかできない

「融資手数料型」には

・手数料が一律で別途保証料も支払う必要がある「定額型」

・借入金額の2%など手数料が借入金額に応じて決まる「定率型」

がありますが、通常はどちらも住宅ローンの借入時に一括で支払います。

そのため、住宅ローン借入時に多くの現金を用意しなければなりません。一方「保証料型」であれば、借入時に多くのお金を用意できない場合に「内枠方式」という分割払いを選択することもできます。

初期費用を抑えたい人にとっては、「保証料型」で保証料を支払う方が理想的なケースがあります。

「保証料型」なら分割払いできる

「保証料型」の保証料は物件価格の2%が相場となり高額ですが、

・一括前払い型(外枠方式)

・金利上乗せ型(内枠方式)

から支払い方法を選ぶことができます。

ライフプランに合った支払い方法で負担を減らしましょう。

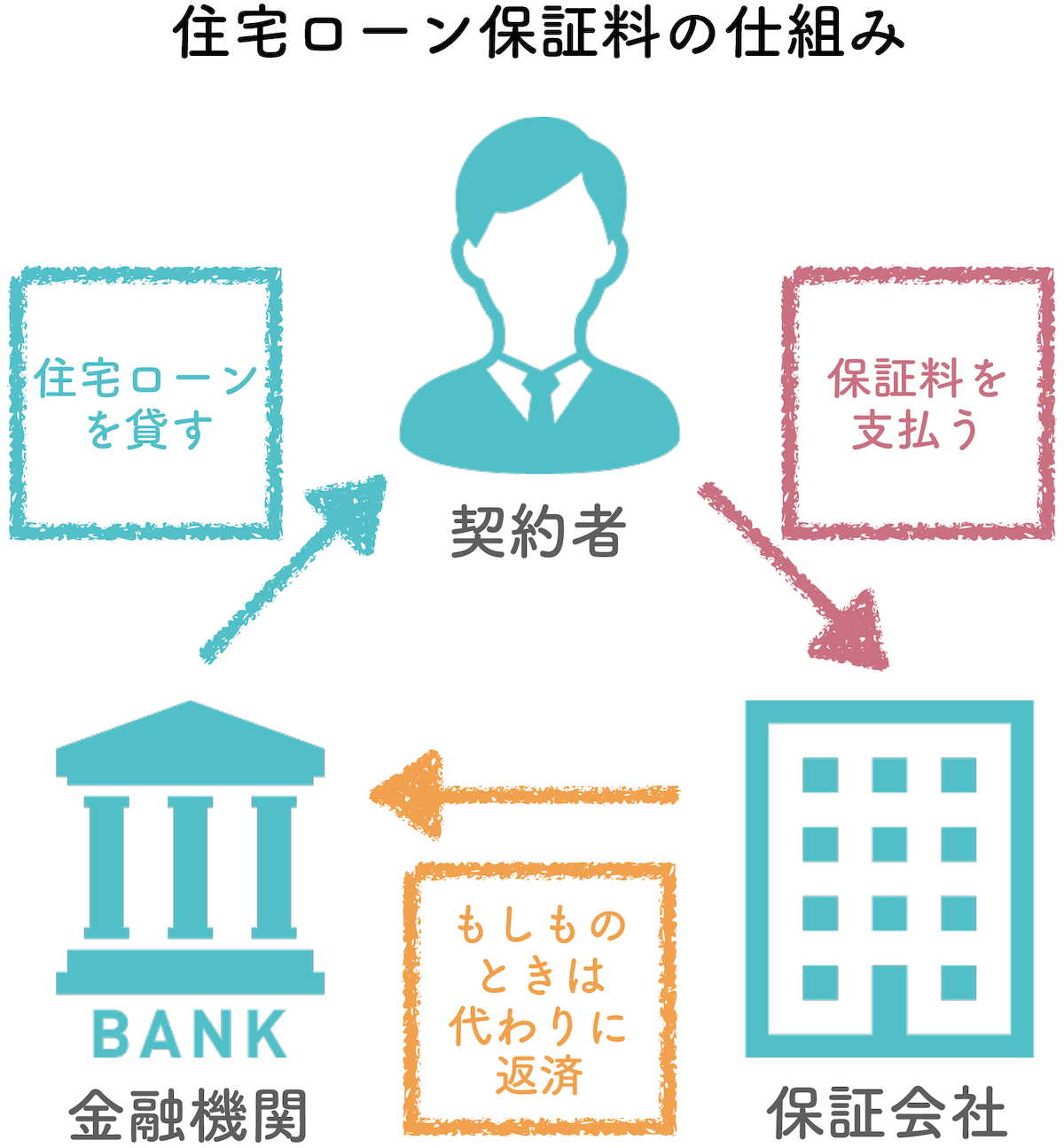

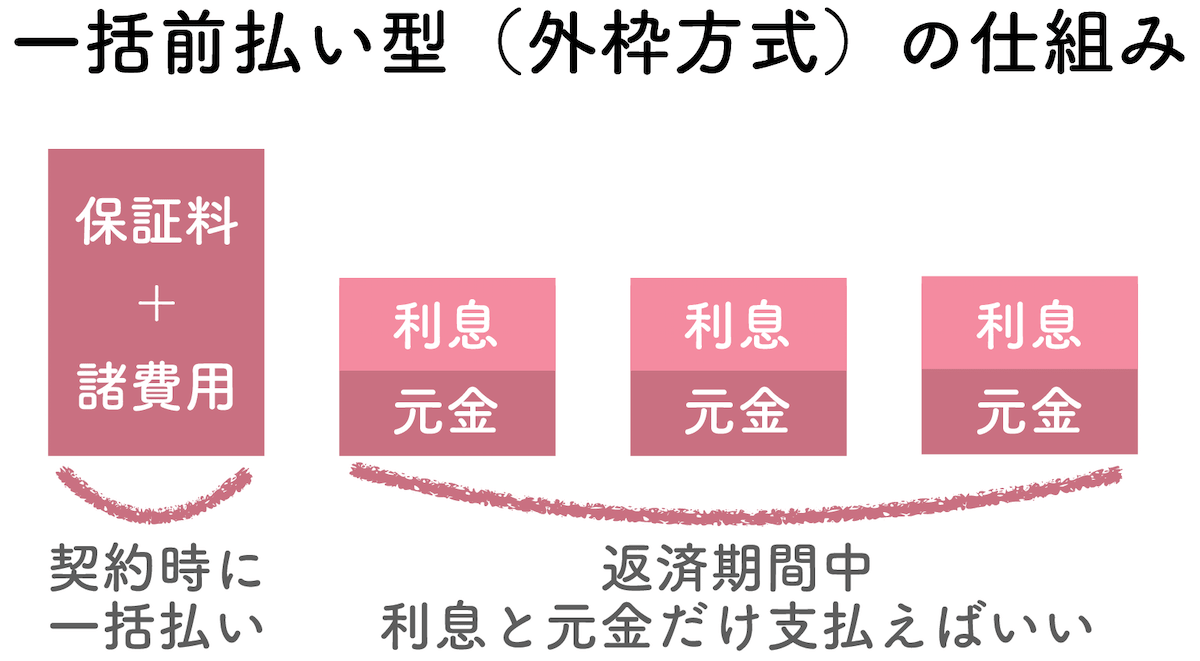

3-1.毎月の返済額を増やしたくないなら「外枠方式」

一括前払い型(外枠方式)

住宅ローンの契約時に、まとめて一括払いする方法です。

・毎月の返済額が増えない

・同じ借入条件なら合計支払額が内枠方式よりも安い

ことがメリットです。

住宅ローン借入時に一括払いできる余裕があれば、「一括前払い型(外枠方式)」の方がおすすめです。なぜなら、同じ借入期間・借入額なら「金利上乗せ型(内枠方式)」よりも総支払額が低く、毎月の支払額も抑えられるからです。

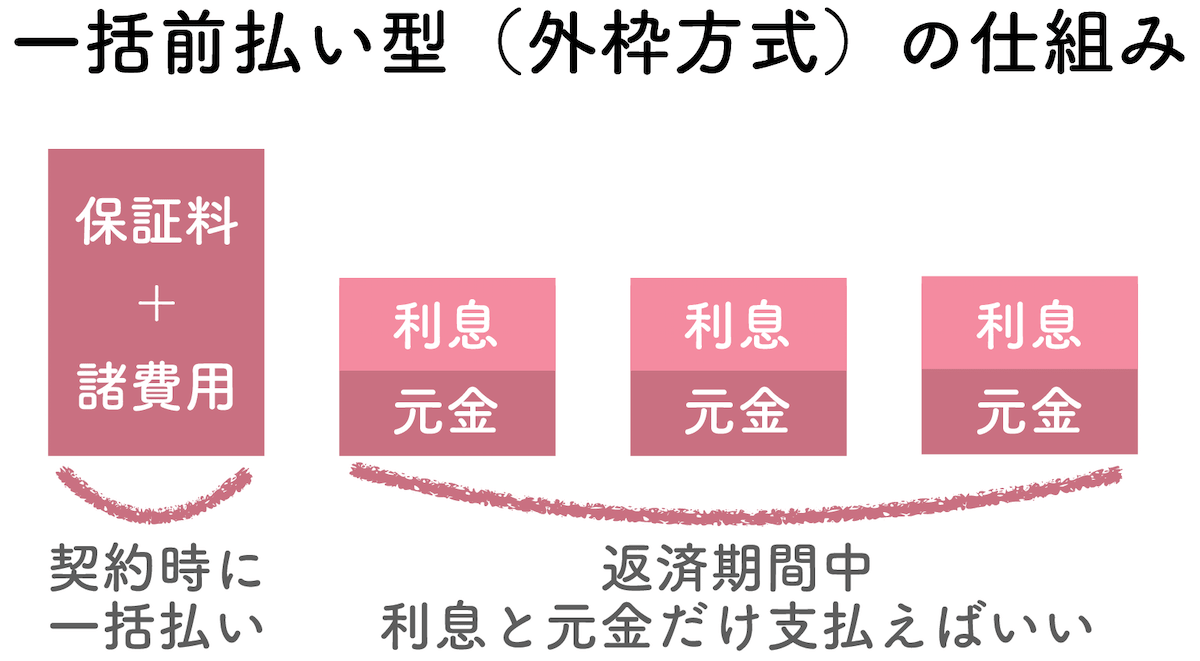

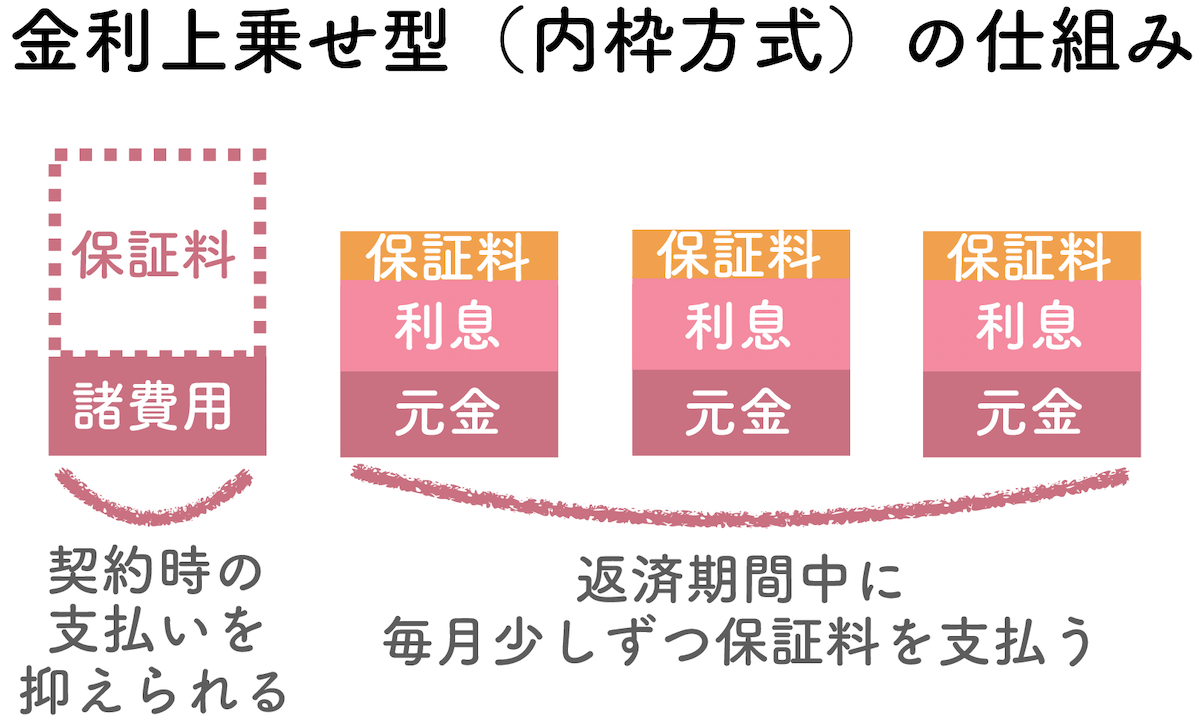

3-2.借入時の諸費用を抑えたいなら「内枠方式」

金利上乗せ型(内枠方式)

保証料を住宅ローンの金利に上乗せし、毎月の返済額に含んで支払う方法です。

・借入時の支払額を抑えられる

ことがメリットです。

住宅ローン借入時に一括払いする場合は物件価格にもよりますが、保証料だけで数十万〜数百万円が必要となります。

初期費用を抑えて余裕を残したい場合は、長期的に分割払いしていく内枠方式も選択肢となります。

住宅ローンの保証料を計算する方法

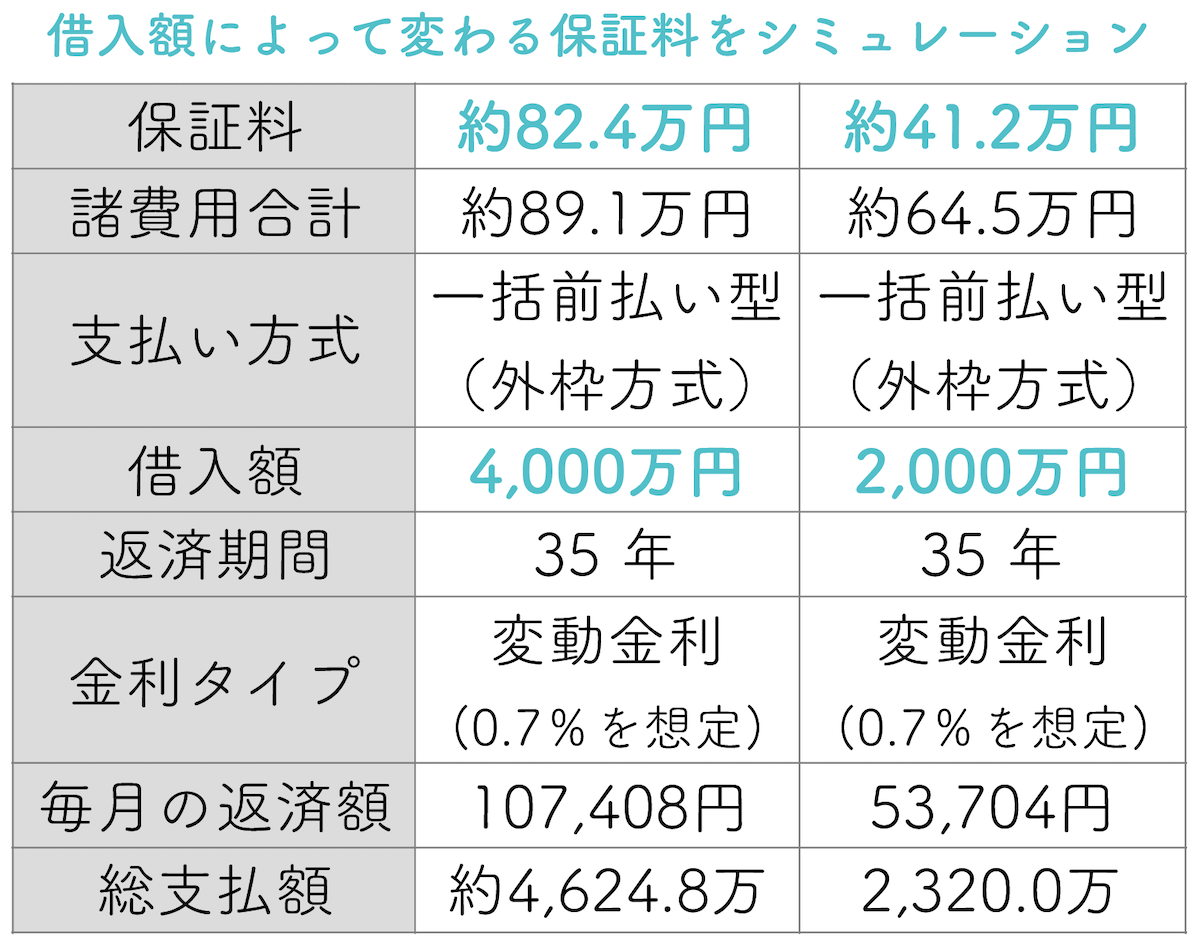

上記のように、住宅ローンの保証料は借入額・借入期間によって大幅に変わります。

より具体的な借入額と返済期間で保証料を計算したい場合は、三菱UFJ銀行のシミュレーションを参考にしてください。

住宅ローンの保証料に関するよくある質問

最後に、住宅ローンの保証料についてよくある質問にお答えします。

5-1.住宅ローンの保証料は安くするために交渉してもあまり意味がない

住宅ローンの保証料は交渉しても意味がありません。なぜなら、保証料が安くなった場合は融資事務手数料が高額になるなど、最終的な諸費用の金額はほぼ変わらないからです。

交渉して保証料を安くしようとするのではなく、どうして必要なのかを理解し、ライフプランに合った支払い方法を選ぶことが最善です。

5-2.保証料を支払うタイミングは支払い方法によって異なる

保証料を支払うタイミングは、支払方法によって異なります。

・一括前払い型(外枠方式)であれば、契約時に一括払い

・金利上乗せ型(内枠方式)であれば、毎月の返済額に金利として上乗せして支払い

となります。

5-3.住宅ローンを予定通り完済しても保証料は戻ってこない

住宅ローンの保証料は予定通りに完済した場合は返金されません。なぜなら、繰り上げ返済した場合のみ、前払いした保証料の一部が返金されるからです。

保証料の返金を希望する場合は、無理なく繰り上げ返済できる時期を検討しましょう。

5-4.住宅ローンを繰り上げ返済した後の戻し保証料の返金時期

一括前払い型(外枠方式)を選択して繰り上げ返済を行った場合、保証会社の計算方法によって前払いした保証料の一部が返金用指定口座に戻ります。

返金される時期は金融機関によって異なりますが、

・メガバンクは繰り上げ返済・または完済後、10日〜1ヶ月程度

・地方銀行、ろうきんなどは繰り上げ返済・または完済月の翌々月初旬

が目安となっています。

メガバンクは比較的早く対応してもらえる傾向がありますが、金融機関によって前後するため、事前に確認しましょう。

まとめ

住宅ローンのように高額な借り入れでは個人の連帯保証人を見つけることは困難であり、金融機関にとっても保証会社に連帯保証人の役割をお願いすることが理想的です。ローン保証料は万が一に備えて、保証会社との契約を結ぶための費用です。

保証料を物件価格の2%目安で支払う「保証料型」であれば、外枠方式・内枠方式のどちらかから支払い方法を選ぶことができます。

最終的な支払額を抑えたいなら一括前払いの「外枠方式」、初期費用を抑えたいなら金利上乗せ分割払いの「内枠方式」などライフプランに合った支払い方法を検討できます。

住宅ローンの保証料は借入額や物件の状態によっても異なります。具体的なシミュレーションは三菱UFJ銀行のシミュレーションで計算してみましょう。

保証料は住宅ローンを借りるために必要な費用です。住宅購入に向けて、保証料を含めた諸費用分も無理なく用意できるように準備していきましょう。